Бухгалтерии предприятия 8 редакции 3.0 – Учет без забот

- Опубликовано 18.01.2016 15:47

- Автор: Administrator

- Просмотров: 9465

Ранее в статьях на нашем сайте уже поднимались вопросы настройки учетной политики в программе «1С: Бухгалтерия предприятия 8». Сейчас мы вновь затронем эту тему, но немного с другой стороны: а именно каким образом реализована возможность автоматического формирования и печати приказа об учетной политике с комплектом приложений. Ведь с наступлением нового года эта задача становится достаточно актуальной, время для внесения изменений в учетную политику сейчас наиболее удачное. К тому же не забываем, что в программах 1С запись регистра «Учетная политика» рекомендуется создавать каждый год, не зависимо от того, меняется учетная политика или нет.

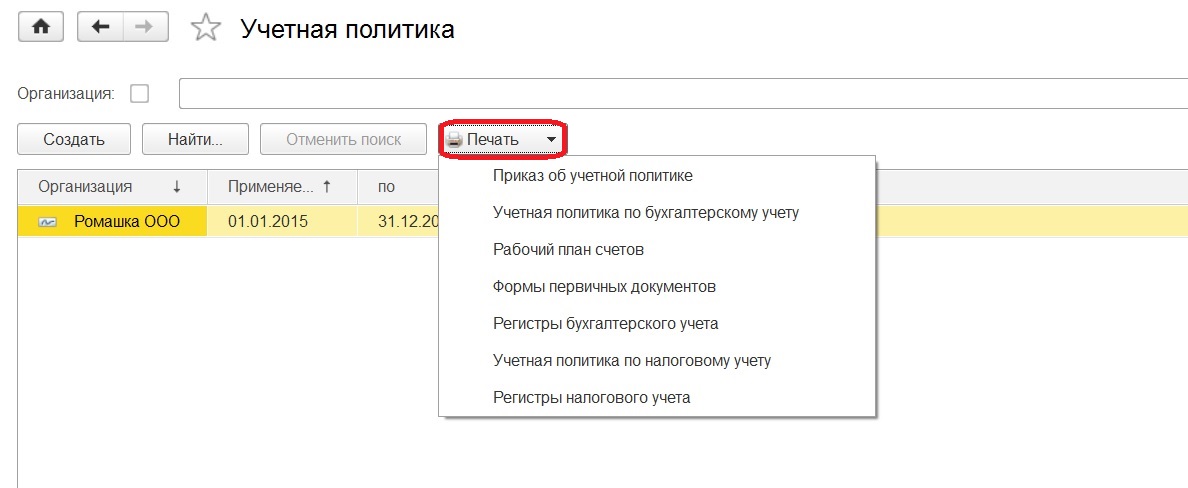

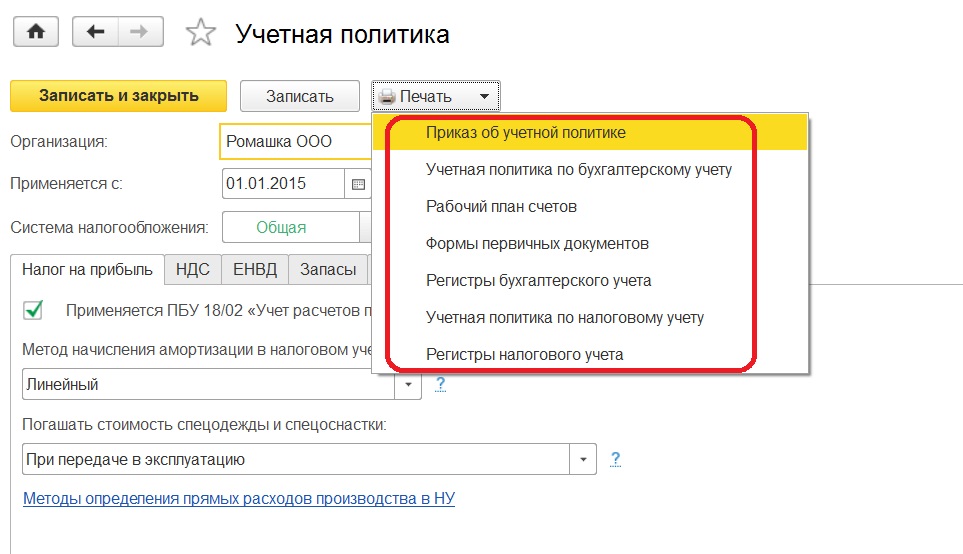

Итак, как только выполнена настройка данного регистра и каждая закладка была заполнена, становится доступным формирование печатного макета. К печати можно обратиться как из формы списка, так и из формы записи регистра сведений «Учетная политика» по кнопке «Печать».

Комплект состоит из 7 различных форм, в числе которых есть сам приказ, план счетов, регистры и формы первичных документов.

Таким образом выглядит печатная форма приказа об учетной политике.

При необходимости приказ, как и все остальные макеты печатных форм, можно отредактировать, сохранить, вывести на печать и отправить по электронной почте.

Что касается дополнений и изменений, то в учетную политику их можно внести двумя способами: либо распечатать новый приказ об учетной политике с новым комплектом приложений, либо пользуясь редактированием, оформить приказ об изменении учетной политики с внесением нового раздела или с изменением формулировки уже существующего раздела.

Выясним, как выглядят приложения. Первым из них является учетная политика по бухгалтерскому учету.

Панель для редактирования текста располагается как над формой, так и выпадает из списка по кнопке «Еще».

В макеты учетной политики для целей бухгалтерского и налогового учета первоначально включаются: базовые элементы учетной политики, взятые из законодательства и элементы настроек регистра учетной политики, применяемые организацией.

Примерно так будет выглядеть печатная форма учетной политики по НУ на основании тех настроек, которые сделаны в программе.

Состав рассматриваемых разделов будет зависеть от используемой функциональности и от настроек учетной политики конкретной организации.

Например, если в организации нет основных средств и нематериальных активов, то соответствующая функциональность может быть отключена. Напоминаем, что «Функциональность» находится в разделе «Главное» и настраивается при начале работы с программой.

В таком случае в составе учетной политики по бухгалтерскому и налоговому учету будут отсутствовать разделы, посвященные учету основных средств и нематериальных активов.

Когда организация ведет раздельный учет НДС, то в налоговой учетной политике будет присутствовать раздел «Налоговый учет по налогу на добавленную стоимость».

Если организация не осуществляет производственных операций, то в составе учетной политики будут отсутствовать разделы, посвященные незавершенному производству и готовой продукции.

Перечень применяемых форм первичных учетных документов оформляется в виде приложения №3 к приказу об учетной политике. В перечне, который предлагает программа, содержатся как регламентированные законодательством формы (например, ТОРГ-12), так и другие формы, реализованные в программе (например, акт на передачу прав, многочисленные справки расчеты и т.д.).

То есть пользователь в левой части корректирует перечень предлагаемых программой и выводит на печать формы которые использует. Унифицированные формы, конечно, нет смысла распечатывать, а не унифицированные предварительно пользователь отмечает флажком нажимает кнопку «Печать».

В приложении 4 представлены все предлагаемые программой регистры бухгалтерского учета. Пользователь может убрать неиспользуемые регистры из текста, отметить флагами и распечатать только те, которые используются.

По такому же принципу оформляем «Приложение №6 – Регистры налогового учета»

Пользуйтесь с удовольствием!

Пользуйтесь с удовольствием!Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Бухгалтерии предприятия 8 для организаций на ОСН – Учет без забот

- Опубликовано 14.07.2015 09:55

- Автор: Administrator

- Просмотров: 114474

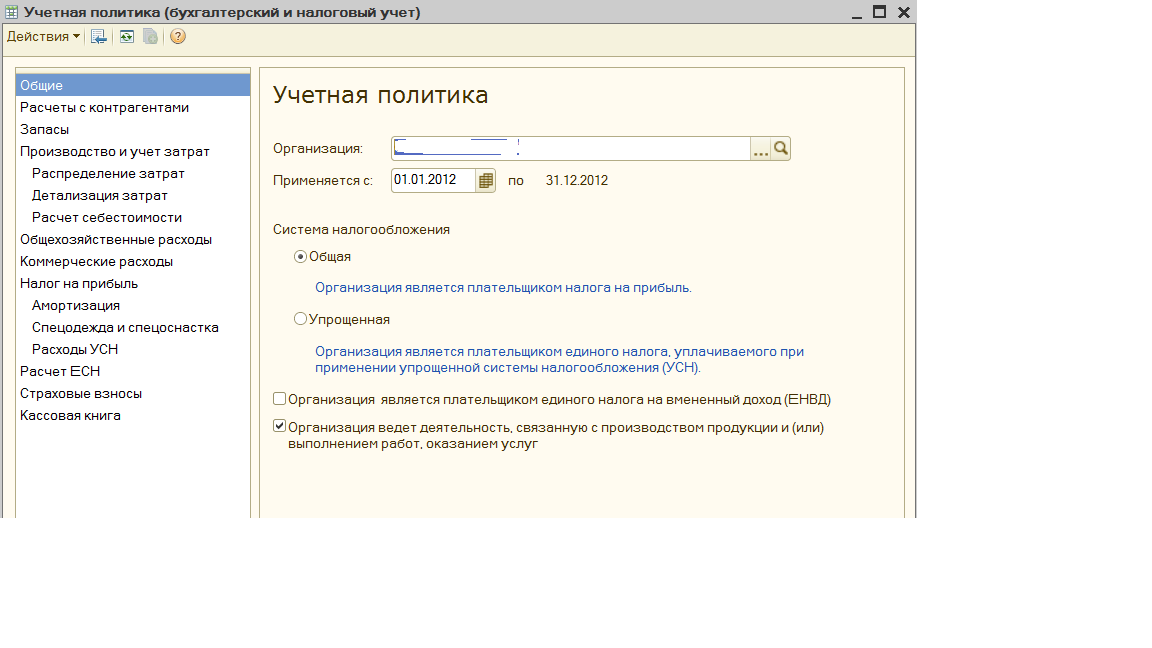

В этой статье рассмотрим очередной важный этап подготовки к работе в программе 1С: Бухгалтерия предприятия 8 — настройку учетной политики. Если настройка параметров учета касалась всех организаций в информационной базе, то учетная политика заполняется на каждую организацию и может периодически изменяться. Ее верное заполнение — залог успешной работы в программе.

Перейти к настройке параметров учетной политики можно через раздел «Главное».

Разумеется, обратившись к учетной политике, мы имеем заполненный справочник организации, при заполнении которого уже установили вид организации и систему налогообложения.

Кстати, к учетной политике мы можем обратиться, не покидая данного справочника, достаточно выбрать необходимую организацию.

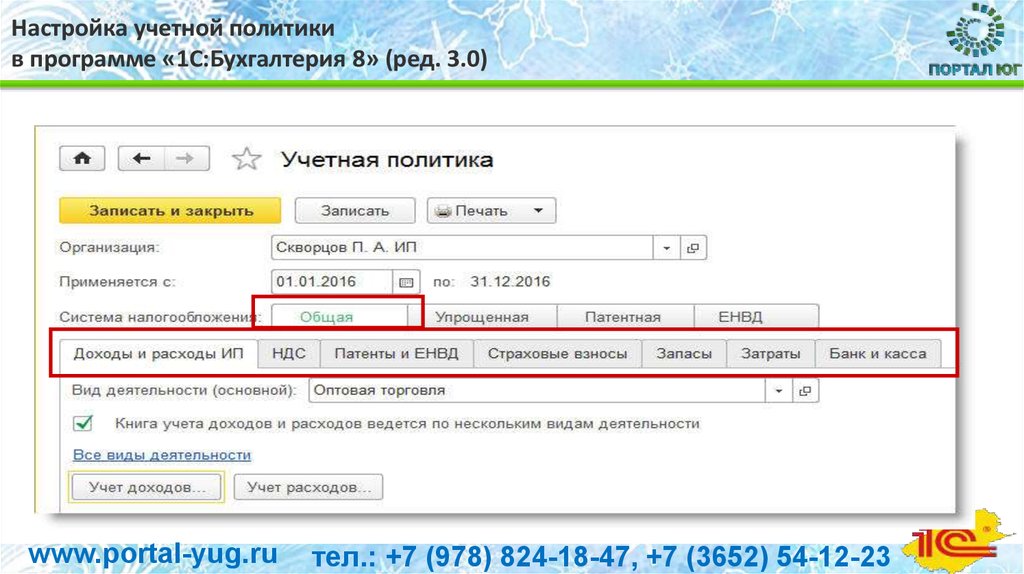

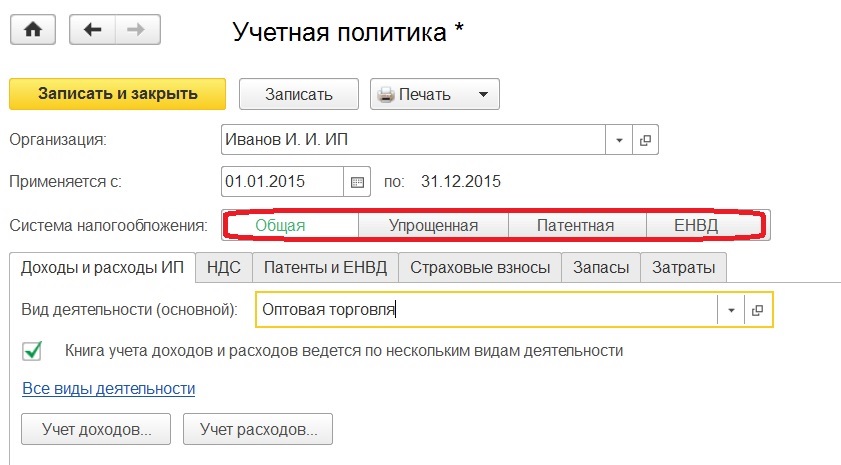

И далее по кнопке «Создать» формируем запись на определенный период. Сразу видим возможность вновь выбрать систему налогообложения, так как организация может перейти на УСН или вернуться на ОСН, тогда меняем эту позицию в данной настройке.

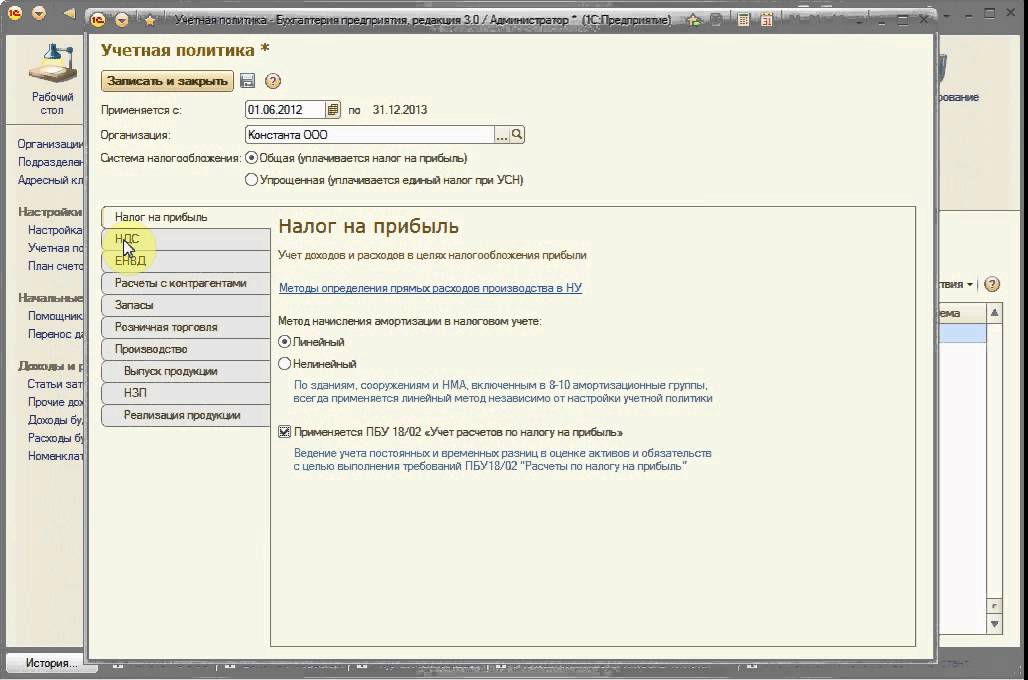

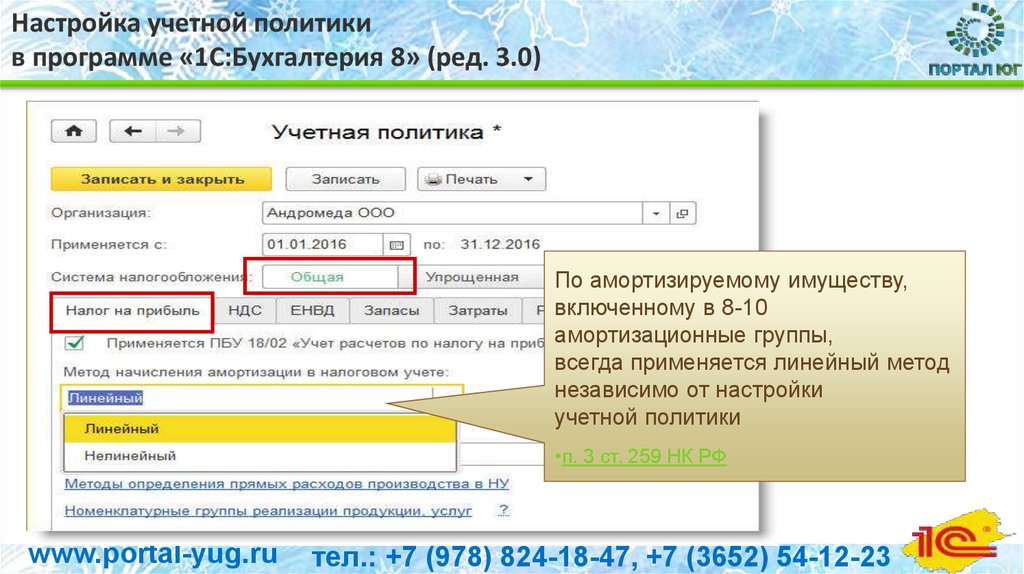

Налоговый учет для организаций на ОСН ведется в программе автоматически, и первая настраиваемая закладка — «Налог на прибыль».

Изначально нужно отметить применяет или нет организация ПБУ 18/02. Не применять могут только субъекты малого предпринимательства и некоммерческие организации. Если вы имеете право не вести учет по ПБУ 18/02 и не владеете навыками его применения на практике, то я рекомендую эту галочку не устанавливать. Если же ваша организация не является малой, то галочку нужно установить.

Следующая настройка предоставляет на выбор метод амортизации в налоговом учете: линейный или нелинейный. Эти два способа предусмотрены налоговым кодексом (ст. 259 п. 1).

Эти два способа предусмотрены налоговым кодексом (ст. 259 п. 1).

Организации, которые выбрали применять линейный метод амортизации, должны его применять ко всем основным средствам. Если решили применять нелинейный метод, то возможно использовать его только для основных средств с 1 по 7 амортизационную группу. Так как независимо от установленного налогоплательщиком метода при амортизации сооружений, зданий, передаточных устройств, нематериальных активов, входящих в 8-10 амортизационную группу, программа автоматически будет применять линейный метод в соответствии с п.3 ст.259 НК РФ.

Что касается способа погашения стоимости спецодежды и спецоснастки, то программа дает право сблизить налоговый и бухгалтерский учет при выборе второй позиции в списке, которая появилась в 2015 году. А вот при выборе первой позиции, в силу того что в бухгалтерском учете стоимость будет списываться в зависимости от срока эксплуатации, будут появляться временные разницы, которые необходимо будет учитывать.

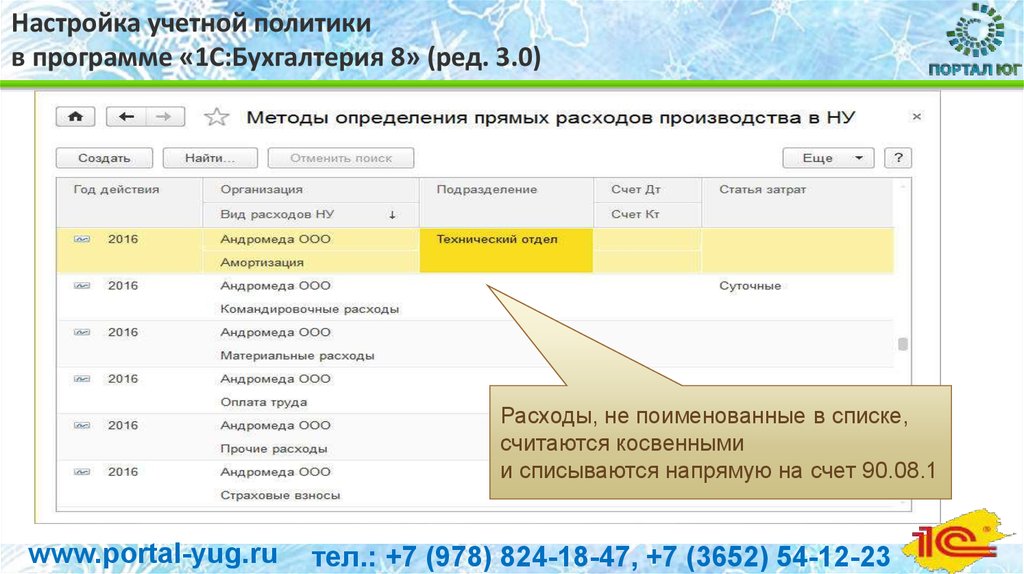

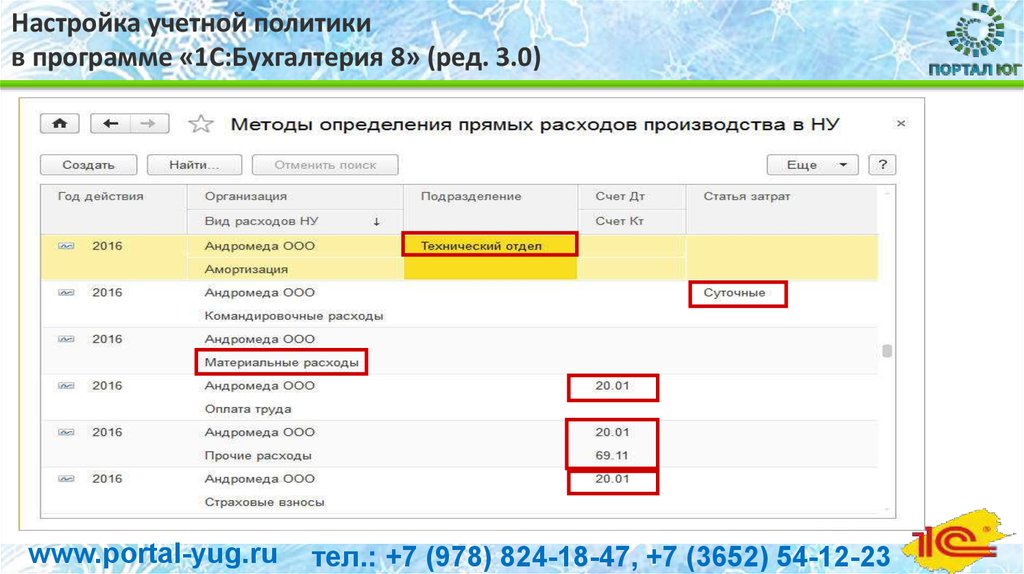

В целях налогового учета по налогу на прибыль, согласно п. 1 ст. 318 НК РФ, все расходы на реализацию и производство делятся на прямые и косвенные. В этом же пункте дается приближенный перечень расходов, которые могут относиться к прямым: материальные затраты, расходы на оплату труда, расходы на страховые взносы, амортизация. При отражении прямых расходов формируется проводка Дт 90.02 — Кт 20, при отражении косвенных — расходы с 20 счета списываются на счет 90.08. Так вот, определить какие расходы будут списываться на счет 90.02, а какие на счет 90.08, мы можем, обратившись в регистр сведений «Методы определения прямых расходов производства в НУ».

Этот регистр является по сути разделителем прямых и косвенных расходов. Что здесь будет перечислено, какие виды расходов, по каким счетам — будет отражаться в декларации по налогу на прибыль в строке 10 в приложение 2 к листу 2.

Обязательны для заполнения в этом регистре являются реквизиты «Год», «Организация» и «Вид расходов НУ», справочник который существует в программе как предопределенный, то есть в него нельзя внести показатели. Он соответствует тем строкам расходов, которые должны отражаться в декларации по налогу на прибыль. В зависимости от того, какой вид расходов выбирается, так и будет заполняться декларация.

Он соответствует тем строкам расходов, которые должны отражаться в декларации по налогу на прибыль. В зависимости от того, какой вид расходов выбирается, так и будет заполняться декларация.

Так как мы говорим о прямых расходах, то из этого списка выбираем как говорилось выше: материальные расходы, страховые взносы, амортизация, оплата труда. Остальные показатели являются не обязательными, но можно заполнить более детально отображение по дебету, по кредиту, по подразделениям, по статьям затрат. В этом случае все расходы по указанной позиции будут прямыми. При более подробном заполнение, если есть такая необходимость, следует быть и более внимательным. Чтобы при комбинации параметров, правила определения прямых расходов не пересекались и не повторялись.

Переходим к следующей настройке — настройка номенклатурных групп. Она нужна для организаций, которые занимаются производством продукции, оказанием услуг или выполнением работ.

Заполнение регистра формируется в соответствие с деятельностью организации, по кнопке «Создать» выбираем необходимую для организации номенклатурную группу, которая касается собственного производства. Работая непосредственно с одноименным справочником, есть возможность создать эти самые группы. Но не рекомендуется «дробить», создавать слишком много номенклатурных групп. Лучше создавать группы по тем видам деятельности, в разрезе которых есть желание отследить финансовый результат.

Работая непосредственно с одноименным справочником, есть возможность создать эти самые группы. Но не рекомендуется «дробить», создавать слишком много номенклатурных групп. Лучше создавать группы по тем видам деятельности, в разрезе которых есть желание отследить финансовый результат.

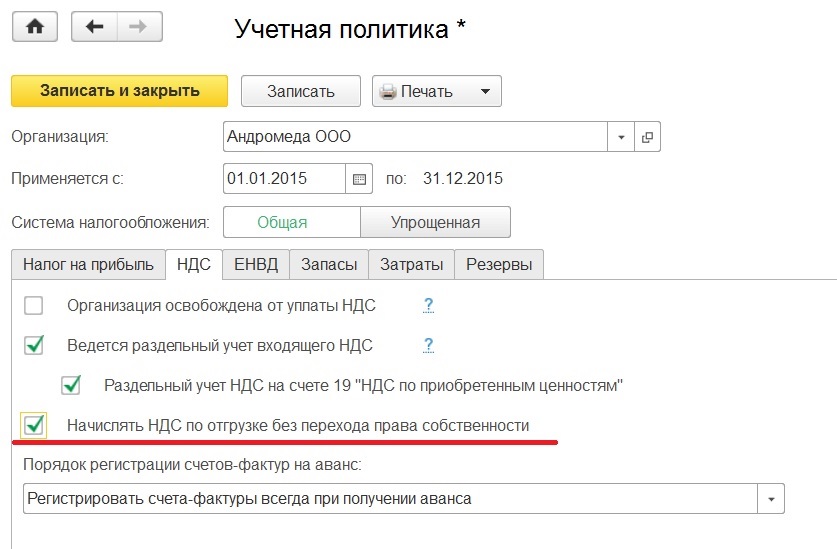

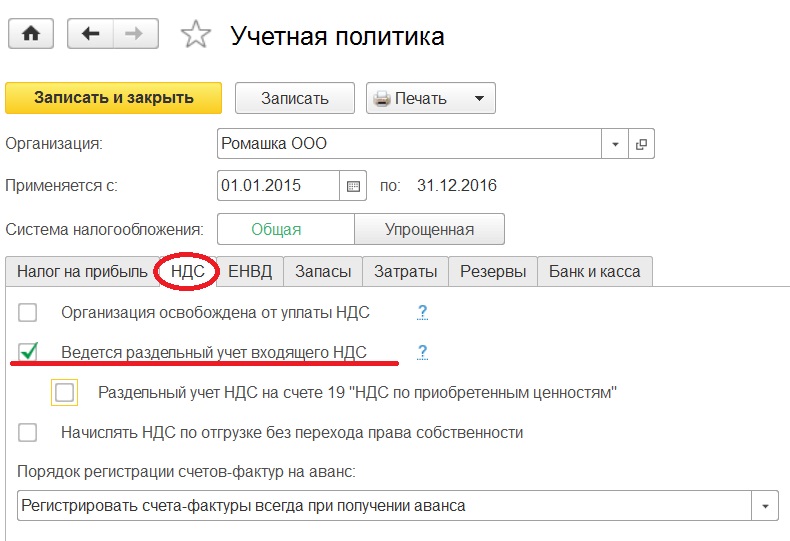

Дальше идет закладка «НДС». Первое, что следует выполнить — это указать освобождены ли вы от уплаты НДС по ст. 145 или 145.1 НК РФ. Данные статьи освобождают от уплаты, если выручка организации или индивидуального предпринимателя не превышает определенный лимит или у организации есть статус участника проекта по осуществлению исследований в соответствие с ФЗ «Об инновационном центре Сколково». При установленном флажке, в документе «Реализация товаров и услуг» автоматически ставится позиция «Без НДС», а счета-фактуры регистрируются в журнале в случаях, которые перечислены в п. 3.1 ст. 169 НК РФ.

Если налогоплательщик осуществляет операции подлежащие налогообложению и операции, не облагаемые НДС или по ставке 0%, то он обязан вести раздельный учет и установить следующие флажки.

После установки флажков в документах будет возможность указывать способ учета НДС. О дополнительном субконто, которое появляется на счете 19 упоминалось подробнее в статье Настройка параметров учета в 1С: Бухгалтерии предприятия 8.

Появление флажка в следующей позиции, ведет к начислению НДС и формированию записи в книги продаж в момент отгрузки товаров, когда проводим документ «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности».

Если такой момент начисления нас не устраивает, то флажок не ставим, тогда запись в книги продаж и начисление НДС будут формироваться только после перехода права собственности, когда проведем документ «Реализация отгруженных товаров».

Последняя настройка на данной закладке касается порядка регистрации счетов-фактур на аванс. Программа предлагает 5 вариантов на выбор.

По умолчанию стоит «Регистрировать счета-фактуры всегда при получении аванса», такой вариант предполагает создание счетов-фактур по каждой поступившей сумме. Под исключение попадают суммы предоплаты, зачтенные в день получения.

Под исключение попадают суммы предоплаты, зачтенные в день получения.

При втором варианте регистрация счетов-фактур на авансы, зачтенные в течение 5-ти календарных дней, не будет проходить. Этот вариант реализует правило, закрепленное в п. 3 ст. 160 НК РФ, в соответствии с которым продавец должен выставить покупателю счет-фактуру на сумму предоплаты в течение пяти календарных дней, после ее получения, если отгрузка в счет оплаченной производится также в течение пяти дней.

Следующий вариант определяет регистрацию счетов-фактур на аванс только по суммам, которые остались не зачтенные на конец месяца. Но согласно разъяснениям Минфина это используется при непрерывных долгосрочных поставках товаров, оказания услуг одному и тому же покупателю.

Четвертый вариант предназначен для организаций, которые готовы отстаивать позицию о том, что платежи не признаются авансовыми, если отгрузка и оплата товара произошли в одном налоговом периоде.

Последний вариант рассчитан на организации, которые согласно п. 13 ст.167 НК РФ имеют производственный цикл, превышающий по длительности шесть месяцев. И они имеют право считать момент возникновения налоговой базы в день отгрузки.

13 ст.167 НК РФ имеют производственный цикл, превышающий по длительности шесть месяцев. И они имеют право считать момент возникновения налоговой базы в день отгрузки.

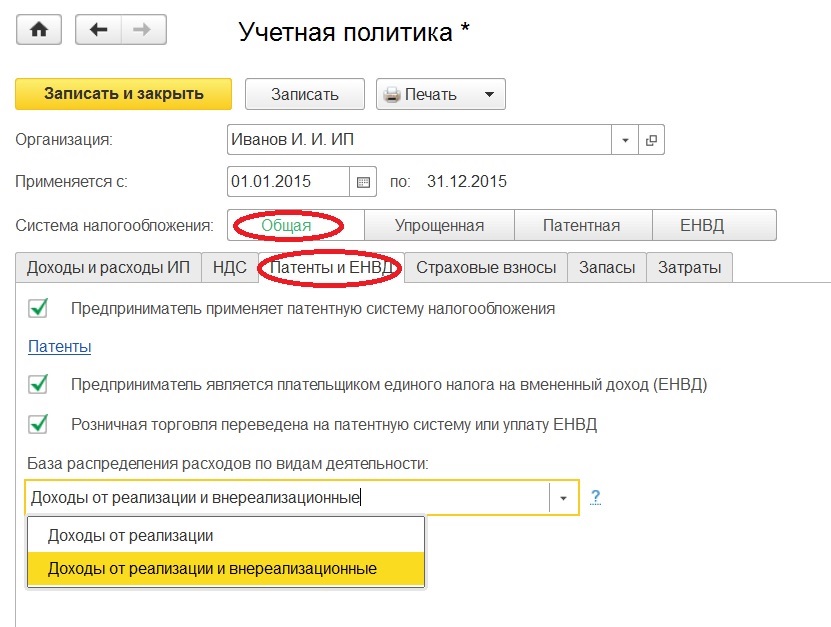

Очередная закладка по настройке учетной политики — «ЕНВД». Здесь отмечается, является ли организация плательщиком ЕНВД. И если организация осуществляет розничную торговлю, и эта розничная торговля попадает под уплату ЕНВД, то еще фиксируется и вторая позиция.

Для указания базы распределения расходов по видам деятельности есть две возможности. Расходы, которые невозможно будет отнести к конкретному виду деятельности, будут распределены согласно выбранной базе.

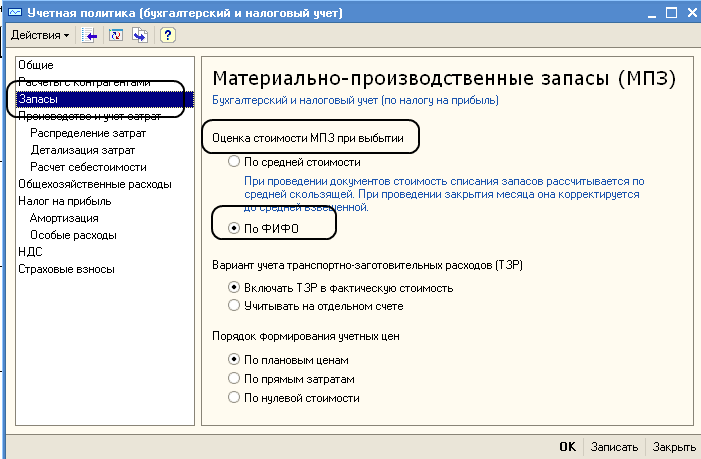

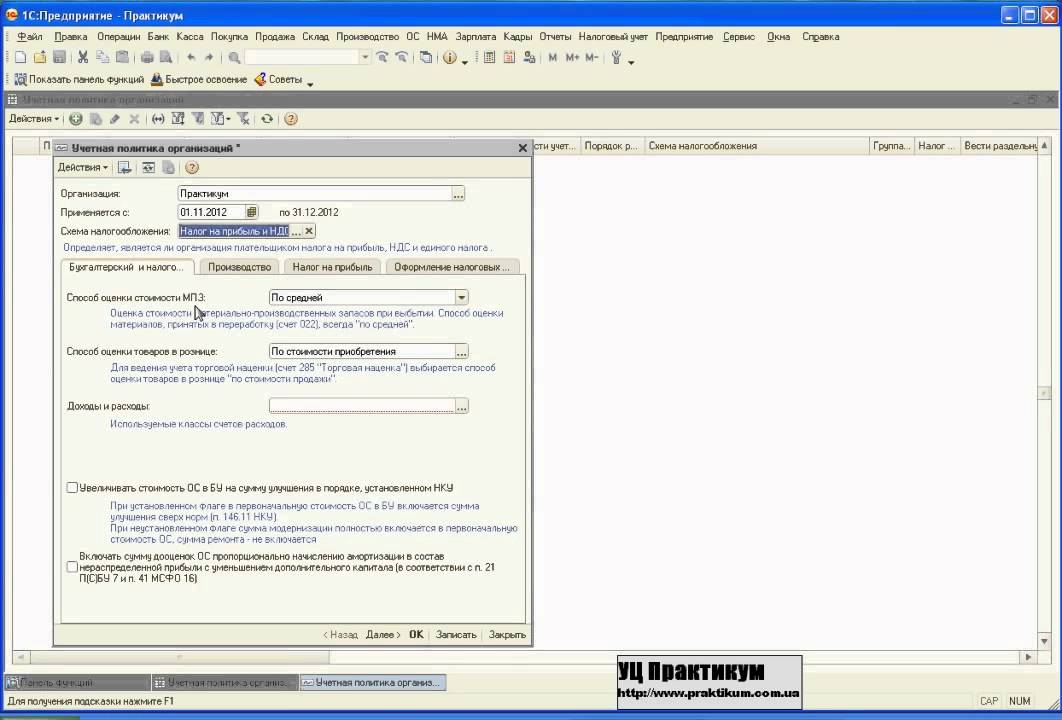

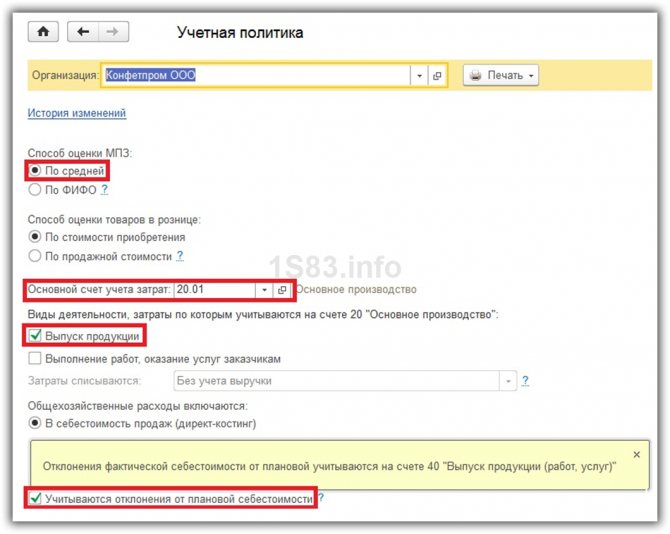

Переходим к закладке «Запасы». Необходимо выбрать способ оценки МПЗ по средней стоимости или по ФИФО. Установленный способ применяется как для бухгалтерского учета так и для налогового.

И прописываем способ оценки товаров в рознице по стоимости приобретения либо по продажной стоимости (об этих способах говорится ПБУ 5/01 п.3). Если есть необходимость видеть торговую наценку, тогда нужно учитывать по продажной стоимости, но помним, что в налоговом учете товары оцениваются только по стоимости приобретения. Если не готовы учитывать разницу между бухгалтерским и налоговым учетом, то стоит выбрать «по стоимости приобретения».

Если не готовы учитывать разницу между бухгалтерским и налоговым учетом, то стоит выбрать «по стоимости приобретения».

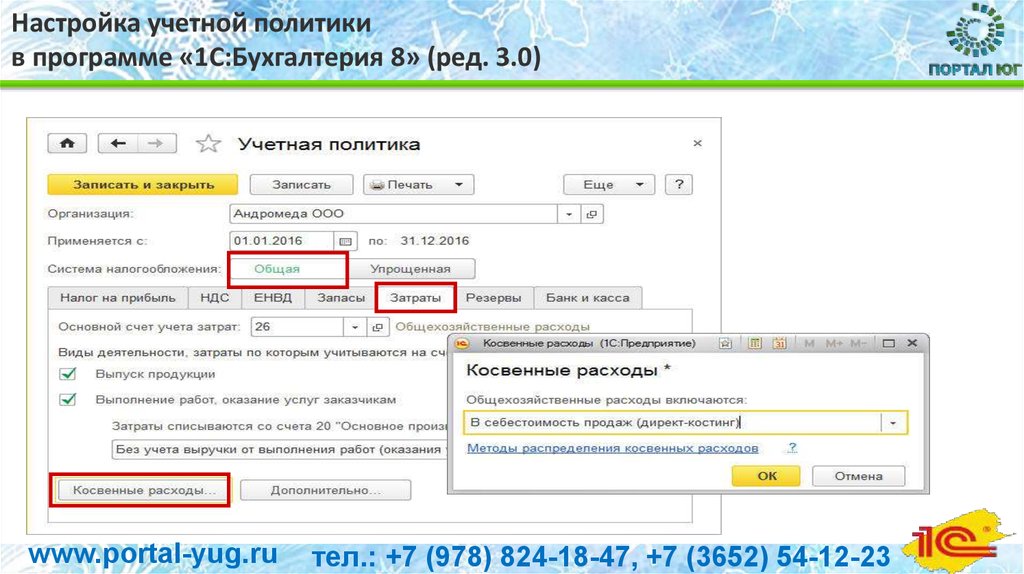

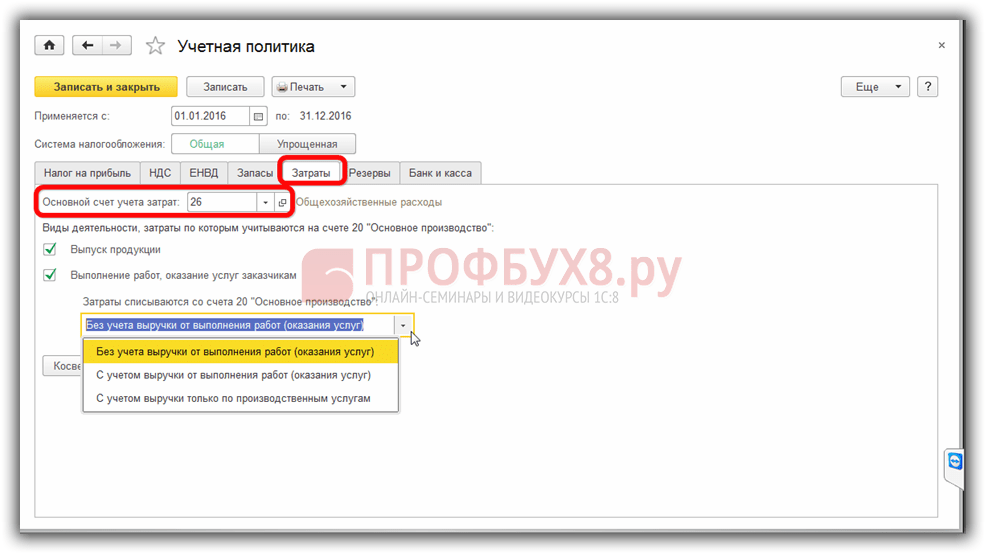

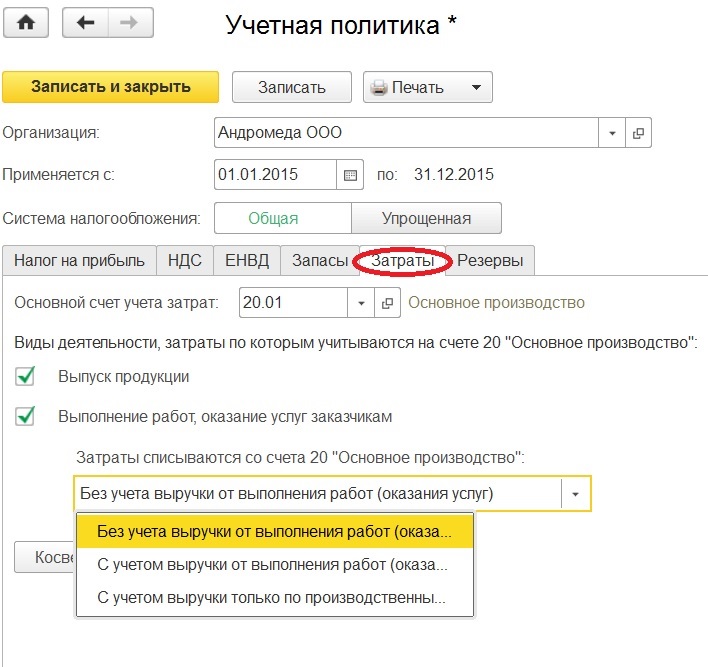

Есть в учетной политике еще одна большая и очень важная закладка — «Затраты». Первое, что мы отражаем — это основной счет учета затрат и виды деятельности, затраты по которым учитываются на счете 20. Отмечаем флажками будут ли на 20 счете учитываться затраты на выпуск продукции и оказание услуг.

Если некоторые затраты будут отражаться на 20 счете, то становится активной возможность выбрать, как при этом 20 счет будет закрываться. Вариант «Без учета выручки», позволяет всегда закрываться 20 счет, независимо от того, была выручка или нет. Вариант «С учетом выручки от выполнения работ (оказания услуг)» — 20 счет закроется при условии, что в текущем месяце отражена выручка по той же номенклатурной группе, что и затраты. Третий вариант дает возможность закрыться 20 счету по той номенклатурной группе, по которой получена выручка и реализация отражена документом «Акт об оказании производственных услуг».

Ниже, при условии, что выбран хотя бы один вид деятельности, становится активной кнопка «Косвенные расходы».

В открывшемся окне видим настройки для 26 и 25 счета. Для 26 счета нужно определить, каким образом будут закрываться общехозяйственные расходы. Если включаться в себестоимость продаж, по-другому этот метод называется директ-костинг, то суммы с 26 счета месяца автоматически отправляются на счет 90.08. Если в себестоимость продукции, работ, услуг, то все эти расходы с 26 счета будут закрываться на 20 счет, и таким образом, на 20 счете будем видеть общую себестоимость нашего производства (наших работ и услуг). В этом случае потребуется выбрать метод распределения расходов на себестоимость продукции (работ, услуг).

По одноименной гиперссылке переходим в регистр, в котором хранятся сведения о базе распределения общехозяйственных и общепроизводственных расходов. Чтобы задать способы распределения, нажимаем на кнопку «Создать».

Обязательно заполняем, начиная с какого периода и для какой организации действует данная настройка, также указываем базу распределения, выбирая позицию из предопределенного справочника. Допустим у организации материалоемкое производство, основные затраты — материальные, тогда может иметь смысл их взять за базу распределения. Либо трудоемкое производства основная доля затрат — оплата труда. Или большой выпуск продукции, приведет к выбору — «Объем выпуска». Все зависит от вида деятельности и специфики работы организации. Есть возможность более подробного заполнения, учесть статьи затрат, подразделение. Можно выбрать счет затрат 25 или 26, если не указываем конкретный, то затраты списываются с обоих счетов. Аналогичное списание будет происходить и при незаполненных подразделениях и статьях затрат. Подробная детализация может потребоваться, например, когда к одному виду расходу нужно применить разные базы распределения.

Допустим у организации материалоемкое производство, основные затраты — материальные, тогда может иметь смысл их взять за базу распределения. Либо трудоемкое производства основная доля затрат — оплата труда. Или большой выпуск продукции, приведет к выбору — «Объем выпуска». Все зависит от вида деятельности и специфики работы организации. Есть возможность более подробного заполнения, учесть статьи затрат, подразделение. Можно выбрать счет затрат 25 или 26, если не указываем конкретный, то затраты списываются с обоих счетов. Аналогичное списание будет происходить и при незаполненных подразделениях и статьях затрат. Подробная детализация может потребоваться, например, когда к одному виду расходу нужно применить разные базы распределения.

Рядом с кнопкой «Косвенные расходы» располагается не менее важная кнопка «Дополнительно».

В этом окне указываем, производится ли расчет себестоимости полуфабрикатов и услуг собственным подразделением. Если ставим хоть один флажок, то еще необходимо выбрать последовательность этапов производства.

Выбирая возможность задать вручную, создаем документ «Порядок подразделений для закрытия счетов затрат», в котором посредством кнопки «Добавить» формируем порядок подразделений.

При выборе автоматического определения переделов, отпадает необходимость формирования документа «Порядок подразделений для закрытия счетов затрат». Но чтобы работа программы оказалась корректной для организаций, которые оказывают услуги собственным подразделениям, появляется возможность настроить встречный выпуск продукции (услуг). По кнопке «Создать» переходим к настройке регистра встречного выпуска.

Еще при заполнении настроек в окне «Дополнительно» необходимо определиться, будете ли вы учитывать отклонения от плановой себестоимости. Если организация в учете использует счет 40, выпуск продукции проходит по плановой стоимости, а в конце месяца проходит расчет отклонения фактической стоимости от плановой.

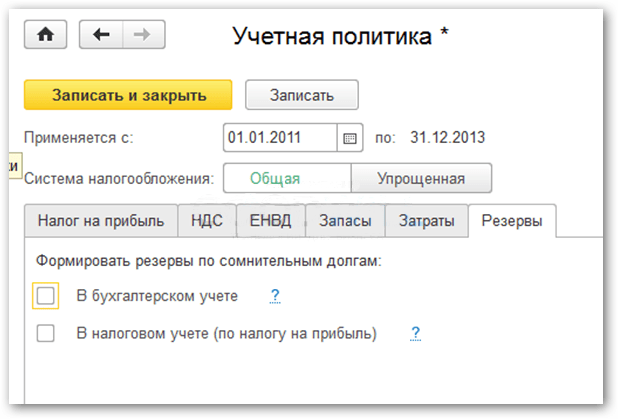

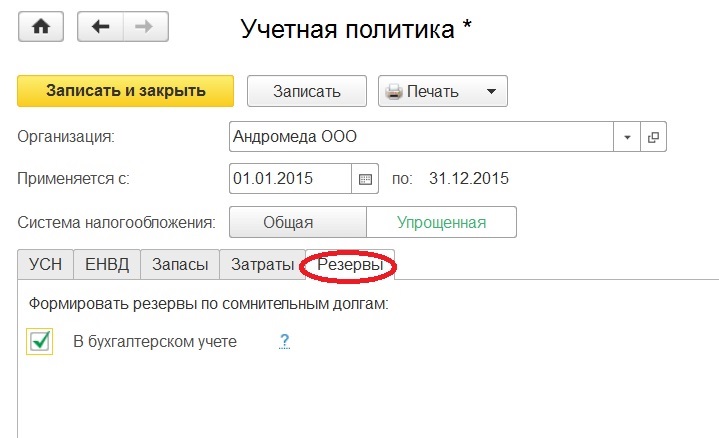

Последняя закладка по настройке учетной политики — «Резервы».

Резервы в программе формируются автоматически в зависимости от просрочки. У налогоплательщиков по налогу на прибыль есть право создавать резервы, в том числе по сомнительным долгам. Если предусмотрено учетной политикой организации, то отмечаем.

У налогоплательщиков по налогу на прибыль есть право создавать резервы, в том числе по сомнительным долгам. Если предусмотрено учетной политикой организации, то отмечаем.

Мы рассматривали настройки при условии, что организация находится на общей системе налогообложения. Если организация на УСН, то настройка будет выглядеть другим образом, как именно, будет рассмотрено в следующей статье.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Настройка учетной политики в 1С Бухгалтерия

1С Бухгалтерия — настройка учетной политики в этой программе имеет свои особенности для разных налоговых режимов. Где найти учетную политику в «1С Бухгалтерия»? На что обратить внимание в процессе работы? В нашем материале мы дадим пошаговый алгоритм настройки учетной политики в 1С для предприятий на общей системе, а также расскажем об особенностях параметров настройки политики для фирм на УСНО.

Настройка учетной политики при применении традиционной системы налогообложения

Процессу настройки учетной политики организации, применяющей ОСН, предшествует корректное заполнение ее начальных реквизитов в разделе «Организации» (включая информацию о применяемой системе налогообложения).

Затем необходимо произвести настройки в предложенных программой вкладках:

- «Налог на прибыль»;

- «НДС»;

- «Запасы»;

- «Затраты»;

- «Резервы».

Остановимся на процессе настройки некоторых из указанных вкладок.

«Налог на прибыль»

Процесс настройки включает:

- Проставление флажка в строке «Применяется ПБУ 18/02 «Учет расчетов по налогу на прибыль»», если организация обязана применять ПБУ 18/02 или применяет его добровольно, предусмотрев такое условие в своей учетной политике.

- Выбор метода начисления амортизации в налоговом учете. В раскрывающемся списке необходимо остановиться на том варианте, который предусмотрен учетной политикой (линейный или нелинейный — п. 1 ст. 259 НК РФ).

С 01.01.2022 утратит силу ПБУ 6/01 «Учет основных средств», а учет ОС будет регулироваться двумя новыми ФСБУ 6/2020 и 26/2020. Подробнее о них читайте здесь.

Какие изменения в соответствии с новыми ФСБУ внести в учетную политику, узнайте в КонсультантПлюс. Сориентироваться в нововведениях ФСБУ 6/2020 вам поможет этот материал, по ФСБУ 26/2020 — эта статья. Пробный демо-доступ к системе предоставляется бесплатно.

- Выбор метода погашения стоимости спецодежды и спецоснастки. Второй по счету способ из указанного в списке — «Аналогично способу, принятому для бухгалтерского учета» — позволит сблизить порядок налогового списания данного вида имущества с бухгалтерским и избежать разниц по ПБУ 18/02.

- Разграничение прямых и косвенных расходов в закладке «Методы определения прямых расходов производства в НУ». От этого зависит направление их списания: на счет 90.02 (прямые расходы) или 90.08 (косвенные расходы).

- Выполнение настройки номенклатурных групп. C помощью кнопки «Создать» выбирается группа по тем видам деятельности, в разрезе которых планируется отслеживать финансовый результат.

«НДС»

Данный раздел учетной политики настраивается в программе по следующему алгоритму:

- Отметить флажком наличие у организации права на освобождение от уплаты НДС (по ст. 145 или 145.1 НК РФ) или оставить поле пустым при отсутствии такого права.

- Установить флажки в строках «Ведется раздельный учет входящего НДС» и «Раздельный учет НДС на счете 19…», если организация совмещает облагаемые и необлагаемые операции.

- Проставить флажок «Начислять НДС по отгрузке без перехода права собственности». Это означает, что начисление НДС будет происходить и запись в книгу продаж вноситься в момент отгрузки товаров независимо от перехода права собственности. Такой подход соответствует НК РФ и позиции чиновников Минфина.

- Выбрать порядок регистрации счетов-фактур на аванс из предложенных 5 вариантов.

О том, когда организация может на законных основаниях принять к вычету «авансовый» НДС, читайте в статье «Принятие к вычету НДС с полученных авансов».

Настроив бухгалтерскую программу, можно вывести на печать текстовую версию учетной политики. Как это сделать, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

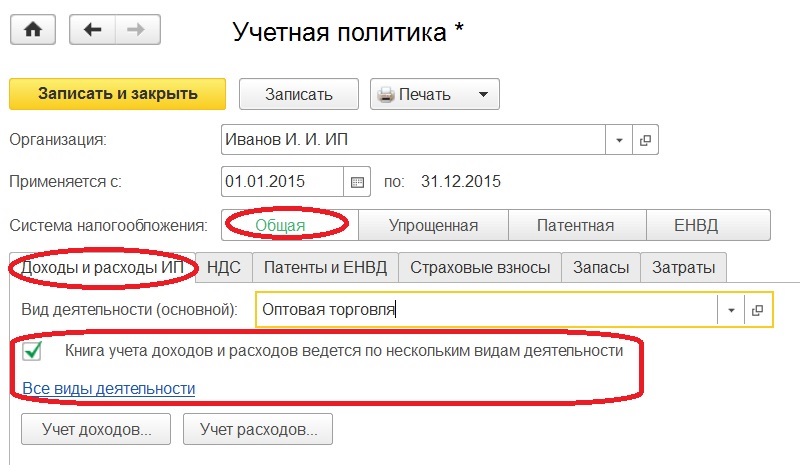

Нюансы настройки учетной политики упрощенцами

Применяющие упрощенку компании обязаны вести бухучет (п. 1 закона о бухучете от 06.12.2011 № 402-ФЗ). От обязанности ведения налогового учета они тоже не освобождены.

О том, как организовать бухучет упрощенцу, узнайте из материала «Порядок ведения бухгалтерского учета при УСН».

Для настройки учетной политики в целях налогообложения на вкладке «Учетная политика» потребуется:

- Найти закладку «УСН» и заполнить необходимые реквизиты — дату перехода на упрощенку и номер уведомления, полученного от налоговиков.

- Предусмотреть контроль переходного периода в соответствии с п.

1 ст. 346.25 НК РФ (если на УСН фирма перешла с метода начисления), проставив флажок в предусмотренном для этого поле.

1 ст. 346.25 НК РФ (если на УСН фирма перешла с метода начисления), проставив флажок в предусмотренном для этого поле. - В раскрывающемся списке выбрать объект налогообложения «доходы» или «доходы минус расходы» в соответствии с полученным налоговым уведомлением.

ОБРАТИТЕ ВНИМАНИЕ! Ручную настройку ставки УСН-налога (если она равна 6% или 15%) производить не придется: она устанавливается автоматически в зависимости от выбранного объекта налогообложения. Однако если по закону субъекта РФ предусмотрена возможность ее снижения, потребуется внести ставку налога вручную.

- Открыть вкладку «Порядок признания расходов…». Ее заполняют «упрощенцы» с объектом «доходы минус расходы», проставляя флажки в окошках напротив наименований расходов, уменьшающих базу УСН-налога.

О том, в каком порядке признаются расходы «упрощенца», узнайте из статьи «Перечень расходов при УСН «доходы минус расходы»».

- Произвести иные необходимые настройки (при совмещении УСН, при исполнении налогоплательщиком договоров комиссии).

Правильная настройка вкладки «Учетная политика» способствует корректной работе программы и формированию достоверной информации о налоговых обязательствах организации.

Итоги

Применение компьютерных программ для осуществления учетного процесса требует настройки параметров учета в соответствии с принятой организацией учетной политикой. Корректная настройка позволит существенно облегчить учетную работу и даст возможность без проблем формировать достоверную учетную информацию и отчетность.

Распространенные вопросы

Как распечатать учетную политику из 1С?

Перейти к печатной форме учетной политики можно из раздела «Главное» либо непосредственно из карточки организации, кликнув на значок «Учетная политика».

Программой 1С 8.3 бухгалтерия предусмотрены макеты печатных форм приказа об учетной политике вместе с приложениями в соответствии с заданными настройками. Распечатать учетную политику из 1С 8.3 можно, кликнув по кнопке «Печать» из формы «Учетная политика».

Распечатать учетную политику из 1С 8.3 можно, кликнув по кнопке «Печать» из формы «Учетная политика».

Какие макеты приложений к учетной политике есть в 1С 8.3?

Программа предлагает следующий комплект макетов печатных форм:

-

приказ об утверждении учетной политики;

-

учетная политика по бухгалтерскому учету;

-

рабочий план счетов бухгалтерского учета;

-

бланки первичных документов;

-

регистры бухгалтерского учета;

-

учетная политика по налоговому учету;

-

регистры налогового учета.

Как подключить электронный документооборот в 1С 8.3?

Неотемлемой частью любой учетной политики является график документооборота. В 1 С 8.3 макет данного документа не зарегистрирован.

Не забудьте! С 2022 года обязательным к применению станет ФСБУ 27/2021 «Документы и документооборот», в соответствии с нормами которого нужно оформить график документооборота. Образец графика документооборота, составленного в соответствии с новым стандартом можно скачать в этой статье.

Образец графика документооборота, составленного в соответствии с новым стандартом можно скачать в этой статье.

Если же вы приняли решение ввести электронный документооборот, например, для обмена электронными документами с контрагентами, на это обязательно нужно указать в учетной политке.

Чтобы запустить ЭДО в 1С, необходимо:

- Получить ЭЦП у оператора связи.

- Зайти в раздел «Администрирование — Обмен электронными документами».

- Поставить галочку в чек-бокс «Сервисы ЭДО».

- Далее с помощью мастера установки заполнить «Профиль настроек ЭДО».

- Если установить флаг «Подписывать электронные документы», то включится механизм использования электронных подписей, а значит потребуется заполнить для данной организации сертификат ключа электронной подписи.

Определение учетной политики

По

Алисия Туовила

Полная биография

Алисия Туовила является сертифицированным бухгалтером с более чем 7-летним опытом работы в области финансового учета, с опытом подготовки бюджета, закрытия месяца и года, подготовки и проверки финансовой отчетности, а также финансового анализа. Она является экспертом в области личных финансов и налогов и получила степень магистра бухгалтерского учета в Университете Центральной Флориды.

Она является экспертом в области личных финансов и налогов и получила степень магистра бухгалтерского учета в Университете Центральной Флориды.

Узнайте о нашем редакционная политика

Обновлено 28 сентября 2022 г.

Рассмотрено

Майкл Дж. Бойл

Рассмотрено Майкл Дж. Бойл

Полная биография

Майкл Бойл — опытный специалист в области финансов, более 10 лет занимающийся финансовым планированием, деривативами, акциями, фиксированным доходом, управлением проектами и аналитикой.

Узнайте о нашем Совет по финансовому обзору

Что такое учетная политика?

Учетная политика — это определенные процедуры, применяемые управленческой командой компании, которые используются для подготовки ее финансовой отчетности. К ним относятся любые методы бухгалтерского учета, системы измерения и процедуры раскрытия информации. Учетная политика отличается от принципов бухгалтерского учета тем, что принципы — это правила бухгалтерского учета, а политика — это способ компании придерживаться этих правил.

Ключевые выводы

- Учетная политика – это процедуры, которые компания использует для подготовки финансовой отчетности.

- В отличие от принципов бухгалтерского учета, которые являются правилами, учетная политика является стандартом для следования этим правилам.

- Учетная политика может использоваться для легального манипулирования прибылью.

- Выбор компанией учетной политики покажет, агрессивно или консервативно руководство отчитывается о своих доходах.

- Учетная политика по-прежнему должна соответствовать общепринятым принципам бухгалтерского учета (GAAP).

Использование учетной политики

Учетная политика представляет собой набор стандартов, регулирующих подготовку финансовой отчетности компанией. Эти политики используются специально для сложных методов бухгалтерского учета, таких как методы амортизации, признание деловой репутации, подготовка затрат на исследования и разработки (НИОКР), оценка запасов и консолидация финансовых счетов. Эти политики могут отличаться от компании к компании, но все учетные политики должны соответствовать общепринятым принципам бухгалтерского учета (GAAP) и/или международным стандартам финансовой отчетности (IFRS).

Эти политики могут отличаться от компании к компании, но все учетные политики должны соответствовать общепринятым принципам бухгалтерского учета (GAAP) и/или международным стандартам финансовой отчетности (IFRS).

Принципы бухгалтерского учета можно рассматривать как структуру, в которой компания должна работать. Однако структура несколько гибкая, и руководство компании может выбрать конкретную учетную политику, которая выгодна для финансовой отчетности компании. Поскольку принципы бухгалтерского учета иногда бывают мягкими, особая политика компании очень важна.

Изучение учетной политики компании может сигнализировать о том, является ли руководство консервативным или агрессивным при составлении отчетов о прибылях и убытках. Это следует учитывать инвесторам при просмотре отчетов о прибылях и убытках для оценки их качества. Кроме того, внешние аудиторы, нанятые для проверки финансовой отчетности компании, должны проверить политику компании, чтобы убедиться, что она соответствует GAAP.

Важно

Руководство компании может выбрать учетную политику, выгодную для их собственной финансовой отчетности, например, выбрать определенный метод оценки запасов.

Пример учетной политики

Учетная политика может использоваться для легального манипулирования доходами. Например, компаниям разрешено оценивать запасы, используя методы учета по средней стоимости, в порядке поступления (FIFO) или в порядке поступления (LIFO). В соответствии с методом средней стоимости, когда компания продает продукт, средневзвешенная стоимость всех запасов, произведенных или приобретенных за отчетный период, используется для определения себестоимости проданных товаров (COGS). В соответствии с методом стоимости запасов FIFO, когда компания продает продукт, стоимость запасов, произведенных или приобретенных первыми, считается проданной. В соответствии с методом ЛИФО, когда продукт продается, стоимость запасов, произведенных последними, считается проданной.

В периоды роста цен на запасы компания может использовать эту учетную политику для увеличения или уменьшения своей прибыли. Например, компания в обрабатывающей промышленности покупает запасы по цене 10 долларов за единицу в первой половине месяца и 12 долларов за единицу во второй половине месяца. В итоге компания покупает в общей сложности 10 единиц по 10 долларов и 10 единиц по 12 долларов и продает в общей сложности 15 единиц за весь месяц.

Например, компания в обрабатывающей промышленности покупает запасы по цене 10 долларов за единицу в первой половине месяца и 12 долларов за единицу во второй половине месяца. В итоге компания покупает в общей сложности 10 единиц по 10 долларов и 10 единиц по 12 долларов и продает в общей сложности 15 единиц за весь месяц.

Если компания использует метод FIFO, то себестоимость проданных товаров составит: (10 x 10 долларов) + (5 x 12 долларов) = 160 долларов. Если компания использует средние издержки, стоимость проданных товаров составит: (15 x 11 долларов США) = 165 долларов США. Если он использует метод ЛИФО, то себестоимость проданных товаров составит: (10 х 12 долларов) + (5 х 10 долларов) = 170 долларов. Поэтому выгодно использовать метод ФИФО в периоды роста цен, чтобы минимизировать себестоимость проданных товаров и увеличить прибыль.

В чем разница между учетной политикой и принципами бухгалтерского учета?

В то время как принцип бухгалтерского учета представляет собой стандартизированное правило, установленное руководящим органом, учетная политика представляет собой метод или руководство, используемое руководством для соблюдения правила и составления финансовой отчетности.

В США общепринятые принципы бухгалтерского учета (GAAP) — это стандарты бухгалтерского учета, принятые Комиссией по ценным бумагам и биржам (SEC). Некоторые принципы бухгалтерского учета допускают усмотрение руководства, и именно здесь вступает в игру учетная политика.

Какие примеры учетной политики можно привести?

Учетная политика появляется в бизнесе, когда принципы бухгалтерского учета допускают свободу действий в том, как правила применяются к ситуации. Ситуации, требующие усмотрения руководства, включают:

- Оценка запасов

- Оценка инвестиций

- Оценка основных средств

- Методы амортизации

- Затраты на НИОКР

- Пересчет в иностранную валюту 3 3 30026 В чем разница между консервативным и агрессивным учетом?

Fasb.org. «О FASB (Совет по стандартам финансовой отчетности)».

Businessnewsdaily.com. «Что такое стандарты бухгалтерского учета?»

- Раскрытие информации, требуемое законом

- Раскрытие информации, требуемое ICAI

- Раскрытие информации в годовых отчетах акционерам

- Раскрытие информации об учетной политике не полностью

- Раскрытие информации в случае предприятий, включая отдельный отчет о счетах

- Цель раскрытия информации об учетной политике

- Значение учетной политики

Консервативный учет использует учетную политику, которая склонна занижать доходы и/или завышать расходы. С другой стороны, агрессивный учет использует политику, которая склонна завышать доходы и/или занижать расходы.

Компания, использующая консервативную учетную политику, будет иметь более низкую прибыль в текущем году, в то время как компания, использующая агрессивную учетную политику, продемонстрирует более высокие финансовые результаты в текущем году. Консервативная учетная политика будет иметь тенденцию к улучшению финансовых результатов в долгосрочной перспективе, в то время как агрессивная учетная политика, как правило, приведет к снижению финансовых результатов в долгосрочной перспективе.

Итог

Учетная политика отличается от принципов бухгалтерского учета, которые представляют собой правила бухгалтерского учета, которым должна соответствовать вся учетная политика. Руководство компании может выбрать конкретную учетную политику, выгодную для финансовой отчетности фирмы. Команда может использовать как консервативную, так и агрессивную учетную политику, которая будет определять финансовые результаты компании в данном году.

Источники статьи

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Стандарт бухгалтерского учета 1: Раскрытие информации об учетной политике

16 ноября 20199 г. мин. чтение

ПБУ 1 относится к раскрытию учетной политики. В нем говорится, что предприятию необходимо раскрыть важные принципы учетной политики, которым оно следует, чтобы подготовить и представить свою финансовую отчетность.

Это связано с тем, что на положение дел хозяйствующего субъекта значительное влияние оказывает учетная политика, используемая при подготовке финансовой отчетности.

Как правило, каждое предприятие следует учетной политике, соответствующей его собственному бизнесу, а также отрасли. Таким образом, предприятие в обязательном порядке должно раскрывать информацию о своей учетной политике, чтобы представить правдивое и достоверное представление о своем положении дел.

Текущая практика раскрытия информации об учетной политике

Иногда закон требует от хозяйствующего субъекта раскрытия информации об определенной учетной политике, которой он придерживается, для подготовки и представления финансовой отчетности. В таких случаях организация должна обязательно раскрывать информацию об этой учетной политике.

Институт присяжных бухгалтеров Индии (ICAI)) в течение определенного периода времени выпускал уведомления, рекомендуя раскрытие информации об определенных принципах учетной политики.

Таким образом, предприятие, придерживающееся такой учетной политики, при подготовке своей финансовой отчетности должно обязательно раскрывать эту политику.

Например, политика пересчета в отношении статей в иностранной валюте.

Немногие предприятия в Индии включают отдельный отчет, демонстрирующий их учетную политику, используемую для подготовки финансовой отчетности.

Таким образом, предприятие может даже включать отдельный отчет, отражающий его учетную политику. Однако такое заявление должно быть включено в годовые отчеты перед акционерами предприятия.

В настоящее время учетная политика не раскрывается в финансовой отчетности регулярно и полностью. Многие предприятия предпочитают вставлять описания, касающиеся важных принципов учетной политики, в примечания к своим финансовым отчетам.

Предприятия могут следовать такой практике. Однако характер и степень такого раскрытия сильно различаются. Он варьируется между корпоративным и некорпоративным секторами, а также подразделениями в одном и том же секторе.

Также существует большое разнообразие, касающееся характера и степени раскрытия информации. Различия существуют особенно среди тех предприятий, которые в настоящее время включают в свои годовые отчеты отдельное заявление об учетной политике.

В таких случаях лишь немногие фирмы включают такое отдельное заявление об учетной политике в свои бухгалтерские книги. В то время как другие дают такие подробности в виде дополнительной информации.

Сама цель предоставления заявления об учетной политике состоит в том, чтобы способствовать лучшему пониманию финансовой отчетности. Кроме того, это также помогает облегчить более значимое сравнение финансовой отчетности различных компаний.

Таким образом, для достижения этих целей был установлен отдельный стандарт бухгалтерского учета по раскрытию информации. Настоящий стандарт бухгалтерского учета способствует раскрытию информации об учетной политике. Кроме того, в нем также описывается порядок раскрытия такой учетной политики в финансовой отчетности.

Настоящий стандарт бухгалтерского учета способствует раскрытию информации об учетной политике. Кроме того, в нем также описывается порядок раскрытия такой учетной политики в финансовой отчетности.

Нужно ли раскрывать фундаментальные бухгалтерские допущения?

Обычно предприятию не требуется специально указывать или раскрывать основные бухгалтерские допущения, использованные при подготовке финансовой отчетности.

Однако компания должна раскрывать такие предположения только в том случае, если она не соблюдает их при подготовке своей финансовой отчетности.

Ниже приведены общепринятые фундаментальные допущения бухгалтерского учета, которым следует следовать при подготовке финансовой отчетности:

1. Непрерывность деятельности

Как правило, предполагается, что предприятие является действующим предприятием. Это означает, что предприятие продолжит работу в обозримом будущем.

Другими словами, предполагается, что предприятие не намерено и не обязательно должно ликвидировать или значительно сократить масштабы своей деятельности.

2. Согласованность

Согласно этому допущению, учетная политика, которой придерживается предприятие при подготовке своей финансовой отчетности, является последовательной в разные периоды.

3. Начисление

В соответствии с этим допущением доходы и расходы признаются по мере их получения или понесения, а не по мере получения или выплаты денег. Такие начисленные доходы или расходы, отраженные в финансовой отчетности, относятся к периодам, к которым они относятся.

Характер учетной политики

Термин «учетная политика» в AS 1 относится к следующему при подготовке финансовой отчетности предприятия: Перечень учетной политики

Не существует стандартизированного перечня принципов бухгалтерского учета, применимых к различным обстоятельствам, с которыми сталкиваются разные предприятия.

Таким образом, разные предприятия используют различные принципы бухгалтерского учета и методы, применяемые к этим принципам. Эти предприятия работают в разнообразной и сложной среде экономической деятельности.

Эти предприятия работают в разнообразной и сложной среде экономической деятельности.

Таким образом, руководство каждого предприятия должно принимать значительные решения на своем уровне. Это делается для того, чтобы выбрать соответствующий набор принципов и методов бухгалтерского учета для применения этих принципов в конкретных обстоятельствах, с которыми сталкивается каждый из них.

Количество альтернативных учетной политики сокращено

ИПБИ, а также другие регулирующие органы предприняли усилия по сокращению количества альтернативных принципов учетной политики, которым необходимо следовать при подготовке финансовой отчетности. Эти усилия были предприняты, особенно в случае корпоративных предприятий.

Однако возможность полного исключения наличия альтернативных принципов бухгалтерского учета и методов применения этих принципов маловероятна. Это связано с тем, что каждому предприятию приходится сталкиваться с разными обстоятельствами в разных условиях.

Области, в которых применяются разные учетные политики

Ниже приведены области, в которых разные предприятия могут применять разные учетные политики:

- Методы амортизации, истощения и амортизации статьи в иностранной валюте

- Оценка запасов

- Учет деловой репутации

- Оценка инвестиций

- Учет пенсионных пособий

- Признание прибыли по долгосрочным договорам

- Оценка основных средств

- Учет условных обязательств

Однако приведенный выше список не является исчерпывающим.

Что необходимо учитывать при выборе учетной политики?

Основным соображением при выборе учетной политики для подготовки финансовой отчетности является то, что такая политика должна отражать правдивую и объективную картину дел компании. Это также включает представление достоверного и справедливого представления о прибыли или убытке, полученном предприятием на дату закрытия.

Помимо этого основного соображения, при выборе учетной политики необходимо учитывать несколько основных соображений. К ним относятся:

К ним относятся:

1. Благоразумие

Предприятие не может прогнозировать свою прибыль, учитывая неопределенность, связанную с будущими событиями. Вместо этого он может признавать прибыль только тогда, когда она реализована.

Кроме того, такая признанная прибыль не обязательно реализуется в денежной форме. В дополнение к этому предприятие также создает резерв по всем известным обязательствам и убыткам.

И это несмотря на то, что сумма таких обязательств и убытков не может быть определена с уверенностью. Таким образом, это означает, что такой резерв представляет собой лишь наилучшую оценку таких обязательств и убытков согласно имеющейся информации.

2. Содержание по форме

Согласно этому соображению порядок учета и представление операций и событий в финансовых отчетах должны определяться их содержанием.

Это означает, что просто юридическая форма учета и представления таких событий в финансовых отчетах не должны учитываться.

3.

Существенность

СущественностьФинансовая отчетность должна раскрывать все существенные статьи. Существенные статьи — это те, которые влияют на решения пользователей финансовой отчетности, как только они узнают о таких статьях.

Раскрытие информации об учетной политике

- Необходимо раскрыть все основные принципы учетной политики, принятые при представлении и подготовке финансовой отчетности. Это делается для обеспечения правильного понимания финансовой отчетности.

- Раскрытие основных принципов учетной политики должно быть частью финансовой отчетности.

- Раскрытие информации об учетной политике должно осуществляться в одном месте, поскольку это помогает пользователям финансовых отчетов читать такие отчеты. Такое раскрытие информации не должно быть разбросано по нескольким заявлениям, таблицам и примечаниям.

- Предприятие должно раскрывать информацию о любых изменениях в учетной политике, которые имеют существенные последствия. Кроме того, предприятие должно также раскрыть сумму, на которую любая статья финансовой отчетности будет затронута таким существенным изменением.

Такая сумма должна быть раскрыта в той мере, в какой это можно установить. Однако необходимо указать только факт такого существенного изменения, если такая сумма не может быть установлена полностью или частично. С другой стороны, могут быть случаи, когда изменение учетной политики не оказывает существенного влияния на финансовую отчетность за текущий период. Но разумно ожидать, что они окажут существенное влияние в более поздние периоды. В таких случаях предприятию необходимо раскрыть факт такого изменения в том периоде, в котором это изменение было принято.

Такая сумма должна быть раскрыта в той мере, в какой это можно установить. Однако необходимо указать только факт такого существенного изменения, если такая сумма не может быть установлена полностью или частично. С другой стороны, могут быть случаи, когда изменение учетной политики не оказывает существенного влияния на финансовую отчетность за текущий период. Но разумно ожидать, что они окажут существенное влияние в более поздние периоды. В таких случаях предприятию необходимо раскрыть факт такого изменения в том периоде, в котором это изменение было принято. - Предприятие должно иметь в виду, что раскрытие учетной политики или изменений в ней не может исправить неправильное или ненадлежащее отражение статьи в счетах.

МСФО (IAS) 8 — Учетная политика, изменения в бухгалтерских оценках и ошибки

- МСФО (IAS) 8 (2003) заменяет ПКИ-2 Последовательность – капитализация затрат по займам

- IAS 8 (2003) заменяет SIC-18 Согласованность – альтернативные методы .

- Инициатива раскрытия информации – Принципы раскрытия информации

- Инициатива по раскрытию информации. Изменения в учетной политике и оценках

- Учетная политика – это особые принципы, основы, соглашения, правила и практика, применяемые предприятием при подготовке и представлении финансовой отчетности.

- Изменение в бухгалтерской оценке представляет собой корректировку балансовой стоимости актива или обязательства или соответствующих расходов в результате переоценки ожидаемых будущих выгод и обязательств, связанных с этим активом или обязательством.

- Международные стандарты финансовой отчетности — это стандарты и интерпретации, принятые Советом по международным стандартам финансовой отчетности (IASB).

Они включают:

Они включают:- Международные стандарты финансовой отчетности (МСФО)

- Международные стандарты бухгалтерского учета (МСФО)

- Интерпретации, разработанные Комитетом по интерпретациям международной финансовой отчетности (IFRIC) или бывшим Постоянным комитетом по интерпретациям (SIC) и одобренные Советом по МСФО.

- Существенность. Информация является существенной, если можно обоснованно ожидать, что ее пропуск, искажение или сокрытие повлияют на решения, которые основные пользователи финансовой отчетности общего назначения принимают на основе этой финансовой отчетности, которая предоставляет финансовую информацию о конкретной отчитывающейся организации.*

- Ошибки предыдущих периодов представляют собой упущения и искажения в финансовой отчетности предприятия за один или несколько предыдущих периодов, возникающие в результате неиспользования или неправильного использования надежной информации, которая была доступна и, как можно было разумно ожидать, была получена и учитывались при подготовке этих заявлений.

Такие ошибки являются результатом математических ошибок, ошибок в применении учетной политики, упущений или неправильного толкования фактов, а также мошенничества.

Такие ошибки являются результатом математических ошибок, ошибок в применении учетной политики, упущений или неправильного толкования фактов, а также мошенничества.

* Разъяснено «Определение существенного» (поправки к МСФО (IAS) 1 и МСФО (IAS) 8) , вступает в силу с 1 января 2020 года.

этот пункт должен быть определен путем применения стандарта или интерпретации и с учетом всех соответствующих руководств по применению, выпущенных Советом по МСФО для стандарта или интерпретации. [IAS 8.7]

При отсутствии стандарта или разъяснения, которые конкретно применяются к операции, другому событию или условию, руководство должно использовать свое суждение при разработке и применении учетной политики, результатом которой является уместная и надежная информация. [МСФО 8.10]. При вынесении такого суждения руководство должно ссылаться и учитывать применимость следующих источников в порядке убывания:

- требования и рекомендации в стандартах и интерпретациях IASB, касающихся аналогичных и связанных вопросов; и

- определения, критерии признания и концепции оценки активов, обязательств, доходов и расходов в Концепции.

[МСФО 8.11]

[МСФО 8.11]

Руководство может также рассмотреть самые последние версии других органов, устанавливающих стандарты, которые используют аналогичную концептуальную основу для разработки стандартов бухгалтерского учета, другую литературу по бухгалтерскому учету и общепринятую отраслевую практику в той мере, в какой они не противоречат источникам, указанным в пункте 11. [МСФО 8.12]

Предприятие должно последовательно выбирать и применять свою учетную политику в отношении аналогичных операций, других событий и условий, за исключением случаев, когда Стандарт или Разъяснение специально требует или разрешает классификацию статей, для которых может быть уместна другая политика. Если Стандарт или Разъяснение требуют или разрешают такую категоризацию, должна быть выбрана и последовательно применяться соответствующая учетная политика в отношении каждой категории. [IAS 8.13]

Предприятию разрешается изменять учетную политику, только если это изменение:

- требуется стандартом или интерпретацией; или

- приводит к тому, что финансовая отчетность предоставляет надежную и более уместную информацию о влиянии операций, других событий или условий на финансовое положение, финансовые результаты или движение денежных средств предприятия.

[МСФО 8.14]

[МСФО 8.14]

Обратите внимание, что изменения в учетной политике не включают применение учетной политики к операциям или событиям, которые ранее не происходили или были несущественными. [МСФО 8.16]

Если изменение в учетной политике требуется в соответствии с новым стандартом или интерпретацией IASB, такое изменение учитывается в соответствии с требованиями этого нового стандарта или, если новый стандарт не содержит конкретных переходных положений, применяется изменение учетной политики ретроспективно. [IAS 8.19]

Ретроспективное применение означает корректировку начального сальдо каждого затронутого компонента капитала за самый ранний представленный предыдущий период и других сравнительных сумм, раскрываемых за каждый представленный предыдущий период, как если бы новая учетная политика применялась всегда. [МСФО 8.22]

- Однако, если практически невозможно определить либо влияние конкретного периода, либо совокупный эффект изменения для одного или нескольких представленных предыдущих периодов, организация должна применить новую учетную политику к балансовой стоимости активов и обязательств по состоянию на начало самого раннего периода, в отношении которого возможно ретроспективное применение, который может быть текущим периодом, и должна внести соответствующую корректировку в начальное сальдо каждого затронутого компонента капитала за этот период.

[МСФО 8.24]

[МСФО 8.24] - Кроме того, если практически невозможно определить кумулятивный эффект применения новой учетной политики на начало текущего периода ко всем предыдущим периодам, организация должна скорректировать сравнительную информацию для перспективного применения новой учетной политики с самой ранней даты. осуществимо. [МСФО 8.25]

Раскрытие информации, касающееся изменений в учетной политике, вызванных новым стандартом или интерпретацией, включает: [IAS 8.28]

- название стандарта или интерпретации, вызвавших изменение

- характер изменения учетной политики

- описание переходных положений, в том числе тех, которые могут повлиять на будущие периоды

- за текущий период и за каждый предыдущий период, насколько это возможно, представлена сумма корректировки:

- для каждой затронутой статьи финансовой отчетности и

- для базовой и разводненной прибыли на акцию (только если предприятие применяет МСФО (IAS) 33)

- сумма корректировки, относящейся к периодам, предшествующим представленным, насколько это возможно

- , если ретроспективное применение невозможно, объяснение и описание того, как было применено изменение в учетной политике.

Финансовые отчеты за последующие периоды не должны повторять эти раскрытия.

Раскрытие информации, касающееся добровольных изменений в учетной политике, включает: [IAS 8.29]

- характер изменения в учетной политике

- причины, по которым применение новой учетной политики позволяет получить достоверную и более актуальную информацию

- за текущий период и за каждый предыдущий период, насколько это возможно, представлена сумма корректировки:

- для каждой затронутой статьи финансовой отчетности и

- для базовой и разводненной прибыли на акцию (только если предприятие применяет МСФО (IAS) 33)

- сумма корректировки, относящаяся к периодам, предшествующим представленным, насколько это возможно

- , если ретроспективное применение невозможно, объяснение и описание того, как было применено изменение в учетной политике.

Финансовые отчеты за последующие периоды не должны повторять эти раскрытия.

Если организация не применила новый стандарт или интерпретацию, которые были выпущены, но еще не вступили в силу, организация должна раскрыть этот факт, а также любую известную или разумно поддающуюся оценке информацию, относящуюся к оценке возможного влияния нового стандарта на год его применения. [IAS 8.30]

Влияние изменения в бухгалтерской оценке должно признаваться перспективно путем включения его в состав прибыли или убытка в: [IAS 8.36]

- период изменения, если изменение затрагивает только этот период, или

- период изменения и будущие периоды, если изменение затрагивает оба.

Однако в той мере, в какой изменение бухгалтерской оценки приводит к изменениям в активах и обязательствах или относится к статье капитала, оно признается путем корректировки балансовой стоимости соответствующего актива, обязательства или статьи капитала в период изменения. [IAS 8.37]

Раскрыть:

- характер и сумма изменения бухгалтерской оценки, которое оказывает влияние в текущем периоде или, как ожидается, будет иметь влияние в будущих периодах

- , если сумма эффекта в будущих периодах не раскрывается, поскольку ее оценка практически невозможна, организация должна раскрыть этот факт.

[МСФО 8.39-40]

[МСФО 8.39-40]

Общий принцип МСФО (IAS) 8 заключается в том, что организация должна ретроспективно исправить все существенные ошибки предыдущего периода в первом комплекте финансовой отчетности, утвержденной к выпуску, после их обнаружения: [МСФО 8.42]

- пересчет сравнительных сумм за предыдущий период (периоды), в котором произошла ошибка; или

- , если ошибка произошла до самого раннего представленного предыдущего периода, пересчитывая начальные остатки активов, обязательств и собственного капитала за самый ранний представленный предыдущий период.

Однако, если невозможно определить влияние ошибки на сравнительную информацию за один или несколько представленных предыдущих периодов для конкретного периода, организация должна пересчитать начальные остатки активов, обязательств и собственного капитала за самый ранний период, для которого ретроспективно возможен пересчет (который может относиться к текущему периоду). [МСФО 8.44]

Кроме того, если практически невозможно определить кумулятивное влияние ошибки на начало текущего периода на все предыдущие периоды, организация должна пересчитать сравнительную информацию, чтобы исправить ошибку перспективно, начиная с самой ранней практически возможной даты.