1С Бухгалтерия 8.3, аренда от 950 ₽ в месяц

Главная

Аренда 1С в облаке

1С: Бухгалтерия 8.3 ПРОФ/КОРП в облаке

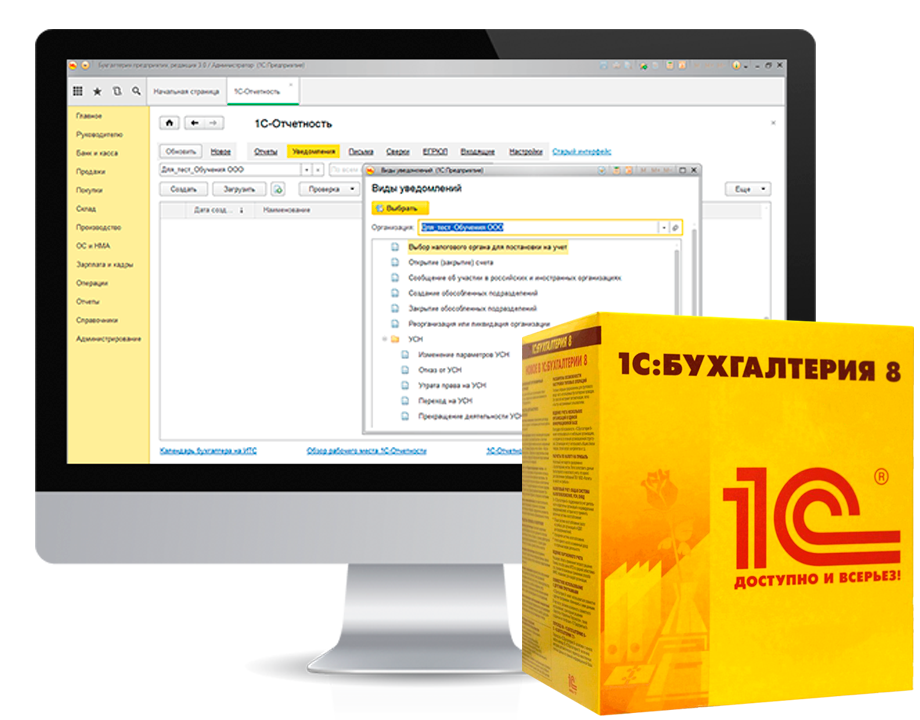

Автоматизация работы бухгалтера с помощью программы

Используйте 1С: Бухгалтерию в малых и больших фирмах с любыми видами налогов.

Все налоги в «одном окне»

Формируйте полную и достоверную отчетность по всем видам торговли, производству, оказанию услуг.

Попробовать бесплатно

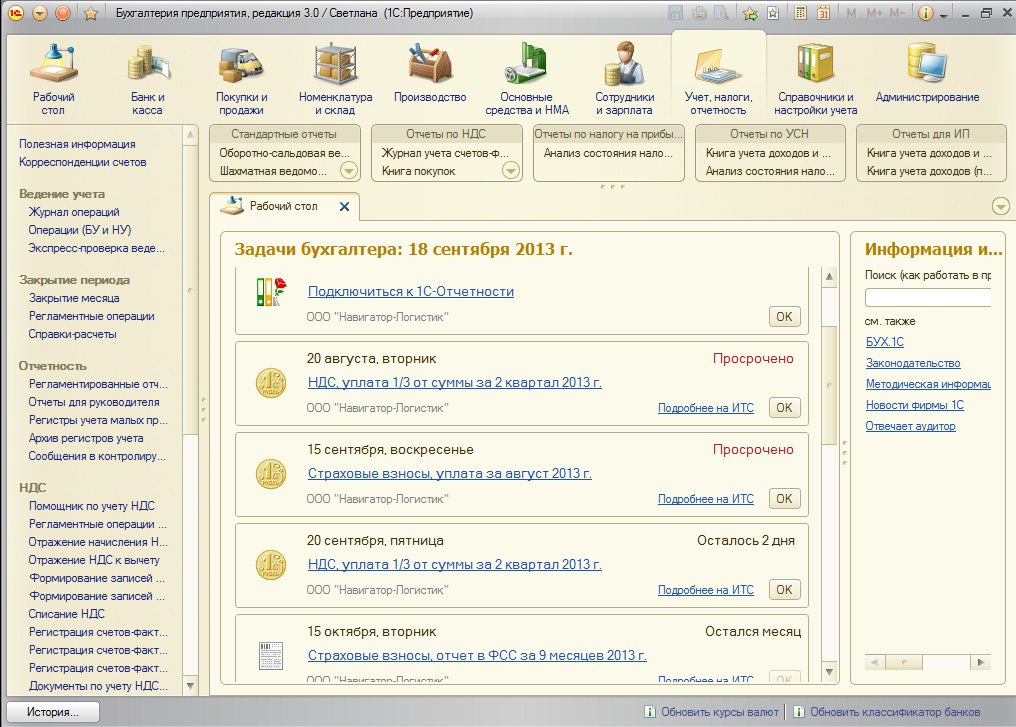

Рабочее место бухгалтера

Собирайте, регистрируйте и обобщайте данные о доходах и расходах, обязательствах и капитале компании. Оформляйте документы, которые показывают все операции организации.

Попробовать бесплатно

Отчетность в один клик

Формируйте и сдавайте отчётность в ФНС в электронном виде на основании данных из программы.

Попробовать бесплатно

Возможности 1С: Бухгалтерии

1С: Бухгалтерия. Краткий обзор

В этом видео мы познакомим вас с основными возможностями конфигурации

Учет основных средств и нематериальных активов

Возможность обновления форм отчетности через Интернет

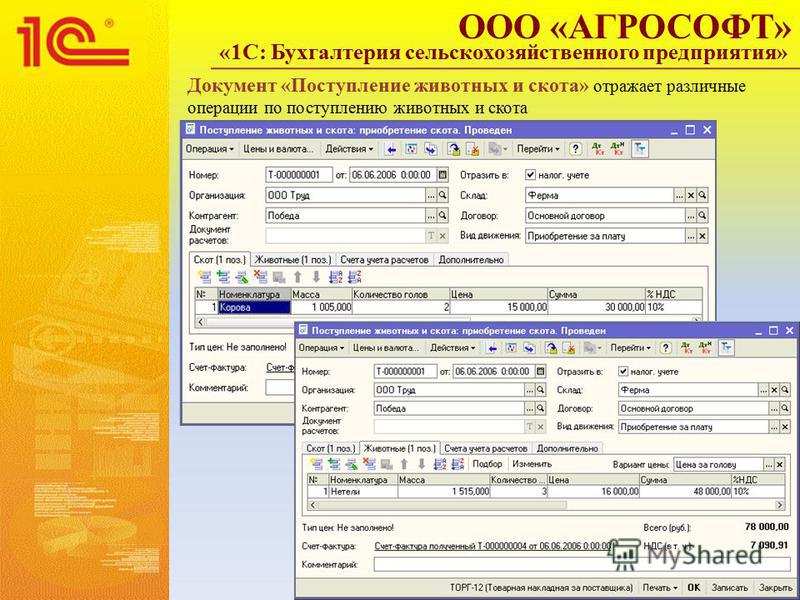

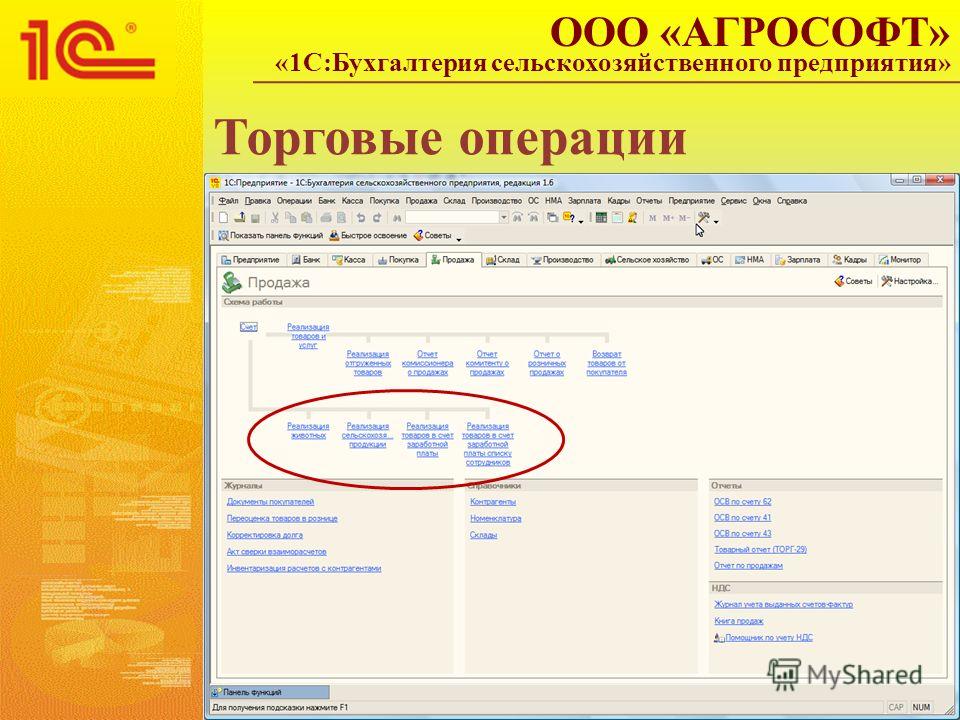

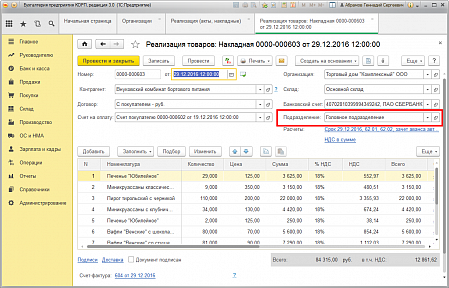

Учет торговых операций

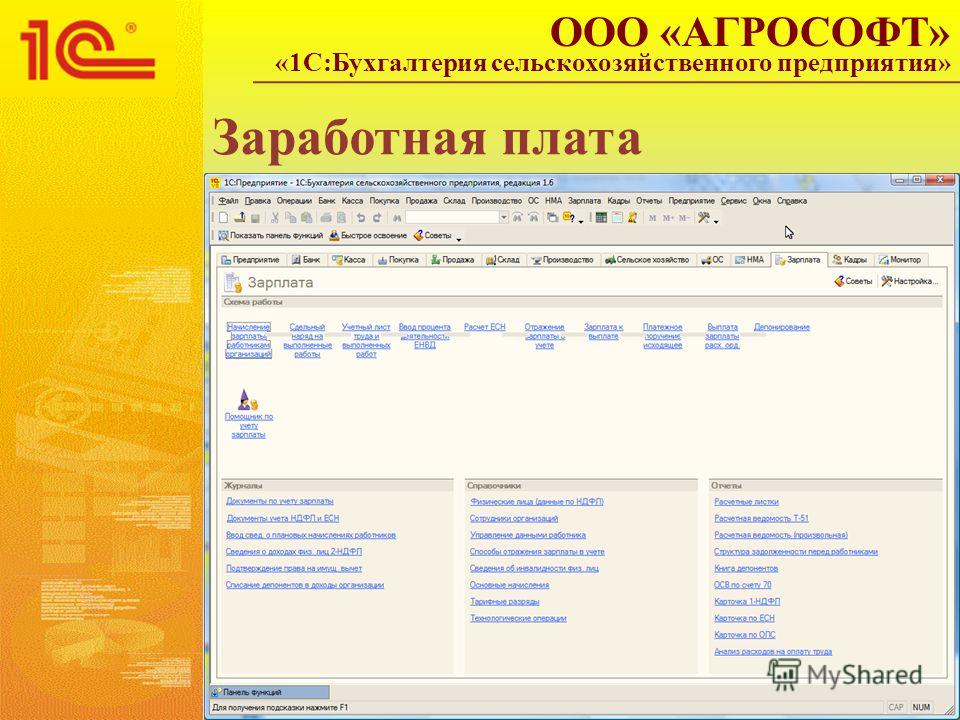

- Учет заработной платы

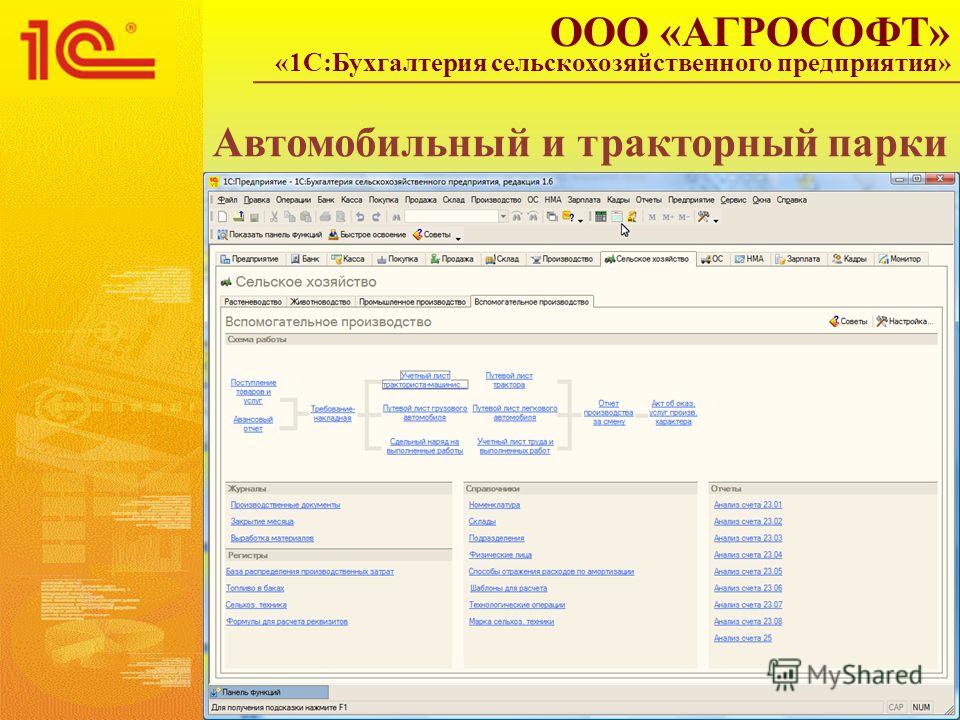

Учет производства

Учет хозяйственной деятельности нескольких организаций в единой или нескольких информационных базах

Возможность сдачи отчетности в электронном виде

Учет «от документа» и типовые операции

Складской учет

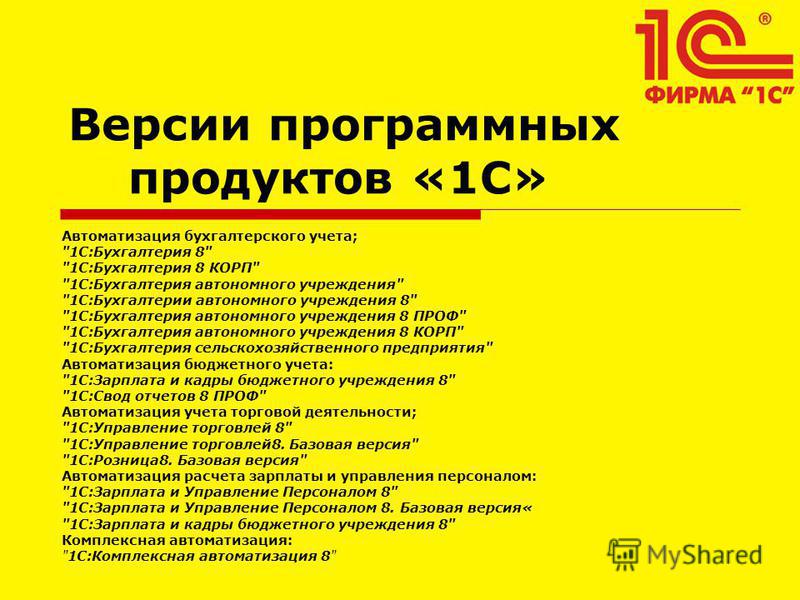

Сравнение версий 1С: Бухгалтерия ПРОФ и КОРП

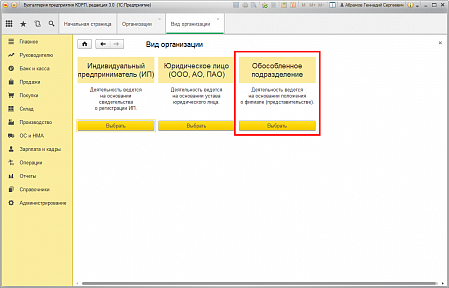

Учет в организациях, имеющих обособленные подразделения

Подготовка уведомления о контролируемых сделках

Расчеты в рамках государственных контрактов

Отчетность контролируемых иностранных компаний

Отчетность некредитных финансовых организаций

Настройка счетов учета материально-производственных запасов и расчетов с контрагентами

Учет по нескольким организациям в отдельных информационных базах

Готовое решение для ведения бухгалтерского и налогового учета

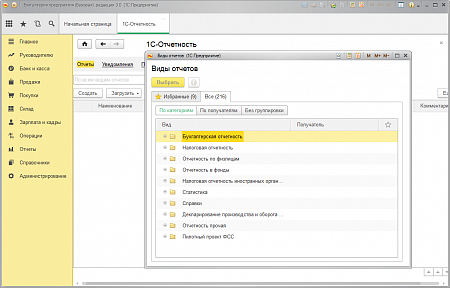

Подготовка отчетности

Ведение налогового учета по налогу на прибыль

Налоговый учет: УСН и ЕНВД

Ведение партионного учета

Возможность изменения (конфигурирования) прикладного решения

Многопользовательский режим работы, в том числе поддержка клиент-серверного варианта работы

Работа территориально распределенных информационных баз

Поддержка внешнего соединения с информационной базой*

Использование в режиме веб-клиента

Учет по нескольким организациям в единой информационной базе

Показать еще

1С: Бухгалтерия

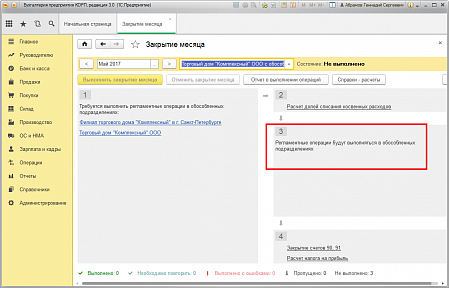

Учет в организациях, имеющих обособленные подразделения

Подготовка уведомления о контролируемых сделках

Расчеты в рамках государственных контрактов

Отчетность контролируемых иностранных компаний

Отчетность некредитных финансовых организаций

Стоимость 1С: Бухгалтерия

Параметры

Выберите конфигурации, которые вам нужны

Выберите минимум 1 конфигурацию

1С: Бухгалтерия ПРОФ

Сколько пользователей будет работать с 1С?

Количество пользователей, которые будут одновременно работать в облаке.

Нужен ли конфигуратор 1С?

Доступ к режиму конфигурирования 1С посредством подключения через виртуальное рабочее пространство на OS Linux.

Кол-во сотрудников:

Состав услуг

Конфигурации 1С:

До 10 баз 1С с возможностью увеличения

5 Гб на диске с возможностью увеличения

3 бесплатные консультации по 1С

Автообновление баз 1С

Резервное копирование баз 1С

Хранение копии баз 14 дней

Техподдержка 24/7

Стоимость дополнительных опций

Возможность изменить состав опций есть в личном кабинете.

1С в облаке или в коробке?

Возможность удаленной работы

Бесплатная техническая поддержка 24/7

Безопасное хранение данных в дата-центре

Автоматическое резервирование данных

Цена 1С:от 950 ₽ / мес.

Консультации 1С:Включены

Обновления:Включены

Тестовый период: 14 дней

- Привязка к конкретному рабочему месту

Поддержка – на аутсорсе или специалист в штате

Хранение данных на вашем личном ПК

Самостоятельное создание резервных копий

Цена 1С:от 13 000 ₽

Консультации 1С:от 2 000 ₽ / час

Обновления:от 5 493 ₽ / мес.

Тестовый период: нет

Начните работу в 1С онлайн за 3 минуты

Регистрируйтесь на сайте сервиса scloud.ru

Получите учетные данные и авторизуйтесь

Работайте в программе 1C из любого места

1С в облаке должна быть:

Работайте в 1С из любого места через интернет

Организуйте удаленную работу в 1С или настройте взаимодействие филиалов всего за 15 минут. Импортируйте базы, используйте несколько конфигураций одновременно, управляйте пользователями и подключайте сервисы без помощи программистов!

Ваши данные надежно защищены

Подключение происходит по защищенному каналу, данные хранятся в data-центре

уровня Tier III. Доступность сервиса – 99,8% SLA. У каждого сотрудника – свой уровень доступа. Вы всегда видите, кто из

пользователей подключался и когда.

Доступность сервиса – 99,8% SLA. У каждого сотрудника – свой уровень доступа. Вы всегда видите, кто из

пользователей подключался и когда.

1С в облаке – это выгодно

Перейдя в облако, вы экономите от 80 000 ₽. Вам не нужно покупать локальную 1С, заключать договор обслуживания, увеличивать производительность компьютеров, покупать сервер и устройства резервирования.

Самая высокая скорость

Регистрация и перенос баз 1С займет у вас не более 10 минут. Мы не экономим на инфраструктуре — вам доступны мощные сервера с SSD-дисками. По данным infostart.ru — у нас самая высокая скорость среди сервисов аренды 1С.

15 лет на рынке IT

Scloud – это более 300 квалифицированных специалистов, которые непрерывно работают над улучшением сервиса. Нам уже доверяют

97.

97.Круглосуточный сервис

Получайте консультации по работе программы или ведению учета в 1С. Мы всегда готовы вам помочь, особенно в отчетный период. Вы можете вести учет и сдавать отчетность в режиме 24/7.

Хотите оптимизировать работу 1С?

Закажите разработку расширения под свои потребности

Заполнение номеров ГТД

Автозаполнение номеров ГТД в «Реализации товаров и услуг» по нажатию одной кнопки.

7

668 ₽ / месяц

Ограничение доступа к контрагентам

Расширение для разграничения доступа пользователей 1С 8.3 с ролью «Менеджер по продажам»

23

658 ₽ / месяц

Задолженность в документе реализации

В документ «Реализация товаров и услуг» выведена таблица с долгом контрагента и количество дней отсрочки платежа по договору, указанному в отгрузке.

41

749 ₽ / месяц

Показать еще

Настройка программ и оборудования

Нужно настроить оборудование или программы? Обратитесь к нашим IT-специалистам

Установка драйверов оборудования

Подключим кассы, дисплеи, принтеры, сканеры штрихкодов и терминалы.

от 1 500 ₽/час

Подключение принтера к 1С

Редактируйте печатные формы, печатайте отчеты, этикетки и штрихкоды.

от 1 500 ₽/час

Установка сертификата ЭЦП

Начните работу с электронной цифровой подписью в программе 1С.

от 1 500 ₽/час

Показать еще

Частые вопросы по 1С: Бухгалтерия

Благодарности в адрес Scloud

Смотреть

Анна Стрижкина

«Европейский центр развития»

Смотреть

Мы часто в поездках, нужно оперативно

отслеживать бухгалтерскую информацию, но нет возможности быть всегда возле стационарного компьютера.

Бухгалтер посоветовала нам использовать ServiceCloud в работе с документами, и это оказалось очень удобно. Теперь мы можем выгружать информацию в удобное время и любом месте.

Теперь мы можем выгружать информацию в удобное время и любом месте.

Читать все отзывы

Смотреть

Наталья Кругляк

«Нечего надеть»

Смотреть

Развитие бизнеса требует сокращения издержек, особенно в кризис. Поискав информацию в Интернете и социальных сетях, я наткнулась на облако бухгалтерии 1C и решила попробовать. Я воспользовалась бесплатным тестовым периодом от ServiceCloud и в течение двух недель поняла, что меня все устроило.

Читать все отзывы

Смотреть

Алексей Локонцев

CEO TOPGUN

Смотреть

Бухгалтерия моя сидит, скажем так, как наркоманы на вашем продукте, который называется Scloud. Мы выбирали долго. Год мы тратили на выбор реально продукта. И сейчас мы пользуемся вами, и я хочу сказать, что это идеальный продукт, потому что моя бухгалтерия меня не спрашивает не о чем. ..

..

Читать все отзывы

Смотреть

Ольга

«Печкин-mail.ru»

Смотреть

В выборе облачного провайдера бухгалтерии самое важное для нас было обеспечение сохранности данных о контрагентах, счетах и, безусловно, поддержка конфиденциальности. В этом смысле ServiceCloud, являясь официальным партнером 1C, произвел впечатление очень перспективного, поскольку данные хранятся на мощных, защищенных серверах, делаются бекапы.

Читать все отзывы

Смотреть

Пётр Миляков

«Volta»

Смотреть

Режим работы у нас не предусматривает стационарного рабочего места ни для одного сотрудника.

Может неожиданно приехать группа с обслуживающим персоналом из сорока человек, и из бухгалтерии сделают

гримерку. Бухгалтер спускается в бар со своим ноутбуком и продолжает работу. Здесь как раз ServiceCloud

очень помогает, так как бухгалтер может иметь доступ к данным, откуда угодно.

Здесь как раз ServiceCloud

очень помогает, так как бухгалтер может иметь доступ к данным, откуда угодно.

Читать все отзывы

1C Fresh

Бухгалтерский и налоговый учет, сдача отчетности через Интернет — для ИП и организаций: все участки учета, любая система налогообложения (ОСНО, УСН, НПД), большинство из известных видов деятельности. 1С:Электронные трудовые книжки (ЭТК) — включены!

В программе воплощен опыт практической работы бухгалтеров сотен тысяч предприятий и организаций, различных по размеру и направлениям деятельности.

Сдавайте регламентированную отчетность через Интернет

В ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование с помощью встроенного сервиса «1С-Отчетность».

Отражайте любые хозяйственные операции

Учтены особенности и тонкости практической работы бухгалтера на различных участках учета:

- Материально-производственные запасы

- Банковские и кассовые операции, в т.

ч. обмен с банками напрямую (включая Сбербанк) или с подключением клиент-банка

ч. обмен с банками напрямую (включая Сбербанк) или с подключением клиент-банка - Расчеты с контрагентами

- Склад

- Операции с тарой

- Торговые операции (опт, розница, интернет-магазин), комиссионная торговля и агентские договоры

- Основные средства и нематериальные активы

- Основное и вспомогательное производство, полуфабрикаты

- Косвенные расходы

- НДС в соответствии с нормами гл. 21 НК РФ

- Заработная плата, кадровый и персонифицированный учет

Ведите учет нескольких организаций в одной базе,

если их хозяйственная деятельность тесно связана между собой. Можно использовать общие списки товаров, контрагентов, работников, складов (мест хранения) и др., а отчетность формировать раздельно.

Поддерживаются разные системы налогообложения.

Для коммерческих организаций и индивидуальных предпринимателей – ОСНО, УСН; кроме того, для индивидуальных предпринимателей – еще и УСН на основе патента, налог на профессиональный доход (самозанятый).

Закрывайте месяц легко и правильно!

Регламентные операции, выполняемые по окончании месяца, в приложении автоматизированы. Это переоценка валюты, списание расходов будущих периодов, определение финансовых результатов и другие.

Анализируйте данные с помощью стандартных отчетов.

В самых различных разрезах, с разными отборами и сортировкой данных.

Проводите экспресс-проверку учета!

В любой момент вы можете получить сводную и детализированную информацию о корректности своих данных.

Используйте сервисные возможности приложения:

- контроль и исключение ошибочных ситуаций,

- всегда актуальный классификатор БИК и адресный классификатор ФНС,

- автоматическая загрузка курса валют с РБК,

- работа с кассовыми аппаратами (фискальными регистраторами),

- обмен с ИС МП,

- интеграция с интернет-магазинами, Яндекс.Кассой,

- интеграция с онлайн-сервисом для бронирования деловых поездок Smartway,

- отправка отчетов в банки и другим заинтересованным получателям.

1С:Мобильная Бухгалтерия для предпринимателей, организаций и самозанятых

Мобильная бухгалтерия совершенно БЕСПЛАТНО:

- Рассчитает и напомнит о налогах: УСН, страховых взносах и патенте, налоге для самозанятых

- Подготовит и отправит платежи напрямую в банк (DirectBank)

- Напомнит о сдаче и заполнит декларации УСН 2021, 2022

- Отправит клиенту Счет, Акт или Накладную

- Отправит контрагентам Акт сверки взаиморасчетов

- Поможет выбрать наиболее выгодный налоговый режим

- Сформирует чеки для самозанятого

- Поможет клиентам оплатить ваши счета картой через Юkassa

Мобильная бухгалтерия подходит:

- Предпринимателю на УСН «Доходы», УСН «Доходы минус расходы» с любой ставкой: 0%, 4%, 6% и 15%, на налоговых каникулах, Патенте и НПД

- Организации на УСН (6% и 15%) и общем режиме (Налог на прибыль и НДС)*

- Самозанятому (плательщику налога на профессиональный доход, зарегистрированному в сервисе «Мой налог»)

* Необходима подписка на сервис 1С:БизнесСтарт

Возможности

Для предпринимателей

- Рассчитать суммы фиксированных страховых взносов за 2021, 2022

- Рассчитать суммы налога и авансовых платежей, уплачиваемых в связи с применением упрощенной системы налогообложения (УСН) за 2021, 2022

- Оплатить налоги и взносы за 2021, 2022 года

- Подготовить Книгу учета доходов и расходов

- Подготовить и сдать декларацию УСН 2021, 2022 года

- Сдать нулевую декларацию УСН за 2021, 2022 года

- Подать уведомление в налоговые органы

- Рассчитать суммы НДФЛ и страховых взносов, уплачиваемых за сотрудников**

- Подготовить отчетность по сотрудникам**: 6-НДФЛ, СЗВ-М, 4-ФСС, РСВ

- Напомнит о приближении срока уплаты налога, выплаты зарплаты или сдачи отчетов

- Отправить отчетность через интернет (1С-Отчетность)**

- Проверит контрагента и сформирует на него досье*

** Платная функция

Для организаций*

- Рассчитать суммы налога и авансовых платежей по НДС

- Подготовить комплект бухгалтерской отчетности для субъектов малого предпринимательств

- И многое другое

* Необходима подписка на сервис 1С:БизнесСтарт

Для самозанятых — интеграция с сервисом «Мой налог»

- Регистрация доходов и получение электронных чеков

- Получение справок

- Получение квитанций на уплату налога

Для всех

- Акты, накладные ТОРГ-12 и товарные чеки

- Возможность вставить в документы свой логотип, подпись и печать

- Акт сверки расчетов с контрагентом

- Учет денег, входящие и исходящие платежи

- Учет расчетов с покупателями и поставщиками

- Учет остатков товаров

- Учет сотрудников**

- Работа с сервисом 1С:Касса**

- Доступ к приложению с компьютера через сервис 1С:БизнесСтарт*

- Подключение к приложениям 1С:Бухгалтерия предприятия, доступным через интернет: развернутыми на фреш, в сервисе 1С:Бухобслуживание, опубликованными через сервис 1c.

link или иными способами

link или иными способами

* Необходима подписка на сервис 1С:БизнесСтарт

** Платная функция

Применяем в 1С:Бухгалтерия 8 горячие клавиши

#горячие клавиши #1С #БП3 #Бухгалтерия предприятия #ускорение работы #оптимизация

Горячие клавиши — важный метод для эффективной и быстрой работы. Нажать пару клавиш получается быстрее, чем найти мышкой нужный раздел или настройку на экране. Освоив горячие клавиши, вы упростите выполнение часто повторяемых действий.

Горячих клавиш существует великое множество, мы разберем основные, которые могли бы помочь нам сэкономить время при работе в 1С.

|

Горячие клавиши |

Действие |

|---|---|

|

Ctrl + F2 |

Открыть встроенный «Калькулятор» |

|

Del |

Удалить |

|

Alt + F4 |

Закрыть программу |

|

F2 |

Открыть |

|

Ctrl + C |

Копировать в буфер обмена |

|

F4 |

Кнопка выбора |

|

Ctrl + O |

Открыть существующий документ |

|

Ctrl + S |

Сохранить активный документ |

|

Ctrl + F4 |

Закрыть активное обычное окно |

|

Ctrl + Shift + M |

Перенести элемент в другую группу |

|

BackSpace |

Удалить символ слева от курсора |

|

Ctrl + F9 |

Новая группа |

|

Ctrl + D |

Добавить в Избранное |

|

Ctrl + X |

Вырезать в буфер обмена |

|

Ctrl + BackSpace |

Удалить слово слева от курсора |

|

Ctrl + Del |

Удалить слово справа от курсора |

|

Ctrl + Shift + B |

Открыть список Избранных |

|

F9 |

Копировать элемент или группу |

|

Ctrl + Shift + F |

Открыть «Глобальный поиск по текстам» |

|

Ctrl + V |

Вставить из буфера обмена |

Давайте рассмотрим на примерах, какие сочетания клавиш помогут вам в работе.

Ctrl + Shift + C — копировать полностью строку и перенести ее из одного документа в другой.

Ctrl + Shift + V — вставить строку в другой документ. Данную комбинацию клавиш полезно использовать, когда необходимо перенести полностью табличную часть, состоящую из большого количества строк в другой документ. Легко нажать комбинацию клавиш и не нужно набивать заново табличную часть документа.

Ctrl + A — выделить всё. Удобно использовать данные клавиши, когда необходимо выполнить действие сразу со всеми документами (пометить на удаление, провести).

Ctrl + F2 — калькулятор

Для различных вычислений вы можете использовать калькулятор. Удобно использовать его сразу же в программе, не ведя расчеты в настольном калькуляторе или телефоне. Например, в оборотно-сальдовой ведомости.

Del — удалить..png) Удаляет текущий элемент, выделенный курсором или выделенную группу элементов. Удобно пометить на удаление документ или элемент справочника одной кнопкой.

Удаляет текущий элемент, выделенный курсором или выделенную группу элементов. Удобно пометить на удаление документ или элемент справочника одной кнопкой.

Ctrl + C — копировать в буфер обмена. Например, для копирования названия элемента справочника для вставки в отбор в оборотно-сальдовую ведомость.

Ctrl + X — вырезать в буфер обмена

Ctrl + V — вставить в буфер обмена

Ctrl + F — найти. Поиск данных в списке. При большом количестве строк в документе удобно найти нужного контрагента или любой другой элемент.

Поиск можно осуществлять по любому полю.

Alt + F4 — закрыть программу

F2 — открыть. Открывает элемент, на котором установлен курсор

F9 — скопировать. Создает новый документ или элемент справочника посредством копирования элемента, на котором установлен курсор.

Ctrl + Shift + M — перенести элемент справочника в другую группу

Shift + F4 — очистить поле

Ctrl + S — сохранить активный документ

Пользоваться программой становится намного проще, когда знаешь нужную комбинацию клавиш. Надеемся, что советы, написанные в этой статье, не раз пригодятся вам на практике.

Автор статьи

Валерия Аверченкова

Специалист-консультант по бухгалтерии

Посмотреть все статьи автора

Что это такое, как подать или изменить

По

Уилл Кентон

Полная биография

Уилл Кентон — эксперт в области экономики и инвестиционного законодательства. Ранее он занимал руководящие должности редактора в Investopedia и Kapitall Wire, имеет степень магистра экономики Новой школы социальных исследований и степень доктора философии по английской литературе Нью-Йоркского университета.

Узнайте о нашем редакционная политика

Обновлено 21 марта 2022 г.

Рассмотрено

Гордон Скотт

Рассмотрено Гордон Скотт

Полная биография

Гордон Скотт более 20 лет является активным инвестором и техническим аналитиком по ценным бумагам, фьючерсам, форекс и грошовым акциям. Он является членом Совета по финансовому обзору Investopedia и соавтором книги «Инвестиции для победы». Гордон является сертифицированным специалистом по рынку (CMT). Он также является членом ассоциации CMT.

Узнайте о нашем Совет финансового контроля

Факт проверен

Сюзанна Квилхауг

Факт проверен Сюзанна Квилхауг

Полная биография

Сюзанна — исследователь, писатель и специалист по проверке фактов. Она имеет степень бакалавра финансов в Государственном университете Бриджуотер и работала над печатным контентом для владельцев бизнеса, национальных брендов и крупных изданий.

Узнайте о нашем редакционная политика

Что такое форма SEC S-1?

Форма SEC S-1 — это начальная регистрационная форма для новых ценных бумаг, требуемая SEC для публичных компаний, базирующихся в США. Любая ценная бумага, соответствующая критериям, должна иметь регистрацию S-1, прежде чем акции могут быть зарегистрированы на национальной бирже, например как Нью-Йоркская фондовая биржа. Компании обычно подают в SEC форму S-1 в ожидании своего первичного публичного предложения (IPO). Форма S-1 требует, чтобы компании предоставили информацию о планируемом использовании доходов от капитала, детализировали текущую бизнес-модель и конкуренцию, а также предоставили краткий проспект самой запланированной ценной бумаги, предлагая методологию ценообразования и любое разводнение, которое произойдет с другими листинговыми ценными бумагами.

Форма SEC S-1 также известна как регистрационное заявление в соответствии с Законом о ценных бумагах 1933 года. Кроме того, SEC требует раскрытия информации о любых существенных деловых отношениях между компанией, ее директорами и внешними консультантами. Инвесторы могут просматривать заявки S-1 в Интернете, чтобы провести комплексную проверку новых предложений до их выпуска.

Инвесторы могут просматривать заявки S-1 в Интернете, чтобы провести комплексную проверку новых предложений до их выпуска.

Иностранные эмитенты ценных бумаг в США не используют форму SEC S-1, а вместо этого должны предоставить форму SEC F-1.

Ключевые выводы

- SEC Форма S-1 — это регистрация SEC, необходимая для американских компаний, которые хотят выйти на национальную биржу.

- По сути, это заявление о регистрации компании, которое обычно подается в связи с первичным публичным размещением акций.

- Любые поправки или изменения, которые должны быть внесены эмитентом, подаются по форме S-1/A SEC.

- Эмитент несет ответственность за любые существенные искажения или упущения.

Как подать форму SEC S-1

Компании могут использовать онлайн-систему SEC EDGAR (Электронный сбор, анализ и поиск данных) для отправки форм, включая форму S-1, которые требуются SEC. Физические лица или компании должны сначала заполнить форму ID, электронное приложение, которое используется для подачи заявки на CIK (ключ центрального индекса) и для получения кодов доступа для подачи в EDGAR. Краткие справочные руководства EDGAR Filers содержат указания по всем необходимым шагам, а также технические характеристики и ответы на часто задаваемые вопросы.

Краткие справочные руководства EDGAR Filers содержат указания по всем необходимым шагам, а также технические характеристики и ответы на часто задаваемые вопросы.

Форма S-1 состоит из двух частей. Часть I, также называемая проспектом, представляет собой юридический документ, требующий информации о следующем: бизнес-операциях, использовании выручки, общей выручке, цене за акцию, описании управления, финансовом состоянии, проценте бизнеса. продаются отдельными держателями и информация об андеррайтерах.

Часть II не требуется по закону в проспекте эмиссии. Эта часть включает недавние продажи незарегистрированных ценных бумаг, экспонаты и таблицы финансовых отчетов.

Эмитент будет нести ответственность в случае существенных искажений или упущений.

Внесение изменений в форму SEC S-1

Иногда в форму вносятся поправки, поскольку существенные изменения информации или общие рыночные условия вызывают задержку предложения. В этом случае эмитент должен подать форму S-1/A. Закон о фондовых биржах 1933 г., который часто называют законом «Правда о ценных бумагах», требует, чтобы эти регистрационные формы были поданы для раскрытия важной информации при регистрации ценных бумаг компании. Это помогает Комиссии по ценным бумагам и биржам в достижении целей Закона: требовать от инвесторов получения существенной информации о предлагаемых ценных бумагах и запрещать мошенничество при продаже предлагаемых ценных бумаг.

Закон о фондовых биржах 1933 г., который часто называют законом «Правда о ценных бумагах», требует, чтобы эти регистрационные формы были поданы для раскрытия важной информации при регистрации ценных бумаг компании. Это помогает Комиссии по ценным бумагам и биржам в достижении целей Закона: требовать от инвесторов получения существенной информации о предлагаемых ценных бумагах и запрещать мошенничество при продаже предлагаемых ценных бумаг.

Сокращенная регистрационная форма S-3 предназначена для компаний, которые не имеют одинаковых текущих требований к отчетности.

Инвесторы обращаются к информации, которую компания предоставляет в своей форме S-1 SEC, чтобы принять решение о том, хотят ли они инвестировать в ее акции во время первичного публичного предложения.

Пример подачи формы S-1 в Комиссию по ценным бумагам и биржам США

Eventbrite, Inc., глобальная технологическая платформа для продажи билетов и мероприятий, завершила IPO в сентябре 2018 года, оценив 10 миллионов акций по 23 доллара. В августе была подана первоначальная форма S-1, за которой последовали пять заявок S-1/A. Первоначальная заявка включала предполагаемую максимальную сумму в долларах, которую компания намеревалась привлечь, андеррайтеров, ее стратегии роста и объяснение двойных классов акций. В нем также описывалась деловая и историческая финансовая информация Eventbrite.

В августе была подана первоначальная форма S-1, за которой последовали пять заявок S-1/A. Первоначальная заявка включала предполагаемую максимальную сумму в долларах, которую компания намеревалась привлечь, андеррайтеров, ее стратегии роста и объяснение двойных классов акций. В нем также описывалась деловая и историческая финансовая информация Eventbrite.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Комиссия по ценным бумагам и биржам США. «Форма С-1»,

Комиссия по ценным бумагам и биржам США. «Форма С-1», стр. 1.

Комиссия по ценным бумагам и биржам США.

«Форма Ф-1»

«Форма Ф-1»ЭДГАР. «Справка — определения типов форм».

Комиссия по ценным бумагам и биржам США. «SPAC, IPO и риск ответственности в соответствии с законодательством о ценных бумагах».

Комиссия по ценным бумагам и биржам США. «ЭДГАР—Информация для файлов».

Комиссия по ценным бумагам и биржам США. «ЭДГАР — Как я?»

Комиссия по ценным бумагам и биржам США. «Форма S-1», стр. 4-6.

Комиссия по ценным бумагам и биржам США. «Форма С-1», стр. 6.

Комиссия по ценным бумагам и биржам США. «Форма С-3»

Ивентбрайт. «Eventbrite объявляет цены первичного публичного предложения».

Ивентбрайт. «Отчеты SEC».

Составление формы S-1 — IPOhub

Составление формы S-1 является критически важным этапом в процессе первичного публичного размещения («IPO»), который требует значительного количества человеко-часов, внимания к деталям и сотрудничества между многими сторонами для успешного завершения. Форма S-1, обычно называемая «Проспект» или просто «S-1», является официальным документом Комиссии по ценным бумагам и биржам («SEC»), который ваша компания должна подать для регистрации своих ценных бумаг в SEC. Регистрация ценных бумаг в SEC позволяет компании предлагать свои ценные бумаги населению в ходе IPO. Хорошо составленный S-1 содержит подробное описание компании-эмитента и ее предложения ценных бумаг и соответствует рекомендациям SEC S-1.

Форма S-1, обычно называемая «Проспект» или просто «S-1», является официальным документом Комиссии по ценным бумагам и биржам («SEC»), который ваша компания должна подать для регистрации своих ценных бумаг в SEC. Регистрация ценных бумаг в SEC позволяет компании предлагать свои ценные бумаги населению в ходе IPO. Хорошо составленный S-1 содержит подробное описание компании-эмитента и ее предложения ценных бумаг и соответствует рекомендациям SEC S-1.

Что находится в S-1?

S-1 состоит из различных разделов, каждый из которых содержит уникальную информацию для потенциальных инвесторов и SEC. Каждый раздел имеет определенное назначение и содержит полезную информацию о компании и предложении. В следующих параграфах приводится подробное обсуждение необходимых разделов S-1.

Резюме проспекта

Резюме проспекта, пожалуй, самый важный раздел формы S-1, поскольку его читает самая широкая аудитория; на самом деле, это часто единственный раздел, который читают инвесторы. Резюме проспекта освещает информацию, содержащуюся в S-1, но не предназначен для того, чтобы быть отдельным документом, который сообщает инвестору все, что ему нужно знать для принятия обоснованных инвестиционных решений. Таким образом, каждый S-1 начинается с заявления, объясняющего, что резюме проспекта не содержит всей информации, которую инвесторы должны учитывать перед инвестированием в акции компании, и что инвесторы должны внимательно прочитать весь проспект, прежде чем принимать какие-либо решения. Например, в сводке проспекта S-1 компании Snap, Inc. говорилось: «Это резюме не содержит всей информации, которую вы должны рассмотреть, прежде чем инвестировать в наши обыкновенные акции класса А. Вы должны внимательно прочитать весь этот проспект, включая «Факторы риска», «Обсуждение и анализ руководством финансового положения и результатов деятельности», а также нашу консолидированную финансовую отчетность и соответствующие примечания, включенные в другие части настоящего проспекта, прежде чем принимать инвестиционное решение».

Резюме проспекта освещает информацию, содержащуюся в S-1, но не предназначен для того, чтобы быть отдельным документом, который сообщает инвестору все, что ему нужно знать для принятия обоснованных инвестиционных решений. Таким образом, каждый S-1 начинается с заявления, объясняющего, что резюме проспекта не содержит всей информации, которую инвесторы должны учитывать перед инвестированием в акции компании, и что инвесторы должны внимательно прочитать весь проспект, прежде чем принимать какие-либо решения. Например, в сводке проспекта S-1 компании Snap, Inc. говорилось: «Это резюме не содержит всей информации, которую вы должны рассмотреть, прежде чем инвестировать в наши обыкновенные акции класса А. Вы должны внимательно прочитать весь этот проспект, включая «Факторы риска», «Обсуждение и анализ руководством финансового положения и результатов деятельности», а также нашу консолидированную финансовую отчетность и соответствующие примечания, включенные в другие части настоящего проспекта, прежде чем принимать инвестиционное решение». Это заявление предназначено для защиты вашей компании от любой ответственности, связанной с влиянием информации, не содержащейся в Резюме проспекта.

Это заявление предназначено для защиты вашей компании от любой ответственности, связанной с влиянием информации, не содержащейся в Резюме проспекта.

Резюме проспекта также включает описание вашей компании. Это описание дает вам возможность объяснить миссию вашей компании и то, что делает вашу компанию уникальной и успешной. Следуя заявлению о миссии, вы можете обсудить сильные стороны, стратегию, цели и операции вашей компании, чтобы убедить читателей инвестировать в ваше предложение.

В резюме проспекта вам также необходимо включить список основных факторов риска, которые должны учитывать инвесторы. Факторы риска, содержащиеся в Резюме проспекта эмиссии, не требуют подробного объяснения, поскольку в разделе «Факторы риска» S-1 ниже представлено более полное и подробное обсуждение применимых рисков.

После факторов риска предоставьте описание вашего предложения. Часть предложения предоставляет инвесторам информацию относительно:

- Класс(ы) акций в предложении

- Количество новых акций, которые вы предлагаете

- Количество акций, предлагаемых продающими акционерами

- Общее количество акций каждого класса в обращении после размещения

В этом разделе также указывается сумма в долларах, которую ваша компания рассчитывает получить в результате размещения (эти цифры обычно остаются пустыми, пока Компания не приблизится к цене), а также то, как компания намерена использовать выручку. Вы также должны раскрыть права голоса, связанные с каждым классом акций, и какой процент голосов будет у основателей и существующих акционеров после размещения.

Вы также должны раскрыть права голоса, связанные с каждым классом акций, и какой процент голосов будет у основателей и существующих акционеров после размещения.

Последним элементом сводки проспекта являются сводные консолидированные финансовые данные. Сводные консолидированные финансовые данные включают консолидированные отчеты о прибылях и убытках (или операциях) и данные консолидированного баланса. Эти отчеты обычно включают большую часть информации, которую включает полная финансовая отчетность; однако некоторые позиции могут быть объединены и представлены в совокупности. Важно отметить, что сводные финансовые данные обычно представляют финансовые данные за предыдущие три года, если только ваша компания не соответствует требованиям к развивающейся развивающейся компании («EGC») в соответствии с законом «Jumpstart our Business Startups» («JOBS») (см. нашу статью The JOBS Act для получения дополнительной информации). Согласно Разделу I закона JOBS, компания квалифицируется как ECG, если ее валовой доход менее 1 миллиарда долларов в течение последнего финансового года. Если вы квалифицированы как EGC, вы должны публиковать финансовые данные только за два предыдущих года. После данных баланса за самый последний финансовый год следуют два дополнительных столбца, помеченных как «проформа» и «проформа с учетом поправок». Столбец «проформа» представляет собой оценку каждого счета в балансе в результате финансовых событий, которые произойдут из-за IPO, таких как конвертация привилегированных акций в обыкновенные акции или исполнение опционов, инициированных IPO; однако колонка «проформа» не отражает влияние доходов от размещения. Столбец «проформа с учетом поправок» добавляет эффект чистой выручки от размещения к данным «проформы».

Если вы квалифицированы как EGC, вы должны публиковать финансовые данные только за два предыдущих года. После данных баланса за самый последний финансовый год следуют два дополнительных столбца, помеченных как «проформа» и «проформа с учетом поправок». Столбец «проформа» представляет собой оценку каждого счета в балансе в результате финансовых событий, которые произойдут из-за IPO, таких как конвертация привилегированных акций в обыкновенные акции или исполнение опционов, инициированных IPO; однако колонка «проформа» не отражает влияние доходов от размещения. Столбец «проформа с учетом поправок» добавляет эффект чистой выручки от размещения к данным «проформы».

Факторы риска

Согласно публикации SEC S-K 229.553(c), раздел «Факторы риска» предназначен для предоставления инвесторам «обсуждения наиболее значительных факторов [риска], которые делают [ваше] предложение спекулятивным или рискованным». Одна из основных целей раздела «Факторы риска» — оградить вашу компанию от будущей ответственности за неполное раскрытие всех своих рисков инвесторам; соответственно, упомянутые факторы риска должны быть как можно более полными. По сути, вы перечисляете все мыслимые препятствия или проблемы, с которыми ваша компания может столкнуться в будущем, которые могут оказать существенное негативное влияние на акции вашей компании. Факторы риска могут варьироваться от таких общих вещей, как «если наши пользователи будут меньше использовать наши продукты, нашему бизнесу будет нанесен серьезный ущерб» до таких конкретных вещей, как «природные или техногенные катастрофы могут серьезно повлиять на нашу способность вести бизнес».

По сути, вы перечисляете все мыслимые препятствия или проблемы, с которыми ваша компания может столкнуться в будущем, которые могут оказать существенное негативное влияние на акции вашей компании. Факторы риска могут варьироваться от таких общих вещей, как «если наши пользователи будут меньше использовать наши продукты, нашему бизнесу будет нанесен серьезный ущерб» до таких конкретных вещей, как «природные или техногенные катастрофы могут серьезно повлиять на нашу способность вести бизнес».

Специальное примечание относительно заявлений прогнозного характера

В этом разделе укажите, что проспект включает заявления прогнозного характера, и эти заявления сформированы с использованием ожиданий будущих результатов. Объясните, что, поскольку прогнозные заявления формируются с использованием ожиданий будущего, они являются наилучшей оценкой того, что произойдет, а не демонстрацией определенных результатов. Вы также должны обсудить, что прогнозные заявления могут быть изменены в связи с определенными событиями и факторами риска, в том числе описанными в разделе «Факторы риска», но вы не будете корректировать прогнозные заявления, чтобы отразить фактические будущие результаты после даты проспект. На практике большинство компаний используют почти одинаковые формулировки для этого раздела.

На практике большинство компаний используют почти одинаковые формулировки для этого раздела.

Рыночные и отраслевые данные

В разделе «Отраслевые данные» поясняется, что проспект включает оценки и информацию, касающуюся отрасли, в которой работает ваша компания, и эта информация основана на отраслевых отчетах сторонних организаций, которые вы не проверяли самостоятельно. Этот раздел предостерегает инвесторов от того, чтобы они не придавали чрезмерного значения этим оценкам, поскольку информация, содержащаяся в отчетах, может отличаться от действительности.

Вы также представляете различные показатели, которые ваша компания использует для измерения успеха, такие как количество активных пользователей в день или средний доход на одного клиента, и объясняете, как вы рассчитываете эти показатели.

Использование выручки

В разделе «Использование выручки» оценивается выручка, которую ваша компания получит от размещения, влияние изменений цены акций или количества проданных акций на общую выручку, а также предполагаемое использование выручки. . Во-первых, укажите чистую выручку, которую вы ожидаете получить, и первоначальную цену акций, которую вы использовали для оценки чистой выручки. Во-вторых, объясните влияние увеличения или уменьшения предполагаемой цены акций на 1 доллар на чистую выручку, которую ваша компания получит от размещения, и влияние каждого увеличения или уменьшения на один миллион проданных акций на чистую выручку. Наконец, укажите, как ваша компания намерена потратить выручку от предложения и сумму, которая будет использована для каждой цели. Однако вы не обязаны раскрывать какие-либо конкретные подробности о ваших планах относительно выручки. Если у вашей компании нет плана выручки, вы должны «обсудить основные причины предложения» (S-K 229.504)

. Во-первых, укажите чистую выручку, которую вы ожидаете получить, и первоначальную цену акций, которую вы использовали для оценки чистой выручки. Во-вторых, объясните влияние увеличения или уменьшения предполагаемой цены акций на 1 доллар на чистую выручку, которую ваша компания получит от размещения, и влияние каждого увеличения или уменьшения на один миллион проданных акций на чистую выручку. Наконец, укажите, как ваша компания намерена потратить выручку от предложения и сумму, которая будет использована для каждой цели. Однако вы не обязаны раскрывать какие-либо конкретные подробности о ваших планах относительно выручки. Если у вашей компании нет плана выручки, вы должны «обсудить основные причины предложения» (S-K 229.504)

Дивидендная политика

В этом разделе обсудите, планирует ли ваша компания выплачивать какие-либо денежные дивиденды в обозримом будущем или она намерена сохранить свою прибыль.

Капитализация

В разделе «Капитализация» укажите в табличной форме сумму денежных средств, их эквивалентов и рыночных ценных бумаг, которые у вас есть, а также вашу капитализацию (сумма долга и собственного капитала вашей компании в ее бухгалтерских книгах). В таблице капитализации отображаются фактические показатели долга и собственного капитала вашей компании, дезагрегированные по различным держателям долга и классам акций. Таблица также включает «проформу» и «проформу с учетом поправок» (согласно определению, приведенному в разделе «Краткая информация о проспекте эмиссии»).

В таблице капитализации отображаются фактические показатели долга и собственного капитала вашей компании, дезагрегированные по различным держателям долга и классам акций. Таблица также включает «проформу» и «проформу с учетом поправок» (согласно определению, приведенному в разделе «Краткая информация о проспекте эмиссии»).

Разводнение

Раздел «Разводнение» разъясняет инвесторам, что если они инвестируют в обыкновенные акции, которые вы предлагаете, их процентная ставка будет разводнена разницей между ценой, по которой они приобрели свои акции, и фактической стоимостью материальных активов компании, приходящихся на каждая акция сразу после размещения. Это означает, что хотя инвесторы будут покупать ваши акции по одной цене, балансовая стоимость каждой акции, связанной с этими акциями, будет меньше, чем их первоначальная цена покупки, даже после последствий событий, вызванных IPO, таких как конвертация акций, осуществление опционы и получение выручки от размещения. Разводнение не является мерой снижения рыночной стоимости акций инвесторов, а скорее показывает разницу между рыночной стоимостью акции и балансовой стоимостью акции сразу после размещения. Пример этого показан в примере на рисунке 1.9.0003

Пример этого показан в примере на рисунке 1.9.0003

Избранные консолидированные финансовые данные

Согласно публикации SEC S-K 229.301 «Целью выбранных финансовых данных является предоставление в удобном и читаемом формате выбранных финансовых данных, которые освещают определенные важные тенденции в финансовом состоянии [вашей компании] и результаты операций». Как правило, вам необходимо представить финансовые данные за предыдущие пять лет; если ваша компания квалифицируется как EGC в соответствии с законом JOBS, вы можете предоставить финансовые данные только за два года.

Следующие статьи должны быть включены в финансовые данные: «чистые продажи или операционные доходы, доход (убыток) от продолжающейся деятельности, доход (убыток) от продолжающейся деятельности на одну обыкновенную акцию, общие активы, долгосрочные обязательства и погашаемые привилегированные акции … и дивиденды в денежной форме, объявленные на одну обыкновенную акцию» (S-K 229.301). Хотя это и не требуется, рекомендуется включать любые другие финансовые данные, которые, по вашему мнению, улучшают или разъясняют любые важные факты, касающиеся финансового положения, операций или тенденций вашей компании. Вы также должны кратко описать важные факторы, такие как изменения в бухгалтерском учете, объединение бизнеса или расположение бизнес-операций, которые существенно влияют на информацию в выбранных финансовых данных.

Вы также должны кратко описать важные факторы, такие как изменения в бухгалтерском учете, объединение бизнеса или расположение бизнес-операций, которые существенно влияют на информацию в выбранных финансовых данных.

Потребуется включить дополнительные периоды финансовых данных, если финансовые данные в этом разделе станут «устаревшими». Финансовые данные считаются устаревшими, если самые последние данные устарели настолько, что больше не дают точного представления о текущих финансовых операциях и положении компании. Как правило, финансовые данные устаревают примерно через 134 дня после окончания последнего представленного периода с поправкой на выходные, за одним исключением: финансовые данные за третий квартал устаревают через 45 дней после окончания финансового года (обычно чуть дольше 134 дней). . Когда финансовые данные устаревают, вы должны изменить финансовые данные, чтобы включить данные за следующий квартал. На Рисунке 2 показана приблизительная дата, когда финансовые данные из обычных дат подачи становятся «устаревшими».

Раздел «Обсуждение и анализ руководством» (MD&A)

Раздел «Обсуждение и анализ руководством финансового состояния и результатов деятельности» («MD&A») в сочетании с разделом «Выбранные консолидированные финансовые данные» выше является еще одним важным разделом проспекта. ; это позволяет читателям понять, (1) какие данные в финансовой отчетности руководство считает важными и (2) какую дополнительную информацию руководство хочет выделить инвесторам. Согласно публикации SEC S-K 229.303, раздел MD&A должен обсудить и раскрыть как минимум следующие вопросы: ликвидность, капитальные ресурсы, результаты операций, забалансовые соглашения 1 и договорные обязательства. Раздел MD&A может также включать любые дополнительные обсуждения, которые, по мнению руководства, помогут инвесторам лучше понять важные операции, финансовое положение или тенденции компании. В следующих параграфах описываются необходимые обсуждения и дополнительные обсуждения, обычно встречающиеся в MD&A.

Необходимые обсуждения

Ликвидность и капитальные ресурсы. Комиссия по ценным бумагам и биржам позволяет компаниям объединять части раздела MD&A, посвященные ликвидности и капитальным ресурсам, в тех случаях, когда эти две темы взаимосвязаны. Используйте обсуждение ликвидности и капитальных ресурсов, чтобы определить любые обязательства, тенденции или события, которые приведут к существенному изменению ликвидности вашей компании. Обсуждение ликвидности обычно начинается с объяснения основных источников ликвидности компании и основного использования денежных средств из этих источников. Руководство также детализирует любые существенные кредитные соглашения, которые компания имеет со своими основными кредиторами. Руководство также предоставляет сводку денежных потоков компании, в которой представлены чистые денежные средства компании от операционной, инвестиционной и финансовой деятельности, а также подробное описание денежных средств, использованных или предоставленных каждым из трех видов деятельности.

Результаты операций. Результаты обсуждения операций должны описывать и раскрывать как минимум следующее: неожиданные или необычные события или операции, которые существенно повлияли на доход вашей компании; тенденции или неопределенности, которые, по мнению вашей компании, могут существенно повлиять на доход; причины существенных изменений чистой выручки, если таковые имеются; и изменения объема продаж и доходов в результате инфляции и изменения цен. Обсуждение результатов операций может начинаться с отчета о прибылях и убытках, в котором резюмируются операции вашей компании за требуемый период представления вашей компании. После этого обсуждения объясните причины любых существенных изменений в статьях отчета о прибылях и убытках. Большинство компаний делают это, обсуждая каждую позицию в отдельности, включая обсуждение любых существенных изменений, произошедших между периодами. Почти в каждом разделе MD&A будут обсуждаться квартальные результаты операций, в нем будут представлены квартальные операционные таблицы и подробно описаны важные квартальные тенденции.

Забалансовые соглашения. В разделе MD&A, посвященном забалансовым соглашениям, вы определяете и раскрываете любые внебалансовые соглашения, которые имеет ваша компания, включая характер и финансовое влияние каждого соглашения. Если у вашей компании нет забалансовых соглашений, укажите, что у компании их нет.

Договорные обязательства. Некоторые договорные обязательства должны быть раскрыты в MD&A. Эти обязательства представлены в табличной форме и содержат всю информацию на конец последнего финансового года. Классы обязательств, требуемые в MD&A, включают долгосрочные долговые обязательства, обязательства по капитальной аренде, обязательства по операционной аренде, обязательства по покупке и другие долгосрочные обязательства, отраженные в балансе. В дополнение к общей стоимости каждого класса в таблице каждый класс обязательств должен быть разбит на суммы со сроком погашения в течение одного года, со сроком погашения от одного до трех лет, со сроком погашения от трех до пяти лет и со сроком погашения более пяти лет, как показано на рис. 3. Вслед за таблицей укажите любые важные для инвесторов сведения о договорных обязательствах компании, включая любые существенные изменения по сравнению с самой последней представленной таблицей на конец года.

3. Вслед за таблицей укажите любые важные для инвесторов сведения о договорных обязательствах компании, включая любые существенные изменения по сравнению с самой последней представленной таблицей на конец года.

Дополнительные обсуждения

В дополнение к темам, требуемым SEC в разделе MD&A, многие компании включают обсуждение тенденций и других факторов, влияющих на их бизнес, оценку эффективности бизнеса, критические учетные политики и оценки, а также раскрытие информации о рыночном риске.

Оценка эффективности бизнеса. Еще одна важная информация, которую читатели могут извлечь из MD&A, касается того, как руководство оценивает эффективность бизнеса. Это обсуждение важно, потому что инвесторы должны понимать и доверять методам, которые вы используете для оценки эффективности. Суммируйте различные финансовые и нефинансовые показатели, используемые для оценки вашей компании; они часто включают как показатели, не зависящие от компании, такие как EBITDA или валовая прибыль, так и показатели, специфичные для компании, такие как заполняемость отеля или число активных пользователей приложения за день.

Тенденции и другие факторы. При обсуждении тенденций и других факторов вы можете рассмотреть отдельные важные факторы или тенденции, которые уже повлияли или могут повлиять на доходы и расходы вашей компании. Сначала определите основные источники доходов и расходов, а затем определите факторы, которые в настоящее время влияют или могут повлиять на эти источники. Факторы могут быть широкими, такими как изменения потребительского спроса и глобальных экономических условий, или специфическими для компании, такими как ваша новая инициатива по ребрендингу и влияние, которое вы ожидаете от ребрендинга. Хотя важно обсуждать важные факторы, в том числе те, которые могут повлиять на каждую компанию, большая часть ценности MD&A заключается в том, что руководство информирует инвесторов о факторах или тенденциях, характерных для компании, которые инвесторы могут не узнать из какого-либо другого источника.

Критическая учетная политика и оценки. Объясните, что руководство должно использовать профессиональное суждение, чтобы делать оценки и допущения при подготовке финансовой отчетности в соответствии с ОПБУ США. Также сообщайте, что оценки и допущения могут существенно повлиять на финансовые данные, предоставляемые компанией. Определите конкретные области учета, в отношении которых руководство сделало оценки или определенные решения в области учетной политики, и объясните влияние этих оценок и решений на учет. Некоторые области учета, которые часто включаются в этот раздел, включают обесценение гудвила, консолидацию, компенсацию на основе акций и признание выручки.

Также сообщайте, что оценки и допущения могут существенно повлиять на финансовые данные, предоставляемые компанией. Определите конкретные области учета, в отношении которых руководство сделало оценки или определенные решения в области учетной политики, и объясните влияние этих оценок и решений на учет. Некоторые области учета, которые часто включаются в этот раздел, включают обесценение гудвила, консолидацию, компенсацию на основе акций и признание выручки.

Раскрытие информации о рыночных рисках. Количественные и качественные данные о рыночном риске подчеркивают подверженность вашей компании инфляционному риску, процентному риску или валютному риску. Эти риски отличаются от тех, что указаны в разделе «Фактор риска».

Бизнес

Деловой раздел дает вам возможность связаться с теми, кто читает проспект, и убедить их инвестировать в вашу компанию, используя качественную и количественную информацию. В этом разделе сосредоточьтесь на уникальных сильных сторонах и компетенциях вашей компании, предоставив подробное обсуждение вашей компании и операций. Вы можете включить следующую информацию о вашей компании:

Вы можете включить следующую информацию о вашей компании:

- Миссия и цель

- История

- Конкурентные преимущества

- Продукты

- Деятельность, приносящая доход

- Стратегия

- Будущие возможности и стратегии роста

- Промышленность

- Клиенты

- Команда

- Технология

- Интеллектуальная собственность

- Конкурс

- Правительственные постановления

- Судебные разбирательства

- Объекты

- Благотворительность

Руководство

В разделе «Управление» перечислены все имена, возраст и должности исполнительных директоров и директоров, не являющихся сотрудниками (например, членов совета директоров). Укажите, какие директора являются членами комитета по аудиту, комитета по вознаграждениям и комитета по управлению. Компании часто предоставляют краткие биографии каждого исполнительного директора и члена совета директоров, в том числе информацию об их пребывании в компании. Семейные отношения между любым из членов правления или должностных лиц должны быть раскрыты.

Семейные отношения между любым из членов правления или должностных лиц должны быть раскрыты.

Следуя биографии руководства, обсудите состав совета директоров, включая заявление о независимости директоров. Опишите цели и членов различных комитетов, положения кодекса делового поведения и этики совета директоров, а также вознаграждение членов совета директоров.

Вознаграждение руководителям

Раскройте информацию о вознаграждении любых указанных исполнительных должностных лиц или сотрудников-директоров. Включите таблицу с указанием базового оклада сотрудников, премий, присужденных опционов и всех других компенсаций, присужденных каждому должностному лицу или директору за последний финансовый год (как показано на рисунке 4).

В следующей таблице приводится подробное обсуждение и объяснение конкретных элементов вознаграждения, метода присуждения вознаграждения каждому руководителю, трудового договора каждого сотрудника, годового плана премирования и непогашенных акций в конце финансового года.

Определенные отношения и сделки со связанными сторонами

Раскройте и детализируйте любые операции с начала последнего финансового года или любые предполагаемые сделки на сумму более 120 000 долларов США, в которых связанная сторона имеет материальную заинтересованность. Вы должны раскрыть имя связанной стороны, характер отношений, заинтересованность связанной стороны в сделке, долларовую стоимость доли связанной стороны в сделке, долларовую стоимость сделки, детали любых связанных долговых соглашений к сделке, а также любую другую информацию о сделке, которая может быть существенной. После раскрытия информации обо всех сделках со связанными сторонами опишите процесс утверждения компанией операций со связанными сторонами.

Основные акционеры

В этом разделе укажите основных акционеров вашей компании. Включите таблицу с указанием имени каждого акционера, количества акций, которыми они владеют, количества акций, которые они предлагают, и доли их владения после размещения, если они будут владеть более чем одним процентом от общего количества акций (Рисунок 5). Многие компании также раскрывают в таблице другие элементы, такие как процент голосов каждого акционера, количество акций, которые каждый продает, или количество и проценты каждого класса акций, которыми они владеют.

Многие компании также раскрывают в таблице другие элементы, такие как процент голосов каждого акционера, количество акций, которые каждый продает, или количество и проценты каждого класса акций, которыми они владеют.

Описание акционерного капитала

В этом разделе укажите количество акций, находящихся в обращении у вашей компании после IPO. Укажите, сколько акций будет в каждом классе обыкновенных акций после IPO и сколько акций в каждом классе было в конце предыдущего финансового года. Затем обсудите особенности каждого класса обыкновенных акций, включая, помимо прочего, права голоса, права на получение дивидендов и условия конвертации. Такая же информация должна быть раскрыта для любых привилегированных акций вашей компании, которые могут быть в обращении.

Акции, имеющие право на будущую продажу

В этом разделе укажите общее количество будущих акций в обращении по классам, объясните, сколько акций будет доступно для продажи в будущем, и укажите, когда они будут доступны. Здесь вы указываете любые соглашения о блокировке 2 и обсуждаете любые законы, которые могут помешать некоторым акционерам продавать свои акции, такие как правило SEC 144 3 .

Здесь вы указываете любые соглашения о блокировке 2 и обсуждаете любые законы, которые могут помешать некоторым акционерам продавать свои акции, такие как правило SEC 144 3 .

Существенные соображения по федеральным налогам США для лиц, не являющихся гражданами США. Владельцы обыкновенных акций

Этот раздел служит предупреждением для лиц, не являющихся гражданами США. инвесторов о том, что при инвестировании в ваши акции могут возникнуть определенные налоговые последствия, поскольку к ним могут применяться разные правила при покупке ценных бумаг США и при покупке местных ценных бумаг. Это не профессиональная налоговая консультация, а скорее уведомление для потенциальных иностранных инвесторов.

Андеррайтинг

В разделе Андеррайтинг вы раскрываете имена всех андеррайтеров 4 и количество акций, которое вы согласились продать каждому андеррайтеру. Также сообщите о любых дополнительных возможностях, которые вы предоставили андеррайтерам для приобретения дополнительных акций. Раскройте как скидку, которую андеррайтеры получат при покупке ваших акций, так и выручку, которую вы получите от этих покупок. Наконец, обсудите различные ограничения на продажу, которые применяются к акциям, продаваемым андеррайтерам. (Для получения дополнительной информации о выборе андеррайтера см. нашу статью об инвестиционных банках)

Раскройте как скидку, которую андеррайтеры получат при покупке ваших акций, так и выручку, которую вы получите от этих покупок. Наконец, обсудите различные ограничения на продажу, которые применяются к акциям, продаваемым андеррайтерам. (Для получения дополнительной информации о выборе андеррайтера см. нашу статью об инвестиционных банках)

Юридические вопросы

В этом разделе укажите название юридической фирмы, одобряющей акции в рамках IPO, и имя советника андеррайтеров.

Эксперты

В этом разделе укажите зарегистрированную аудиторскую фирму, которая провела аудит финансовой информации, предоставленной вами в проспекте.

Где можно найти дополнительную информацию

Кратко объясните, что информация, содержащаяся в проспекте, не содержит всей информации, содержащейся в заявлениях о регистрации или приложениях, которые вы подали. Направьте любого, кто хотел бы получить дополнительную информацию, в SEC и предоставьте соответствующую контактную информацию.

Процесс комментариев SEC: Обзор

После того, как рабочая группа завершит составление формы S-1, она будет отправлена в SEC на рассмотрение. SEC либо одобрит S-1, либо предоставит вам комментарии относительно того, что они хотели бы, чтобы вы изменили. Как только эти изменения будут внесены, вы отправите измененный S-1, часто обозначаемый как «S-1/A», в SEC, и процесс комментариев начнется снова. Важно отметить, что первоначальный S-1 и последующие измененные S-1 могут не включать цену или количество размещаемых акций или акции, предлагаемые непосредственно перед датой IPO вашей компании. Для получения более подробной информации о процессе представления и комментариев SEC см. статью Процесс комментариев SEC.

Кто составляет каждый раздел S-1?

Многие члены рабочей группы совместно работают над проектом S-1, каждый из которых отвечает за разные разделы. В следующей таблице дается общий обзор того, какие члены рабочей группы составляют каждый раздел.

Пример формы S-1

Snap, Inc. (тикер «SNAP»)

- Нажмите для подачи

- Дата IPO: 2 марта 2017 г.

- Первая общедоступная форма S-1 подана 2 февраля 2017 г.

- Окончательный вариант S-1/A подан 27 февраля 2017 г.

Athene Holding (тикер «ATH»)

- Нажмите для регистрации

- Дата IPO: 9 декабря 2016 г.

- Первая общедоступная форма S-1 подана 9 мая 2016 г.

- Окончательный вариант S-1/A подан 28 ноября 2016 г.

At Home Group, Inc. (тикер «HOME»)

- Нажмите для регистрации

- Дата IPO: 4 августа 2016 г.

- Первая общедоступная форма S-1 подана 4 сентября 2015 г.

- Окончательный вариант S-1/A подан 25 июля 2016 г.

Resources Consulted

- Комиссия по ценным бумагам и биржам Регламент S-K §229

- Комиссия по ценным бумагам и биржам Форма S-1

- Комиссия по ценным бумагам и биржам Jumpstart наш Закон о стартапах

Сноски

- Активы или обязательства, которые оказывают существенное влияние на деятельность компании, но в силу правил бухгалтерского учета не отражаются в балансе.

- Соглашение о блокировке: договор между предыдущими владельцами и компанией, который запрещает владельцам продавать свои доли в течение определенного периода времени после IPO. Обычно владельцы соглашаются не продавать свои акции в течение от 60 до 120 дней после IPO, хотя некоторые соглашения о блокировке предусматривают период блокировки до года.

- Правило 144 Комиссии по ценным бумагам и биржам США: разрешает продажу ограниченных или контролируемых ценных бумаг только при соблюдении ряда условий.

- Инвестиционный банк, который покупает акции публичной компании, а затем продает эти акции первичным инвесторам.

Формы закона о ценных бумагах | DART – Инструмент бухгалтерских исследований Deloitte

QUESTIONS AND ANSWERS OF GENERAL APPLICABILITY

> Section 101. Securities Act Forms Generally

>> Question 101.01

>> Question 101.02

>> Question 101.03

>> Question 101.04

>> Question 101.

05

05> Раздел 102. Формы серии F в целом

>> Вопрос 102.01

>> Вопрос 102.02

>> Вопрос 102.03

>> Вопрос 102.04

> Раздел 103. Форма Ф-1

>> Вопрос 103.01

>> Вопрос 103.02

>> Вопрос 103.03

> Раздел 104. Форма Ф-4 [Зарезервировано]

> Раздел Ф-605.

>> Вопрос 105.01

>> Вопрос 105.02

>> Вопрос 105.03

>> Вопрос 105.04

> Раздел 106. Форма Ф-7

>> Вопрос 106.01

> Раздел 107. Форма Ф-8

>> Вопрос 107.01

>> Вопрос 107.02

> Раздел 6 908. Форма 4 Ф-7 >908. Форма 4 Ф-7 >908. > Вопрос 108.01

>> Вопрос 108.02

> Раздел 109. Форма Ф-10

>> Вопрос 109.01

>> Вопрос 109.02

>> Вопрос 109.03 9 0044

>>0046 >> Вопрос 109.05

>> Вопрос 109.06

>> Вопрос 109.07

> Раздел 110.

Форма F-80

Форма F-80>> Вопрос 110.01

> Раздел 914. Форма F-X 90 [0 Зарезервировано] Форма F-N [Зарезервировано]

> Раздел 113. Форма S-1

>> Вопрос 113.01

>> Вопрос 113.02

>> Вопрос 113.03

>> Вопрос 113.04 5

>> 910440047>> Question 113.06

>> Question 113.07

>> Question 113.08

> Section 114. Form S-3 — General

>> Question 114.01

>> Question 114.02

>> Question 114.03

>> Вопрос 114.04

>> Вопрос 114.05

>> Вопрос 114.06

>> Вопрос 114.07

> Раздел 115. Форма S-3 — Общие инструкции с I.A.1 по I.A.8 — Требования к владельцам доменов

>> Question 115.01

>> Question 115.02

>> Question 115.03

>> Question 115.04

>> Question 115.05

>> Question 115.06

>> Question 115.07

>> Question 115.08

>> Вопрос 115.

09

09>> Вопрос 115.10

>> Вопрос 115.11

>> Вопрос 115.12

>> Вопрос 115.13

>> Вопрос 115.14

>> Вопрос 115.15

>> Вопрос 115.16

>> Вопрос 115.17

>> Вопрос 115.18

> Раздел 116. Форма S-3 — Общие инструкции с I.B.1 по I.B.6 — Требования к сделкам

>> Вопрос 116.06

>> Вопрос 116.07

>> Вопрос 116.08

>> Вопрос 116.09

>> Вопрос 116.10

>> Вопрос 116.11

>> Вопрос 110047

>> Вопрос 116.11

>>. >> Вопрос 116.14

>> Вопрос 116.15

>> Вопрос 116.16

>> Вопрос 116.17

>> Вопрос 116.18

>> Вопрос 116.19

>> Вопрос 116.20

>> Вопрос 116.21

>> Вопрос 116.22

>> Вопрос 116.23

>> Вопрос 116.24

>> Вопрос 116.25

> Раздел 117. Форма S-3 — Общие инструкции с I.

C.1 по I.C.5 — Дочерние компании, находящиеся в собственности большинства от известных опытных эмитентов

C.1 по I.C.5 — Дочерние компании, находящиеся в собственности большинства от известных опытных эмитентов>> Вопрос 118.01

>> Вопрос 118.02

>> Вопрос 118.03

>> Вопрос 118.04

>> Вопрос 118.05

>> Вопрос 118.06

>> Вопрос

>> Вопрос 118.06

>>. >> Вопрос 118.09

> Раздел 119. Форма S-3 — Общие инструкции II.A–II.G — Применение Общих норм и правил

>> Вопрос 119.01

>> Вопрос 119.02

>> Вопрос 119.03

> Раздел 120. Форма S-3 — Общая инструкция III — Планы реинвестирования дивидендов или процентов: Заявление о регистрации и вступлении в силу; Запросы о конфиденциальном обращении

>> Вопрос 120.01

>> Вопрос 120.02

> Раздел 121. Форма S-3 — Общие инструкции с IV.A по IV.B — Регистрация дополнительных ценных бумаг и дополнительных классов ценных бумаг [Зарезервировано]

> Раздел 122. Форма S-3 — Общие инструкции с V.

A по V.B — Предложение ценных бумаг, обеспеченных активами [Зарезервировано]

A по V.B — Предложение ценных бумаг, обеспеченных активами [Зарезервировано]> Раздел 123. Форма S-3 — Часть I — Информация, требуемая в проспекте

>> Вопрос 123.01

>> Question 123.02

>> Question 123.03

>> Question 123.04

>> Question 123.05

>> Question 123.06

>> Question 123.07

> Section 124. Form S-3 — Part II — Информация, не требуемая в проспекте [зарезервировано]

> Раздел 125. Форма S-4

>> Вопрос 125.01

>> Вопрос 125.02

>> Вопрос 125.03

>> Вопрос 125.04

>> Вопрос 125.05

>> Вопрос 125.0697

>>

>>>

>>

>>

>>

>>

>>

>>

>>

>. Вопрос 125.07

>> Вопрос 125.08

>> Вопрос 125.09

>> Вопрос 125.10

>> Вопрос 125.11

>> Вопрос 125.

12

12

>> Вопрос 125.13

> Раздел 126. Форма S-8

>> Вопрос 126.01

>> Вопрос 126.02

>> Вопрос 126.03

>> Вопрос 126.04

>> Вопрос 126.05

>> Вопрос 126.0647 >> Вопрос

>> Вопрос

>>. 126.07

>> Вопрос 126.08

>> Вопрос 126.09

>> Вопрос 126.10

>> Вопрос 126.11

>> Вопрос 126.12

>> Вопрос 126.13

>> Вопрос 126.14

>> Вопрос 126.15

>> Вопрос 126.16

>> Вопрос 126.17

>> Вопрос. >> Вопрос 126.20

>> Вопрос 126.21

>> Вопрос 126.22

>> Вопрос 126.23

>> Вопрос 126.24

>> Вопрос 126.25

>> Вопрос 126.26

>> Вопрос 126.27

>> Вопрос 126.28

>> Вопрос 126.29

>> Вопрос 126.30

>> Вопрос 126,31947

>> Вопрос 126.30

>> Вопрос 126.31.31.31.31947

>. > Вопрос 126.33

> Вопрос 126.33

>> Вопрос 126.34

>> Вопрос 126.35

>> Вопрос 126.36

>> Вопрос 126.37

>> Вопрос 126.38

>> Вопрос 126.39

>> Вопрос 126.40

>> Вопрос 126.41

>> Вопрос 126.42

>> Вопрос 126.43

>> Вопрос 126.44

> Раздел 127. Форма S-11

>> Вопрос 127.01

>> Вопрос 127.02

> Раздел 128. Форма 1-A

>> Вопрос 128.01

>> Вопрос 128.02

>> Вопрос 128.04

>> Вопрос 128.05

>> Вопрос 128.06

>> Вопрос 128.07

> Раздел 129. [Зарезервировано]

> Раздел 130. Форма D

>> Вопрос 13047

>>>>>>>>>

>>

>>

>>

>>

>>

>. Вопрос 125.07

>> Вопрос 125.08

>> Вопрос 125.09

>> Вопрос 125.10

>> Вопрос 125.11

>> Вопрос 125.

12

12

>> Вопрос 125.13

> Раздел 126. Форма S-8

>> Вопрос 126.01

>> Вопрос 126.02

>> Вопрос 126.03

>> Вопрос 126.04

>> Вопрос 126.05

>> Вопрос 126.0647 >> Вопрос

>> Вопрос

>>. 126.07

>> Вопрос 126.08

>> Вопрос 126.09

>> Вопрос 126.10

>> Вопрос 126.11

>> Вопрос 126.12

>> Вопрос 126.13

>> Вопрос 126.14

>> Вопрос 126.15

>> Вопрос 126.16

>> Вопрос 126.17

>> Вопрос. >> Вопрос 126.20

>> Вопрос 126.21

>> Вопрос 126.22

>> Вопрос 126.23

>> Вопрос 126.24

>> Вопрос 126.25

>> Вопрос 126.26

>> Вопрос 126.27

>> Вопрос 126.28

>> Вопрос 126.29

>> Вопрос 126.30

>> Вопрос 126,31947

>> Вопрос 126.30

>> Вопрос 126.31.31.31.31947

>. > Вопрос 126.33

> Вопрос 126.33

>> Вопрос 126.34

>> Вопрос 126.35

>> Вопрос 126.36

>> Вопрос 126.37

>> Вопрос 126.38

>> Вопрос 126.39

>> Вопрос 126.40

>> Вопрос 126.41

>> Вопрос 126.42

>> Вопрос 126.43

>> Вопрос 126.44

> Раздел 127. Форма S-11

>> Вопрос 127.01

>> Вопрос 127.02

> Раздел 128. Форма 1-A

>> Вопрос 128.01

>> Вопрос 128.02

>> Вопрос 128.04

>> Вопрос 128.05

>> Вопрос 128.06

>> Вопрос 128.07

> Раздел 129. [Зарезервировано]

> Раздел 130. Форма D

>> Вопрос 13047

>

>>

>>

>>

>. Вопрос 125.07

>> Вопрос 125.08

>> Вопрос 125.09

>> Вопрос 125.10

>> Вопрос 125.11

>> Вопрос 125.

12

12

>> Вопрос 125.13

> Раздел 126. Форма S-8

>> Вопрос 126.01

>> Вопрос 126.02

>> Вопрос 126.03

>> Вопрос 126.04

>> Вопрос 126.05

>> Вопрос 126.0647 >> Вопрос

>> Вопрос

>>. 126.07

>> Вопрос 126.08

>> Вопрос 126.09

>> Вопрос 126.10

>> Вопрос 126.11

>> Вопрос 126.12

>> Вопрос 126.13

>> Вопрос 126.14

>> Вопрос 126.15

>> Вопрос 126.16

>> Вопрос 126.17

>> Вопрос. >> Вопрос 126.20

>> Вопрос 126.21

>> Вопрос 126.22

>> Вопрос 126.23

>> Вопрос 126.24

>> Вопрос 126.25

>> Вопрос 126.26

>> Вопрос 126.27

>> Вопрос 126.28

>> Вопрос 126.29

>> Вопрос 126.30

>> Вопрос 126,31947

>> Вопрос 126.30

>> Вопрос 126.31.31.31.31947

>. > Вопрос 126.33

> Вопрос 126.33

>> Вопрос 126.34

>> Вопрос 126.35

>> Вопрос 126.36

>> Вопрос 126.37

>> Вопрос 126.38

>> Вопрос 126.39

>> Вопрос 126.40

>> Вопрос 126.41

>> Вопрос 126.42

>> Вопрос 126.43

>> Вопрос 126.44

> Раздел 127. Форма S-11

>> Вопрос 127.01

>> Вопрос 127.02

> Раздел 128. Форма 1-A

>> Вопрос 128.01

>> Вопрос 128.02

>> Вопрос 128.04

>> Вопрос 128.05

>> Вопрос 128.06

>> Вопрос 128.07

> Раздел 129. [Зарезервировано]

> Раздел 130. Форма D

>> Вопрос 13047

>

>>

>. Вопрос 125.07

>> Вопрос 125.08

>> Вопрос 125.09

>> Вопрос 125.10

>> Вопрос 125.11

>> Вопрос 125.

12

12

>> Вопрос 125.13

> Раздел 126. Форма S-8

>> Вопрос 126.01

>> Вопрос 126.02

>> Вопрос 126.03

>> Вопрос 126.04

>> Вопрос 126.05

>> Вопрос 126.0647 >> Вопрос

>> Вопрос

>>. 126.07. Вопрос 125.07

>> Вопрос 125.08

>> Вопрос 125.09

>> Вопрос 125.10

>> Вопрос 125.11

>> Вопрос 125.

12

12 > Вопрос 126.33

> Вопрос 126.33 >

. > Вопрос 130.02>> Вопрос 130.03

>> Вопрос 130.

04

04>> Вопрос 130.05

>> Вопрос 130.06

>> Вопрос 130.07

>> Вопрос 130.08

>> Вопрос 130.09

>> Вопрос 130.10

>> Вопрос 130.11

>> Вопрос 130.12

>> Вопрос 130.13 4

7 >> Вопрос 130.13

7

7

>> Вопрос 130.15

> Раздел 131. Форма 144

>> Вопрос 131.01

>> Вопрос 131.02

>> Вопрос 131.03

>> Вопрос 131.04

>> Вопрос 131.05

>> Вопрос 131.06

>> Вопрос 131.07

>> Вопрос 131.08

Интерпретирующие ответы в отношении конкретных ситуаций

> Секция 201. 201. Секции. В целом [Reserved]

>>. Формы серии F вообще [Зарезервировано]

> Раздел 203. Форма F-1

> Раздел 204. Форма F-4 [Зарезервировано]

> Раздел 205. Форма F-6 [Зарезервировано]

> Раздел 206. Форма F-7 [Зарезервировано]

> Раздел 207. Форма F-8 [Зарезервировано]

> Раздел 208.

Форма F-9 [Зарезервировано]

Форма F-9 [Зарезервировано]> Раздел 209. Форма F-10 [ Зарезервировано]

> Раздел 210. Форма F-80 [Зарезервировано]

> Раздел 211. Форма F-X [Зарезервировано]

> Раздел 212. Форма F-N [Зарезервировано]

> Раздел 213. Форма S-1

> Раздел 214. Форма S-3 — Общие положения

> Раздел 215. Форма S-3 — Общие инструкции с I.A.1 по I.A.8 — Требования к регистрантам

> Раздел 216. Форма S-3 — Общие инструкции с I.B.1 по I.B.6 — Требования к сделке

> Раздел 217. Форма S-3 — Общие инструкции с I.C.1 по I.C.5 — Дочерние компании с контрольным пакетом акций

> Раздел 218. Форма S-3 — Общие инструкции с I.D.1 по I.D.5 — Автоматическое размещение на полках хорошо известными опытными эмитентами

> Раздел 219. Форма S-3 — Общие инструкции с II.A по II.G — Применение Общих правил и положений [ Зарезервировано]

> Раздел 220. Форма S-3 — Общая инструкция III — Планы реинвестирования дивидендов или процентов: подача и вступление в силу заявления о регистрации; Запросы на конфиденциальное обращение [Зарезервировано]

> Раздел 221.