Бухгалтерский учёт при УСН, стоимость ведения, описание режима

3 августа 2020

Бухгалтерский учет при УСН — это налоговый режим допускающий применение упрощенных способов ведения бухучета для субъектов малого и среднего бизнеса. При упрощённой системе налогообложения субъект имеет более простую форму отчётности в отличии от иных налоговых режимов.

Ведение бухгалтерского учета при упрощённой системе налогообложения является обязательным (п. 1 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Исключение сделано только для ИП (подп. 1 п. 2 закона № 402-ФЗ).

Фирмы, работающие на УСН, при этом не относящиеся к малым предприятиям, а также компании, которые могут быть переведены на ОСНО, должны вести учет в полном объеме, не смотря на УСН.

Существуют различные особенности использования УСН, с которыми мы предлагаем ознакомиться ниже, для того, чтобы сделать оценку целесообразности перехода на упрощённую систему налогообложения.

Формы бухучета при УСН 2021

Ведение бухучета при УСН является обязанностью для организаций, но по закону предусмотрена возможность применения упрощенного ведения бухучета для малого бизнеса (СМП). К субъёктам малого предпринимательства относится большинство компаний выбирающих «упрощёнку».

Вести полную бухгалтерию на УСН не всегда является обязанностью. Часто компании осознанно выбирают такой сценарий, так как это делает бухгалтерию более прозрачной и позволяет систематизировать получение данных для дальнейшего анализа детальной информации о экономической деятельности фирмы. Ответственность за ведение бухучёта предусмотрена п. 3 ст. 120 НК РФ и ст. 15.11 КоАП РФ. Такими нарушениями могут считаться: отсутствие первичной документации, отсутствие регистров бухгалтерского учета, ошибки в регистрах и другие недочёты.

Учет ИП на УСН

У ИП нет строгой необходимости вести бухгалтерский учет в соответствии с подп. 1 п. 2 закона № 402-ФЗ. Для них обязателен налоговый учет, которая служит для дальнейшего заполнения декларации по УСН. Это подтверждается письмами Минфина РФ от 20.05.2015 № 03-11-11/28947 и от 17.10.2014 № 03-11-11/52522. Но при желании ИП может организовать ведение бухгалтерского учёта для более точного отображения движения средств, в целях их анализа.

УСН «доходы» по ставке 6%

Бухучет для фирм на УСН «доходы» является обязательным. Тем не менее, для расчета величины уплачиваемого налога требуются лишь доходы и суммы платежей, которые способны уменьшить общий начисленный налог.

Варианты ведения упрощенного бухучета для малых предприятий содержатся в 2 документах:

- одобренных для использования Минфином России рекомендациях, разработанных ИПБ РФ (протокол от 25.04.2013 № 4/13), предлагающих такие формы учета, как (п. 8)

- 1 Полная, с двойной записью и использованием регистров бухгалтерского учета активов СМП;

- 2 сокращенная, осуществляемая посредством двойной записи без использования регистров бухгалтерского учета активов СМП;

- 3 простая, без применения двойной записи.

- приказ Минфина РФ от 21.12.1998 № 64н, о возможности организации учета (п. 21)

- простая форма, без использования регистров учета имущества малого предприятия;

- с использованием регистров учета имущества СМП.

Для каждого условного круга предприятий малого бизнеса характерны свои наиболее подходящие особенности ведения бухгалтерии:

- Для СМП, которые ведут деятельность, позволяющую использовать укрупнённые показатели, но при этом нуждающихся в подробном учёте деятельности, предпочтителен полный упрощенный бухгалтерский учет. Он включает общеустановленные бухгалтерские правила, но имеет возможности упрощений: упрощенные регистры, неприменение ряда положений, сокращение плана счетов, возможность делать исправление прошлых ошибок в текущем периоде и тд.

- Сокращенный упрощенный бухгалтерский учет предполагает только записи в книге учета совершённых операций хозяйственной деятельности в виде таблицы двойной записи.

Этот способ подходит для СМП, с небольшим оборотом и однородным типом операций.

Этот способ подходит для СМП, с небольшим оборотом и однородным типом операций. - Простой упрощенный бухгалтерский учет также ведут в книге учета всех фактов хозяйственной деятельности в виде таблицы, но без способа двойной записи. Такой способ доступен только для микропредприятий.

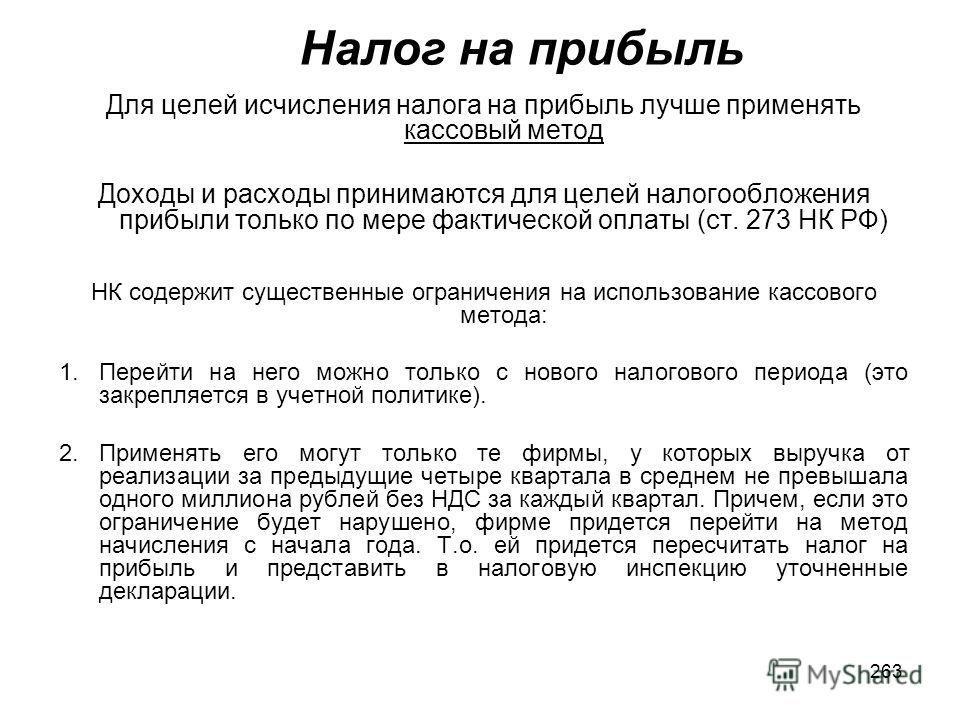

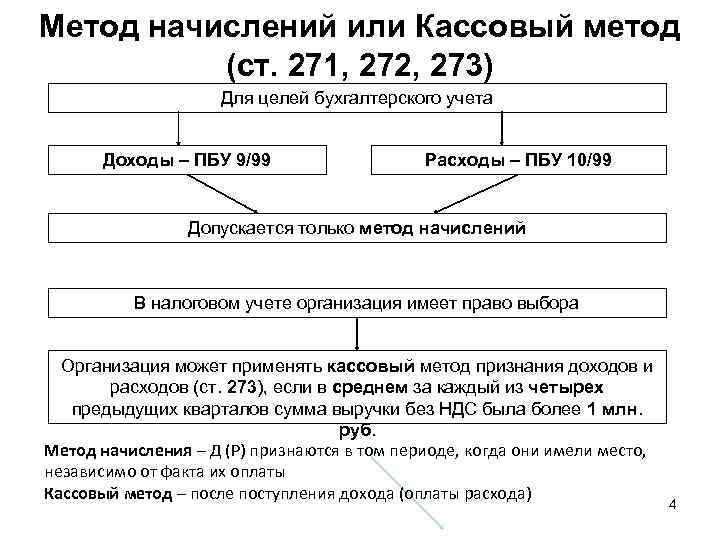

п. 12 ПБУ 9/99 и п. 18 ПБУ 10/99 даёт право на ведение бухучёта кассовым методом.

Учетная политика УСН

Учетная политика при упрощённой системе – это документ, включающий подробное представление о способе бухгалтерского учёта. В тексте приказа необходимо указать:

- формы учётных документов;

- деление основных средств и малоценного имущества;

- Формы регистров бухгалтерского учета;

- применение ПБУ;

- бухгалтерские счета для учета;

- организационно-технические аспекты;

- способы хранения документации;

- правила документооборота;

- создания резервов;

- учет убытков прошлых лет;

- формы отчетности.

В качестве приложений к данному приказу необходимо приложить формы упрощенных регистров бухгалтерского учёта. При полном упрощённом бухучете они похожи на оборотно-сальдовые ведомости при ОСНО. В дополнение к ним прикладывается сводная шахматная ведомость. формы упрощенных регистров рекомендованные Минфином РФ можно посмотреть в приложениях к протоколу ИПБ РФ от 25.04.2013 № 4/13 и приказу Минфина России от 21.12.1998 № 64н. При сокращенном плане счетов бухучета, допускается уменьшение количества используемых счетов при укрупнении.

Примеры

- Можно объединить счета ТМЦ (07, 10, 14, 15, 16) на счете 10.

- Счета учета затрат (20, 23, 25, 26, 28, 29) объединить на счете 20.

- Счета учета безналичных денежных средств (51, 52, 55, 57) можно объединить на счете 51.

- Счета расчетов с контрагентами ( 73, 75, 76, 79) объединить на счете 76.

Как именно будут объединены счета, указывается в учетной политике. Рабочий план счетов является обязательным документом сопровождающим текст актуального приказа.

При смене системы налогообложения, первичные учетные документы могут понадобиться даже фирмам на УСН 6% (доходы).

Рабочий план счетов является обязательным документом сопровождающим текст актуального приказа.

При смене системы налогообложения, первичные учетные документы могут понадобиться даже фирмам на УСН 6% (доходы).

Основной смысл аккуратного подхода к организации бухучета при УСН в том, что при возврате на ОСНО или переходе с УСН «доходы» на УСН «доходы минус расходы» вы сможете без больших затрат восстановить необходимые данные для ведения бухгалтерии в соответствии с законодательством.

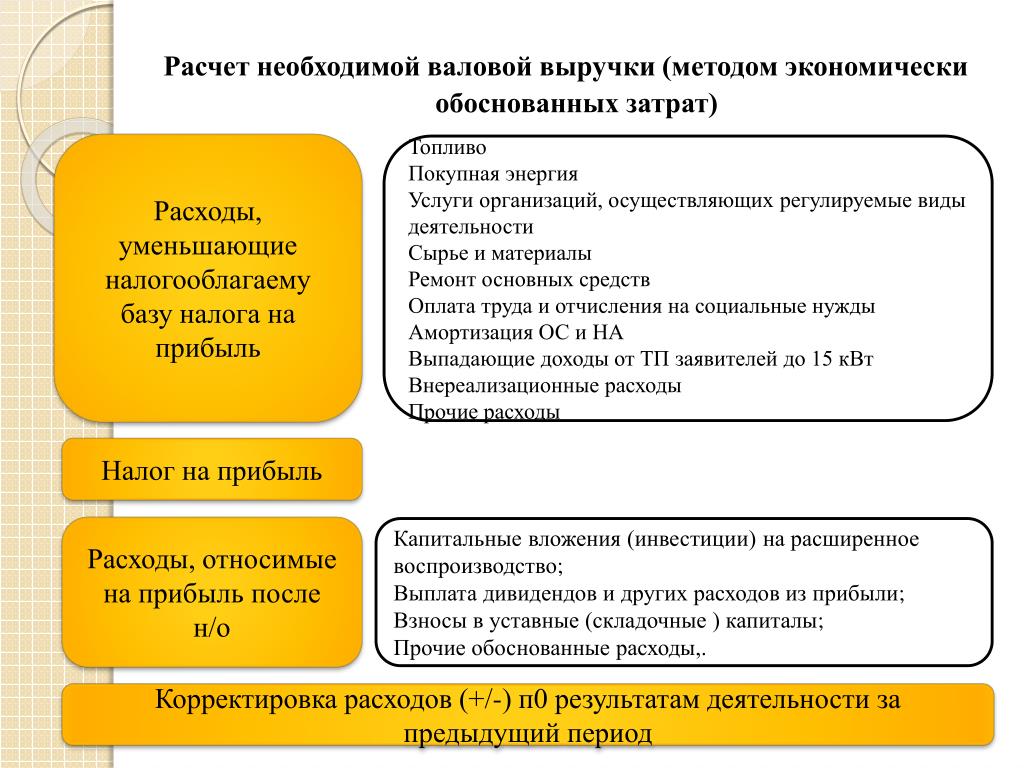

Учетная политика «доходы минус расходы»

При УСН «доходы минус расходы» в приказе отражаться все особенности учета финансово-хозяйственной деятельности организации. Обратите внимание на пункты, которые особенно внимательно проверяют налоговые специалисты:

- порядок списания стоимости основных средств и нематериальных активов;

- порядок учета убытков прошлых лет;

- порядок учета и списания НДС;

- определение стоимости основных средств;

- порядок учета расходов будущих периодов;

- порядок списания стоимости товарно-материальных ценностей;

- определение стоимости товарно-материальных ценностей;

- порядок учета минимального налога, уплаченного при убытке;

- порядок учета и списания транспортно-заготовительных расходов;

- порядок учета расходов на продажу;

- порядок учета нормируемых расходов.

Заключение

Юридическое лицо, применяющее упрощённую систему налогообложения, являющиеся субъектом малого предпринимательства, вправе использовать упрощенный способ ведения учета. В любом случае более подробная система, применяемая для ОСНО, даёт более детальную картину по финансовой деятельности компании. Также стоит учитывать риски принудительного перевода на ОСНО и своевременно позаботиться о том, чтобы этот перевод не повлёк за собой сложности.

Ведение учета кассовым методом – нюансы

Кассовый метод учета доходов и расходов

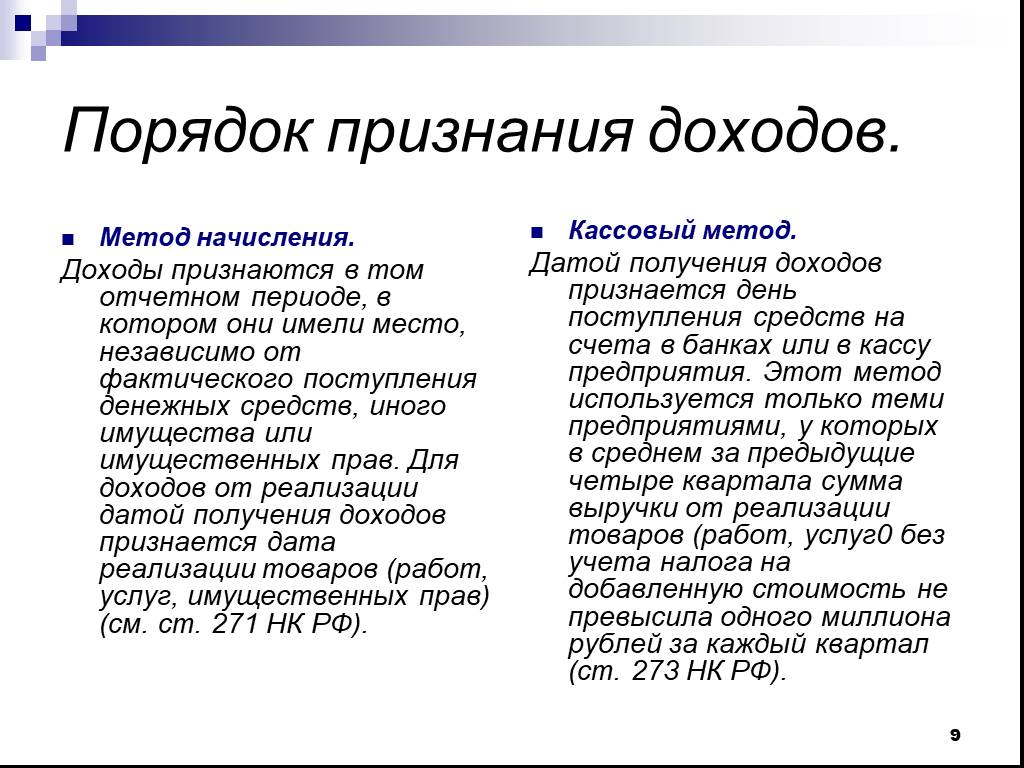

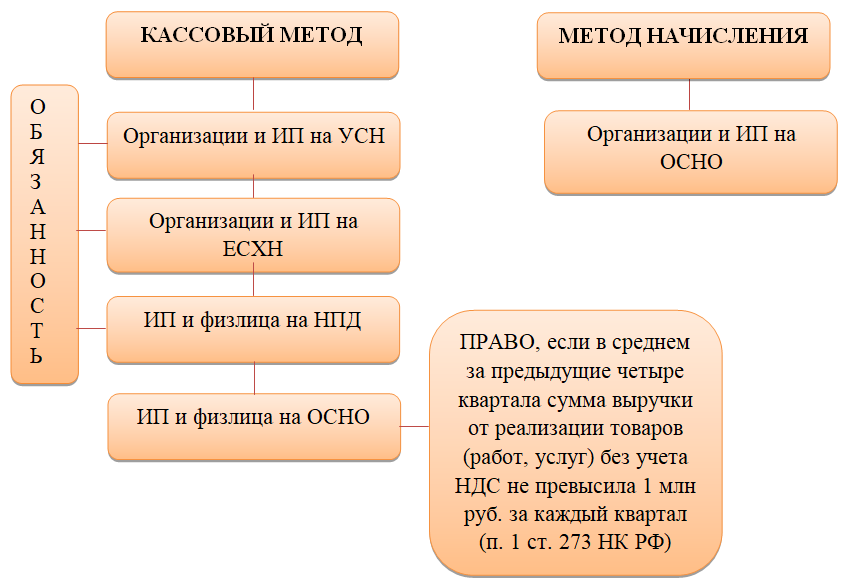

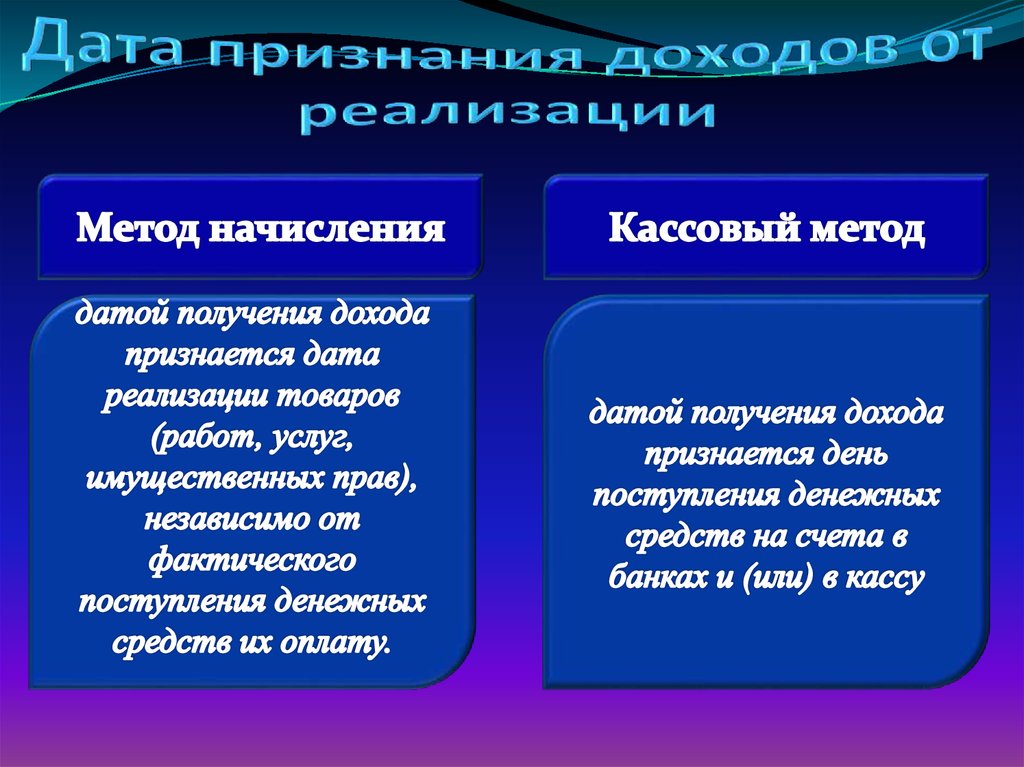

Учёт доходов и расходов может вестись двумя способами — методом начисления и кассовым методом. Принципиальная разница между ними в том, что при начислении доходы и расходы учитываются в том периоде, к которому относятся. При кассовом методе учета доходов и расходов — когда оплачены.

ВАЖНО! Ведение учета кассовым методом в Казахстане разрешено только страховым компаниям и то только в части страховых премий, а хозяйственную деятельность обязаны также, как и все компании вести методом начислений.

Однако, малый бизнес, ИП, освобожденные от ведения бухучета фактически ведут учет кассовым методом, то есть по фактическим операциям на своем банковском счете.

Напомним, ИП вправе не вести бухгалтерский учёт, при одновременном соблюдении следующих условий:

- применяют в соответствии с налоговым законодательством Республики Казахстан специальные налоговые режимы на основе патента, упрощенной декларации;

- не состоят на регистрационном учете по налогу на добавленную стоимость;

- не являются субъектами естественных монополий.

Таким образом, если ИП применяет упрощенный режим налогообложения, но при этом состоит на учете по НДС – то он обязан вести бухгалтерский учет.

От ведения бухучета освобождены с 01.01.2022 года:

- ИП на патенте;

- ИП на упрощенке;

- ИП, применяющие фиксированный вычет;

- ИП, применяющие спецрежим с использованием мобильного приложения.

О специальном налоговом режиме с использованием мобильного приложения можете почитать в нашей статье – «СНР с использованием мобильного приложения – как это работает»

ВАЖНО! Освобождение от ведения бухучета некоторых ИП на специальных налоговых режимах (СНР) — НЕ освобождает от составления и хранения первичных бухгалтерских документов!

Нужно понимать, что на основе первичных документов составляются налоговые регистры.

Нарушения в составлении и хранении первичной документации влекут за собой наказания

За отсутствие учетной документации (отчетности, регистров, первичной учетной документации и т.д.) предусмотрена административная ответственность в виде штрафа. В зависимости от субъекта предпринимательства штраф выписывается в размере 25-75 МРП при повторном нарушении.

На первый раз выпишут предупреждение.

Помимо ответственности за отсутствие учётной документации, предусмотрен штраф за непредставление налоговой отчетности в установленный срок. Штраф также выписывается в зависимости от субъекта предпринимательства в размере 15-70 МРП при повторном правонарушении, на первый раз выписывается предупреждение.

Подробнее о первичной бухгалтерской документации можете почитать в нашем материале – «Что такое «первичка» и каковы сроки ее хранения в Казахстане»

Какими статьями налогового кодекса должен руководствоваться ИП для определения дохода?

ИП, не осуществляющие ведение бухгалтерского учета для определения и признания дохода руководствуются положениями статьи 682 Налогового Кодекса РК.

В соответствии со ст. 192 НК РК налогоплательщики при исчислении доходов обязаны применять метод начисления, согласно которому результаты операций и прочих событий признаются по факту их совершения, в том числе со дня выполнения работ, предоставления услуг, отгрузки и передачи товаров покупателю или его доверенному лицу с целью реализации или оприходования имущества, а не со дня получения или выплаты денег, или их эквивалента.

Согласно пп. 4 ст. 682 НК РК доходы от выполнения работ, оказания услуг признается на основании акта выполненных работ, оказанных услуг или иного документа, подтверждающего факт оказания услуг. Доход признается в том же периоде, в котором подписан акт.

Что нужно помнить при сдаче отчетности по банковской выписке

Из вышеизложенного мы делаем вывод, что ИП признает доход по методу начисления в момент оказания услуг и подписания акта выполненных работ (оказанных услуг)!

Если доход получен ИП в одном налоговом периоде, а оставшиеся денежные средства по признанному доходу поступят в следующем налоговом периоде, то для применения нормы НК, ИП вправе произвести корректировку дохода по форме 910. 00

00

ПРИМЕР

Зачастую ИП, освобожденные от ведения бухучета при сдаче налоговой отчетности ориентируются на движения по банковскому счету, т.е. на поступления денег на счет. Однако, к примеру, вам поступил аванс за услуги, работы, которые предполагается выполнить в следующем налоговом периоде, при наличии подтверждающих документов, то нужно помнить, что эти деньги пока не являются доходом ИП и соответственно не подлежат отражению в форме 910.00. Если вы все же отразите эту сумму в налоговой отчетности, то произойдет несовпадение дат и периодов с показателями контрагентов. Все это чревато дополнительными проблемами – переделкой документов, доплатами налогов и прочими лишними заботами.

В заключение напомним, что ФНО 910.00 представляется в налоговый орган по месту нахождения налогоплательщика не позднее 15 числа второго месяца, следующего за отчетным налоговым периодом (за 1 полугодие – не позднее 17 августа (так как 15 августа выпадает на воскресенье, срок продлевается до 16 августа, за второе полугодие – не позднее 15 февраля).

Читайте также

· Финансовый лизинг и его учет

· Классификатор основных фондов (КОФ) РК

· Что такое срок исковой давности и какой он в Казахстане

· Декретный отпуск в Казахстане – как рассчитать

· План счетов бухгалтерского учета

· Как предпринимателю в Казахстане приобрести автомобиль для бизнеса

· Какие ОКЭД запрещены ИП на упрощенке

· Как рассчитать отпускные в Казахстане в 2021 году

· Конвенция об избежании двойного налогообложения (double taxation treaty, DTT) — что это, для чего нужна и с какими странами заключена

· Что такое НДС и кого освободили от его уплаты в 2021 году

Учет по методу начисления и кассовый учет: в чем разница?

Учет по методу начисления и учет по кассовому методу: обзор

Основное различие между методом начисления и кассовым методом заключается во времени признания доходов и расходов. Кассовый метод обеспечивает немедленное признание доходов и расходов, а метод начисления фокусируется на ожидаемых доходах и расходах.

Кассовый метод обеспечивает немедленное признание доходов и расходов, а метод начисления фокусируется на ожидаемых доходах и расходах.

Ключевые выводы

- Учет по методу начисления регистрирует доходы и расходы, когда происходят транзакции, но до получения или выдачи денег.

- Учет по кассовому методу отражает выручку и расходы, когда денежные средства, относящиеся к этим операциям, фактически получены или выданы.

- Учет по методу начисления обеспечивает более точное представление о состоянии компании, включая кредиторскую и дебиторскую задолженность.

- Метод начисления чаще используется крупными компаниями, особенно публичными компаниями, поскольку он сглаживает прибыль с течением времени.

- Кассовый метод обычно используется индивидуальными предпринимателями и малыми предприятиями.

Учет по методу начисления

В соответствии с этим методом доход учитывается по мере его получения. В отличие от кассового метода, метод начисления регистрирует выручку, когда продукт или услуга доставляются покупателю с расчетом на то, что деньги будут выплачены в будущем. Другими словами, деньги учитываются до их получения. Аналогичным образом, расходы на товары и услуги регистрируются до того, как за них будут выплачены денежные средства.

Другими словами, деньги учитываются до их получения. Аналогичным образом, расходы на товары и услуги регистрируются до того, как за них будут выплачены денежные средства.

Кассовый учет

В соответствии с этим методом выручка отражается в отчете о прибылях и убытках только при получении денежных средств. Расходы регистрируются только при выплате наличных. Кассовый метод обычно используется малым бизнесом и для личных финансов.

Ключевые отличия

Метод начисления

Метод начисления регистрирует дебиторскую и кредиторскую задолженность и, как следствие, может дать более точную картину прибыльности компании, особенно в долгосрочной перспективе.

Например, у компании могут быть продажи в текущем квартале, которые не будут учитываться по кассовому методу. Соответствующий доход ожидается в следующем квартале. Инвестор может подумать, что компания убыточна, хотя на самом деле дела у компании идут хорошо.

Метод начисления не отслеживает денежный поток. Компания может выглядеть прибыльной в долгосрочной перспективе, но на самом деле испытывает серьезную нехватку денежных средств в краткосрочной перспективе.

Компания может выглядеть прибыльной в долгосрочной перспективе, но на самом деле испытывает серьезную нехватку денежных средств в краткосрочной перспективе.

Еще одним недостатком метода начисления является то, что его может быть сложнее использовать, поскольку необходимо учитывать такие элементы, как незаработанный доход и расходы предоплаты. Также может потребоваться дополнительный персонал.

Метод начисления обычно требуется для компаний, которые подают проверенную финансовую отчетность, и принимается в соответствии с общепринятыми принципами бухгалтерского учета (GAAP), выпущенными Советом по стандартам финансового учета (FASB).

Кассовый метод

Основным преимуществом кассового метода является его простота — он учитывает только выплаченные или полученные денежные средства. Отслеживание денежного потока компании также проще.

Это выгодно индивидуальным предпринимателям и малому бизнесу, потому что, скорее всего, для его использования не потребуется дополнительный персонал (и связанные с этим расходы).

Однако кассовый метод может завышать состояние компании, богатой денежными средствами. Это потому, что он не регистрирует кредиторскую задолженность, которая может превышать денежные средства в бухгалтерских книгах и текущий поток доходов компании.

В результате инвестор может сделать вывод, что компания получает прибыль, хотя на самом деле компания может столкнуться с финансовыми трудностями.

Кассовый метод неприемлем в соответствии с GAAP.

Изменения в налоговом законодательстве

В соответствии с Законом о сокращении налогов и занятости увеличилось число налогоплательщиков малого бизнеса, которые имели право использовать кассовый метод учета. По состоянию на январь 2018 года его могли использовать налогоплательщики малого бизнеса со среднегодовым валовым доходом в размере 25 миллионов долларов или менее за предыдущий трехлетний период.

Особые указания

Метод начисления чаще используется, особенно публичными компаниями. Одна из причин популярности метода начисления заключается в том, что он сглаживает доходы с течением времени, поскольку учитывает все доходы и расходы по мере их возникновения. Кассовый метод учитывает их только тогда, когда наличные деньги переходят из рук в руки, и может отражать более часто меняющиеся взгляды на прибыльность.

Одна из причин популярности метода начисления заключается в том, что он сглаживает доходы с течением времени, поскольку учитывает все доходы и расходы по мере их возникновения. Кассовый метод учитывает их только тогда, когда наличные деньги переходят из рук в руки, и может отражать более часто меняющиеся взгляды на прибыльность.

Например, при расчете за наличный расчет розничные продавцы будут выглядеть чрезвычайно прибыльными в четвертом квартале, поскольку потребители покупают товары для праздничного сезона. Однако они будут выглядеть убыточными в первом квартале следующего года, поскольку потребительские расходы снижаются после праздничной лихорадки.

Оба метода имеют свои преимущества и недостатки. Каждый из них предоставляет различные взгляды на финансовое здоровье компании. Для инвесторов важно понимать влияние обоих методов при принятии инвестиционных решений.

Пример учета по методу начисления и учета по кассовому методу

Допустим, у вас есть бизнес по продаже техники. Если вы продаете оборудование на сумму 5 000 долларов США, используя кассовый метод, эта сумма не регистрируется в бухгалтерских книгах до тех пор, пока покупатель не передаст вам деньги или вы не получите чек.

Если вы продаете оборудование на сумму 5 000 долларов США, используя кассовый метод, эта сумма не регистрируется в бухгалтерских книгах до тех пор, пока покупатель не передаст вам деньги или вы не получите чек.

В соответствии с методом начисления 5000 долларов США регистрируются как доход в день продажи, хотя вы можете получить деньги через несколько дней, недель или даже месяцев.

Тот же принцип относится и к расходам. Если компания получает счет за электроэнергию на 1700 долл. США по кассовому методу, сумма не регистрируется до тех пор, пока компания фактически не оплатит счет. Однако при методе начисления 1700 долл. США учитываются как расходы в день, когда компания получает счет.

Что такое учет по методу начисления?

Учет по методу начисления — это метод учета, при котором доходы и расходы регистрируются до получения или выдачи платежей. Другими словами, он регистрирует доход, когда происходит сделка купли-продажи. Он фиксирует расходы, когда происходит сделка по покупке товаров или услуг.

В чем разница между кассовым и методическим учетом?

Учет по кассовому методу отражает доходы и расходы, когда фактические платежи получены или выплачены. Он также не учитывает, когда происходят транзакции, которые их создают. С другой стороны, учет по методу начисления регистрирует доходы и расходы, когда эти транзакции происходят и до того, как деньги будут получены или выплачены.

Когда компания учитывает выручку, если она использует кассовый метод учета?

При кассовом методе учета компания учитывает выручку только тогда, когда она получает оплату за товары или услуги, которые она предоставила покупателю.

Объяснение кассового и метода начисления

Разница между кассовым методом и методом начисления

Разница между кассовым методом и методом начисления заключается во времени. Когда вы регистрируете доходы или расходы? Если вы делаете это, когда платите или получаете деньги, это кассовый учет. Если вы делаете это, когда получаете счет или выставляете счет, это учет по методу начисления.

Учет по методу начисления — гораздо более мощный инструмент для управления бизнесом, но у учета наличными есть свое применение.

Что такое кассовый учет?

Предприятия, использующие кассовый метод учета, признают доходы и расходы только тогда, когда деньги переходят из рук в руки. Они не считают отправленные счета-фактуры доходом, а счета-расходами — до тех пор, пока они не будут оплачены.

Несмотря на название, учет наличными не имеет ничего общего с формой оплаты, которую вы получаете. Вы можете получать оплату в электронном виде и по-прежнему вести учет наличными. Кассовый метод чаще всего используется индивидуальными предпринимателями и предприятиями, не имеющими товарно-материальных запасов.

Преимущества кассового учета

Это просто и показывает, сколько денег у вас есть на руках

Вы должны платить налог только с полученных денег, а не с выставленных счетов, которые может помочь в движении денежных средств (но не всем предприятиям разрешено использовать кассовый учет для налогообложения, поэтому проверьте на веб-сайте IRS)

Недостатки учета наличными

потому что вы не заплатили по счетам

Это не поможет, когда вы принимаете управленческие решения, так как у вас есть только ежедневный взгляд на финансы

Что такое учет по методу начисления?

Предприятия, использующие метод начисления, признают доход, как только они выставляют счет для клиента. И когда приходит счет, он признается как расход, даже если оплата не будет произведена в течение следующих 30 дней.

И когда приходит счет, он признается как расход, даже если оплата не будет произведена в течение следующих 30 дней.

Преимущества учета по методу начисления

У вас гораздо более точное представление о результатах бизнеса и финансах

Вы можете принимать финансовые решения с гораздо большей уверенностью

Иногда бывает проще предложить долгосрочное финансирование

9000 6 недостатков учет по методу начисления

Это больше работы, потому что вам нужно следить за счетами, а не только за своим банковским счетом

Возможно, вам придется заплатить налог на прибыль до того, как клиент фактически заплатит вам – если клиент отказывается от счета, вы можете потребовать возврата налога при следующей декларации

Гибридные методы учета

Некоторые виды предприятий используют гибридные системы учета. Они могут основывать важные финансовые решения и такие вещи, как заявки на получение кредита, на учете по методу начисления, но используют учет по кассовому методу, чтобы упростить некоторые элементы своего налогообложения. Существует множество правил о том, кто может и не может это делать. Поговорите с бухгалтером или налоговым специалистом, чтобы узнать, что относится к вам.

Существует множество правил о том, кто может и не может это делать. Поговорите с бухгалтером или налоговым специалистом, чтобы узнать, что относится к вам.

Кассовый учет, метод начисления и смешанный учет

Учет по методу начисления дает лучшее представление об эффективности бизнеса, поскольку он показывает, когда произошли доходы и расходы. Если вы хотите узнать, был ли тот или иной месяц прибыльным, вам подскажет начисление. Некоторым предприятиям также нравится использовать кассовый учет для определенных налоговых целей и следить за своим денежным потоком. Но редко используется кассовый учет сам по себе.

И хотя бухгалтерский учет методом начисления требует больше работы, технологии могут сделать большую часть тяжелой работы за вас. Вы можете настроить бухгалтерское программное обеспечение для чтения ваших счетов и ввода цифр прямо в ваши расходы по методу начисления. Он также будет записывать ваши счета как доход, когда вы их поднимаете. А если вы используете гибридную систему учета, интеллектуальное программное обеспечение позволит вам переключаться между кассовым методом и методом начисления в любое время.