Статья 11. Документарная проверка \ КонсультантПлюс

- Главная

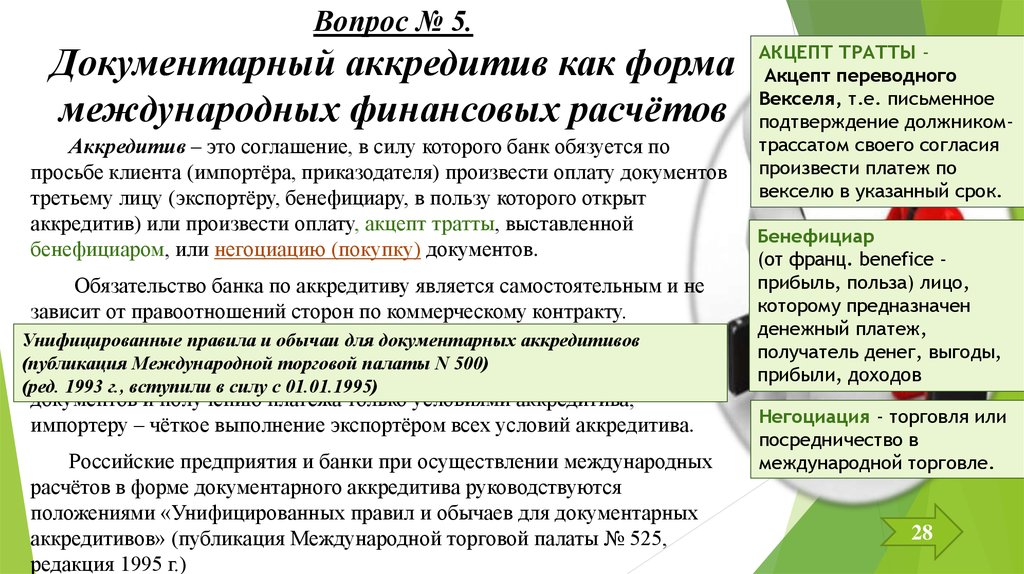

- Документы

- Статья 11. Документарная проверка

Подготовлена редакция документа с изменениями, не вступившими в силу

Федеральный закон от 26.12.2008 N 294-ФЗ (ред. от 08.03.2022) «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»

Статья 11. Документарная проверка

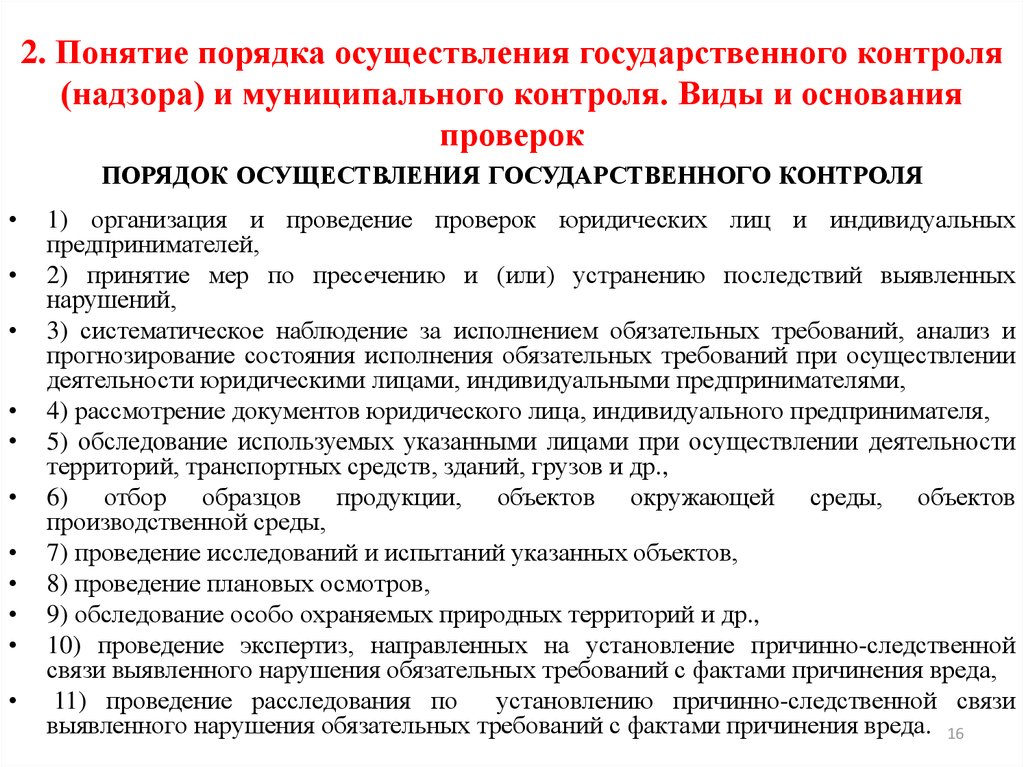

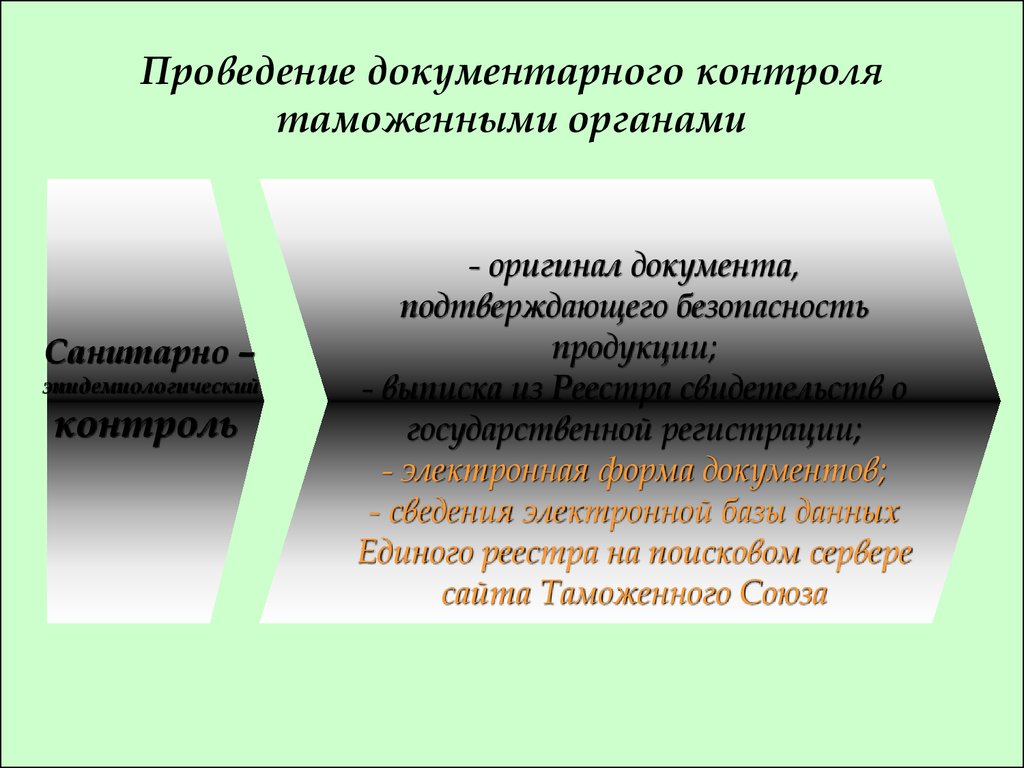

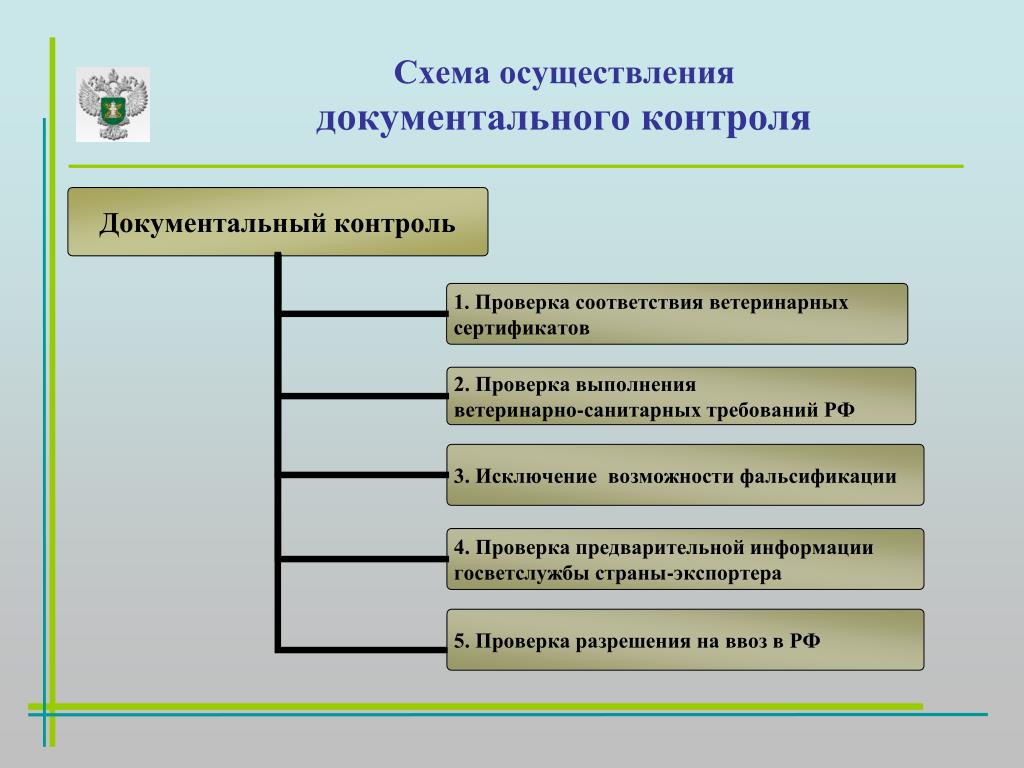

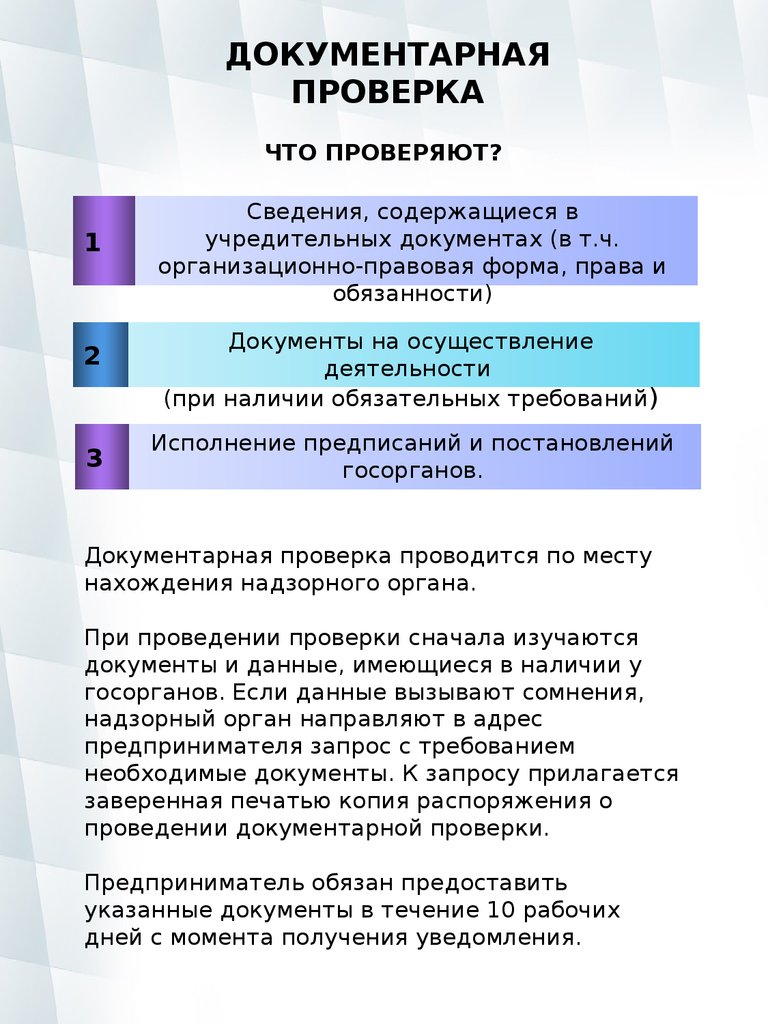

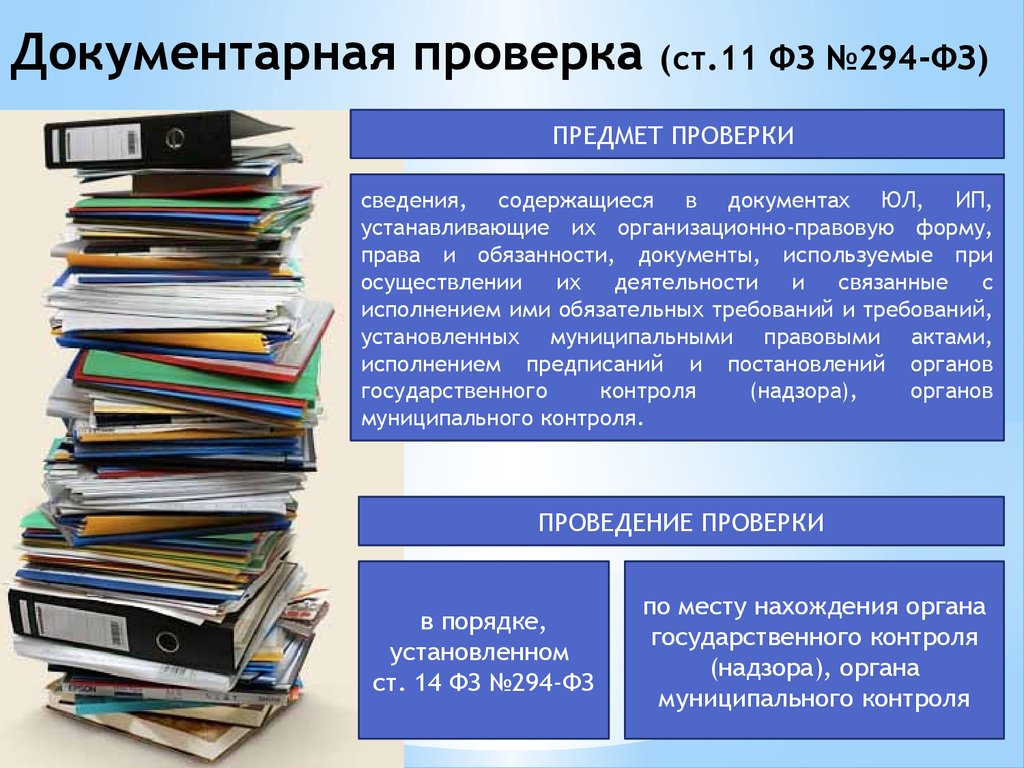

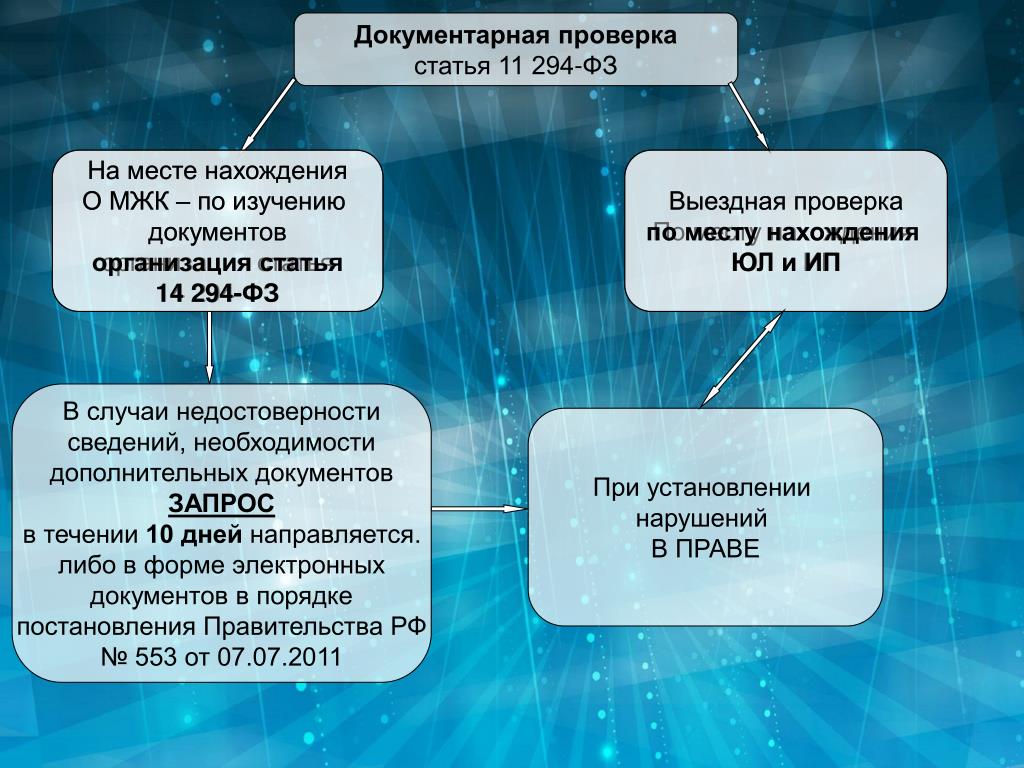

1. Предметом документарной проверки являются сведения, содержащиеся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документы, используемые при осуществлении их деятельности и связанные с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

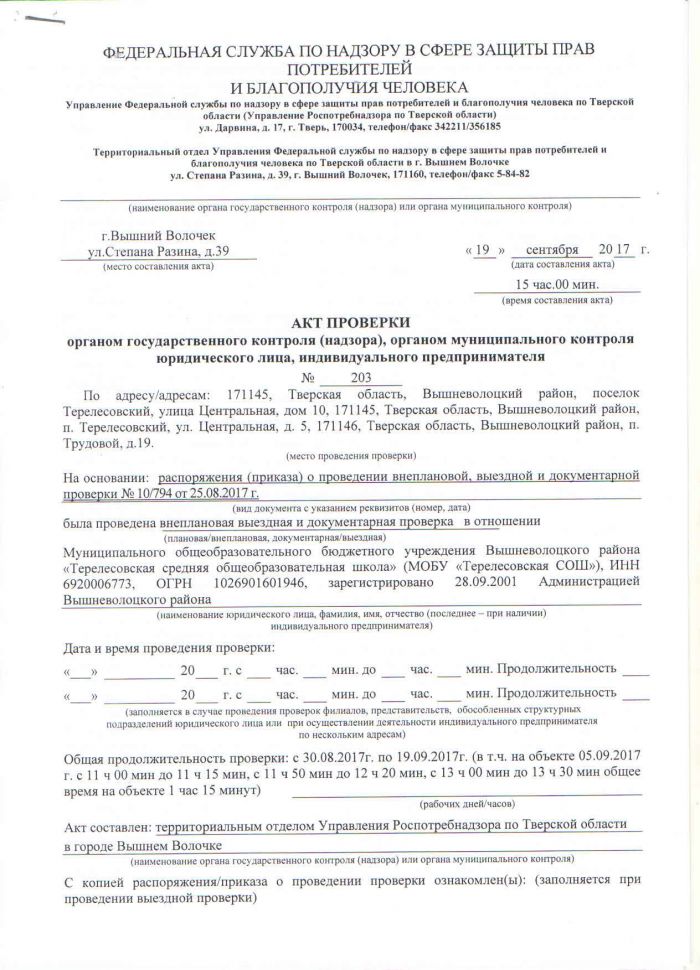

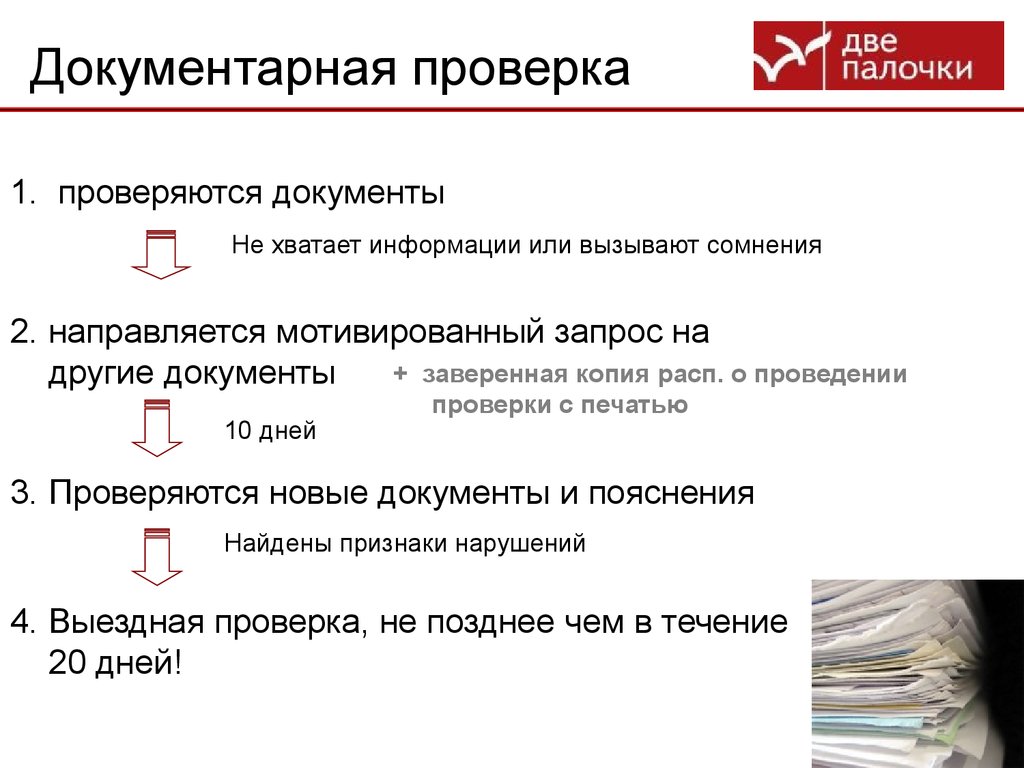

3. В процессе проведения документарной проверки должностными лицами органа государственного контроля (надзора), органа муниципального контроля в первую очередь рассматриваются документы юридического лица, индивидуального предпринимателя, имеющиеся в распоряжении органа государственного контроля (надзора), органа муниципального контроля, в том числе уведомления о начале осуществления отдельных видов предпринимательской деятельности, представленные в порядке, установленном статьей 8 настоящего Федерального закона, акты предыдущих проверок, материалы рассмотрения дел об административных правонарушениях и иные документы о результатах осуществленных в отношении этих юридического лица, индивидуального предпринимателя государственного контроля (надзора), муниципального контроля.

4. В случае, если достоверность сведений, содержащихся в документах, имеющихся в распоряжении органа государственного контроля (надзора), органа муниципального контроля, вызывает обоснованные сомнения либо эти сведения не позволяют оценить исполнение юридическим лицом, индивидуальным предпринимателем обязательных требований или требований, установленных муниципальными правовыми актами, орган государственного контроля (надзора), орган муниципального контроля направляют в адрес юридического лица, адрес индивидуального предпринимателя мотивированный запрос с требованием представить иные необходимые для рассмотрения в ходе проведения документарной проверки документы. К запросу прилагается заверенная печатью копия распоряжения или приказа руководителя, заместителя руководителя органа государственного контроля (надзора), органа муниципального контроля о проведении проверки либо его заместителя о проведении документарной проверки.

5. В течение десяти рабочих дней со дня получения мотивированного запроса юридическое лицо, индивидуальный предприниматель обязаны направить в орган государственного контроля (надзора), орган муниципального контроля указанные в запросе документы.

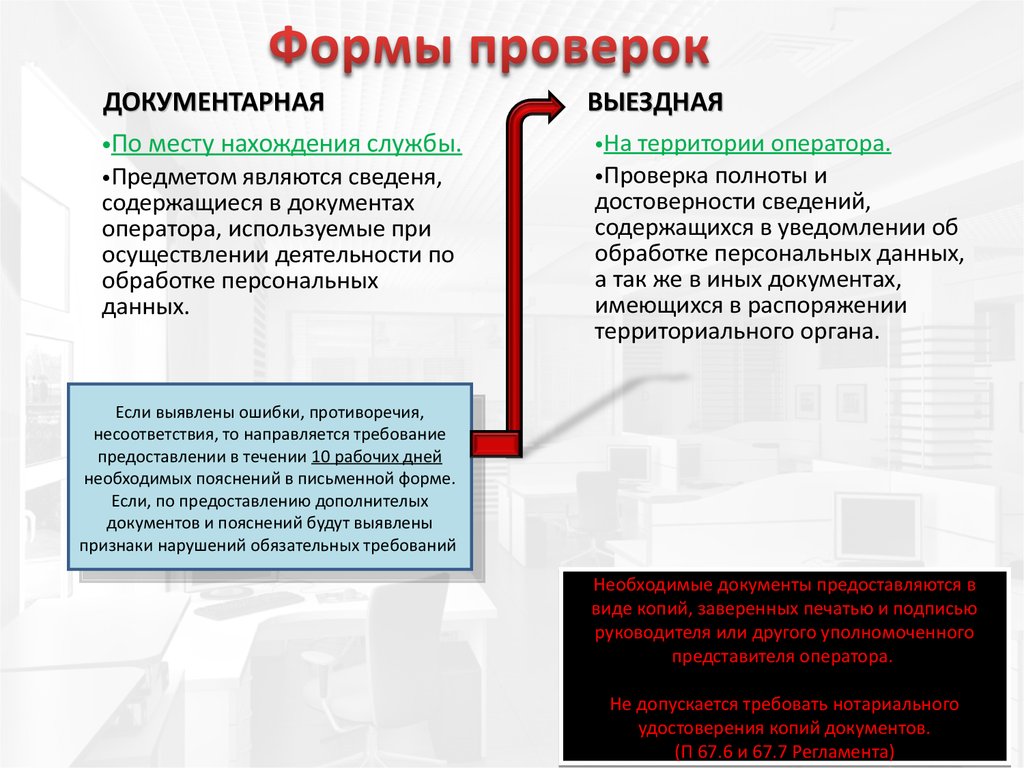

6. Указанные в запросе документы представляются в виде копий, заверенных печатью (при ее наличии) и соответственно подписью индивидуального предпринимателя, его уполномоченного представителя, руководителя, иного должностного лица юридического лица. Юридическое лицо, индивидуальный предприниматель вправе представить указанные в запросе документы в форме электронных документов, подписанных усиленной квалифицированной электронной подписью.

(в ред. Федеральных законов от 27.07.2010 N 227-ФЗ, от 13.07.2015 N 263-ФЗ, от 03.07.2016 N 277-ФЗ)

(см. текст в предыдущей редакции)

7. Не допускается требовать нотариального удостоверения копий документов, представляемых в орган государственного контроля (надзора), орган муниципального контроля, если иное не предусмотрено законодательством Российской Федерации.

8. В случае, если в ходе документарной проверки выявлены ошибки и (или) противоречия в представленных юридическим лицом, индивидуальным предпринимателем документах либо несоответствие сведений, содержащихся в этих документах, сведениям, содержащимся в имеющихся у органа государственного контроля (надзора), органа муниципального контроля документах и (или) полученным в ходе осуществления государственного контроля (надзора), муниципального контроля, информация об этом направляется юридическому лицу, индивидуальному предпринимателю с требованием представить в течение десяти рабочих дней необходимые пояснения в письменной форме.

9. Юридическое лицо, индивидуальный предприниматель, представляющие в орган государственного контроля (надзора), орган муниципального контроля пояснения относительно выявленных ошибок и (или) противоречий в представленных документах либо относительно несоответствия указанных в части 8 настоящей статьи сведений, вправе представить дополнительно в орган государственного контроля (надзора), орган муниципального контроля документы, подтверждающие достоверность ранее представленных документов.

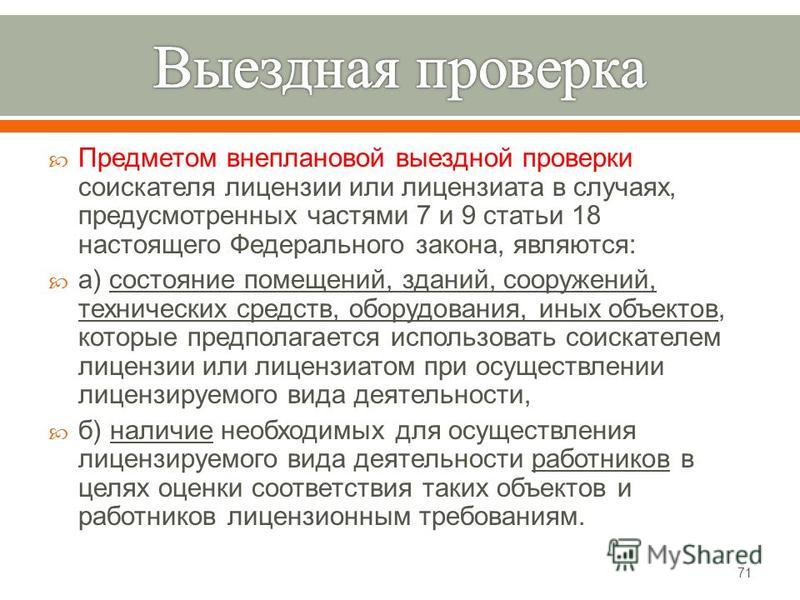

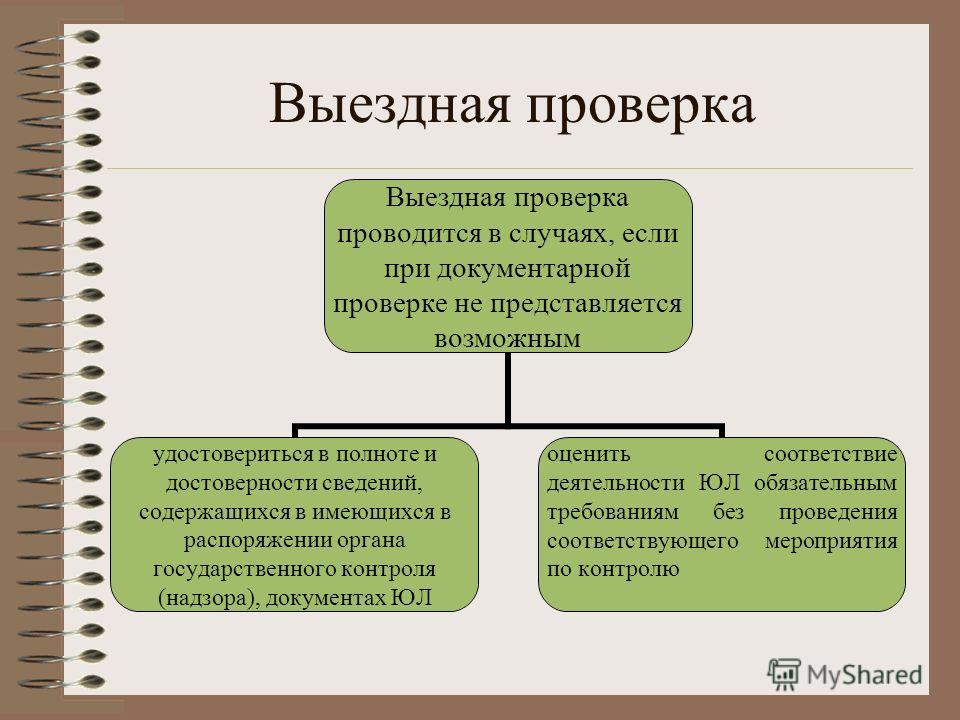

10. Должностное лицо, которое проводит документарную проверку, обязано рассмотреть представленные руководителем или иным должностным лицом юридического лица, индивидуальным предпринимателем, его уполномоченным представителем пояснения и документы, подтверждающие достоверность ранее представленных документов. В случае, если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений орган государственного контроля (надзора), орган муниципального контроля установят признаки нарушения обязательных требований или требований, установленных муниципальными правовыми актами, должностные лица органа государственного контроля (надзора), органа муниципального контроля вправе провести выездную проверку.

(в ред. Федерального закона от 03.07.2016 N 277-ФЗ)

(см. текст в предыдущей редакции)

11. При проведении документарной проверки орган государственного контроля (надзора), орган муниципального контроля не вправе требовать у юридического лица, индивидуального предпринимателя сведения и документы, не относящиеся к предмету документарной проверки, а также сведения и документы, которые могут быть получены этим органом от иных органов государственного контроля (надзора), органов муниципального контроля.

(в ред. Федерального закона от 27.12.2009 N 365-ФЗ)

(см. текст в предыдущей редакции)

Статья 10. Организация и проведение внеплановой проверки Статья 12. Выездная проверка

Документарная Или Документальная Проверка Как Правильно

В организацию пришло по письмо из ГИТ — запрос на предоставлении информации

(п. 3 введен Федеральным законом от 27.12.2009 N 365-ФЗ, в ред. Федерального закона от 18.07.2011 N 242-ФЗ)

3 введен Федеральным законом от 27.12.2009 N 365-ФЗ, в ред. Федерального закона от 18.07.2011 N 242-ФЗ)

Федеральный закон от 26.12.2008 N 294-ФЗ (ред. от 27.11.2017) «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»

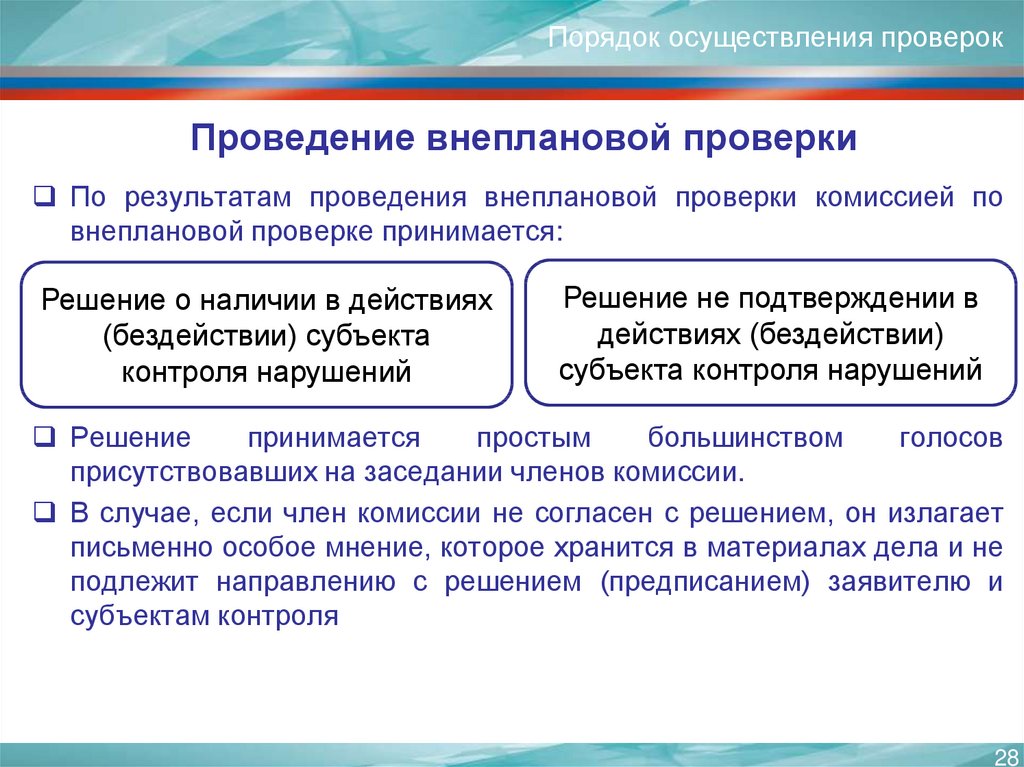

3.3. При выявлении по результатам предварительной проверки лиц, допустивших нарушение обязательных требований, получении достаточных данных о нарушении обязательных требований либо о фактах, указанных в части 2 настоящей статьи, уполномоченное должностное лицо органа государственного контроля (надзора) подготавливает мотивированное представление о назначении внеплановой проверки по основаниям, указанным в пункте 2 части 2 настоящей статьи. По результатам предварительной проверки меры по привлечению юридического лица, индивидуального предпринимателя к ответственности не принимаются.

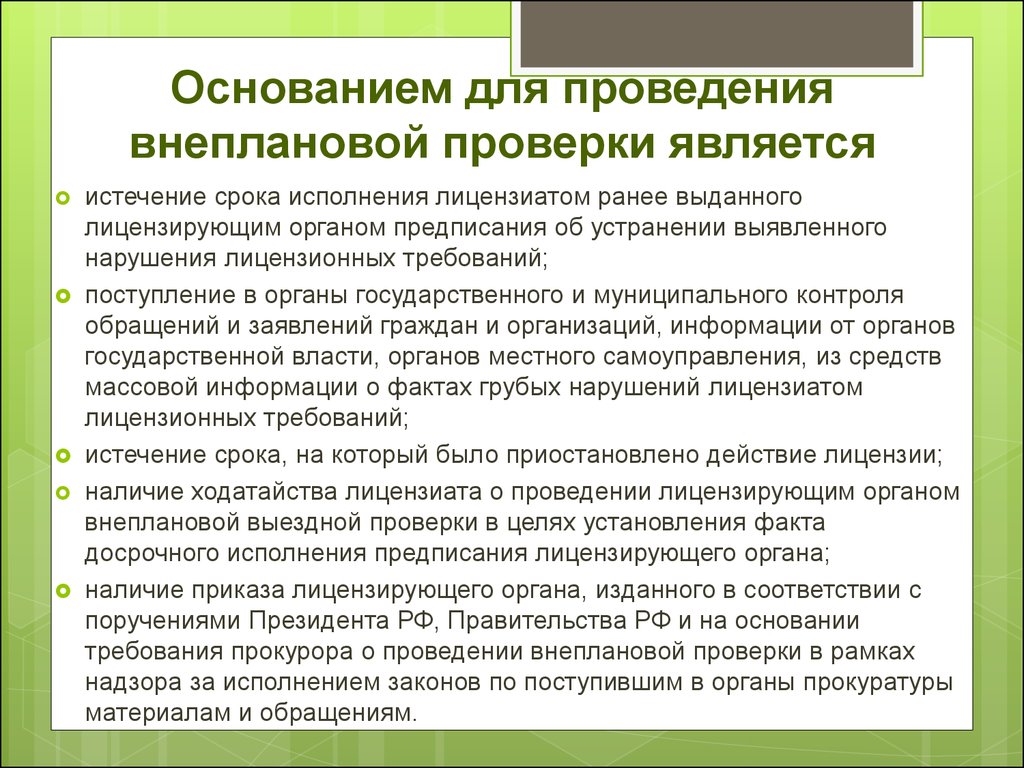

▪ мотивированное представление должностного лица органа государственного контроля (надзора), органа муниципального контроля по результатам анализа результатов мероприятий по контролю без взаимодействия с юридическими лицами, индивидуальными предпринимателями, рассмотрения или предварительной проверки поступивших в органы государственного контроля (надзора), органы муниципального контроля обращений и заявлений граждан, в том числе индивидуальных предпринимателей, юридических лиц, информации от органов государственной власти, органов местного самоуправления, из средств массовой информации о следующих фактах:

▪ Типовая форма заявления о согласовании органом государственного контроля (надзора), органом муниципального контроля с органом прокуратуры проведения внеплановой выездной проверки юридического лица, индивидуального предпринимателя устанавливается уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

Документальная проверка

Привлекать по статье 7.19 КоАП РФ вас буду с момента обнаружения административного правонарушения должностным лицом. По крайней мере с этого момента будет исчисляться срок давности привлечения к административной ответственности. Данная статья предусматривает ответственность не только за самовольное подключение, но и за самовольное (безучетное) использование электрической энергии. А за безучетное потребление могут выставить счет уже в гражданском порядке.

Статья 7.19. Самовольное подключение и использование электрической, тепловой энергии, нефти или газа

Фактическая проверка — как правильно внеплановая и как правило сопровождается контрольной закупкой. Фактическая проверка касается правильности ведения расчетных, кассовых операций, обращения наличности, наличия патентов, лицензий и т. д. и проводиться на месте осущ хозяйственной деятельности. Такие проверки делаются без предупреждения.

Самовольное подключение к электрическим сетям, тепловым сетям, нефтепроводам, нефтепродуктопроводам и газопроводам, а равно самовольное (безучетное) использование электрической, тепловой энергии, нефти, газа или нефтепродуктов, если эти действия не содержат уголовно наказуемого деяния, —

Документальные проверки бывают: плановые и внеплановые. Касаются всех вопросов деятельности плательщика. Могут проводиться как по месту проведения хоз деятельности плательщика, так в налоговом органе.

Касаются всех вопросов деятельности плательщика. Могут проводиться как по месту проведения хоз деятельности плательщика, так в налоговом органе.

Постановлению Правительства РФ от 04.05.2012 N 442 «О функционировании розничных рынков электрической энергии, полном и (или) частичном ограничении режима потребления электрической энергии» (вместе с «Основными положениями функционирования розничных рынков электрической энергии», «Правилами полного и (или) частичного ограничения режима потребления электрической энергии») (далее по тексту Постановление 442)

Документарная или документальная проверка как правильно

В течение десяти рабочих дней со дня получения мотивированного запроса юридическое лицо, индивидуальный предприниматель обязаны направить в орган государственного контроля (надзора), орган муниципального контроля указанные в запросе документы.

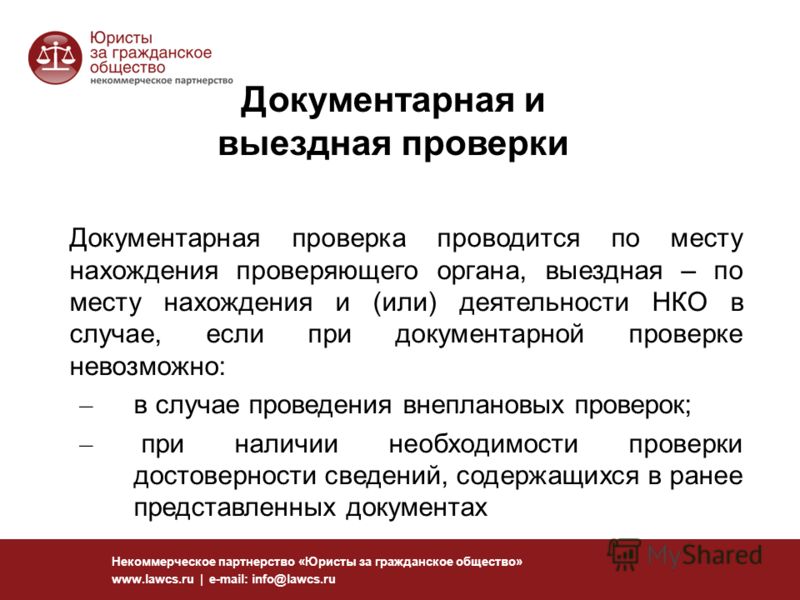

▪ Организация документарной проверки (как плановой, так и внеплановой) осуществляется в порядке, установленном статьей 14 настоящего Федерального закона, и проводится по месту нахождения органа государственного контроля (надзора), органа муниципального контроля.

В соответствии с п. 4 ст. 10 Федерального закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц, индивидуальных

Основания для проведения внеплановой документарной проверки устанавливаются п. 2 ст. 10 Федерального закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц, индивидуальных

▪ Предметом документарной проверки являются сведения, содержащиеся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документы, используемые при осуществлении их деятельности и связанные с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

Законченна ли внеплановая проверка

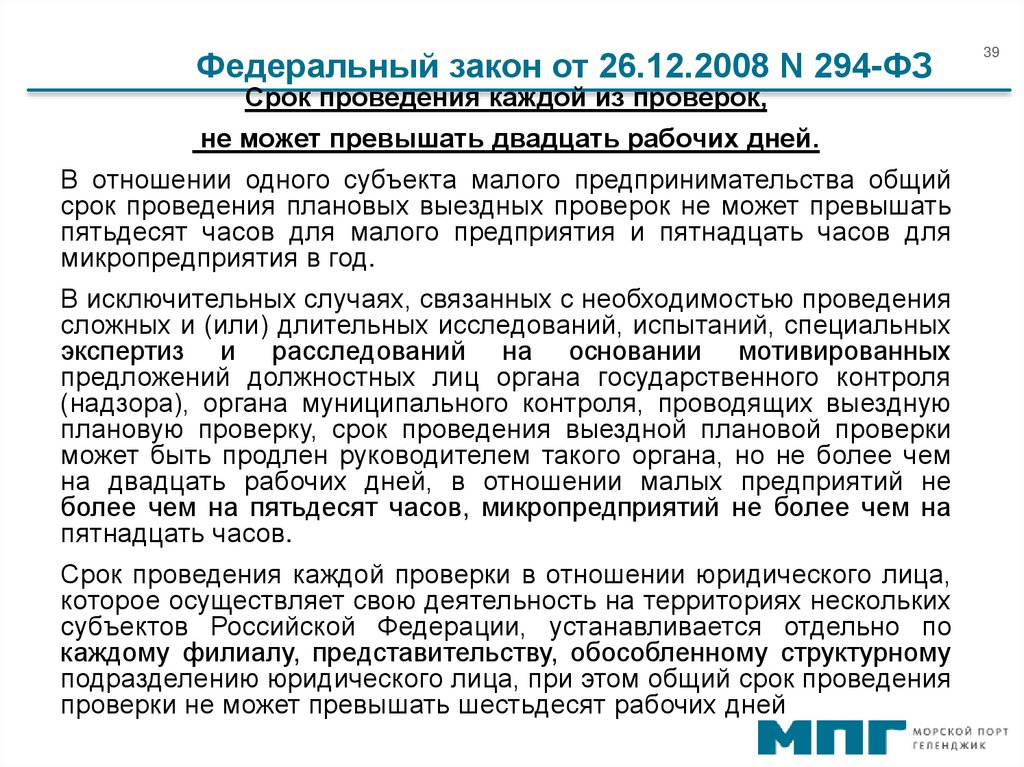

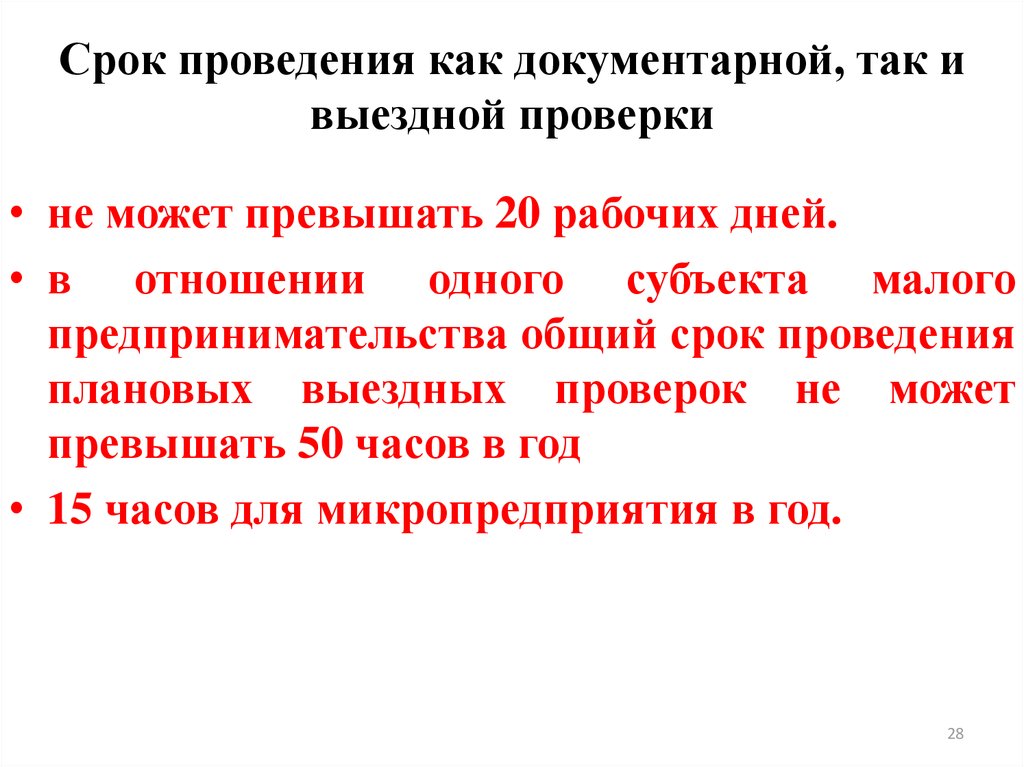

В отношении одного субъекта малого предпринимательства общий срок проведения плановых выездных проверок не может превышать пятьдесят часов для малого предприятия и пятнадцать часов для микропредприятия в год.

▪ Срок проведения каждой из проверок, предусмотренных статьями 11 и 12 настоящего Федерального закона, не может превышать двадцать рабочих дней.

▪ Предметом документарной проверки являются сведения, содержащиеся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документы, используемые при осуществлении их деятельности и связанные с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

▪ Организация документарной проверки (как плановой, так и внеплановой) осуществляется в порядке, установленном статьей 14 настоящего Федерального закона, и проводится по месту нахождения органа государственного контроля (надзора), органа муниципального контроля.

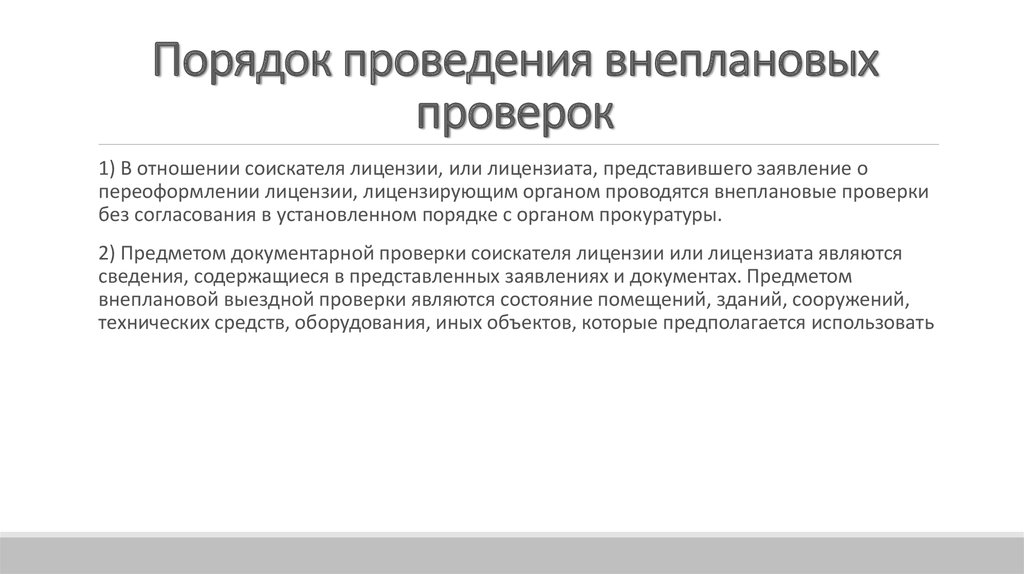

▪ Внеплановая проверка проводится в форме документарной проверки и (или) выездной проверки в порядке, установленном соответственно статьями 11 и 12 настоящего Федерального закона.

Завтра внеплановая выездная (документарной не было)

Предметом документарной проверки являются сведения, содержащиеся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документы, используемые при осуществлении их деятельности и связанные с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

«О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля»

Пишите заявление о невозможности выполнения требований по уважительной причине — приходите и снимайте копии сами (не камералят же).

▪ Указанные в запросе документы представляются в виде копий, заверенных печатью (при ее наличии) и соответственно подписью индивидуального предпринимателя, его уполномоченного представителя, руководителя, иного должностного лица юридического лица. Юридическое лицо, индивидуальный предприниматель вправе представить указанные в запросе документы в форме электронных документов в порядке, определяемом Правительством Российской Федерации.

Юридическое лицо, индивидуальный предприниматель вправе представить указанные в запросе документы в форме электронных документов в порядке, определяемом Правительством Российской Федерации.

▪ Не допускается требовать нотариального удостоверения копий документов, представляемых в орган государственного контроля (надзора), орган муниципального контроля, если иное не предусмотрено законодательством Российской Федерации.

Завтра внеплановая выездная (документарной не было)

Предметом документарной проверки являются сведения, содержащиеся в документах юридического лица, индивидуального предпринимателя, устанавливающих их организационно-правовую форму, права и обязанности, документы, используемые при осуществлении их деятельности и связанные с исполнением ими обязательных требований и требований, установленных муниципальными правовыми актами, исполнением предписаний и постановлений органов государственного контроля (надзора), органов муниципального контроля.

Нет, требования правомерны. Однако Вы можете отдать им и подлинники вместо копий. Это Ваше право.

проверка пожарной инспекции. Требуют (в распоряжении) предоставить копии учредительных документов, паспортов, приказов и т. п. Разве на выездную проверку не предоставляются подлинники? А устав и полномочия не запрашиваются в налоговой (ЕГРЮЛ)?

Пишите заявление о невозможности выполнения требований по уважительной причине — приходите и снимайте копии сами (не камералят же).

▪ Не допускается требовать нотариального удостоверения копий документов, представляемых в орган государственного контроля (надзора), орган муниципального контроля, если иное не предусмотрено законодательством Российской Федерации.

Прочитайте другие ответы юристов:

- Как Нумеруются Листы в Деле на Подшивку

- Что Вычитается из Стажа При Начислении Пенсии

- Как Получить Российскую Пенсию в Украине

- Как Посчитать Стаж Для Ветерана Труда

- Как Переоформить Машину Которая не на Ходу

Содержание

- 1 В организацию пришло по письмо из ГИТ — запрос на предоставлении информации

- 2 Документальная проверка

- 3 Документарная или документальная проверка как правильно

- 4 Законченна ли внеплановая проверка

- 5 Завтра внеплановая выездная (документарной не было)

- 6 Завтра внеплановая выездная (документарной не было)

- 6.

0.1 Прочитайте другие ответы юристов:

0.1 Прочитайте другие ответы юристов:

- 6.

Популярные метки

Совершение преступления Состав преступления Статья УК автомобиль административный возбуждение гражданский деньги деятельность документ жалоба закон заявление здоровье имущество исполнение надзор наказание образец заявления освобождение основание ответственность отказ подать полиция получение порядок постановление право предварительный прекращение привлечение причинение вреда производство прокуратура прокурор процесс решение свидетель следствие сроки судебный условие ходатайство хранение🟠 В чем суть вашей проблемы?

🟠 Введите свой вопрос в форму ниже

Сроки внеплановых проверок трудовой инспекции

Плановая и внеплановая проверка трудовой инспекции — это способы контроля индивидуальных предпринимателей и юридических лиц, у которых есть работники, оформленные в соответствии с Трудовым кодексом РФ. Услышав слова «трудовая инспекция», «внеплановая проверка», многие предприниматели хватаются за голову и за свои кадровые документы, пытаясь понять, все ли в порядке. Но вместо того, чтобы паниковать, стоит разобраться, что и как будут проверять инспекторы, и насколько страшны санкции, предусмотренные за нарушения.

Но вместо того, чтобы паниковать, стоит разобраться, что и как будут проверять инспекторы, и насколько страшны санкции, предусмотренные за нарушения.

Содержание

Проверки трудовых инспекторов, которые осуществляют федеральный государственный надзор за соблюдением трудового законодательства, затрагивают всех работодателей — как организации (независимо от их организационно-правовых форм и форм собственности), так и физических лиц.

Предприниматель может постараться предварительно выяснить, что проверяет ГИТ при внеплановой проверке, но, как правило, предметом проверки является не только общее соблюдение требований трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, но и выполнение предписаний об устранении выявленных в ходе предыдущих проверок нарушений, а также контроль за проведением мероприятий по предотвращению нарушений норм трудового права и по защите трудовых прав граждан.

Что нового предлагают?

До конца июля 2020 года депутаты Госдумы обещают рассмотреть законопроект, который уточнит сроки проведения проверок юридических лиц, у которых имеются филиалы, представительства и обособленные структурные подразделения. Авторы инициативы предлагают дополнить ч.4 ст.13 Федерального закона от 26 декабря 2008 года № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» правилом, что общий срок плановой проверки не может превышать 60 рабочих дней в течение трех лет.

Авторы инициативы предлагают дополнить ч.4 ст.13 Федерального закона от 26 декабря 2008 года № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» правилом, что общий срок плановой проверки не может превышать 60 рабочих дней в течение трех лет.

Отметим, что в законодательстве подобную норму в отношении некоторых видов государственного и муниципального контроля ввели еще в 2011 году. Но из-за расплывчатости формулировок ситуация, когда компанию с обособленными подразделениями в разных регионах проверяют несколько раз и с превышением установленного срока в 60 дней, не изменилась. Чаще всего нарушают правило Россельхознадзор, Роспотребнадзор, МЧС, иногда затягивает сроки и Роструд, выяснили в Госдуме.

Чтобы снизить административную нагрузку на организации, которые имеют филиалы в различных субъектах РФ, в законе № 294-ФЗ предлагается четко указать, какие предусмотрены сроки проверки трудовой инспекции: в новом варианте они не могут превышать 60 рабочих дней независимо от наличия обособленных подразделений. И эта норма будет распространяться на все без исключения виды муниципального и государственного планового контроля.

И эта норма будет распространяться на все без исключения виды муниципального и государственного планового контроля.

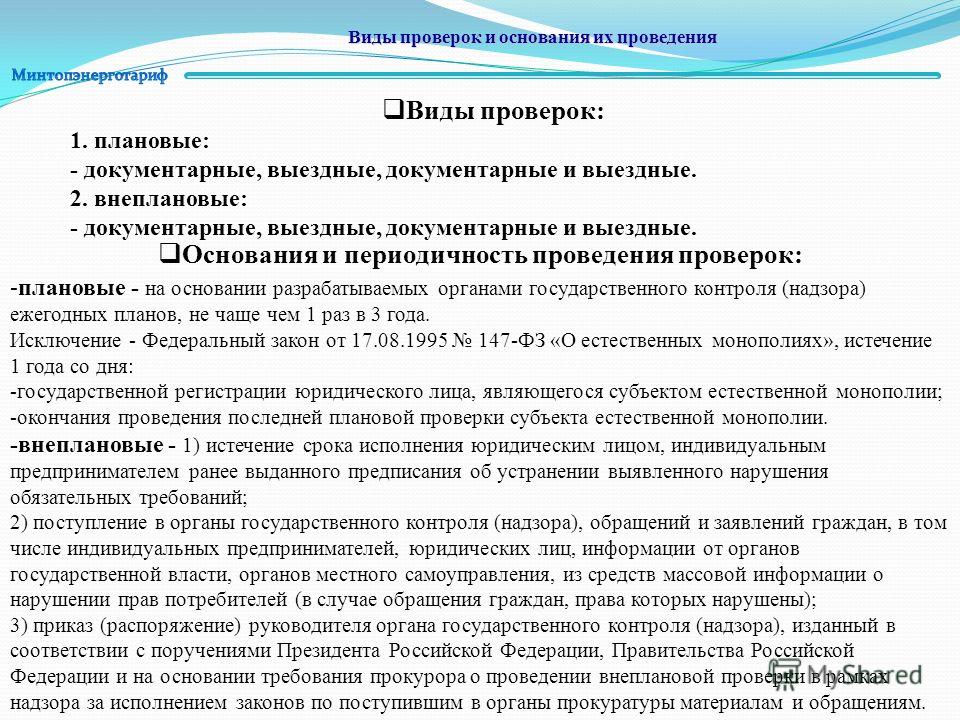

Виды проверок

По своему характеру проверки государственной инспекцией труда подразделяются на плановые и внеплановые.

Плановая проверка

Плановая проверка может быть проведена по истечении трех лет со дня:

- государственной регистрации юридического лица;

- окончания проведения последней плановой проверки юридического лица;

- начала осуществления юридическим лицом предпринимательской деятельности, связанной с выполнением работ или предоставлением услуг, требующих предоставления уведомления о начале такой деятельности. В частности, речь идет о гостиничных и бытовых услугах, сервисах общественного питания, розничной и оптовой торговле, некоторых видах услуг по перевозке пассажиров и грузов. Подробный список этих видов деятельности можно найти в утвержденном Правительством РФ Перечне работ и услуг (Постановление Правительства РФ от 16.

Кроме того, Правительством установлен перечень организаций, в отношении которых проверка может осуществляться чаще, чем раз в три года. К ним относятся компании, работающие в области здравоохранения, образования, в социальной сфере, сфере теплоснабжения, электроэнергетики, энергосбережения и повышения энергетической эффективности.

До 31 декабря федеральные органы исполнительной власти, уполномоченные на осуществление контроля, составляют план проведения плановых проверок на следующий год и размещают его на своих официальных сайтах в сети Интернет. Найти списки проверок можно по адресам: http://git78.rostrud.ru/plan/, https://proverki.gov.ru, http://plan.genproc.gov.ru/. Это единственно достоверный способ, как узнать о проверке трудовой инспекции и неспешно подготовиться к ней.

Если вашу компанию включили в план проверки, то первое, что необходимо проверить, — законно ли это включение.

В соответствии со статьей 26. 1 Федерального закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», с 01.01.2016 по 31.12.2018 не проводятся плановые проверки в отношении юридических лиц, индивидуальных предпринимателей, отнесенных к субъектам малого и среднего предпринимательства статьей 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». В связи с принятием Федерального закона от 25.12.2018 № 480-ФЗ, мораторий на проверки продлили до 31.12.2019, хотя есть и некоторые особенности. В частности, проверки, организованные надзорными органами, перешедшими на риск-ориентированный контроль, не запрещены.

1 Федерального закона от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», с 01.01.2016 по 31.12.2018 не проводятся плановые проверки в отношении юридических лиц, индивидуальных предпринимателей, отнесенных к субъектам малого и среднего предпринимательства статьей 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». В связи с принятием Федерального закона от 25.12.2018 № 480-ФЗ, мораторий на проверки продлили до 31.12.2019, хотя есть и некоторые особенности. В частности, проверки, организованные надзорными органами, перешедшими на риск-ориентированный контроль, не запрещены.

Исключения остались те же: компании, работающие в области здравоохранения, образования, в социальной сфере, сфере теплоснабжения, электроэнергетики, энергосбережения и повышения энергетической эффективности.

Кроме того, надзорные каникулы не распространяются на организации, совершившие грубые нарушения или лишившиеся лицензий в течение трех лет до наступления момента плановых проверок.

Компания вправе подать в орган государственного контроля заявление об исключении из ежегодного плана проведения плановых проверок, если полагает, что проверка включена в план в нарушение положений указанной статьи. Порядок подачи и рассмотрения такого заявления определен Постановлением Правительства РФ от 26.11.2015 № 1268.

Внеплановая проверка

Внеплановая проверка трудовой инспекции — это способ органов контроля «потушить пожар», быстро отреагировать на проблему, на нарушение закона. Поэтому надзорные каникулы на внеплановые проверки не распространяются.

Внеплановая проверка осуществляется:

- если истек срок исполнения организацией ранее выданного предписания об устранении нарушений;

- если в инспекцию труда поступили соответствующие обращения и заявления о фактах нарушений работодателями требований трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, в том числе требований охраны труда, повлекших возникновение угрозы причинения вреда жизни и здоровью работников, а также приведших к невыплате или неполной выплате в установленный срок заработной платы, других выплат, причитающихся работникам, либо установлению заработной платы в размере менее размера, предусмотренного трудовым законодательством;

- если в инспекцию труда поступили:

- обращение или заявление работника о нарушении работодателем трудовых прав;

- запрос работника о проведении проверки условий и охраны труда на его рабочем месте в соответствии со ст.

219 ТК РФ;

219 ТК РФ;

- если руководителем инспекции труда издан приказ (распоряжение) в соответствии с поручениями Президента РФ, Правительства РФ, а также на основании требования прокурора о проведении такой проверки в рамках надзора за исполнением законов по поступившим в органы прокуратуры материалам и обращениям.

С 01.01.2017 при рассмотрении указанных обращений и заявлений, информации о фактах должны учитываться результаты рассмотрения ранее поступивших подобных обращений и заявлений, информации, а также результаты ранее проведенных мероприятий по контролю в отношении соответствующих юридических лиц, индивидуальных предпринимателей. На практике это должно означать, что при регулярных жалобах на компанию либо если ранее уже были вынесены предписания или привлечены к ответственности компания или руководитель, по отношению к этому работодателю пропадет понятие презумпции невиновности. Однако механизм еще не разработан, и как это будет происходить в реальности, сейчас сказать затруднительно.

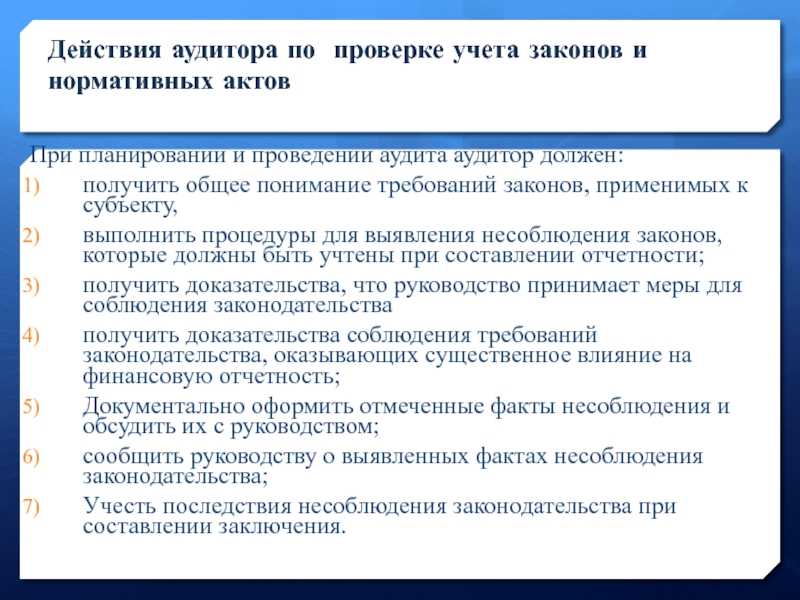

Что проверяет инспекция по труду при внеплановой проверке? В первую очередь, инспекторы должны найти подтверждение нарушения прав работников или в целом трудового законодательства. При отсутствии достоверной информации о лице, допустившем нарушение законодательства о труде, должностным лицом трудовой инспекции может быть проведена предварительная проверка поступившей информации. В ходе проведения предварительной проверки принимаются меры по запросу дополнительных сведений и материалов (в том числе в устном порядке) у лиц, направивших заявления и обращения. В рамках предварительной проверки у юридического лица, индивидуального предпринимателя могут быть запрошены пояснения в отношении полученной информации, но предоставление таких пояснений и иных документов не является обязательным.

При выявлении по результатам предварительной проверки лиц, допустивших нарушение, должностное лицо трудовой инспекции подготавливает мотивированное представление о назначении внеплановой проверки. По результатам предварительной проверки меры по привлечению юридического лица, индивидуального предпринимателя к ответственности не принимаются.

По результатам предварительной проверки меры по привлечению юридического лица, индивидуального предпринимателя к ответственности не принимаются.

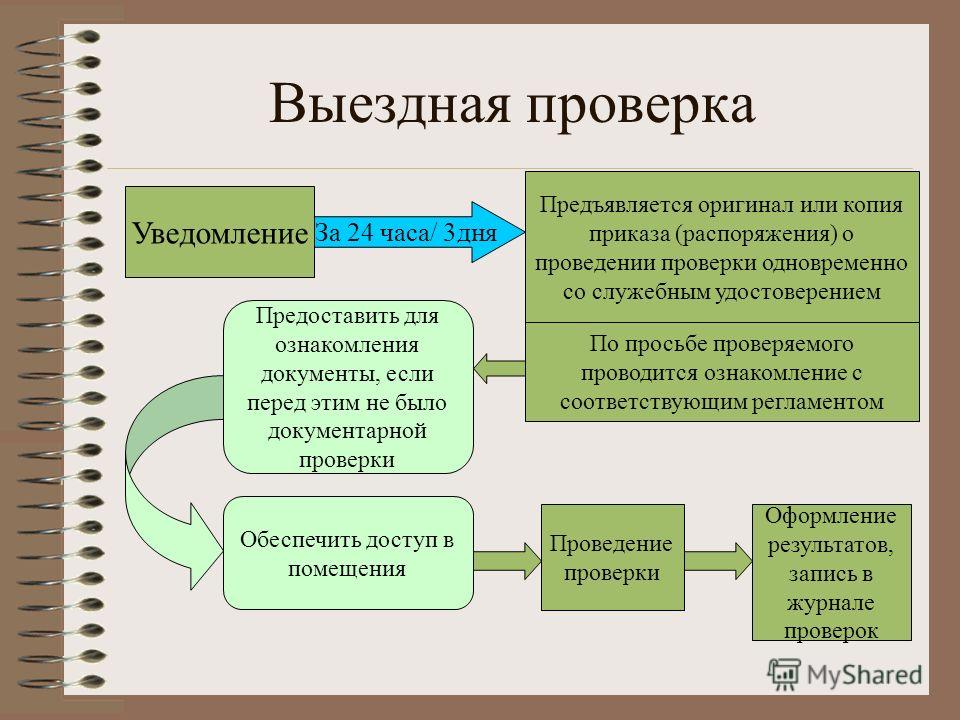

Как узнать о внеплановой проверке трудовой инспекции? Самостоятельно найти такую информацию невозможно. Но в законе указано, что о проведении проверки организация должна быть уведомлена любым доступным способом:

- о плановой проверке — не позднее чем за три рабочих дня до ее начала;

- о внеплановой проверке — не менее чем за 24 часа до начала ее проведения.

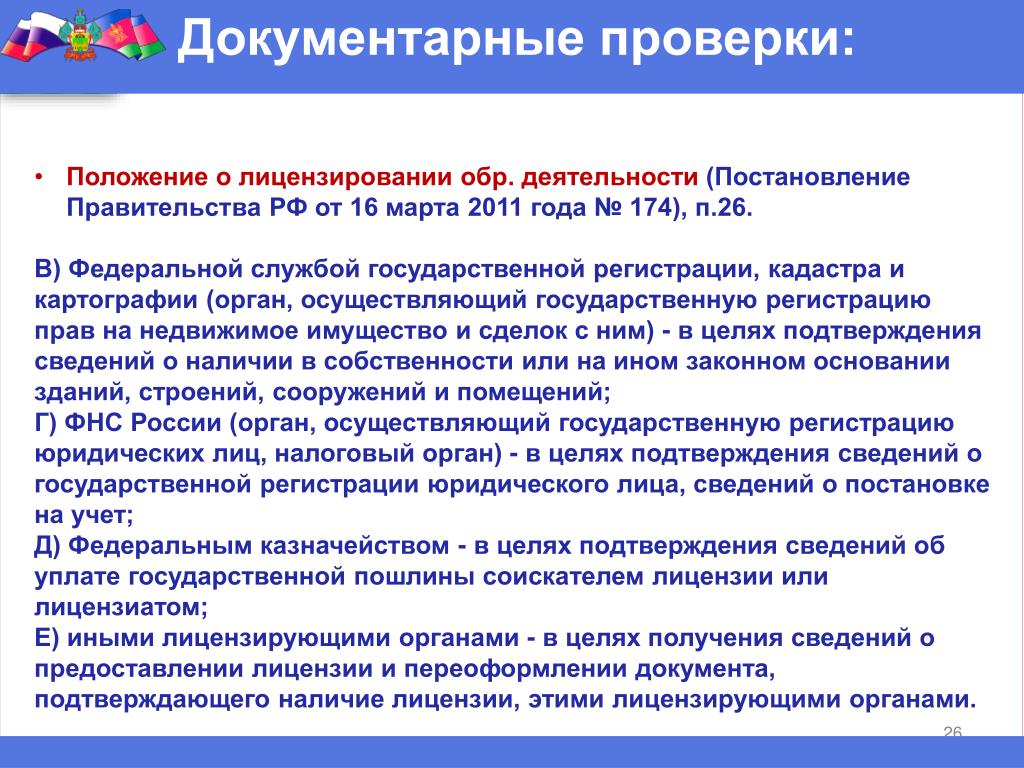

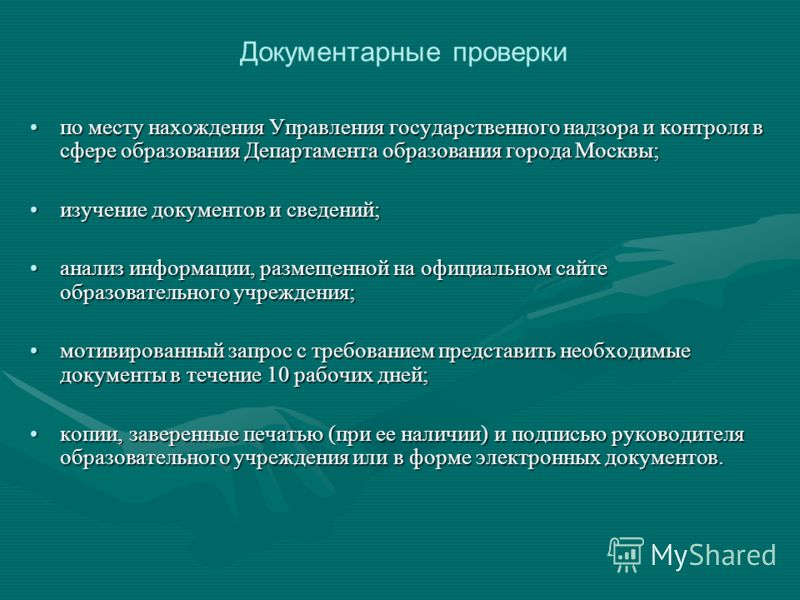

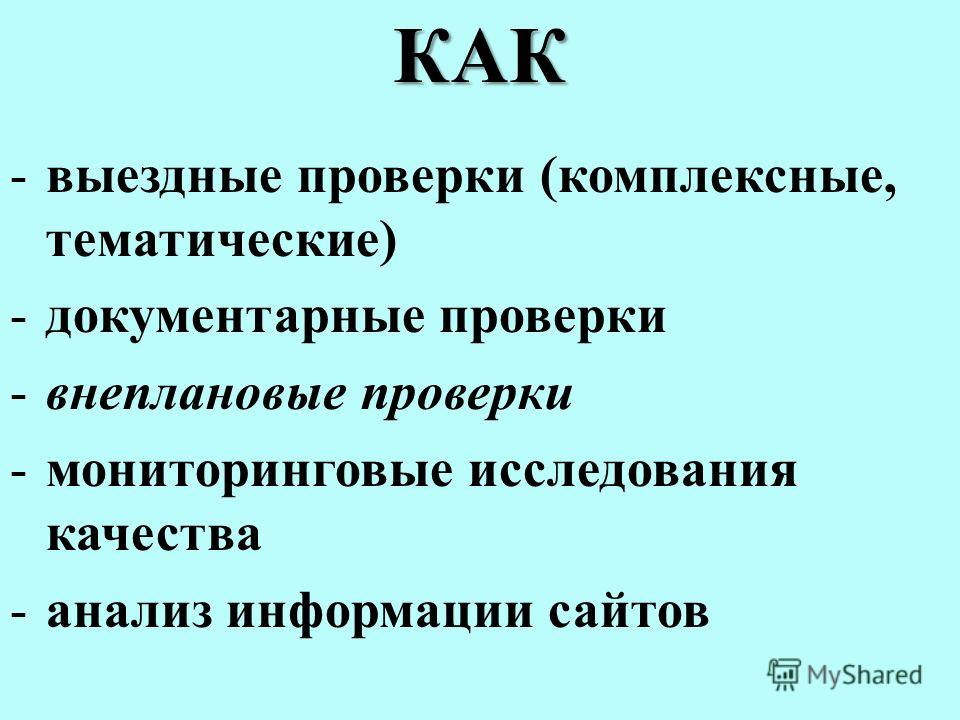

Документарные проверки

Документарная проверка может быть как плановой, так и внеплановой, и проводиться по месту нахождения территориального органа государственной инспекции труда. В ходе данной проверки инспектор по труду имеет право запросить документы, подтверждающие трудовые и непосредственно связанные с ними отношения.

При этом если он сочтет, что имеющихся документов недостаточно для проведения проверки, то в адрес организации-работодателя может быть направлен мотивированный запрос о предоставлении дополнительной информации с приложением заверенной копии распоряжения (приказа) руководителя (его заместителя) инспекции. Работодатель в ответ на письмо обязан в течение десяти рабочих дней направить указанные в запросе документы в виде заверенных копий либо в электронной форме.

Работодатель в ответ на письмо обязан в течение десяти рабочих дней направить указанные в запросе документы в виде заверенных копий либо в электронной форме.

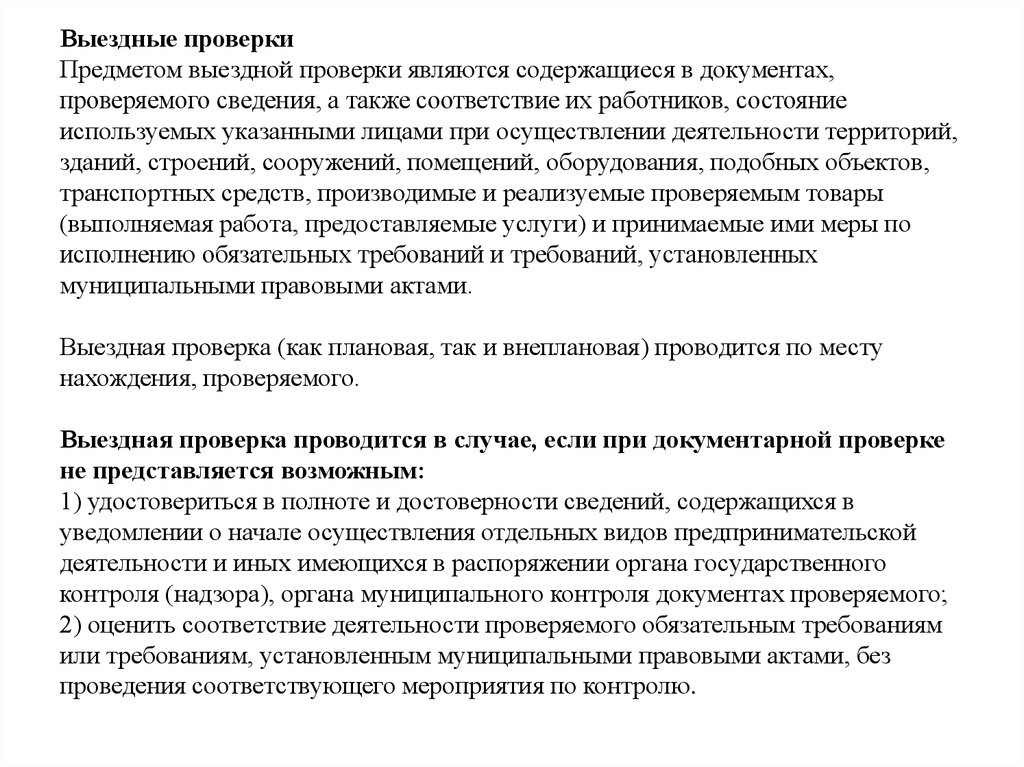

Выездные проверки

При выездной проверке, которая также может оказаться как плановой, так и внеплановой, проверяются сведения, содержащиеся в предоставленных работодателем документах по месту нахождения организации-работодателя. Важно отметить, что в рамках внеплановой выездной проверки государственные инспекторы труда при наличии служебного удостоверения установленного образца вправе беспрепятственно в любое время суток посещать работодателей.

Предварительное уведомление работодателя о проведении в отношении него Федеральной инспекцией труда внеплановой выездной проверки запрещено законом в следующих ситуациях:

- когда внеплановая выездная проверка проводится в связи с поступлением в государственную инспекцию труда обращений и заявлений о фактах нарушений, повлекших возникновение угрозы причинения вреда жизни и здоровью работников, а также приведших к невыплате или неполной выплате в установленный срок заработной платы, других выплат, причитающихся работникам, либо установлению заработной платы в размере менее размера, предусмотренного трудовым законодательством;

- когда такая проверка организуется на основании обращения или заявления работника о нарушении работодателем его трудовых прав.

С 01.01.2017 при проведении выездной проверки запрещается требовать от проверяемых предоставления документов и информации, которые были предоставлены ими в ходе проведения документарной проверки. На практике это означает, что после проведенной документарной проверки трудовая инспекция должна опираться на документы, предоставленные ей ранее, а не требовать их снова и снова.

Срок проведения проверки трудовой инспекцией

Срок проверки трудовой инспекцией не должен превышать 20 рабочих дней. При этом для микропредприятия такой срок установлен в 15 часов, а для малого предприятия — 50 часов. Однако на сроки проведения внеплановой проверки трудовой инспекцией, если речь идет о выездных и документарных проверках, такое исключение не действует: их срок строго ограничен 20 днями.

При необходимости инспекция может продлить сроки проверки, но не более чем на 20 рабочих дней, а в отношении малых предприятий и микропредприятий — не более чем на 15 часов.

Если решение о продлении сроков проверки принято, то оно должно быть доведено до сведения работодателя не менее чем за три рабочих дня до окончания основного срока проведения проверки.

Продление срока внеплановой и документарной проверок не допускается.

Что проверяет трудовая инспекция

Какие документы и за какой период вправе проверять инспекция по труду?

В ст. 357 ТК РФ указано, что в ходе проверок государственные инспекторы труда имеют право запрашивать у работодателей и их представителей и безвозмездно получать от них документы, объяснения, информацию, необходимые для выполнения контрольных функций.

Инспекторы вправе запросить все обязательные кадровые документы и документы по охране труда. В первую очередь проверке подвергнутся трудовые договоры с работниками. Правильность их оформления, содержание, оформление всех произошедших изменений — все это будет внимательнейшим образом проверяться.

Также будут проверяться приказы по кадрам: прием, перевод, увольнение, отпуска. Все приказы должны иметь номер, документальное основание, подпись работника об ознакомлении.

Обязательно инспектор запросит штатное расписание, правила внутреннего трудового распорядка, локальные положения (например о материальном стимулировании сотрудников), журналы ознакомления с локальными актами, журналы по охране труда, журнал учета и движения трудовых книжек.

Причем закон не ограничивает контролеров в отношении периода для охвата проверкой. Что касается глубины проверки, то ограничения могут быть лишь в отношении сроков хранения документов. Следовательно, работодатель не обязан предоставлять документы, срок хранения которых истек.

Кадровые документы должны храниться в организации в соответствии со сроками, которые установлены в утвержденном Приказом Минкультуры России от 25.08.2010 № 558 «Перечне типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения». Соблюдать указанные в Перечне сроки должны все организации независимо от формы собственности (п. 1.2 Перечня, Решение ВАС РФ от 21.02.2012 № 14589/11).

Соблюдать указанные в Перечне сроки должны все организации независимо от формы собственности (п. 1.2 Перечня, Решение ВАС РФ от 21.02.2012 № 14589/11).

Права и обязанности работодателя при проведении выездной проверки

Работодатель имеет право:

- быть уведомленным в установленные сроки о предстоящей проверке;

- потребовать, чтобы проверяющие лица продемонстрировали служебные удостоверения;

- получить заверенную печатью копию распоряжения (приказа) руководителя (заместителя) инспекции труда о проведении проверки;

- потребовать предъявить копию документа о согласовании проведения проверки с органом прокуратуры, если организуется внеплановая выездная проверка по основаниям, требующим такого согласования;

- запрашивать у должностных лиц информацию об органе, направившем их для проведения проверки, а также об экспертах и экспертных организациях, участвующих в ней;

- присутствовать при проверке и давать объяснения по относящимся к ней вопросам;

- обратиться с просьбой ознакомиться с административными регламентами проведения проверки и порядком ее проведения;

- отказаться от оплаты проверки;

- ознакомиться с результатами проверки;

- предоставить в письменной форме возражения, если он не согласен с фактами, выводами, изложенными в акте проверки (предписании об устранении выявленных нарушений).

Возражения вместе с заверенными копиями обосновывающих документов предоставляются в соответствующую инспекцию труда в течение 15 дней с даты получения акта проверки;

Возражения вместе с заверенными копиями обосновывающих документов предоставляются в соответствующую инспекцию труда в течение 15 дней с даты получения акта проверки; - обжаловать в административном и(или) судебном порядке действия (бездействие) должностных лиц органа, проводящего проверку, повлекшие за собой нарушение прав работодателя;

- оспорить применение административного наказания по результатам проверки.

При выездной проверке работодатель обязан:

- предоставлять для проверки документы, относящиеся к предмету, целям, задачам проверки;

- организовать личное присутствие руководителя при проведении проверки либо обеспечить присутствие должностных лиц или уполномоченных представителей организации, отвечающих за организацию и проведение мероприятий по выполнению обязательных требований в сфере труда и охраны труда;

- обеспечить беспрепятственный доступ проверяющих на территорию организации, в здания, строения, сооружения, помещения, используемые при осуществлении хозяйственной деятельности, к оборудованию и транспорту;

- вести журнал учета проверок, типовая форма которого утверждена Приказом Минэкономразвития № 141.

Результат проверки

Как оформляют результаты проверок, если нарушений нет? Закон обязывает инспекторов по окончании проверки составлять акт по установленной форме (утв. Приказом Минэкономразвития № 141) в двух экземплярах. Один из них с копиями приложений вручается полномочным представителям работодателя под личную подпись об ознакомлении либо об отказе от ознакомления с актом проверки. При этом руководитель (или уполномоченный представитель) организации вправе отразить в акте свое согласие или несогласие с результатами проверки, а также с отдельными действиями должностных лиц, ее проводивших.

В случае несогласия с выводами, содержащимися в акте, работодатель может обжаловать его в течение 15 дней. Для этого необходимо предоставить в соответствующий орган, указанный в акте, письменные возражения.

Если в ходе проверки были выявлены нарушения, то инспекторы предъявляют работодателю предписание об их устранении. В нем указываются требования об устранении выявленных правонарушений трудового законодательства и иных нормативных актов, содержащих нормы трудового права, о восстановлении нарушенных прав работников, о привлечении виновных в нарушениях лиц к ответственности и т. д.

д.

Если работодателю необходимо устранить нарушения, то в предписании обязательно должна содержаться ссылка на абзац, пункт, часть и номер статьи закона, положение которого нарушено. При нарушении инспектором порядка оформления предписания работодатель имеет право его обжаловать.

Кроме того, работодателя и его должностных лиц могут привлечь к административной ответственности. Постановление о привлечении к административной ответственности может быть обжаловано у руководителя инспекции или в вышестоящей организации и в суде.

Штрафы по результатам проверки

Привлечение к административной ответственности чаще всего выражается в наложении штрафа. Работодатели должны помнить, что выявленные в рамках одной проверки несколько нарушений норм законодательства о труде образуют самостоятельные составы административных правонарушений (Постановление Президиума Верховного суда РФ от 15.08.2014 № 60-АД14-16). Это означает, что по итогам одной проверки при обнаружении нескольких разных нарушений штраф будет наложен за каждое.

Вместе с тем работодатели должны знать, что выявленные в ходе двух разных проверок одни и те же нарушения могут образовывать единый состав правонарушения, а значит, штраф в таком случае должен быть только один. Подобный случай разбирал Верховный суд РФ: несколько работников пожаловались в ГИТ на нарушение их прав при сокращении. В результате двух внеплановых проверок инспекторы вынесли два отдельных постановления о привлечении к ответственности должностного лица работодателя, при этом тип правонарушения был единый. Вынося решение по данному делу, судьи подчеркнули, что однотипные нарушения должны быть включены в единый состав административного правонарушения, а значит, и штраф должен быть один, а не два. То, что штрафы выписывались по результатам двух разных проверок, и то, что пострадавшими были разные люди, судьи не посчитали фактом, позволяющим назначить двойное наказание за одно и то же нарушение законодательства о труде (Постановление ВС РФ от 01.10.2018 № 41-АД18-21).

Подводя итог, стоит сказать следующее: не стоит считать ведение кадрового делопроизводства и надлежащее оформление требований по охране труда второстепенной функцией в бизнес-процессах организации. Грамотное и аккуратное соблюдение необходимых процедур защитит компанию как от больших штрафных санкций, так и от судебных исков и иных жалоб работников.

что оформляется при проведении, какие документы для ТМЦ, участие организации, как проводить — алгоритм документального оформления на предприятии, порядок, основания, инструкция

Имущество предприятия, в частности, объекты, участвующие в обороте, всегда должны находиться под строгим контролем: продукция, которая ожидает реализации, ресурсы и материалы, сырье для изготовления, расходники, которые необходимы для ведения хозяйственной деятельности. И время от времени их фактическое наличие нужно сверять с документарным. Но при проведении инвентаризации товарно-материальных ценностей в организации оформляются документы соответствующего образца, сам процесс имеет четкие требования, прописанные в законодательных нормах. А периодика определяется не только волей руководителя, но и некоторыми иными случаями и предписаниями. Попробуем разобраться в этой процедуре.

А периодика определяется не только волей руководителя, но и некоторыми иными случаями и предписаниями. Попробуем разобраться в этой процедуре.

Что это такое

По сути, это проверка, учет объектов: существуют ли они, расположены ли на складах, прилавках, находятся в процессе транспортировки с одного склада на другой. А также учет, действительно ли списанная продукция была изъята из оборота и направлена на утилизацию.

Хотя, сама периодичность напрямую зависит от управленца или владельца предприятия, сроки и регламент, а также соответствующие решения по результатам выявляются посредством основных положений о бухгалтерском учете.

В принципе, процесс имеет две главные задачи. Первая заключается в фактической сверке. Вторая — носит производный характер. Если были выявлены какие-то расхождения, то необходимо определить количество излишков или недостатков по различным позициям.

Участие в оформлении инвентаризации товарно-материальных ценностей принимают несколько ответственных лиц. Старт происходит посредством решения руководителя, который издает соответствующий приказ. В нем отмечается сразу масса начальных данных. Является ли проверка плановой или внеплановой, касается ли оно конкретной локации, отдела, филиала, склада или в принципе будет браться в расчет все имущество предприятия. Выявляется форма проведения. А также состав комиссии, которая и будет выполнять эту деятельность. Причем она неоднородная, среди членов также выделяется свой руководитель, который будет ответственен за принятие решений, ведения отчетности по результатам. И он несет обязательства по корректному исполнению задачи всеми участниками комиссии. В фактической проверке запасов и остатков товаров также участвуют материально ответственные лица. В большинстве случаев, это кладовщик. Который будет заинтересован в том, чтобы учет происходил как можно более правильно. Иначе часто возмещать недостатки утерянной продукции придется лично ему.

Старт происходит посредством решения руководителя, который издает соответствующий приказ. В нем отмечается сразу масса начальных данных. Является ли проверка плановой или внеплановой, касается ли оно конкретной локации, отдела, филиала, склада или в принципе будет браться в расчет все имущество предприятия. Выявляется форма проведения. А также состав комиссии, которая и будет выполнять эту деятельность. Причем она неоднородная, среди членов также выделяется свой руководитель, который будет ответственен за принятие решений, ведения отчетности по результатам. И он несет обязательства по корректному исполнению задачи всеми участниками комиссии. В фактической проверке запасов и остатков товаров также участвуют материально ответственные лица. В большинстве случаев, это кладовщик. Который будет заинтересован в том, чтобы учет происходил как можно более правильно. Иначе часто возмещать недостатки утерянной продукции придется лично ему.

Подведенные итоги обрабатываются, анализируются, и после этого выносится некоторый вердикт. Если итоги удовлетворительные, то деятельность продолжается в штатном режиме. Если существуют неучтенные потери, которые, однако, имеют вполне объяснимый характер, например, сгорели при пожаре, меняется экономический план на следующий период. Новый курс разрабатывается с учетом новых сведений. А если последующее документальное оформление инвентаризации ТМЦ выявило расхождения, но причина их не была установлена, зачастую инициируется специальное расследование внутри предприятия. Целью его, естественно, является установление источника расходов.

Если итоги удовлетворительные, то деятельность продолжается в штатном режиме. Если существуют неучтенные потери, которые, однако, имеют вполне объяснимый характер, например, сгорели при пожаре, меняется экономический план на следующий период. Новый курс разрабатывается с учетом новых сведений. А если последующее документальное оформление инвентаризации ТМЦ выявило расхождения, но причина их не была установлена, зачастую инициируется специальное расследование внутри предприятия. Целью его, естественно, является установление источника расходов.

Особенности проверки

Такая процедура — это средство сохранения имущества организации, а также контроля существующего массива. Поэтому, помимо плановых действий, часто — это ответ на внешний фактор. Уволился кладовщик — нужно проверить, не часть ли это аферы по хищению средств. Произошла реорганизация, скорее всего, частично была сильно затронута продукция, ее могли перевезти, списать. Снова следует проверить, все ли на месте.

Ввиду различных целей и сопутствующих задач, выделяется локация изучения. В общем смысле, когда речь идет о ежегодных проверках, плановых, сверках перед сдачей финансовой отчетности — это общий охват. То есть, все ТМЦ будут строго учитываться. А если речь идет про увольнение конкретного ответственного лица, то зона охвата будет уже, только та, где этот человек принимал решения и вел деятельность. Обычно целевой склад или в крайнем случае — несколько. Примечательно то, что алгоритм проведения инвентаризации товарно-материальных ценностей от задействованного объема не изменяется. А вот документация вполне может. Стоит понимать, что каждый объект нуждается в регистрации и собственной описи. Приказ и общая отчетность — это лишь верхушка айсберга. Во время процесса каждый объект получит свое документное оформление.

В общем смысле, когда речь идет о ежегодных проверках, плановых, сверках перед сдачей финансовой отчетности — это общий охват. То есть, все ТМЦ будут строго учитываться. А если речь идет про увольнение конкретного ответственного лица, то зона охвата будет уже, только та, где этот человек принимал решения и вел деятельность. Обычно целевой склад или в крайнем случае — несколько. Примечательно то, что алгоритм проведения инвентаризации товарно-материальных ценностей от задействованного объема не изменяется. А вот документация вполне может. Стоит понимать, что каждый объект нуждается в регистрации и собственной описи. Приказ и общая отчетность — это лишь верхушка айсберга. Во время процесса каждый объект получит свое документное оформление.

И все возможные варианты документации имеют строго закрепленный в правовых актах формат. Это точные бланки, где любое несоответствие поставит под сомнение в принципе корректность всей процедуры в целом. Хотя, это зачастую внутренние дела предприятия, но неправильный формат может сказаться весьма негативно. Например, такой документ не сможет стать доказательством в суде, если юридическое лицо хочет обвинить своего сотрудника в хищении.

Например, такой документ не сможет стать доказательством в суде, если юридическое лицо хочет обвинить своего сотрудника в хищении.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Основания для проведения инвентаризации ТМЦ

Нужно понять, что руководство самостоятельно определяет регламент и периодику плановых проверок. В зависимости от того, насколько интенсивно идет товарооборот в компании, процессы могут быть чаще или реже. Только перед сдачей финансовой отчетности всегда стоит крупная сверка. Дальше же — на усмотрение директоров. Но при этом, обычно серьезные фирмы с крупным оборотом стремятся к показателям раз в три месяца. То есть, 4 раза в год.

Но это то, что касается плановых вариаций. А есть еще масса незапланированных. Они возникают по различным причинам. К наиболее частым основаниям следует отнести следующие варианты:

- Передача имущества. Это зачастую самые разные варианты, аренда части производственных или иных ценностей, продажа или покупка. Например, была закуплена партия нового оборудования.

И их поместили в конкретное хранилище. Неплохо будет сверить после проверки, как наличие всей поставки, так и то, не пропали ли прошлые модели, которые нужно будет перевести в другой отдел.

И их поместили в конкретное хранилище. Неплохо будет сверить после проверки, как наличие всей поставки, так и то, не пропали ли прошлые модели, которые нужно будет перевести в другой отдел. - Появление нового ответственного лица. Еще до того, как новый сотрудник начнет свою деятельность, стоит точно сверить все ценное. Иначе непонятно, недостача была виной предыдущего работника или это уже ошибки нового.

- Смена руководителя. Принцип примерно тот же, только данный сотрудник мог производить незаконные манипуляции с имуществом в гораздо более крупном размере. Поэтому нужно понять, осталось ли после его ухода имущественная часть компании в неприкосновенности.

- Также инвентаризация товаро-материальных ценностей проводится, если произошла смена организационного устройства юридического лица. В том числе полная ликвидация действующего предприятия. Необходимо понимать, что особенно это важно, если подразумевается ликвидация при банкротстве. Наличие долгов предполагает формирование конкурсной массы, куда входит все материальные активы компании в полном объеме.

- Чрезвычайные ситуации, обстоятельства непреодолимой силы и схожее. Различные стихийные бедствия, пожары на складе, торговом зале. А также небольшие локальные проблемы. К примеру, затопления из-за проблем с сантехникой. Неясно, сколько объектов в результате могли испортиться и потерять свою потребительскую пригодность.

Документы для проведения инвентаризации товарно-материальных ценностей

Принципиально важно понимать, что данный процесс функционирует посредством массы сопутствующих актов. И каждое действие комиссии, а также ответственных лиц должно фиксироваться. Итоги сверки имеют строгий характер. Если допускаются хоть какие-то ошибки, расхождения, противоречия во мнениях, сразу проводится дополнительная проверка. И вносятся соответствующие исправления.

Регламент строгий, используется необходимый бланк для каждого действия. Для сверки — свой, для списания — свой. Итак, рассмотрим, какие форматы нам понадобятся для этого:

- Опись ИНВ-3.

Это основной документ, который руководитель передает сформированной комиссии. А точнее, конкретно лидеру группы. В нем отражаются остатки ТМЦ на текущий период. Именно их и предстоит сверять. Это, так сказать, база, на которую следует ориентироваться. В бланке есть графа о фактическом наличии. По сути, именно ее и нужно заполнить, пройдясь по всем позициям, указанным в бумаге. Очередность же остается на усмотрение проверяющих.

Это основной документ, который руководитель передает сформированной комиссии. А точнее, конкретно лидеру группы. В нем отражаются остатки ТМЦ на текущий период. Именно их и предстоит сверять. Это, так сказать, база, на которую следует ориентироваться. В бланке есть графа о фактическом наличии. По сути, именно ее и нужно заполнить, пройдясь по всем позициям, указанным в бумаге. Очередность же остается на усмотрение проверяющих. - ИНВ-19. Ее еще называют сличительной ведомостью. Это своего рода основной отчет, который формируется в виде результатов проделанной работы.

- ИНВ-6. К вопросу о том, как оформить и провести инвентаризацию ТМЦ, которые в этот момент находятся в транспорте. То есть, их перевозят, доставляют на склад или точку продаж, везут от поставщика. Именно данный акт и используется в таком случае.

- ИНВ-5. Этот акт составляется уже только по поводу некоторой категории товаров или иного имущества. То, что принимается на ответственное хранение. Объекты повышенной безопасности.

И их проверяют особо тщательно, занося сведения в отдельную опись.

И их проверяют особо тщательно, занося сведения в отдельную опись. - ТОРГ-16. Этот акт уже относится к списанию товаров. В принципе, он оформляется в том случае, если выявилось, что продукт в наличии есть, но его эксплуатационные свойства исчерпали себя. Обычно это плановое списание. Было известно, что к этой дате срок годности уже выйдет. Либо, нарушены условия хранения. И тогда уже добавляется к ситуации и поиск виновного. Кроме того, есть некоторая категория товаров, срок годности которых не имеет четко выраженной даты. Так, при проведении инвентаризации ТМЦ оформляется данный акт и на продукты, которые непредвиденно вышли из срока эксплуатации.

Порядок и алгоритм проведения

Это действие проводится в четком соответствии с принятым регламентом. В первую очередь всегда выявляется причина, еще до этапа формирования соответствующего приказа. Второй пункт — это назначение членов комиссии, это уже происходит одновременно с публикацией приказа. Далее, проводится определение сроков, которые также заносятся в документ. Нарушать установленный временной диапазон недопустимо. Иначе будет инициирована повторная проверка.

Нарушать установленный временной диапазон недопустимо. Иначе будет инициирована повторная проверка.

Последний пункт — подведение итогов, формирование отчетности, направление ее в бухгалтерию для анализа. В дальнейшем, руководящий состав уже проводит совещание по итогам, предпринимает соответствующие шаги, если они, вообще, будут нужны.

Состав комиссии

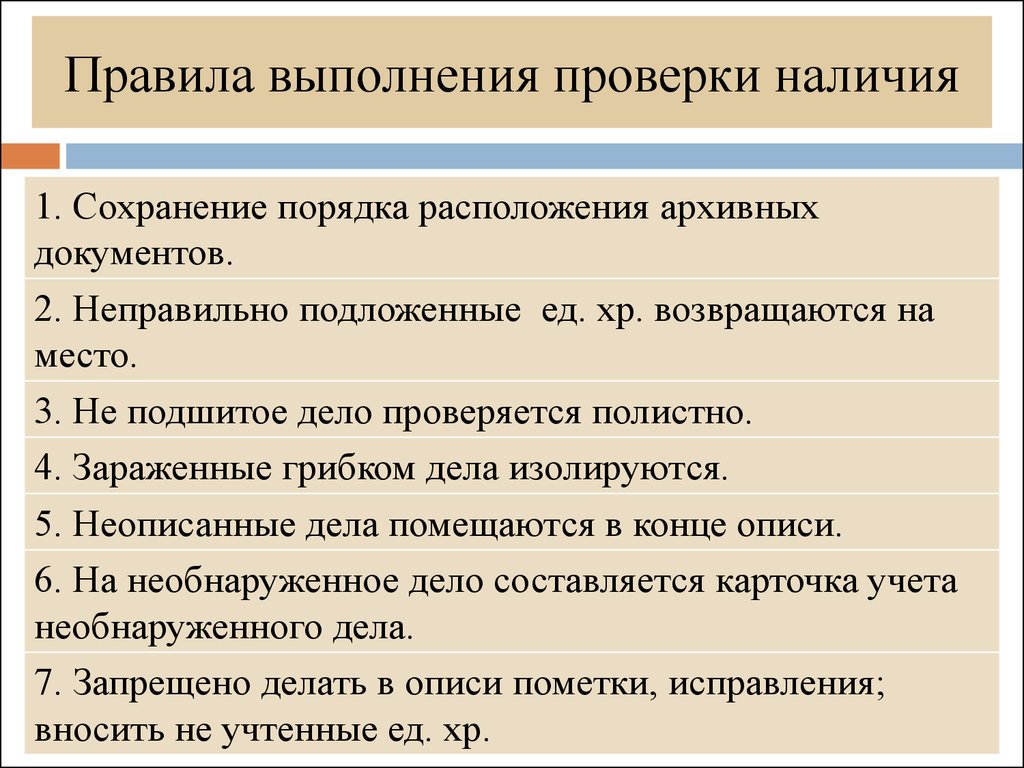

Напомним, что инвентаризация материальных ценностей на предприятии — это сверка на местах хранения. Личная, которая проводится сотрудниками, не удаленная, не документарная, не электронная. А значит, придется сформировать список людей, которые этим и займутся.

Отдельно хотелось бы сказать, что всегда есть:

- Председатель. Лицо, ответственное за принятие ключевых решений, подведения итогов, передачу отчетов. При этом и все обязательства по качеству проведенных процедур кладутся на плечи именно этого человека.

- Участники администрации. И должность в этом случае уже не имеет принципиального значения.

Это могут быть администраторы локального или общего уровня, приписанные к конкретному филиалу или из центрального аппарата.

Это могут быть администраторы локального или общего уровня, приписанные к конкретному филиалу или из центрального аппарата. - Представители бухгалтерии. Опять же, необязательно главный бухгалтер собственной персоной. Подойдет даже стажер, который пока еще не принят на работу по трудовому договору, а лишь проходит обучение.

Учитывая, как проводится инвентаризация ТМЦ, документы как раз обычно оформляются бухгалтерами. Они просто более компетентны в этом вопросе. Да и председатель зачастую назначается из этого отдела.

Приказ о проведении

Он имеет форму ИНВ-22. И важно понимать, что хотя инициатива может быть местная, без каких-то предписаний извне, все равно работать по собственному макету документа нельзя. В приказе четко обозначается причина, сроки, локация. То есть, проверка общего характера или отдельной зоны. А также указываются все назначенные члены комиссии, отдельно упоминается, кто берет на себя председательскую должность.

Инструкция проведения инвентаризации товарно-материальных ценностей

Ни в коем случае нельзя издавать приказ, если последней приходной документации еще нет на руках. Ведь тогда руководствоваться проверяющим будет просто нечем. Передача бумаг происходит под подпись всех проверяющих. Равно, как и последующая отчетность.

Ведь тогда руководствоваться проверяющим будет просто нечем. Передача бумаг происходит под подпись всех проверяющих. Равно, как и последующая отчетность.

Все данные должны быть отражены четко, в полном размере, без недопустимых сокращений. А также все действия выполняется под надзором лиц, которые несут личную ответственность за хранящуюся в зоне продукцию. Без их ведома или присутствия начинать сверку недопустимо.

Отдельно стоит сообщить, что любое исправление, даже самого мелкого характера вносится лишь при получении согласия каждого из членов комиссии. Деятельность является гласной, на местах проверок могут присутствовать работники этой зоны, цеха.

Поскольку при крупном объеме продукции процедура становится сложной и затянутой, логично воспользоваться специальным программным обеспечением. Оно поможет упростить проведение, заполнение отчетности, сверку, выявление результатов. Сложную работу с документами свести к минимуму.

Документное оформление результатов

Поскольку список документов достаточно обширный, не все кадры умеют с ними работать. Поэтому как раз в этом вопросе использование «умных» программ от «Клеверенс», которые помогут избежать ошибок, связанными с человеческим фактором, вполне обосновано.

Поэтому как раз в этом вопросе использование «умных» программ от «Клеверенс», которые помогут избежать ошибок, связанными с человеческим фактором, вполне обосновано.

Да и тем, кто уже отлично знаком с техникой заполнения бумаг, такая помощь точно не повредит. Еще ни одна деятельность не стала хуже от того, что ее упростили. При сохранении или даже повышении общего уровня продуктивности.

Инвентаризация материальных ценностей — это сложный процесс. Почему бы не сделать его проще?

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Сроки проведения

Этот аспект полностью зависит от руководителя. Только он определяет, в каких временных диапазонах будет происходить процедура.

Формы документов

Стоит заранее скачать необходимые бланки. Как уже было сказано, строгое соответствие образцам в этом случае обязательно.

- ИНВ-22. Сам приказ о начале процесса.

- ИНВ-3. Опись объекта.

- ИНВ-4. Продукция, которая прошла отгрузку.

- ИНВ-5. Уже принятые объекты.

- ИНВ-6. ТМЦ во время перевозки.

- ИНВ-26. Отчетность по результатам.

- ИНВ-19. Сличительная ведомость.

- ИНВ-24. Контрольная проверка корректности процедуры.

- ИНВ-25. Общий журнал с отметками о проведенных действиях и их соответствию регламенту.

Заключение

Итак, порядок инвентаризации товарно-материальных ценностей кажется не таким уж и сложным. Но главная проблематика лежит не в самой структуре, а в объеме. Если предстоит сверить тысячи позиций, то ошибку допустить легко. Поэтому специальные программы — это самые простой и логичный инструмент защиты от оплошностей. Например, мы в «Клеверенс» предлагаем программные продукты Учет имущества или «Инвентаризация ОС». С помощью этого софта можно оптимизировать и упростить процесс инвентаризации.

Количество показов: 16405

Что и как проверять документы

10 января 2022 г.

До того, как смартфоны, высокоскоростной интернет и пандемия перевели мир на цифровую регистрацию, банки, финансовые учреждения и другие предприятия могли подтверждать личность, сравнивая лицо человека с физическим удостоверением личности с фотографией. Конечно, эту проверку нельзя было принимать за чистую монету — это не каламбур. Идентификацию по-прежнему необходимо было подтвердить путем сопоставления уникальных идентификаторов, таких как имя, дата рождения и адрес, с независимым кредитным заголовком и данными о коммунальных услугах с использованием серверной системы.

Так как же работает проверка документов в цифровом мире?

Процесс проверки документов: цифровая проверка физических документов и атрибутов

Проверка документов — это процесс проверки подлинности документа. Официально выданные документы, такие как водительские права, выписка из банка или другие государственные/федеральные документы, обычно являются наиболее приемлемыми и поддающимися проверке документами. Этот процесс аутентифицирует элементы документа, такие как штампы, водяные знаки, шрифты и материалы-носители. Кроме того, данные PII с лицевой стороны удостоверения личности сопоставляются с теми же данными, извлеченными из машиночитаемой зоны (МСЗ) на обратной стороне документа.

Этот процесс аутентифицирует элементы документа, такие как штампы, водяные знаки, шрифты и материалы-носители. Кроме того, данные PII с лицевой стороны удостоверения личности сопоставляются с теми же данными, извлеченными из машиночитаемой зоны (МСЗ) на обратной стороне документа.

Благодаря цифровой регистрации заявителям больше не нужно физически присутствовать, чтобы подтвердить подлинность их документов или сопоставить свое лицо с удостоверением личности с фотографией. Используя приложение для захвата изображений на смартфоне, заявитель просто загружает фотографию своего удостоверения личности государственного образца и селфи.

Как работает цифровая проверка личности?

Ключом к подтверждению подлинности физических документов и сравнению лиц в цифровом мире является использование автоматизации, основанной на машинном обучении и искусственном интеллекте. Это означает, что документ и селфи могут пройти сотни проверок за считанные секунды, а не личный взгляд неопытного глаза. Усовершенствованное приложение для захвата изображений подсказывает потребителю, как сделать высококачественный документ, удостоверяющий личность, и фотографии селфи, устраняя размытие, блики и другие проблемы, поэтому повышается вероятность того, что хороший пользователь пройдет проверку безопасности с первой попытки.

Усовершенствованное приложение для захвата изображений подсказывает потребителю, как сделать высококачественный документ, удостоверяющий личность, и фотографии селфи, устраняя размытие, блики и другие проблемы, поэтому повышается вероятность того, что хороший пользователь пройдет проверку безопасности с первой попытки.

Некоторые из проверочных проверок, которые выполняет решение Socure для автоматической проверки документов, удостоверяющих личность:

- Определение лица и ориентации

- Обнаружение краев и обрезка

- Корреляция данных спереди назад

- Перекрестные проверки тысяч глобальных идентификаторов

- Анализ цветового пространства

- Целостность выстрела в голову

- Соответствие селфи фото на документы

- Обнаружение живости селфи

Этот автоматизированный подход, основанный на машинном обучении, гораздо более эффективен, чем ручная проверка, потому что он выявляет подделки и спуфинг с большей точностью и скоростью, а также повышает эффективность автоматического принятия решений за счет уменьшения количества ложных срабатываний.

Высокая точность методов машинного обучения (МО) зависит от больших наборов данных, а размер обучающих данных является одним из основных факторов, определяющих предсказательную силу модели. Модели машинного обучения полагаются на такие данные для самообучения и непрерывного обучения, повышая производительность. Усовершенствованная классификация машинного обучения Socure обучается на 700 миллионах «известных хороших» и «известных плохих» удостоверений и подкрепляется сторонними данными из более чем 400 источников. Вот преимущества, которые машинное обучение дает для проверки документов:

- Лучшее обнаружение подделки и спуфинга

- Масштабируемость до любой степени

- Нет задержки из-за скачков громкости

- Сверхточный

- Высокая вероятность мошенничества

- Принятие решений на основе данных

- Более быстрая адаптация

Сегодняшние потребители ожидают оптимизированной и простой регистрации для немедленного доступа к учетной записи. По мере того, как проверка документов становится все более популярной, требования к головокружительному видео или нескольким селфи создают неприятную ситуацию, которая угрожает отказом и негативно влияет на репутацию вашего бренда. В то время, когда 84 % потребителей говорят, что хороший опыт адаптации так же важен, как и продукты и услуги компании, предприятия должны обеспечить современный подход к проверке документов, чтобы оправдать ожидания пользователей.

По мере того, как проверка документов становится все более популярной, требования к головокружительному видео или нескольким селфи создают неприятную ситуацию, которая угрожает отказом и негативно влияет на репутацию вашего бренда. В то время, когда 84 % потребителей говорят, что хороший опыт адаптации так же важен, как и продукты и услуги компании, предприятия должны обеспечить современный подход к проверке документов, чтобы оправдать ожидания пользователей.

Низкое трение и автоматическое принятие решений за секунды

Predictive DocV от Socure обеспечивает целостное решение на основе машинного обучения за секунды с точностью 98 %, используя сотни многомерных прогнозирующих сигналов в дополнение к аутентификации документа, определению живости и улучшенной биометрии лица. выявить больше хороших клиентов и устранить мошенников в режиме реального времени.

Посмотрите Predictive DocV в действии, запланировав демонстрацию.

Автор:

Бренда Гилпатрик

Темы:

- Цифровая регистрация

- Проверка удостоверения личности

Делиться:

Бренда Гилпатрик

Бренда Гилпатрик — старший директор по маркетингу продукции в Socure. Она помогает руководить стратегией выхода на рынок набора продуктов ID+ для борьбы с мошенничеством. Ранее она была независимым консультантом в сфере платежей и финансовых технологий, работая с компаниями всех размеров в области маркетинга, технологий, операций и инициатив по развитию бизнеса.

Она помогает руководить стратегией выхода на рынок набора продуктов ID+ для борьбы с мошенничеством. Ранее она была независимым консультантом в сфере платежей и финансовых технологий, работая с компаниями всех размеров в области маркетинга, технологий, операций и инициатив по развитию бизнеса.

СМОТРЕТЬ БОЛЬШЕ СООБЩЕНИЙ

Похожие сообщения

Требования CIP для банков и кредитных союзов — когорта соблюдения

Одной из самых сложных частей программы любого финансового учреждения в соответствии с Законом о банковской тайне (BSA) является наличие эффективной Программы идентификации клиентов (CIP), которая формирует разумное убеждение, что учреждение знает истинную личность человека, которому они открывают счет. Понимание требований CIP имеет важное значение, поскольку недостаточная программа CIP может привести к серьезным последствиям, таким как принудительные действия регулирующих органов и гражданские денежные штрафы (штрафы).

Хотя на первый взгляд требования CIP могут показаться довольно простыми, на самом деле они довольно сложны, если учесть все различные типы лиц, которые могут открывать счета, например:

Требования CIP для существующих клиентов требования для физических лиц

требования CIP для юридических лиц

требования CIP для доверенностей

требования CIP для государственных организаций

Чтобы понять требования CIP для некоторых конкретных лиц, которые могут открывать счет, мы должны сначала понять общие требования CIP для банков и кредитных союзов.

Каждый банк и кредитный союз (и другие финансовые учреждения) должны иметь письменную Программу идентификации клиентов (CIP), утвержденную советом директоров организации. Программа должна быть разработана с учетом размера, сложности и профиля рисков организации. Это означает, что небольшое финансовое учреждение с одним филиалом, расположенное в сельской местности Среднего Запада, скорее всего, будет иметь довольно простую и простую программу CIP, в то время как крупное финансовое учреждение, которое открывает онлайн-счета и имеет офисы в Майами, Флорида и других регионах с высоким риском. необходимо иметь надежную программу CIP.

В то время как требования CIP устанавливают некоторые минимальные процедуры, которые должны быть созданы, конечной целью любой программы CIP является наличие установленных политик и процедур, которые позволяют организации формировать разумное убеждение, что она знает истинную личность каждого клиента. Если финансовое учреждение не может сформировать обоснованное мнение о том, что ему известна истинная личность клиента, учетная запись не должна открываться.

При разработке своей программы CIP финансовые учреждения должны учитывать применимые риски, связанные с возможным отмыванием денег и другими финансовыми преступлениями, принимая во внимание:

Типы счетов, предлагаемые банком.

Банковские методы открытия счетов.

Доступные типы идентифицирующей информации.

Размер, местонахождение и клиентская база банка, включая виды продуктов и услуг, которыми пользуются клиенты в разных географических точках.

Требования CIP применяются к каждому «клиенту» в «учетной записи». Короче говоря, это означает, что правила CIP применяются к любым новым отношениям с клиентами, которые, как ожидается, будут продолжаться. «Клиент» определяется как «лицо», которое включает в себя не только физических лиц. Определение CIP «клиент» включает физических лиц, корпорации, товарищества, трасты, поместья и другие организации, признанные юридическими лицами, которые:

Открывает новую учетную запись;

Физическое лицо, открывающее новый счет для другого недееспособного физического лица; и

Физическое лицо, открывающее новый счет для юридического лица, не являющегося юридическим лицом.

В соответствии с правилами CIP «счет» — это официальные банковские отношения, которые предоставляют или участвуют в услугах, сделках или других финансовых операциях. Другими словами, учетная запись представляет собой постоянные отношения с финансовым учреждением, такие как депозитный счет, счет операций или активов, кредитный счет или другое предоставление кредита, и даже отношения, установленные для предоставления сейфа или услуг по управлению денежными средствами. Учетные записи не включают разовые действия, такие как обналичивание чека, снятие наличных в банкомате, перевод средств или продажа чека или денежного перевода.

Каждая программа CIP должна включать процедуры открытия счетов, в которых подробно описывается идентифицирующая информация, которую необходимо получить от каждого клиента. Правила CIP требуют, чтобы от каждого клиента собиралась как минимум следующая информация:

Имя

Дата рождения (для физических лиц)

Адрес (физическое местонахождение, а не почтовый ящик)

Для граждан США это включает идентификационный номер налогоплательщика (ИНН), такой как номер социального страхования

Для лиц, не являющихся гражданами США, это может включать ИНН; номер паспорта и страна выдачи; номер удостоверения личности иностранца; или номер и страна выдачи любого другого государственного документа с неистекшим сроком действия, удостоверяющего гражданство или место жительства и содержащего фотографию или аналогичную гарантию.

1 Идентификационный номер

После того, как банк или кредитный союз соберет необходимую информацию о клиенте CIP, программа CIP должна включать основанные на оценке риска процедуры проверки личности клиента в течение разумного периода времени после открытия счета. В этих процедурах должно быть разъяснено, когда финансовое учреждение будет проверять личность клиента посредством:

Документальная проверка

НЕОКОНАЛЬНАЯ ПРОВЕРКА

Комбинация обоих

CIP Требования к документальной проверке

, когда финансовое учреждение использует методы документального фильма. которые объясняют минимально приемлемые документы, необходимые для открытия счета. Эти процедуры должны устанавливать минимальные требования как для физических лиц, так и для юридических лиц. Примеры документальной проверки включают водительское удостоверение или паспорт для физических и юридических лиц, документы, подтверждающие юридическое существование юридического лица, такие как учредительные документы, бизнес-лицензия или соглашение о партнерстве.

Требования CIP для бездокументарной проверки

Руководство CIP ясно указывает, что бездокументарные методы проверки личности клиента не требуются. Тем не менее, большинство финансовых учреждений устанавливают бездокументарную проверку в тех случаях, когда невозможно получить документальную проверку. Примеры бездокументарной проверки могут включать в себя контакт с клиентом; независимая проверка личности клиента путем сравнения информации, предоставленной клиентом, с информацией, полученной из агентства по информированию потребителей, общедоступной базы данных или другого источника; проверка рекомендаций с другими финансовыми учреждениями; и получение финансового отчета.

Требования CIP для существующих клиентов в первую очередь будут зависеть от установленной политики и процедур финансового учреждения. Тем не менее, правила CIP специально исключают существующих клиентов из определения «клиент», если финансовое учреждение уже установило разумные основания полагать, что ему известна истинная личность клиента. Идея с требованиями CIP заключается в том, что финансовому учреждению нужно сформировать «обоснованное убеждение» в том, что они понимают личность клиента только один раз, а это означает, что, как только они станут постоянным клиентом, нет необходимости снова формировать разумное убеждение для каждой другой учетной записи. они могут открываться.

Идея с требованиями CIP заключается в том, что финансовому учреждению нужно сформировать «обоснованное убеждение» в том, что они понимают личность клиента только один раз, а это означает, что, как только они станут постоянным клиентом, нет необходимости снова формировать разумное убеждение для каждой другой учетной записи. они могут открываться.

Одна из проблем, с которой финансовые учреждения часто сталкиваются при понимании требований CIP для существующих клиентов, заключается в том, как CIP применяется к существующим клиентам, которые открыли свои счета до того, как финансовое учреждение впервые установило свои процедуры, чтобы сформировать разумное убеждение, чтобы понять истинную личность своего клиента, когда обычно это происходило в начале 2000-х. Например, если клиент впервые открыл свои счета в банке в 1980-х годах, весьма вероятно, что банк не собирал всю информацию, необходимую ему сегодня, поскольку правил CIP в то время не существовало. Чтобы решить проблемы, связанные с открытием новых счетов давними клиентами, большинство финансовых учреждений включили в свою политику заявление о том, что у них есть разумные основания полагать, что они понимают истинную личность своих давних существующих клиентов (которые открыли счета до CIP). установлены требования).

установлены требования).

В то время как требования CIP для физических лиц должны быть отражены в политике CIP финансового учреждения, большинство финансовых учреждений, как правило, используют документальное подтверждение, требуя неистекшего удостоверения личности государственного образца с фотографией физического лица. Наиболее распространенными видами документальной проверки физических лиц являются водительские права, удостоверения личности государственного образца, паспорта и военные билеты. (Важно отметить, что военные билеты ни в коем случае нельзя ксерокопировать, поскольку военные правила запрещают военнослужащим разрешать кому-либо — за несколькими незначительными исключениями — делать копии своих документов, удостоверяющих личность.)