Источники финансирования долгосрочных инвестиций: как их найти

Долгосрочные инвестиции – это расходы компании на формирование внеоборотных активов, которые не предназначены для продажи, а также наращивание их объемов. Под инвестициями понимают затраты денежных средств предприятия на покупку нематериальных активов и основных средств, строительство и ценные бумаги, которые позволят получать доход в виде начисленного процента либо дивиденда.

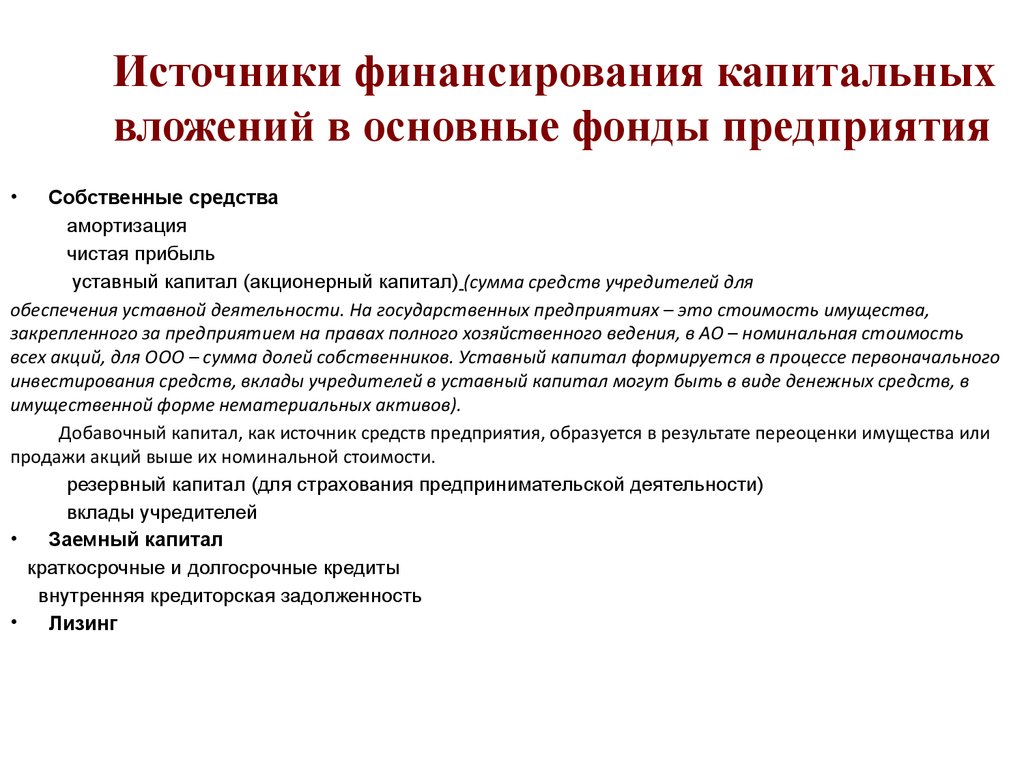

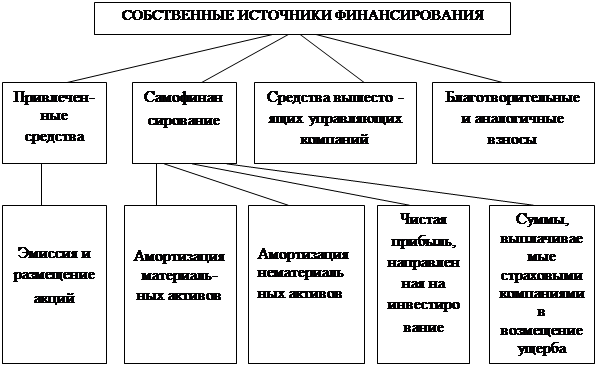

С самого начала инвестиционной деятельности важно выявить источники для долгосрочных вложений. Это могут быть собственные средства компании, заемные денежные средства, спонсорские поступления от иных компаний либо бюджетные ассигнования.

К собственным средствам предприятия относятся уставный, резервный и добавочный капитал, прибыль, различные фонды, а также накопленные амортизационные отчисления. Уставный капитал, который состоит из уставного фонда и складочного фонда, зарегистрирован в учредительной документации и приравнивается к собственному капиталу, который вносят учредители компании при ее формировании в виде имущества либо денежных средств.

Во время ведения хозяйственной деятельности компании ее финансовое состояние может изменяться, при этом вовсе не обязательно необходимо производить перерегистрацию уставного капитала. Для этого используется понятие добавочного капитала, в состав которого входит размер увеличения объемов внеоборотных активов предприятия и пр. Чтобы произвести учет состояния и перемещения денежных средств добавочного капитала применяется специальный счет в бухгалтерской отчетности – 83.

Еще одна составляющая собственных средств компании – это резервный капитал. Он представляет собой страховой капитал предприятия, который используется для возмещения убытков, а также выплат доходов кредиторам либо инвесторов в том случае, если для этого размеров чистой прибыли недостаточно. В предприятиях различных видов деятельности и форм собственности формирование резервного капитала может быть добровольным либо обязательным.

Важно понимать, что три вида рассмотренных выше капитала в роли источников долгосрочных инвестиций можно рассматривать лишь теоретически, поскольку они связаны с имуществом компании, которое было внесено ее учредителями либо получено в качестве прироста при переоценке активов. К тому же в акционерных обществах нельзя рассматривать в качестве источника финансирования капиталовложений резервный капитал, поскольку в списке направлений его применения, который предусматривается законодательством, подобные цели не обозначены.

К тому же в акционерных обществах нельзя рассматривать в качестве источника финансирования капиталовложений резервный капитал, поскольку в списке направлений его применения, который предусматривается законодательством, подобные цели не обозначены.

Чистая прибыль и амортизационные отчисления как источники долгосрочных инвестиций

Прибыль может стать важным источником долгосрочных инвестиций. Она представляет собой разницу между доходами и затратами компании. Предприятия могут формировать фонды различных назначений, используя для этого отчисления из прибыли либо применять для данной цели саму прибыль, не образуя за ее счет различные целевые фонды. В зависимости от назначения всю совокупность фондов можно классифицировать на фонды потребления и накопления. Первый тип создается с целью финансирования соцзащиты сотрудников, их стимулирования, поощрений, доплат и т.д. Накопительные фонды служат для технического перевооружения, развития предприятия, реконструкции, а также освоения новых разновидностей продукции, сооружения и обновления производственных фондов.

Амортизационные отчисления являются еще одним источником долгосрочных инвестиций. Их включают при расчете себестоимости услуг и товаров, по этой причине амортизация входит в состав выручки от реализации. После этого она поступает в кассу предприятия либо на ее счет в одном из банков. Эти денежные средства могут применяться лишь с целью финансирования капиталовложений в основные средства, а также нематериальные активы.

Заемные и иные источники финансирования долгосрочных вложений

Помимо собственных средств для финансирования долгосрочных вложений существуют заемные. К последним относятся займы и банковские кредиты, которые могут предоставляться иными физическими либо юридическими лицами на принципах возвратности. Заемные средства и банковские кредиты позволяют получить сведения об объеме заемных средств, которые используются для долгосрочного инвестирования. Важным моментом здесь является то, что заранее предусматривается источник, который будет использоваться для возврата основной части долга и расходы по его обслуживанию.

Иными источниками для финансирования долгосрочных вложений являются бюджетные ассигнования, целевое финансирование, средства спонсоров и иные денежные средства, которые были получены на безвозмездной основе. В результате классифицируют три главных источника для финансирования долгосрочных капиталовложений – банковские займы, амортизационные отчисления, а также целевое финансирование.

Долгосрочные инвестиции – это расходы, целью которых является формирование внеоборотных активов для длительного использования. Они редко применяются для продажи. Предприятия, которые не уделяют должного внимания привлечению долгосрочных вложений, практически никогда не могут динамично развиваться, утрачивают свои конкурентные преимущества и со временем могут обанкротиться.

Долгосрочный банковский кредит может стать эффективным источником для долгосрочных вложений. Для обслуживания займа предприятиям потребуется периодически выделять средства из оборота. Однако важно понимать, что такие кредиты можно получить лишь в государствах с хорошо развитой экономикой, а предоставляются они лишь компаниям, которые обладают высокой надежностью.

Иногда источником для долгосрочных инвестиций служат бюджетные средства. Однако предоставить их могут лишь те государства, в которых наблюдается профицит бюджета. В этом случае предоставляется беспроцентный кредит, компания может его не возвращать. В современных условиях в нашем государстве получение таких денежных средств является очень сложной задачей, на них могут рассчитывать только предприятия, к которым государственные органы относятся с особой благосклонностью.

Иногда с помощью дополнительной эмиссии ценных бумаг можно получить средства для долгосрочных инвестиций. Их можно разместить на фондовом рынке. В этом случае в качестве инвесторов могут выступать физические и юридические лица.

Обычно долгосрочные инвестиции расходуются на сооружение зданий, приобретение производственного оборудования, внедрение технологических разработок в производство и проведение этих самых разработок. Строительные компании могут привлечь долгосрочные вложения, предложив инвесторам стать участниками в долевом строительстве.

Следует признать, что в Российской Федерации долгосрочные инвестиции не пользуются большой популярностью. Причин тому несколько. Например, предприниматели желают побыстрее получить огромные прибыли, после чего бизнес становится им ненужным. Да и немало инвесторов обращают внимание больше на краткосрочные вложения, а не на долгосрочные.

В последнее время ситуация в нашей стране постепенно изменяется. Причина тому – крупные отечественные компании, которые разрабатывают месторождения полезных ископаемых, а также ведущих деятельность в телекоммуникационном и топливно-энергетическом отраслях экономики. Они активно привлекают долгосрочные инвестиции и находят подходящих клиентов.

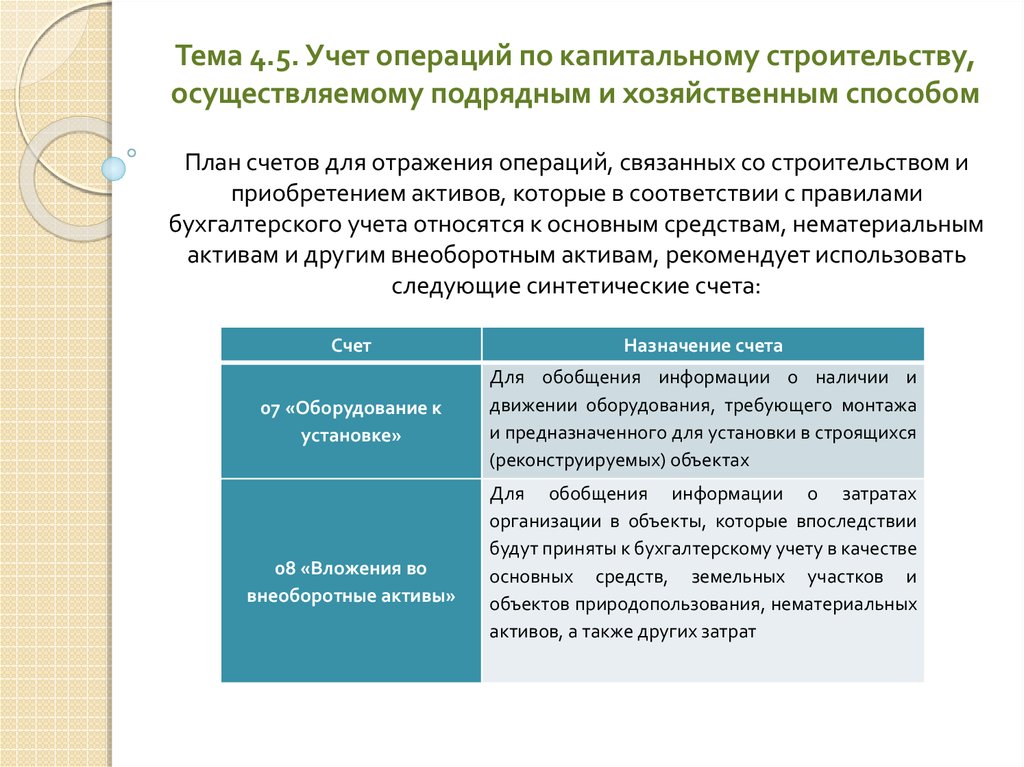

2. Источники финансирования долгосрочных инвестиций

До начала любого инвестиционного проекта необходимо определить источники его финансирования. Источниками финансирования долгосрочных инвестиций могут быть как собственные, так и привлеченные средства организации.

К собственным средствам организации относятся:

прибыль, оставшаяся в распоряжении организации после уплаты всех налогов и обязательных платежей;

амортизационные отчисления по основным средствам и нематериальным активам;

бюджетные средства, предоставленные различными уровнями государственной власти на безвозвратной основе;

страховые возмещения, полученные на покрытие потерь и убытков от страховых случаев.

Действующей методологией бухгалтерского учета не предусмотрено ведение синтетического учета использования

Дт 84, субсчет «Прибыль в обращении» Кт 84, субсчет «Прибыль использованная».

Следующим

источником финансирования долгосрочных

вложений могут быть амортизационные

отчисления.

Амортизационные отчисления включаются

в себестоимость продукции (работ, услуг)

и поэтому являются частью выручки от

продажи конечной продукции. Выручка же

в виде денежных средств поступает либо

в кассу организации, либо на ее счета в

учреждениях банков.

Если же для финансирования долгосрочных инвестиций используются бюджетные средства на безвозвратной основе, учет их движения ведется на счете 86 «Целевые финансирование и поступления». Средства целевого финансирования, полученные в качестве источника долгосрочных инвестиций, отражаются:

Дт 76 Кт 86.

Получение бюджетных средств на безвозвратной основе отражается:

Дт 51, 55 Кт 76.

Списываются

бюджетные средства со счета 86

систематически. При использовании

указанных средств на бухгалтерских

счетах делаются записи:

При использовании

указанных средств на бухгалтерских

счетах делаются записи:

Дт 86 Кт 98, субсчет 2 «Безвозмездные поступления».

После ввода объекта в эксплуатацию суммы, отраженные на субсчете «Безвозмездные поступления», списываются в течение срока полезного использования объектов внеоборотных активов в размере начисленной по ним амортизации как внереализационные доходы:

Дт 98/2 Кт 91/2.

Кроме собственных источников финансирования долгосрочных инвестиций есть и привлеченные. К привлеченным источникам финансирования можно отнести:

кредиты банков;

займы юридических и физических лиц;

бюджетные средства, предоставленные на возвратной основе;

средства, полученные от других организаций в порядке долевого участия в строительстве объектов.

Кредиты и займы, привлеченные инвестором в качестве источника финансирования долгосрочных инвестиций в форме капитальных вложений, отражаются на счетах 66 «Расчеты по краткосрочным кредитам и займам» или 67 «Расчеты по долгосрочным кредитам и займам». Поступление кредита из банка или от заимодавца отражается:

Дт 51, 55 Кт 66, 67.

Аналогично отражается получение средств бюджетов различных уровней на возвратной основе (бюджетные кредиты).

Проценты, уплаченные кредитным организациям и другим юридическим и физическим лицам за полученные кредиты и займы, органам казначейства по полученным бюджетным кредитам, включаются в фактическую стоимость объектов долгосрочных инвестиций, под которые они были получены, до момента их ввода в эксплуатацию. После их ввода в эксплуатацию проценты оплачивают за счет операционных расходов организации.

Средства,

полученные от других организаций в

порядке их долевого участия в долгосрочных

инвестициях, учитываются или на счете

76 «Расчеты с разными дебиторами и

кредиторами», или на счете 86. После

завершения инвестиций обязательства

перед соответствующими дольщиками

погашаются путем перечисления их доли:

После

завершения инвестиций обязательства

перед соответствующими дольщиками

погашаются путем перечисления их доли:

Строительно-монтажные работы финансируются через подрядчика или непосредственно через затраты организации-застройщика, в зависимости от способа строительства (подрядного или хозяйственного).

Долгосрочное финансирование – определение, 5 основных источников, примеры

Долгосрочное финансирование означает финансирование за счет кредита или займа на срок более одного года путем выпуска акций, формы долгового финансирования, долгосрочных кредитов, аренды или облигаций . Обычно это делается для крупных проектов, финансирования и расширения компании. Такое долгосрочное финансирование, как правило, имеет большие суммы.

- Основополагающий принцип долгосрочных финансов заключается в финансировании стратегических капитальных проектов компании или расширении ее бизнес-операций.

- Эти средства обычно используются для инвестирования в проекты, которые обеспечат синергию для компании в будущем.

- Например: – 10-летняя ипотека или 20-летняя аренда Лизинг-лизинг – это соглашение, при котором право собственности передается другому лицу без передачи права собственности. Проще говоря, это означает сдачу актива в аренду или аренду. Лицо, дающее актив, называется «Арендодатель», лицо, берущее актив в аренду, — «Арендатор». подробнее.

Содержание

- Долгосрочное финансирование Определение

- Источники долгосрочного финансирования

- №1 – Собственный капитал

- №2 – Привилегированный капитал

- №3 – Долговые обязательства

- №90 – Срочные кредиты Нераспределенная прибыль

- Примеры источников долгосрочного финансирования

- Преимущества долгосрочного финансирования

- Ограничения долгосрочного финансирования

- Важные замечания

- Рекомендуемые статьи

- Источники долгосрочного финансирования

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? Wallstreetmojo.com)

д. Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? Wallstreetmojo.com)

Источники долгосрочного финансирования

#1 – Акционерный капитал

Он представляет собой беспроцентный бессрочный капитал компании, привлекаемый государственными или частными путями. Компания может привлекать средства с рынка через IPOIPO. Первичное публичное размещение акций (IPO) происходит, когда частная компания впервые делает свои акции доступными для широкой публики. IPO — это способ привлечения капитала для компаний, позволяющий им торговать своими акциями на фондовой бирже. Узнайте больше или выберите частного инвестора, чтобы получить значительную долю в компании.

- Происходит разводнение собственности и контрольного пакета акций у крупнейшего акционера в долевом финансированииДолевое финансированиеДолевое финансирование — это процесс продажи доли участия различным инвесторам для сбора средств для бизнес-целей. Деньги, привлеченные с рынка, не нужно возвращать, в отличие от долгового финансирования, которое имеет определенный график погашения.

подробнее.

подробнее. - Акционеры не имеют преимущественного права на получение дивидендов компанииДивиденды компанииДивиденды относятся к части дохода от бизнеса, выплачиваемой акционерам в качестве благодарности за инвестиции в капитал компании. Узнайте больше и несут более высокий риск во всех сферах.

- Норма прибылиRate Of ReturnRate of Return (ROR) относится к ожидаемому доходу от инвестиций (прибыль или убыток) и выражается в процентах. Вы можете рассчитать это следующим образом: ROR = {(Текущая стоимость инвестиций – Первоначальная стоимость инвестиций)/Первоначальная стоимость инвестиций} * 100Читать больше, ожидаемый акционерами, выше, чем у держателей долговых обязательств, из-за чрезмерного риска, который они несут при погашении своего инвестированного капитала. .

#2 – Привилегированный капитал

- Владельцы привилегированных акций обладают преимущественными правами по сравнению с акционерами в отношении получения дивидендов по фиксированной ставке и возврата инвестированного капитала и ценные бумаги акционерам.

Формула инвестированного капитала = общий долг (включая капитальную аренду) + общий капитал и эквивалентные инвестиции в акционерный капитал + внереализационные денежные средства

читайте подробнее в компании если так же завелся.

Формула инвестированного капитала = общий долг (включая капитальную аренду) + общий капитал и эквивалентные инвестиции в акционерный капитал + внереализационные денежные средства

читайте подробнее в компании если так же завелся. - Является частью чистой стоимости компанииСобственная стоимость компанииСобственная стоимость компании может быть рассчитана двумя способами: первый — вычесть общую сумму обязательств из общей суммы активов, а второй — добавить акционерный капитал компании (как собственный, так и привилегированный) а также резервы и профицит. подробнее, тем самым повышая свою кредитоспособность и улучшая левередж по сравнению с аналогичными компаниями.

#3 – Долговые обязательства

Является ли заем, полученный от населения путем выпуска долговых обязательств. Выпуск долговых обязательств. Долговые обязательства относятся к долгосрочным долговым инструментам, выпущенным правительством или корпорацией для удовлетворения своих финансовых потребностей. В свою очередь, инвесторы получают компенсацию в виде процентного дохода за то, что они являются кредиторами эмитента. подробнее сертификаты под общей печатью компании? Облигации могут быть размещены через публичное или частное размещение. Предположим, компания хочет привлечь деньги через NCD от широкой публики. В этом случае он выбирает путь долгового IPO, когда все подписавшиеся на него публичные лица получают выделенные сертификаты и становятся кредиторами компании. Если компания хочет привлечь деньги в частном порядке, она может обратиться к крупным инвесторам в долговые обязательства на рынке и занять у них по более высоким процентным ставкам.

В свою очередь, инвесторы получают компенсацию в виде процентного дохода за то, что они являются кредиторами эмитента. подробнее сертификаты под общей печатью компании? Облигации могут быть размещены через публичное или частное размещение. Предположим, компания хочет привлечь деньги через NCD от широкой публики. В этом случае он выбирает путь долгового IPO, когда все подписавшиеся на него публичные лица получают выделенные сертификаты и становятся кредиторами компании. Если компания хочет привлечь деньги в частном порядке, она может обратиться к крупным инвесторам в долговые обязательства на рынке и занять у них по более высоким процентным ставкам.

- Они имеют право на фиксированный процентный платеж в соответствии с согласованными условиями, указанными в перечне условий Перечень условий — это соглашение, облегчающее процесс сбора средств, посредством которого две стороны взаимно соглашаются соблюдать упомянутые положения, касающиеся инвестиций. подробнее.

- Они не имеют права голоса и обеспечены активами компании.

- В случае невыполнения обязательств по выплате процентов по облигациям держатели облигаций могут продать активы компании и возместить свои взносы.

- Они могут быть погашаемыми, непогашаемыми, конвертируемыми и неконвертируемыми.

#4 – Срочные кредиты

Банки или финансовые учреждения обычно выдают их на срок более одного года. В основном они обеспечены кредитами, предлагаемыми банками, под надежное обеспечение, предоставленное компанией в виде земли и зданий, машин и других основных средств.

- Они представляют собой гибкий источник финансирования, предоставляемый банками для удовлетворения долгосрочных потребностей организации в капитале.

- Они имеют фиксированную процентную ставку и дают заемщику возможность гибко структурировать график погашения в течение срока кредита на основе денежных потоков компании.

- Это быстрее, чем выпуск акций или привилегированных акций компании, поскольку требуется соблюдать меньше правил и меньше сложностей.

#5 – Нераспределенная прибыль

Это прибыль, которую компания откладывала с течением времени для удовлетворения будущих потребностей компании в капитале.

- Это свободные резервы компании, которые несут нулевую стоимость и доступны бесплатно без каких-либо обязательств по выплате процентов.

- Его можно безопасно использовать для расширения и роста бизнеса, не беря на себя дополнительное долговое бремя и не разводя дополнительный капитал в бизнесе для стороннего инвестора.

- Они составляют часть собственного капитала и напрямую влияют на оценку стоимости акций.

Примеры источников долгосрочного финансирования

1) Средства, привлеченные NBFC под названием NeoGrowth Credit Pvt. Ltd. через каналы прямых инвестиций от LeapFrog Investments на сумму 300 крор фунтов стерлингов (43 миллиона долларов США).

источник: economictimes.com

2) Amazon привлекла 54 миллиона долларов в ходе IPO для удовлетворения долгосрочных потребностей компании в финансировании в 1997 году. Apple привлекла 6,5 миллиардов долларов долга через облигации.

Apple привлекла 6,5 миллиардов долларов долга через облигации.

Источник: livemint.com

4) Paytm для привлечения средств путем продажи значительного контрольного пакета акций компании Уоррену Баффету за 10-12 миллиардов долларов.

Источник:- livemint.com

Преимущества долгосрочного финансирования

- Согласование с долгосрочными целями компании в отношении капитала

- Эффективное управление положением активов и пассивов организации

- Обеспечивает поддержка инвестора и компании для создания синергии

- Возможности для инвесторов в акционерный капитал Инвесторы в акционерный капиталИнвестор в акционерный капитал — это физическое или юридическое лицо, которое вносит определенную сумму в государственные или частные компании в течение определенного периода для получения финансовой прибыли в форме прироста капитала, дивидендов выплаты, оценка стоимости акций и т.

д., чтобы получить контрольный пакет акций компании

д., чтобы получить контрольный пакет акций компании - Гибкий механизм погашения

- Диверсификация долга

- Рост и расширение

Ограничения долгосрочного финансирования

- Регулирующие органы устанавливают строгие правила погашения процентов и основной суммы.

- Высокая доля компании может повлиять на оценку и будущий сбор средств.

- Высокая доля компании может повлиять на оценку и будущий сбор средств.

- Строгие положения Кодекса IBC о непогашении долговых обязательств могут привести к банкротствуБанкротствоБанкротством называется юридическая процедура объявления физического или юридического лица банкротом.Подробнее.

- Мониторинг финансовых ковенантовCovenantsCovenant относится к обещанию заемщика кредитору, указанному в официальном долговом соглашении, в котором указаны обязательства и ограничения первого. Это стандартный пункт договоров облигационных займов и договоров займа. Узнать больше в перечне условий очень сложно.

Важные замечания

- Руководство компании должно быть уверено в создании сочетания краткосрочных и долгосрочных источников финансирования. Более долгосрочные фонды могут не принести пользу компании, так как это значительно повлияет на положение ALM.

- Кредитный рейтинг компании также играет важную роль в привлечении средств с помощью долгосрочных или краткосрочных средств. Следовательно, улучшение кредитного рейтинга компании может помочь организациям привлечь долгосрочные средства по гораздо более низкой ставке.

Рекомендуемые статьи

Эта статья представляет собой руководство по определению долгосрочного финансирования. Здесь мы обсудим 5 лучших источников долгосрочного финансирования, примеры, преимущества и недостатки. Вы можете узнать больше о моделировании в Excel из следующих статей: –

- Что такое краткосрочное финансирование?

- Что такое забалансовое финансирование?

- Внутреннее финансирование

- Финансирование продавца

Виды и источники финансирования для начинающих компаний

Развитие бизнеса > Открытие бизнеса > Финансы

Финансирование необходимо для открытия бизнеса и доведения его до прибыльности. Есть несколько источников, которые следует учитывать при поиске финансирования для стартапа. Но сначала вам нужно подумать, сколько денег вам нужно и когда они вам понадобятся.

Есть несколько источников, которые следует учитывать при поиске финансирования для стартапа. Но сначала вам нужно подумать, сколько денег вам нужно и когда они вам понадобятся.

Финансовые потребности бизнеса зависят от типа и размера бизнеса. Например, перерабатывающие предприятия обычно капиталоемки и требуют больших капиталовложений. Розничный бизнес обычно требует меньше капитала.

Заемный и собственный капитал являются двумя основными источниками финансирования. Вариантом могут быть государственные субсидии для финансирования определенных аспектов бизнеса. Кроме того, могут быть доступны стимулы для размещения в определенных сообществах или поощрения деятельности в определенных отраслях.

Финансирование акционерным капиталом

Финансирование акционерным капиталом означает обмен части собственности бизнеса на финансовые инвестиции в бизнес. Доля собственности, полученная в результате вложения в акционерный капитал, позволяет инвестору участвовать в прибыли компании. Собственный капитал предполагает постоянные инвестиции в компанию и не возмещается компанией позднее.

Собственный капитал предполагает постоянные инвестиции в компанию и не возмещается компанией позднее.

Инвестиции должны быть надлежащим образом определены в официально созданном бизнес-объекте. Доля в капитале компании может быть в форме паев, как в случае компании с ограниченной ответственностью, или в форме обыкновенных или привилегированных акций, как в корпорации.

Компании могут создавать различные классы акций для управления правами голоса среди акционеров. Точно так же компании могут использовать различные типы привилегированных акций. Например, держатели обыкновенных акций могут голосовать, а держатели привилегированных акций, как правило, не могут. Но обыкновенные акционеры являются последними в очереди за активами компании в случае дефолта или банкротства. Владельцы привилегированных акций получают заранее установленные дивиденды до того, как владельцы обыкновенных акций получат дивиденды.

Личные сбережения

В первую очередь нужно искать деньги на собственные сбережения или капитал. Личные ресурсы могут включать в себя участие в прибыли или фонды досрочного выхода на пенсию, ссуды под залог недвижимости или страховые полисы наличными.

Личные ресурсы могут включать в себя участие в прибыли или фонды досрочного выхода на пенсию, ссуды под залог недвижимости или страховые полисы наличными.

Полисы страхования жизни Стандартной характеристикой многих полисов страхования жизни является возможность владельца брать кредит под денежную стоимость полиса. Это не включает срочное страхование, потому что оно не имеет денежной стоимости. Деньги можно использовать на нужды бизнеса. Полису требуется около двух лет, чтобы накопить достаточную денежную стоимость для заимствования. Вы можете занять большую часть денежной стоимости полиса. Ссуда уменьшит номинальную стоимость полиса, и в случае смерти ссуда должна быть погашена до того, как бенефициары полиса получат какой-либо платеж.

Ссуда под залог дома — Ссуда под залог дома — это ссуда, обеспеченная стоимостью капитала в вашем доме. Если ваш дом оплачен, его можно использовать для получения средств от всей стоимости вашего дома. Если у вашего дома есть действующая ипотека, она может предоставить средства на разницу между стоимостью дома и невыплаченной суммой ипотеки. Например, если ваш дом стоит 250 000 долларов с непогашенной ипотекой в размере 160 000 долларов, у вас есть 90 000 долларов в собственном капитале, который вы можете использовать в качестве залога для ссуды под залог дома или кредитной линии. Некоторые кредиты под залог недвижимости выдаются в виде возобновляемой кредитной линии, из которой вы можете в любое время получить необходимую сумму. Проценты по кредиту собственного капитала не облагаются налогом.

Если у вашего дома есть действующая ипотека, она может предоставить средства на разницу между стоимостью дома и невыплаченной суммой ипотеки. Например, если ваш дом стоит 250 000 долларов с непогашенной ипотекой в размере 160 000 долларов, у вас есть 90 000 долларов в собственном капитале, который вы можете использовать в качестве залога для ссуды под залог дома или кредитной линии. Некоторые кредиты под залог недвижимости выдаются в виде возобновляемой кредитной линии, из которой вы можете в любое время получить необходимую сумму. Проценты по кредиту собственного капитала не облагаются налогом.

Друзья и родственники

Основатели начинающего бизнеса могут обратиться к частным источникам финансирования, таким как родители или друзья. Это может быть в форме долевого финансирования, при котором друг или родственник получает долю в бизнесе. Однако эти инвестиции должны быть сделаны с той же формальностью, что и с внешними инвесторами.

Венчурный капитал

Венчурный капитал относится к финансированию, которое поступает от компаний или частных лиц, занимающихся инвестированием в молодые частные предприятия. Они предоставляют капитал молодым предприятиям в обмен на долю собственности в бизнесе. Фирмы венчурного капитала обычно не хотят участвовать в первоначальном финансировании бизнеса, если у компании нет менеджмента с проверенной репутацией. Как правило, они предпочитают инвестировать в компании, получившие значительные инвестиции в акционерный капитал от учредителей и уже приносящие прибыль.

Они предоставляют капитал молодым предприятиям в обмен на долю собственности в бизнесе. Фирмы венчурного капитала обычно не хотят участвовать в первоначальном финансировании бизнеса, если у компании нет менеджмента с проверенной репутацией. Как правило, они предпочитают инвестировать в компании, получившие значительные инвестиции в акционерный капитал от учредителей и уже приносящие прибыль.

Венчурные инвесторы также предпочитают предприятия, которые имеют конкурентное преимущество или сильное ценностное предложение в виде патента, доказанного спроса на продукт или совершенно особенной (и охраняемой) идеи. Они часто применяют практический подход к своим инвестициям, требуя представительства в совете директоров, а иногда и найма менеджеров. Венчурные инвесторы могут предоставить ценные рекомендации и бизнес-советы. Однако они рассчитывают на существенную отдачу от своих инвестиций, и их цели могут противоречить целям учредителей. Они часто ориентированы на краткосрочную выгоду.

Фирмы венчурного капитала обычно сосредоточены на создании инвестиционного портфеля предприятий с высоким потенциалом роста, что приводит к высокой норме прибыли. Эти предприятия часто представляют собой инвестиции с высоким риском. Они могут рассчитывать на годовой доход в размере 25-30% от своего общего инвестиционного портфеля.

Поскольку обычно это бизнес-инвестиции с высоким риском, им нужны инвестиции с ожидаемой доходностью 50% или более. Предполагая, что некоторые бизнес-инвестиции вернутся на 50% или более, а другие потерпят неудачу, можно надеяться, что общий портфель вернет 25-30%.

В частности, многие венчурные капиталисты придерживаются эмпирического правила 2-6-2. Это означает, что, как правило, две инвестиции приносят высокую прибыль, шесть — умеренную (или просто возвращают свои первоначальные инвестиции), а две — неудачные.

Инвесторы-ангелы

Инвесторы-ангелы — это частные лица и компании, заинтересованные в том, чтобы помогать малым предприятиям выживать и расти. Таким образом, их цель может заключаться не только в том, чтобы сосредоточиться на экономической отдаче. Хотя инвесторы-ангелы часто имеют некоторую направленность на миссию, они по-прежнему заинтересованы в прибыльности и безопасности своих инвестиций. Таким образом, они могут по-прежнему предъявлять многие из тех же требований, что и венчурные капиталисты.

Таким образом, их цель может заключаться не только в том, чтобы сосредоточиться на экономической отдаче. Хотя инвесторы-ангелы часто имеют некоторую направленность на миссию, они по-прежнему заинтересованы в прибыльности и безопасности своих инвестиций. Таким образом, они могут по-прежнему предъявлять многие из тех же требований, что и венчурные капиталисты.

Бизнес-ангелы могут быть заинтересованы в экономическом развитии определенной географической области, в которой они расположены. Инвесторы-ангелы могут сосредоточиться на финансировании на более ранних стадиях и меньших суммах финансирования, чем венчурные капиталисты.

Государственные гранты

Федеральные правительства и правительства штатов часто получают финансовую помощь в виде грантов или налоговых льгот для запуска или расширения бизнеса.

Предложения акций

В этой ситуации компания продает акции напрямую населению. В зависимости от обстоятельств, размещение акций может привлечь значительные суммы средств. Структура предложения может принимать различные формы и требует тщательного контроля со стороны законного представителя компании.

Структура предложения может принимать различные формы и требует тщательного контроля со стороны законного представителя компании.

Первоначальные публичные предложения

Первоначальные публичные предложения (IPO) используются, когда компании имеют прибыльную деятельность, стабильность управления и высокий спрос на их продукты или услуги. Как правило, этого не происходит, пока компании не проработают несколько лет. Чтобы добраться до этого момента, они обычно собирают средства в частном порядке один или несколько раз.

Варранты

Варранты представляют собой особый тип инструментов, используемых для долгосрочного финансирования. Они полезны начинающим компаниям для поощрения инвестиций за счет минимизации риска убытков и обеспечения потенциала роста. Например, ордера могут быть выданы руководству начинающей компании как часть пакета возмещения расходов.

Варрант — это ценная бумага, которая предоставляет владельцу варранта право купить акции компании-эмитента по заранее определенной цене (исполнения) в будущем (до указанной даты истечения срока действия). Его стоимость представляет собой отношение рыночной цены акции к покупной цене (цене варранта) акции. Если рыночная цена акции поднимается выше цены варранта, держатель может исполнить варрант. Это предполагает покупку акций по цене варранта. Итак, в данной ситуации варрант дает возможность купить акцию по цене ниже текущей рыночной.

Его стоимость представляет собой отношение рыночной цены акции к покупной цене (цене варранта) акции. Если рыночная цена акции поднимается выше цены варранта, держатель может исполнить варрант. Это предполагает покупку акций по цене варранта. Итак, в данной ситуации варрант дает возможность купить акцию по цене ниже текущей рыночной.

Если текущая рыночная цена акции ниже цены варранта, варрант ничего не стоит, поскольку исполнение варранта равноценно покупке акции по цене выше текущей рыночной цены. Итак, срок действия ордера истекает. Как правило, варранты содержат конкретную дату, в которую они истекают, если они не исполнены к этой дате.

Финансирование долга

Финансирование долга включает заимствование средств у кредиторов с условием возврата заемных средств плюс проценты в определенное время в будущем. Для кредиторов (тех, кто ссужает средства бизнесу) вознаграждением за предоставление заемного финансирования являются проценты на сумму, предоставленную заемщику.

Долговое финансирование может быть обеспеченным или необеспеченным. Обеспеченный долг имеет залог (ценный актив, который кредитор может прикрепить для погашения кредита в случае дефолта заемщика). И наоборот, необеспеченный долг не имеет залога и ставит кредитора в менее безопасное положение по отношению к погашению в случае дефолта.

Долговое финансирование (займы) может быть краткосрочным или долгосрочным по графикам их погашения. Как правило, краткосрочная задолженность используется для финансирования текущей деятельности, такой как операции, в то время как долгосрочная задолженность используется для финансирования таких активов, как здания и оборудование.

Друзья и родственники

Основатели начинающего бизнеса могут обращаться к частным источникам, таким как семья и друзья, когда начинают свой бизнес. Это может быть в форме заемного капитала по низкой процентной ставке. Однако, если вы берете взаймы у родственников или друзей, это должно быть сделано с той же формальностью, как если бы вы брали взаймы у коммерческого кредитора. Это означает создание и выполнение официального кредитного документа, который включает сумму займа, процентную ставку, конкретные условия погашения (на основе прогнозируемого денежного потока начинающего бизнеса) и залог на случай дефолта.

Это означает создание и выполнение официального кредитного документа, который включает сумму займа, процентную ставку, конкретные условия погашения (на основе прогнозируемого денежного потока начинающего бизнеса) и залог на случай дефолта.

Банки и другие коммерческие кредиторы

Банки и другие коммерческие кредиторы являются популярными источниками финансирования бизнеса. Большинству кредиторов требуется надежный бизнес-план, положительный послужной список и большое количество залога. Их обычно трудно найти для начинающего бизнеса. Как только бизнес будет запущен и будут предоставлены отчеты о прибылях и убытках, бюджеты движения денежных средств и отчеты о собственном капитале, компания может получить дополнительные средства.

Коммерческие финансовые компании

Коммерческие финансовые компании могут быть рассмотрены, когда бизнес не может обеспечить финансирование из других коммерческих источников. Эти компании могут быть более склонны полагаться на качество залога для погашения кредита, чем на послужной список или прогнозы прибыли вашего бизнеса. Если у бизнеса нет значительных личных активов или залога, коммерческая финансовая компания может быть не лучшим местом для обеспечения финансирования. Кроме того, стоимость денег финансовой компании обычно выше, чем у других коммерческих кредиторов.

Если у бизнеса нет значительных личных активов или залога, коммерческая финансовая компания может быть не лучшим местом для обеспечения финансирования. Кроме того, стоимость денег финансовой компании обычно выше, чем у других коммерческих кредиторов.

Государственные программы

Федеральные, региональные и местные органы власти имеют программы, предназначенные для содействия финансированию новых предприятий и малого бизнеса. Помощь часто оказывается в форме государственной гарантии возврата кредита от обычного кредитора. Гарантия предоставляет кредитору гарантию погашения кредита для бизнеса, который может иметь ограниченные активы, доступные для залога. Наиболее известными источниками являются Управление по делам малого бизнеса и Министерство сельского хозяйства США по развитию.

Облигации

Облигации могут использоваться для привлечения финансирования для конкретной деятельности. Они представляют собой особый вид долгового финансирования, поскольку долговой инструмент выпускается компанией. Облигации отличаются от других инструментов долгового финансирования тем, что компания указывает процентную ставку и дату погашения основной суммы долга. Кроме того, компания не обязана производить какие-либо платежи по основному долгу (и не может выплачивать проценты) до указанной даты погашения. Цена, уплачиваемая за облигацию в момент ее выпуска, называется ее номинальной стоимостью.

Облигации отличаются от других инструментов долгового финансирования тем, что компания указывает процентную ставку и дату погашения основной суммы долга. Кроме того, компания не обязана производить какие-либо платежи по основному долгу (и не может выплачивать проценты) до указанной даты погашения. Цена, уплачиваемая за облигацию в момент ее выпуска, называется ее номинальной стоимостью.

Когда компания выпускает облигацию, она гарантирует выплату основной суммы (номинальной стоимости) плюс проценты. С точки зрения финансирования выпуск облигаций дает компании возможность получить доступ к финансированию без необходимости возвращать его до тех пор, пока средства не будут успешно использованы. Риск для инвестора заключается в том, что компания может объявить дефолт или обанкротиться до наступления срока погашения. Однако, поскольку облигации являются долговым инструментом, они опережают акционеров по активам компании.

Аренда

Аренда – это метод использования активов для бизнеса без использования заемного или долевого финансирования. Это юридическое соглашение между двумя сторонами, определяющее условия аренды материальных ресурсов, таких как здания или оборудование. Арендные платежи часто вносятся ежегодно. Соглашение обычно заключается между компанией и лизинговой или финансовой организацией, а не непосредственно между компанией и организацией, предоставляющей активы. По окончании аренды актив возвращается владельцу, аренда продлевается или актив выкупается.

Это юридическое соглашение между двумя сторонами, определяющее условия аренды материальных ресурсов, таких как здания или оборудование. Арендные платежи часто вносятся ежегодно. Соглашение обычно заключается между компанией и лизинговой или финансовой организацией, а не непосредственно между компанией и организацией, предоставляющей активы. По окончании аренды актив возвращается владельцу, аренда продлевается или актив выкупается.

Аренда может иметь преимущество, поскольку она не связывает средства от покупки актива. Его часто сравнивают с покупкой актива с долговым финансированием, когда погашение долга распределяется на несколько лет. Однако арендные платежи часто приходятся на начало года, тогда как платежи по долгам приходятся на конец года. Таким образом, у бизнеса может быть больше времени для сбора средств для выплаты долга, хотя обычно требуется первоначальный взнос в начале периода кредита.

Для получения дополнительной информации о развитии бизнеса, включая контракты и соглашения, посетите веб-сайт Ag Decision Maker.