Формирование книги покупок в 1С 8.3

Курсы 1С 8.3 и 8.2 » Обучение 1С Бухгалтерия 3.0 (8.3) » НДС » Формирование записей в книге покупок в 1С 8.3 – пошаговая инструкция

Книга покупок – это документ, в котором регистрируются счета-фактуры полученные, подтверждающие оплату НДС в случае покупки услуг, товаров, материалов, ОС для определения суммы налога, подлежащей к вычету. (Постановление Правительства РФ № 1137). Рассмотрим пошаговую инструкцию как производится формирование записей в Книге покупок в 1С 8.3 Бухгалтерия 3.0.

Формирование книги покупок в 1С 8.3

В 1С 8.3 Бухгалтерия 3.0 покупки можно регистрировать непосредственно счетом-фактурой полученный и данные автоматически попадают в Книгу покупок. Найти её можно в разделе Покупки – Счета-фактуры полученные.

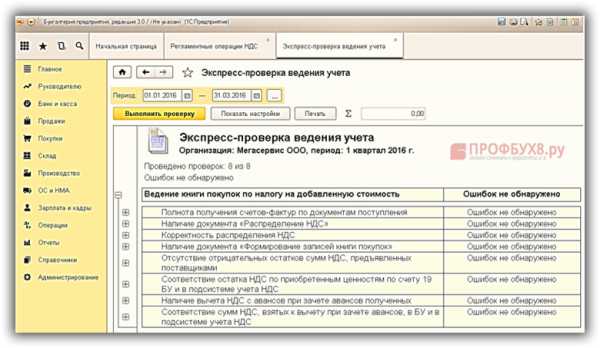

В статье “Как найти и исправить ошибки по НДС в 1С 8.3” рассматривается формирование записей Книги покупок и записей Книги продаж на конец года в 1С 8.3.

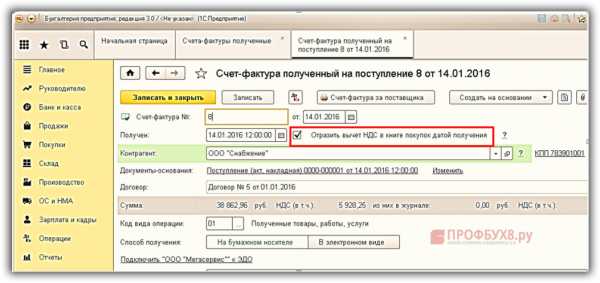

В счете-фактуре по умолчанию в строчке Отразить вычет НДС в книге покупок датой получения стоит галочка. Если галочку убрать, то счет-фактура отразится в документе Формирование записей книги покупок:

Таким образом, в 1С 8.3 Бухгалтерия 3.0 документ Формирование книги покупок можно заполнять в случаях:

- Если были поступления авансов от покупателей;

- Если купили ОС, так как НДС предъявить к вычету можно только если ОС приняли к учету и ввели в эксплуатацию.

Варианты регистрации счетов-фактур в 1С; что делать, если пользователь забыл зарегистрировать “входной” счет-фактуру при поступлении товаров, работ или услуг, как “выловить” этот незарегистрированный счет-фактуру на основе ОСВ в 1С 8.2 (8.3) смотрите в следующем видео:

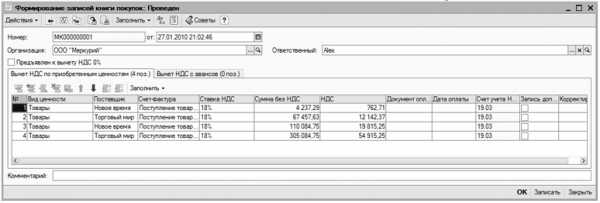

Как заполнить документ Формирование записей книги покупок в 1С 8.3

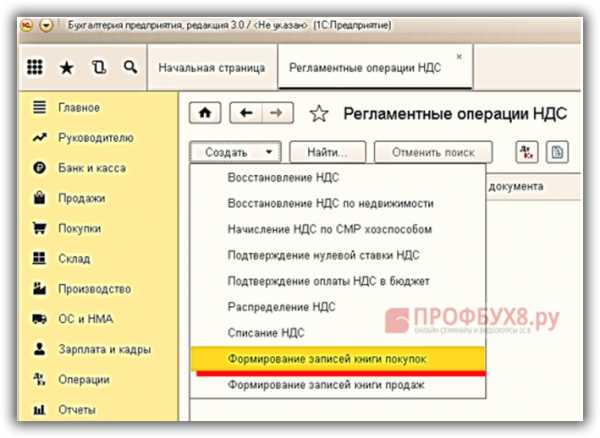

Изучим подробнее документ Формирование записей книги покупок в 1С 8.3 Бухгалтерия 3.0. Документ можно найти в разделе Операции – Регламентные операции НДС:

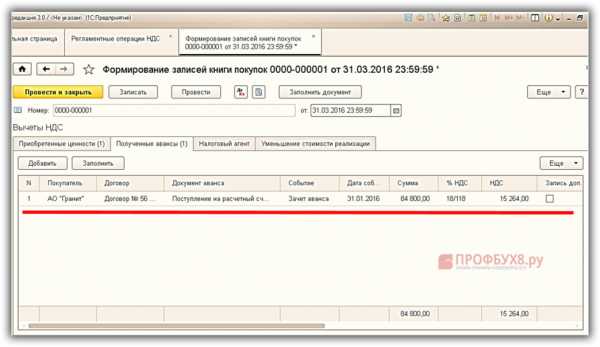

На закладке Приобретенные товары отражаются сведения по суммам НДС, которые предъявляются к вычету. Если не хотим показывать, что есть НДС, который не предъявлен к вычету, то можно удалить документ из табличной части. Тогда сумма НДС появиться в следующем налоговом периоде:

С 2015 года плательщики НДС имеют право вычет перенести на другой налоговый период, в течение 3-х лет.

На закладке Полученные авансы, отражаются полученные авансы, которые закрылись реализацией товара или оказанной услугой:

На закладке

На закладке Уменьшение стоимости реализации отражаются корректировочные счета фактуры.

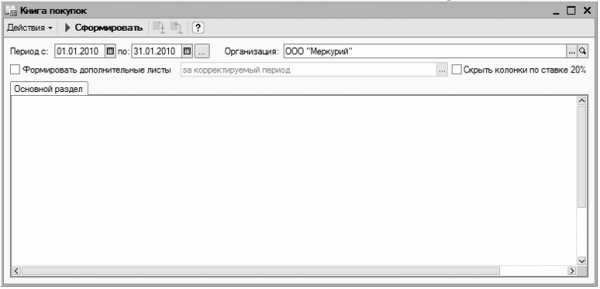

Как сделать книгу покупок в 1С 8.3

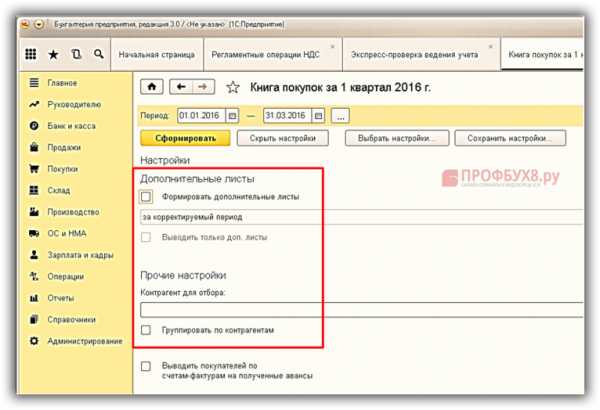

Сформировать и вывести на печать Книгу покупок в 1С 8.3 можно в разделе Отчеты – Отчеты по НДС – Книга покупок. Также в 1С 8.3 есть возможность сделать дополнительные настройки по дополнительным листам и контрагентам:

Экспресс-проверка книги покупок в 1С 8.3

Правильность формирования книги покупок в 1С 8.3 можно проверить с помощью Экспресс – проверки, которую можно найти в разделе Отчеты – Анализ учета – Экспресс-проверка:

На сайте ПРОФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2). Полный список наших предложений можно посмотреть в каталоге.

Поставьте вашу оценку этой статье: Загрузка…

Дата публикации: Окт 30, 2018

profbuh8.ru

1С Бухгалтерия — Урок № 50. Ведение книги покупок.

Урок № 50. Ведение книги покупок.В соответствии с действующим законодательством на каждом предприятии должна вестись книга покупок. На этом уроке мы узнаем, как в программе «1С:Бухгалтерия 8” осуществляется формирование книги покупок.

Перед тем как приступить к собственно формированию книги покупок, необходимо сформировать документы, записи из которых будут в нее включены. В рассматриваемой конфигурации в книгу покупок попадают записи, отраженные в документах:

• «Формирование записей книги покупок”;

• «Восстановление НДС»;

• «Отражение НДС к вычету».

Для перехода в режим работы с этими документами предназначены соответствующие команды подменю Покупка | Ведение книги покупок.

Документ «Восстановление НДС» предназначен для автоматизированного определения ситуаций, когда суммы налога на добавленную стоимость, уплаченные поставщикам по приобретенным ценностям, были уже приняты к вычету в обычном порядке, но сами ценности при этом были использованы для осуществления операций, по которым предполагается применение ставки НДС 0 % (или не облагаемых НДС). В таких ситуациях в соответствии с действующим налоговым законодательством вычет не применяется.

Также подлежат восстановлению суммы налога на добавленную стоимость по материальным ценностям, переданным на строительство. В соответствии с действующим налоговым законодательством вычет может применяться с 1-го числа месяца, следующего за месяцем, в котором этот объект строительства был введен в эксплуатацию. Другими словами, ранее принятые к вычету суммы налога по таким ценностям должны быть восстановлены. После того как документ проведен, в книге покупок будут созданы сторнирующие записи, а в бухгалтерском учете сформируются проводки на сумму восстановленного к уплате в бюджет НДС по дебету счета 19.03 «НДС по приобретенным ценностям» и кредиту счета 68.02 «Налог на добавленную стоимость».

Документ «Отражение НДС к вычету» используется для уточнения и корректировки данных учета НДС, полученных в результате проведения первичных документов, для отражения вычетов при использовании упрощенного метода учета НДС, а также в ситуациях, когда учет поступлений ведется вручную. Чтобы после проведения документа сформировались соответствующие записи в книге покупок, необходимо в окне его ввода/редактирования установить флажок Использовать как запись книги покупок.

Что касается документа «Формирование записей книги покупок», то он предназначен для регистрации сумм НДС, причитающихся к вычету. Этот документ фиксирует такие события, как предъявление суммы НДС поставщиком, наличие счета-фактуры от поставщика, факт оплаты, отсутствие факта принятия суммы НДС к вычету ранее и отсутствие включения НДС в стоимость. Кроме этого, при формировании документа учитывается, не используется ли ставка НДС 0 %.

Поскольку порядок работы со всеми перечисленными документами во многом аналогичен, мы не будем подробно рассматривать каждый из них, а рассмотрим его на примере документа «Формирование записей книги покупок».

Для перехода в режим работы с данным документом нужно выполнить команду главного меню Покупка | Ведение книги покупок | Формирование записей книги покупок. При активизации данной команды на экране отображается окно.

Список документов Формирование записей книги покупок

В окне отображается перечень сформированных ранее документов. Для каждой позиции списка показывается признак его проведения, дата и номер, наименование организации, признак вычета по ставке 0 % (если в документе используется данная ставка, то в колонке К вычету 0 % для него отобразится соответствующий флажок), имя ответственного за составление документа пользователя, а также произвольный комментарий. Чтобы сформировать новый документ, нажмите в инструментальной панели данного окна кнопку Добавить или выполните команду Действия | Добавить.

Для перехода в режим редактирования созданного ранее документа дважды щелкните на нем мышью или используйте команду Действия | Изменить. При выполнении любого из перечисленных действий на экране отобразится окно ввода и редактирования документа.

Ввод и редактирование документа «Формирование записей книги покупок»

В верхней части окна содержатся уже знакомые нам параметры – Номер, от, Организация и Ответственный. Значения первых трех из них формируются программой автоматически, но при необходимости вы можете их отредактировать (напомним, что для редактирования поля Номер нужно включить соответствующий режим с помощью команды Действия | Редактировать номер). Если по данному документу к вычету предъявляется НДС по ставке 0 %, то нужно установить флажок Предъявлен к вычету НДС 0 %.

Центральная часть окна состоит из двух вкладок: Вычет НДС по приобретенным ценностям и Вычет НДС с авансов. На первой вкладке фиксируются суммы к вычету по приобретенным ценностям, на второй – по вычетам с полученных от покупателей авансов.

Заполнять документ можно как вручную, так и автоматически (это относится к обеим вкладкам). В первом случае нужно в инструментальной панели вкладки нажать кнопку Добавить, после чего заполнить соответствующие реквизиты для появившейся в списке позиции. Чтобы удалить позицию из списка, нажмите в инструментальной панели кнопку Удалить.

Для автоматического заполнения табличной части документа нажмите кнопку Заполнить и в открывшемся меню выполните команду Заполнить (для вкладки Вычет НДС по приобретенным ценностям) или Заполнить по авансам полученным (для вкладки Вычет НДС с авансов). В результате табличная часть будет заполнена на основании имеющихся в программе данных (первичные документы, сформированные счета-фактуры и др.).

Как мы уже отмечали ранее, после проведения данных соответствующие записи будут внесены в книгу покупок. Кроме этого, будут сформированы следующие бухгалтерские проводки:

• на основании содержимого вкладки Вычет НДС по приобретенным ценностям – по дебету счета 68.02 «Налог на добавленную стоимость» и кредиту счета 19 «НДС по приобретенным ценностям;

• на основании содержимого вкладки Вычет НДС с авансов – по дебету счета 68.02 «Налог на добавленную стоимость» и кредиту счета 76. АВ «НДС по авансам и предоплатам».

Чтобы сформировать книгу покупок, нужно выполнить команду главного меню Покупка | Ведение книги покупок | Книга покупок. При активизации данной команды на экране откроется окно:

Формирование книги покупок

Чтобы сформировать книгу покупок, нужно вначале выполнить настройку параметров формирования отчета. В поле Период с по нужно указать интервал времени, за который формируется книга покупок. Отметим, что в соответствии с действующим законодательством книгу покупок необходимо формировать за каждый налоговый период (напомним, что налоговый период для налога на добавленную стоимость определяется в учетной политике предприятия по налоговому учету), однако при желании вы можете сформировать книгу покупок за любой произвольный период.

В поле Организация из раскрывающегося списка, содержимое которого формируется в справочнике организаций, выбирается название организации, от имени которой формируется книга покупок.

Возможности программы предусматривают формирование наряду с основным разделом и дополнительных листов книги покупок. Дополнительные листы формируются в виде отдельных бланков по каждому налоговому периоду и распечатываться также должны отдельно. Чтобы включить режим формирования дополнительных листов, нужно установить флажок Формировать дополнительные листы. При установленном данном флажке становится доступным для редактирования расположенное справа поле, в котором из раскрывающегося списка нужно выбрать период (возможные варианты: за корректирующий период или за текущий период).

Чтобы не включать в отчет колонки с данными о 20 % НДС, нужно установить флажок Скрыть колонки по ставке 20 %.

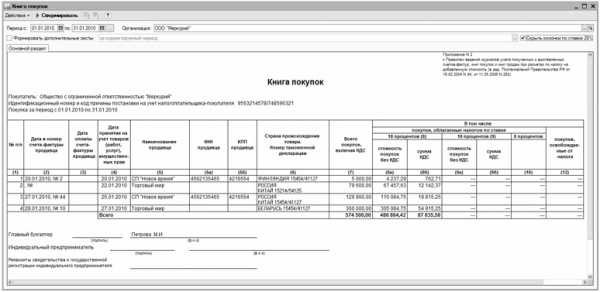

Запуск процесса формирования книги покупок в соответствии с установленными параметрами инициируется нажатием кнопки Сформировать, расположенной в инструментальной панели данного окна. Пример сформированной книги покупок показан:

Книга покупок

Чтобы вывести книгу покупок на печать, выполните команду главного меню Файл | Печать или нажмите комбинацию клавиш +.

Урок № 51. Формирование отчетов по приходу ТМЦ и учету НДС

1cbugalteriay.ucoz.ru

Книга покупок в 1С; формирование книги покупок и отчета в 1С: Бухгалтерия – видеоурок TeachVideo

Формирование книги покупок в 1С: Бухгалтерия

Отчет «Книга покупок» позволяет сформировать книгу покупок в соответствии с Постановлением Правительства РФ от 2.12.2000 г. № 914 с учетом последующих изменений и дополнений.

Для формирования книги покупок необходимо указать организацию и период, за который формируется отчет. Книгу необходимо формировать отдельно за каждый налоговый период (налоговый период для НДС устанавливается в учетной политике организации по налоговому учету), но при этом отчет позволяет построить отчет за произвольный период, указанный пользователем. Необходимо иметь ввиду, что в отчет попадают записи, которые отражены в регламентных документах «Формирование записей книги покупок» и «Восстановление НДС» (а так же сформированные ручными документами «Отражение поступления товаров и услуг (НДС)» с установленным признаком «Использовать в качестве дополнительной записи книги покупок»), дата которых входит в период формирования отчета (даже если сами записи, исходя из правил заполнения книги, относятся к более раннему периоду).

При формировании книги покупок вместе с основным разделом можно формировать дополнительные листы книги. Дополнительные листы формируются отдельными бланками для каждого налогового периода и должны распечатываться отдельно.

Можно использовать два режима формирования дополнительных листов:

«за текущий период» — при этом формируются дополнительные листы за период формирования книги покупок с корректировками, внесенными в последующих налоговых периодах;

«за корректируемый период» — при этом формируются дополнительные листы за все предыдущие налоговые периоды, в которые внесены изменения в текущем налоговом периоде (периоде формирования книги покупок).

После завершения расчетов по товарам (работам, услугам) отгруженным (выполненным, оказанным) до 1 января 2004 г (по ставке 20%), при формировании отчета можно исключить графы (11а) и (11б). Для этого необходимо установить признак «Скрыть колонки по ставке 20%».

www.teachvideo.ru