План счетов в 1С

План счетов 1С построен по принципу плана счетов, утвержденного Приказом Минфина РФ от 31.10.2000 N 94н.

После прочтения статьи вы узнаете:

- как представлен план счетов в 1С;

- об основных настройка по счетам;

- стоит ли добавлять новые счета учета в План счетов.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

План счетов 1С

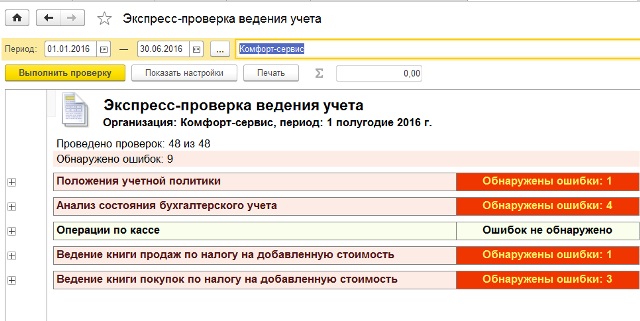

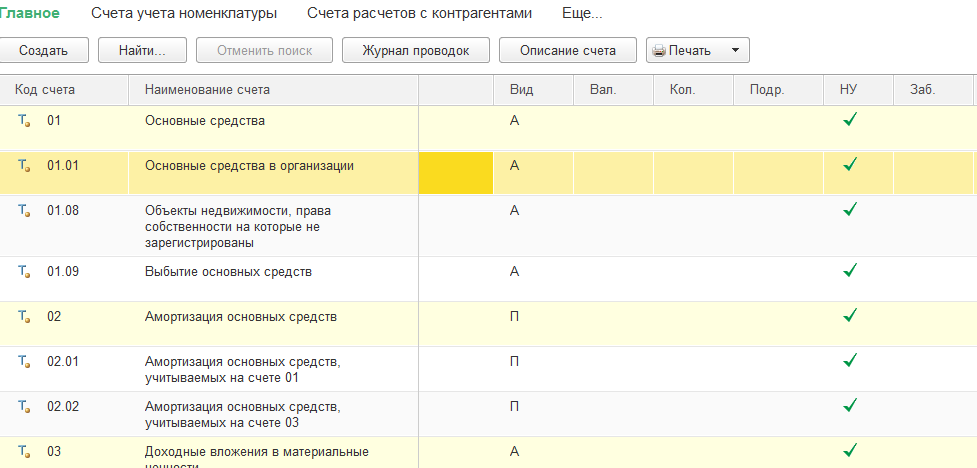

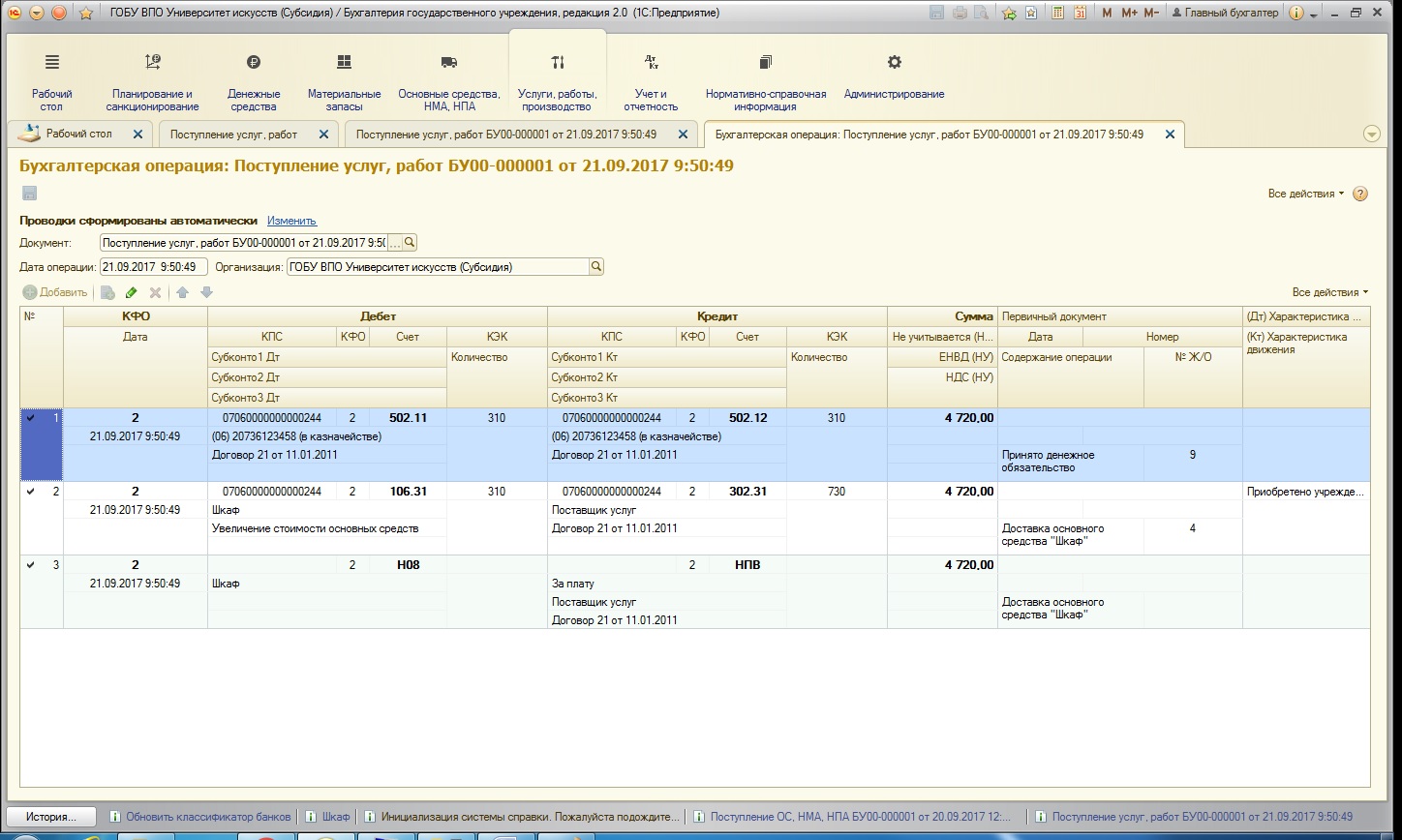

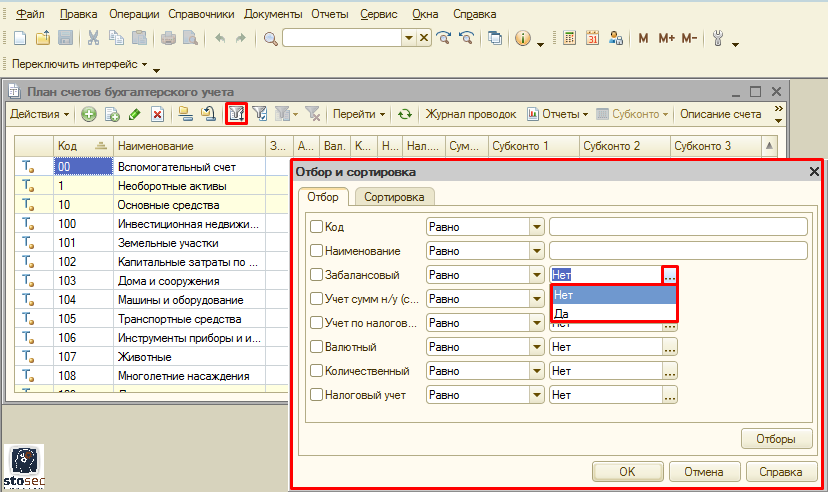

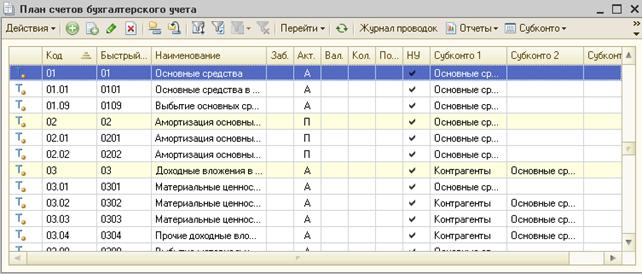

План счетов в 1С действует для всех организаций и позволяет вести бухгалтерский, налоговый и забалансовый учет. Он расположен в разделе Главное – Настройки — План счетов.

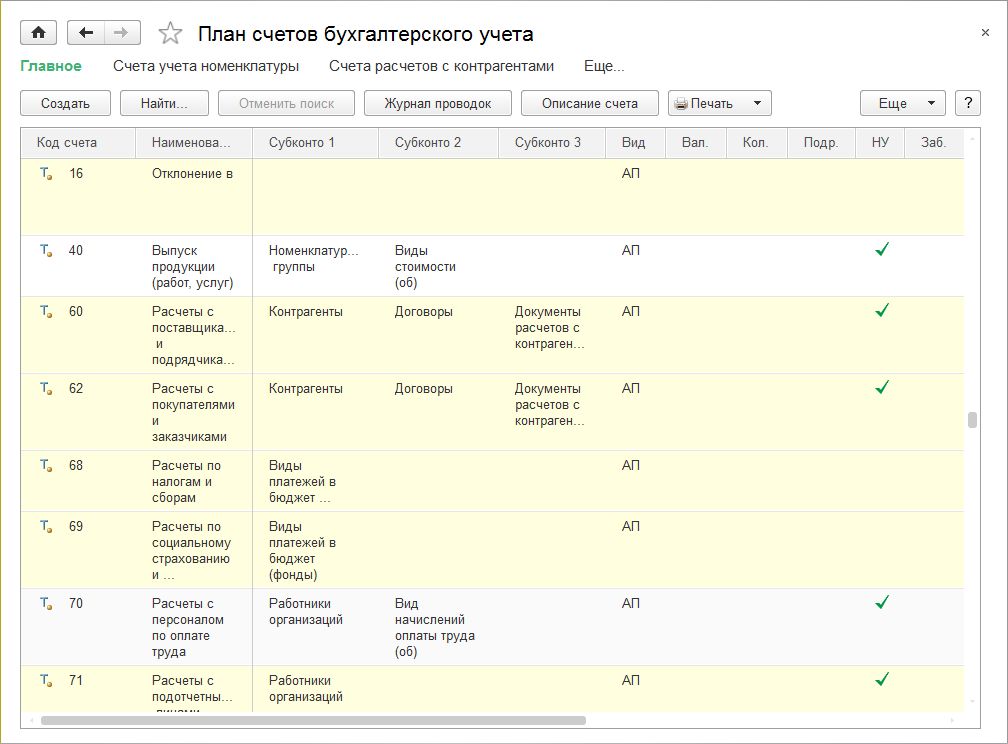

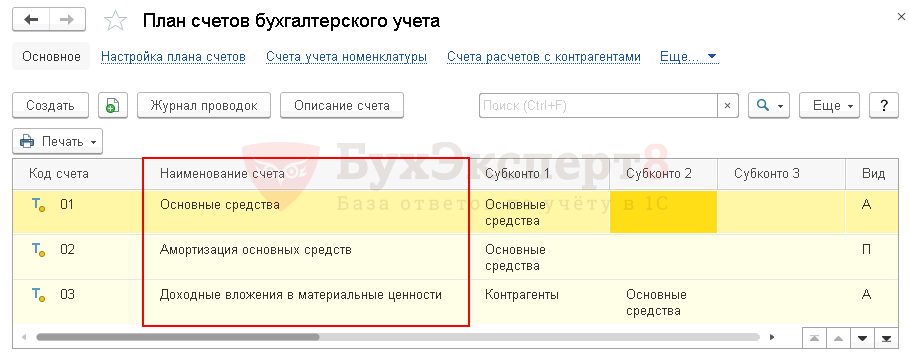

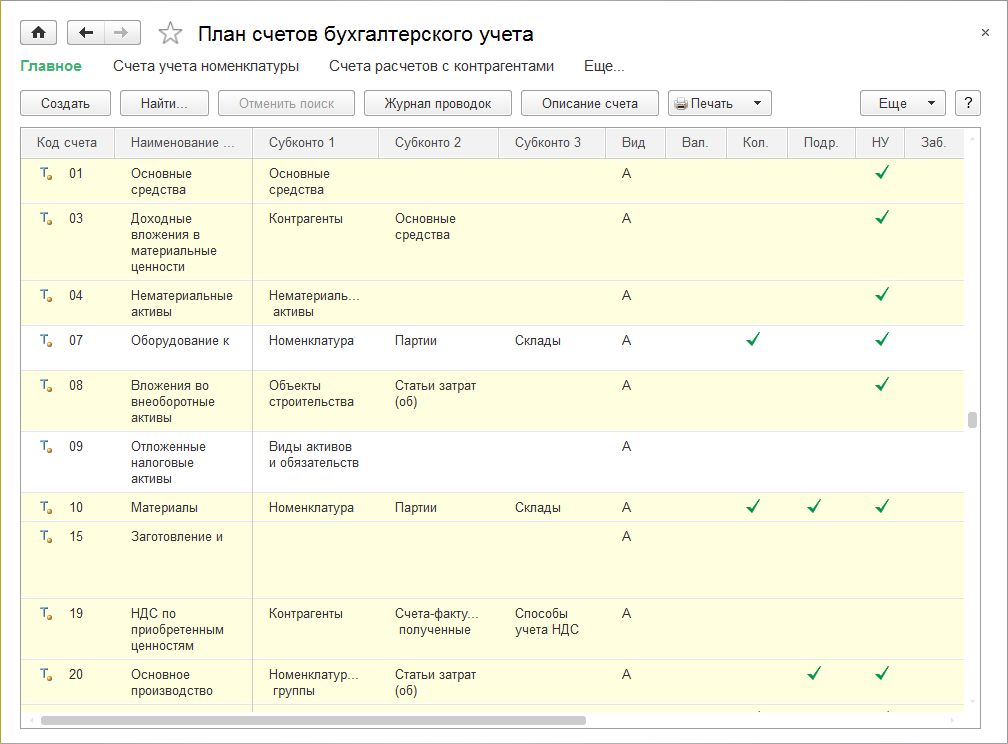

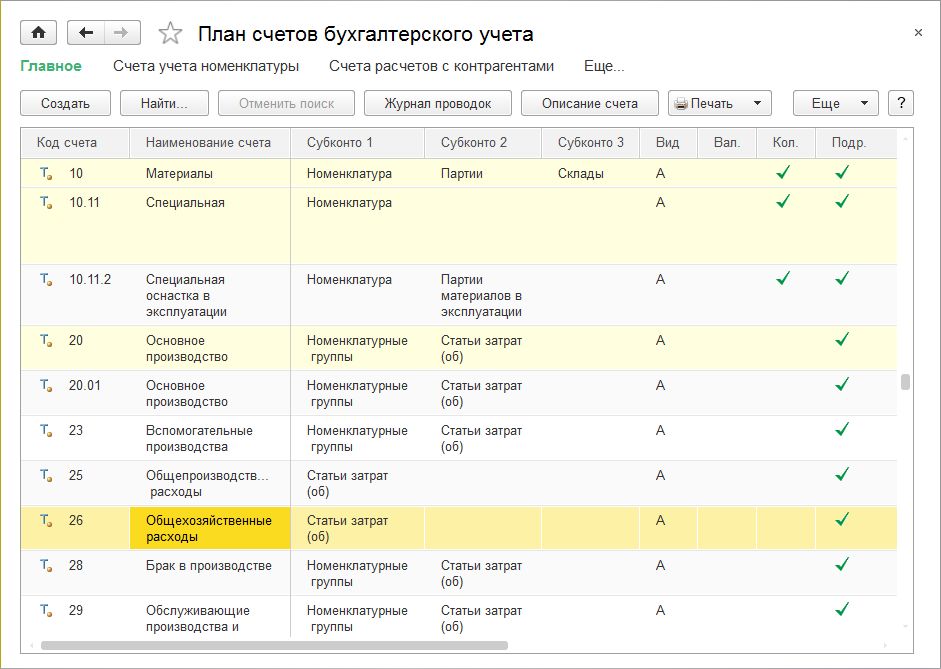

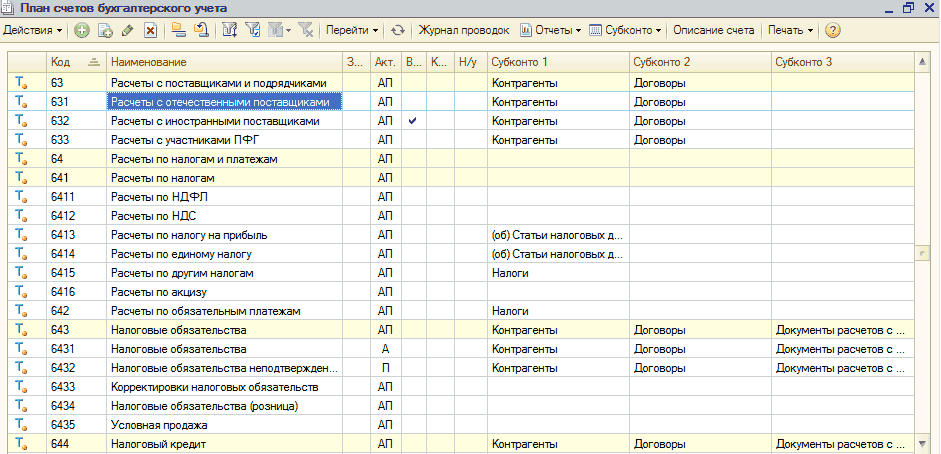

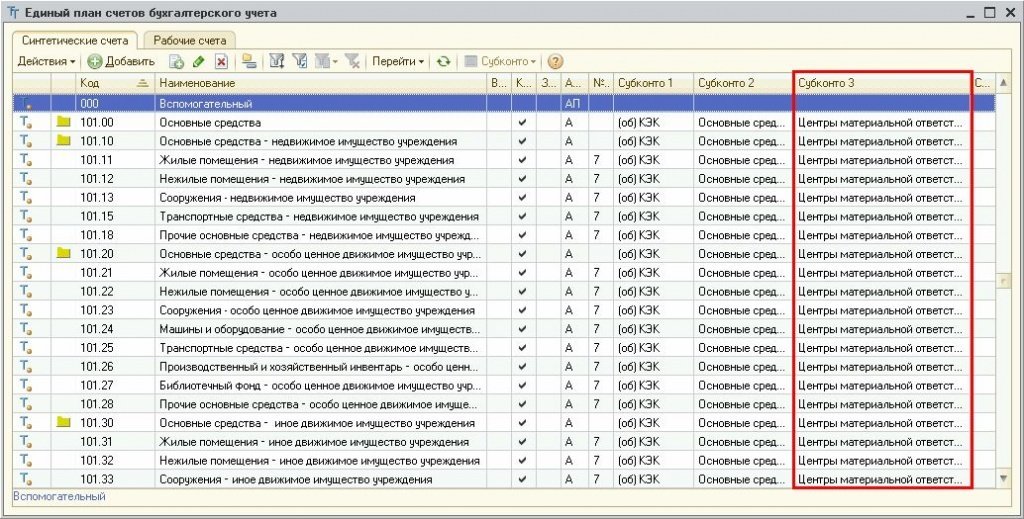

План счетов представлен в виде таблицы счетов, субсчетов и их признаков.

По умолчанию счета учета (если это не забалансовые счета) используются для ведения БУ. Для него обязательно в проводках должны заполняться и дебет, и кредит: в 1С отслеживается контроль двойной записи.

НУ в 1С ведется на счетах БУ. Для таких счетов установлен признак Налоговый (по налогу на прибыль), графа НУ.

Подробнее про организацию НУ в 1С

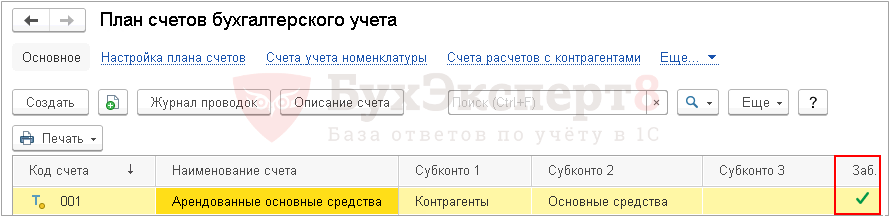

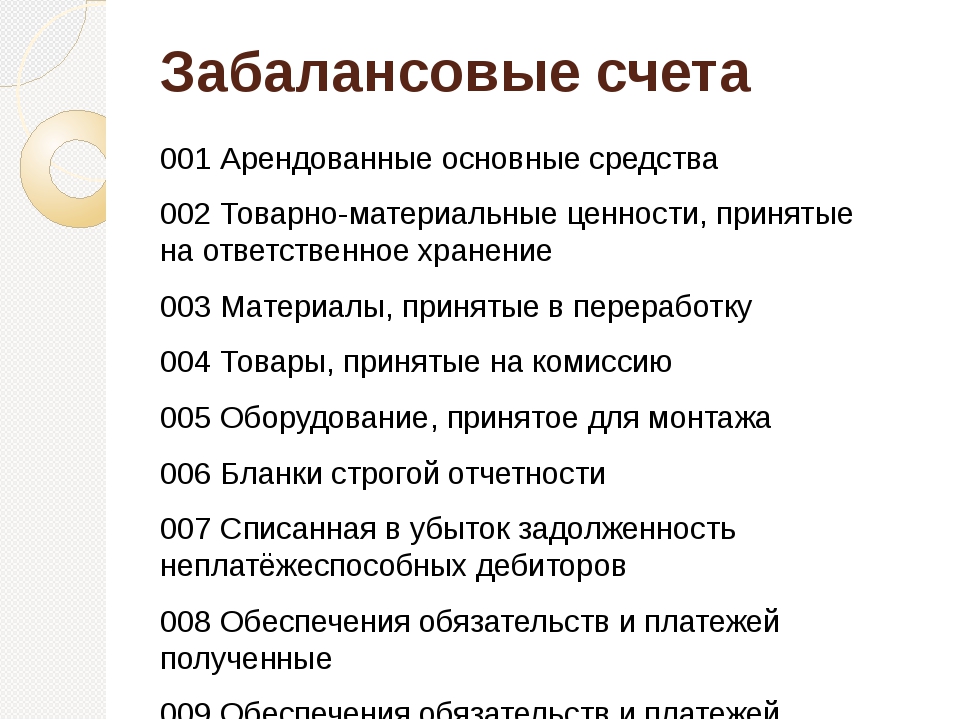

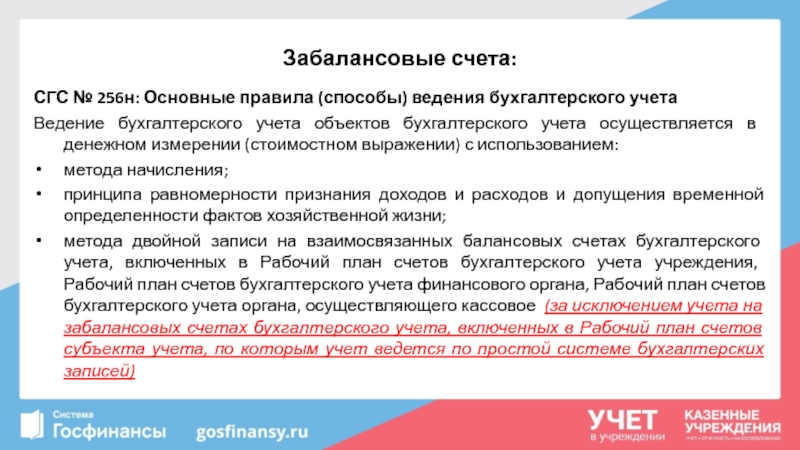

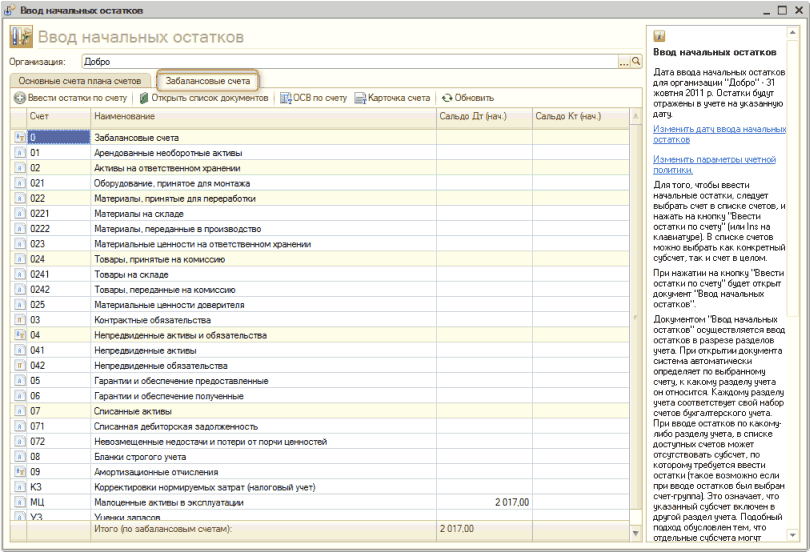

Для забалансового учета используются отдельные счета с признаком Забалансовый (Заб.)

В отличие от БУ, при отражении проводок по забалансовому или налоговому учету может быть заполнен только дебет или только кредит.

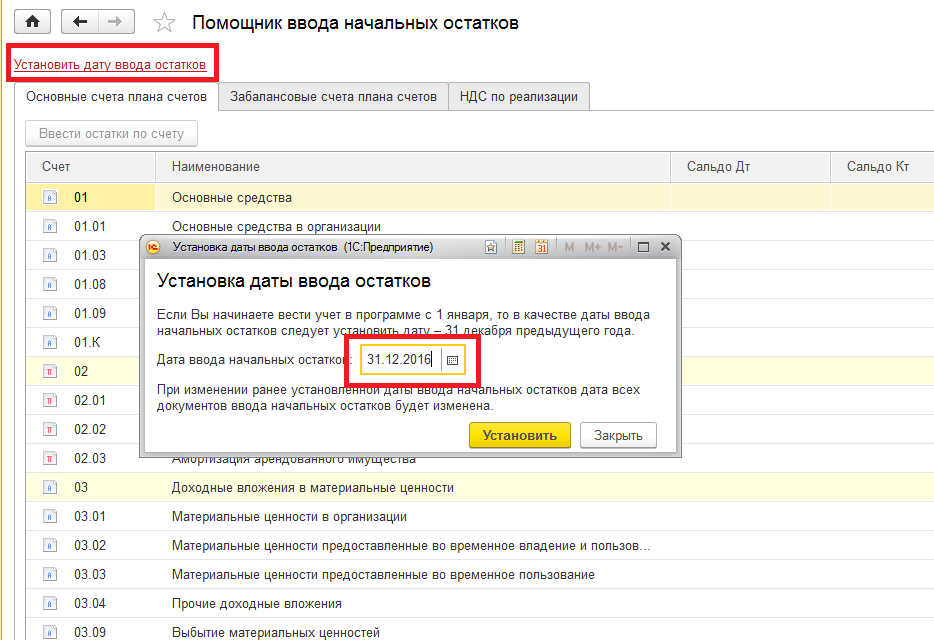

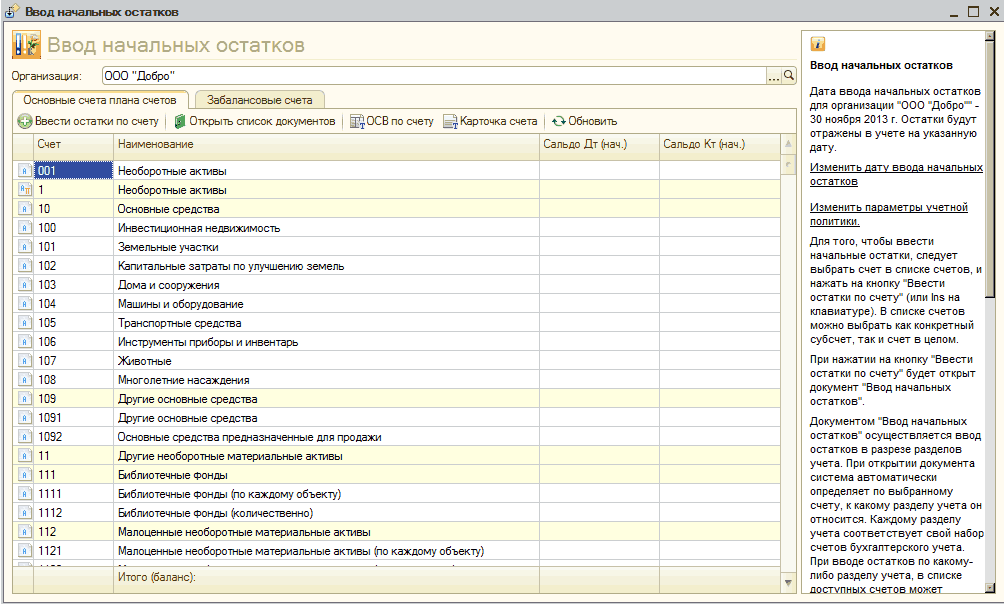

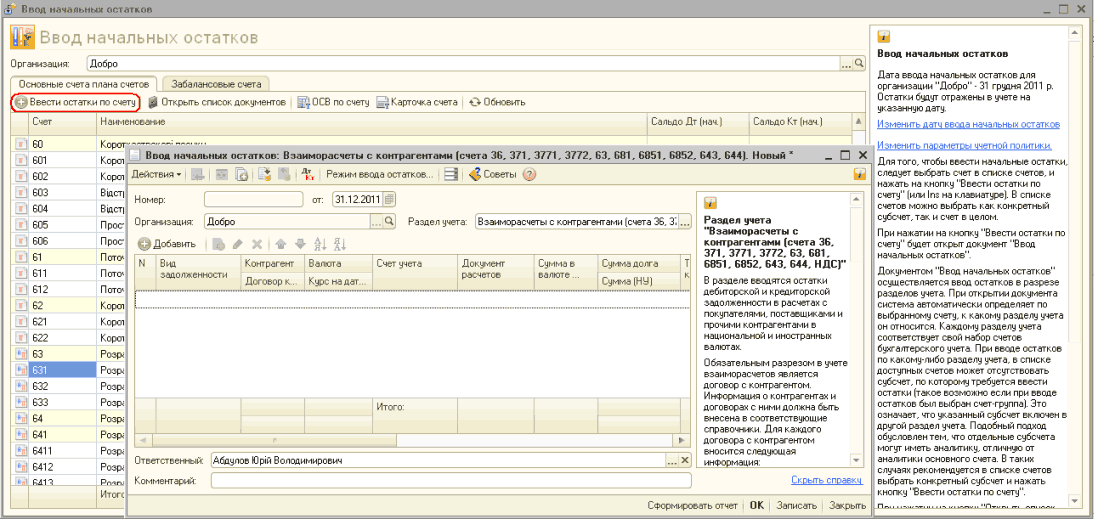

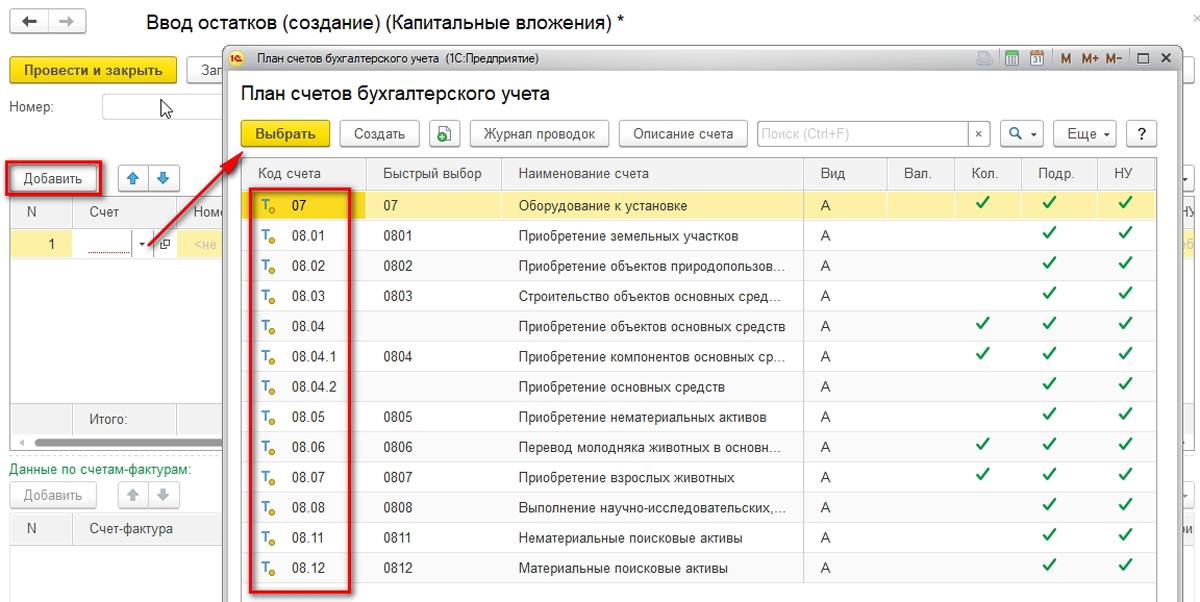

В 1С есть вспомогательный счет, не используемый в обычном плане счетов — 000. Он используется для занесения начальных остатков. После того как все остатки будут введены, сумма по данному счету должна равняться нулю.

Код счета

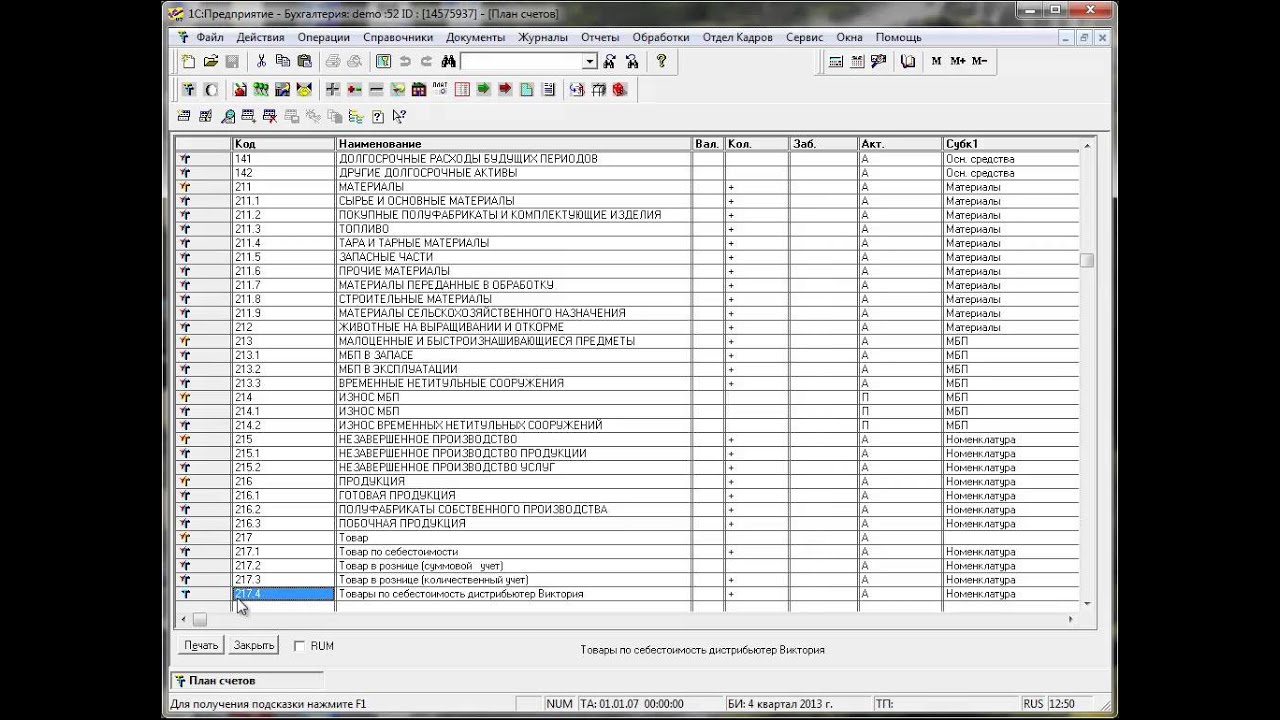

Код счета имеет трехуровневую систему и указывается в формате: ХХХ. ХХ.Х.

ХХ.Х.

Например:

Не все счета используются в проводках. Для иерархических счетов, например, 10, 41 и др. нужно использовать счета последних уровней, например: 10.01, 10.11.1, 41.01.

В карточке счета для иерархических счетов установлен флажок Счет является группой и не выбирается в проводках.

Для удобства иерархические счета подсвечиваются в таблице счетов.

Аналитический учет

Аналитический учет в 1С организован с помощью Субконто. Можно задать не более 3 видов аналитики для каждого счета.

Вид счета

Все счета в 1С, как и в обычном плане счетов, делятся на активные (А), пассивные (П) и активно-пассивные счета (АП). Вид счета отображается в графе Вид.

По пассивным счетам все наоборот: приходуем — по кредиту, расходуем — по дебету, а ошибкой будет конечный остаток по дебету.

По активно-пассивным счетам может быть остаток как по дебету, так и по кредиту.

Валютный учет

Валютный учет предусматривает учет расчетов как в рублях, так и в иностранной валюте.

Узнать подробнее Как оприходовать импортный товар

Суммовой и количественный учет

По умолчанию ведется суммовой учет по счетам, но по некоторым счетам необходимо видеть не только сумму, но и количество, например, по счетам учета запасов.

Количественный учет (графа Кол.) определяется в карточке счета и позволяет вести учет в натуральных показателях по всем Субконто. Суммовой учет, в отличие от количественного учета, определяется отдельно по каждому субконто.

Учет по подразделениям

Учет детализации затрат в разрезе подразделений (графа Подр.) устанавливается настройкой плана счетов и действует сразу для всех затрат.

Печать Плана счетов

1С имеет гибкую настройку печати Плана счетов. Его можно распечатать:

Его можно распечатать:

- по кнопке Печать в виде:

- простого списка в виде предопределенной таблицы счетов;

- списка с описанием счетов;

- по кнопке Еще – Вывести список в виде:

- списка всех или только выделенных счетов с дополнительной возможностью выбора печати определенных граф Плана счетов.

Счет в 1С

Можно ли добавлять новые счета (субсчета) в План счетов 1С?

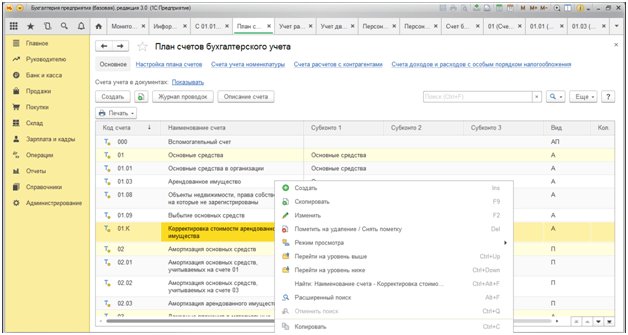

Да, в План счетов можно внести корректировки и добавить свои счета по кнопке

Бывает так, что разработчики добавляют в типовой План счетов новые счета с кодом, который использовал пользователь. Это может привести, как минимум, к задвоению счетов при обновлении программы 1С. Как максимум — к потере данных.

Как максимум — к потере данных.

Наиболее безопасно добавлять в План счетов забалансовые счета.

Как проанализировать данные по счетам в 1С?

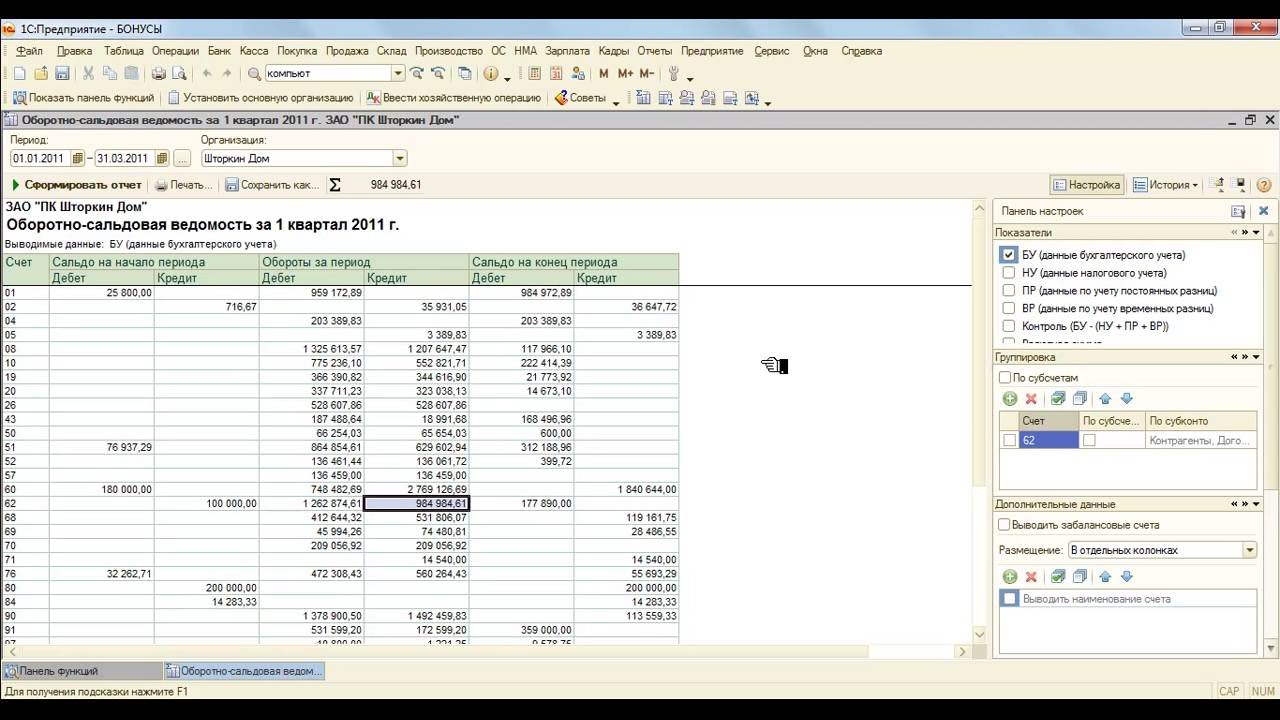

Для анализа БУ, НУ и забалансового учета предусмотрены различные отчеты, позволяющие проанализировать данные со всех сторон. Найти их можно в разделе Отчеты – Стандартные отчеты.

См. также:

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

План счетов в 1С 8. 3 Бухгалтерия

3 Бухгалтерия

Сегодня мы поговорим об основе основ бухучета – плане счетов ФХД организаций, утвержденном Приказом Минфина России от 31.10.2000 года №94н (далее-Приказ Минфина РФ), по которому хозяйствующие субъекты обязаны утверждать свой рабочий план счетов, что проще всего и при этом гарантированно правильно выполнять посредством системы 1С.

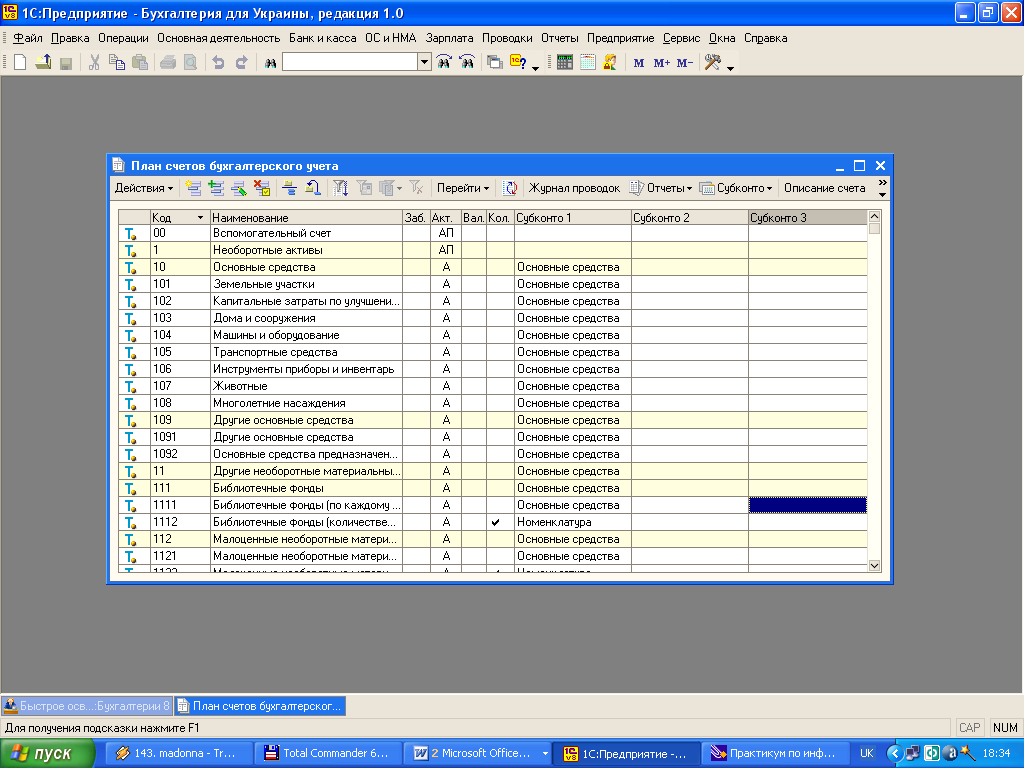

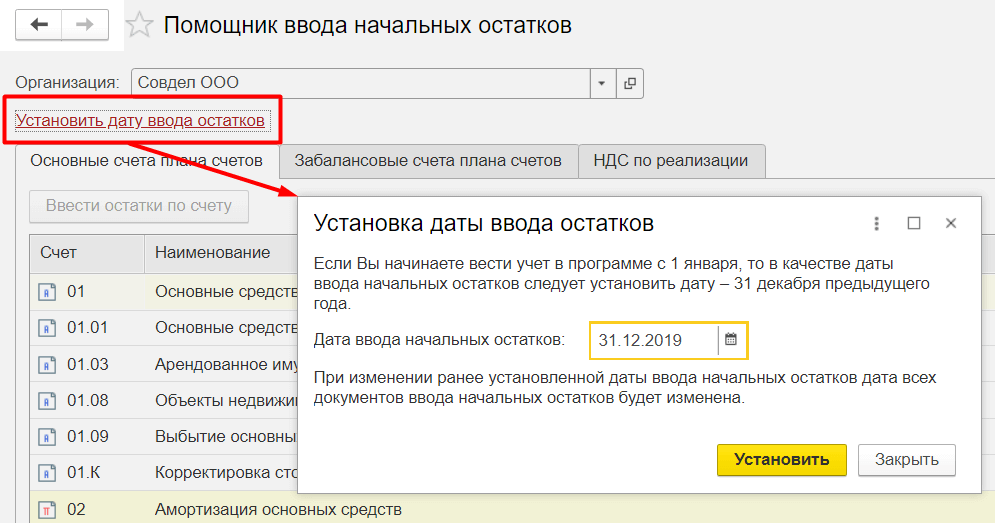

В системе 1С 8.3. Бухгалтерия План счетов находится в Главном меню/Настройки/План счетов.

Кликнув два раза по данному разделу, открывается окно стандартного плана, который нужно адаптировать под конкретную организацию.

Рис.2 Окно стандартного планаВ табличной части окна последовательно указаны код счета, наименование, его субконто, а также вид (активный, пассивный, активно-пассивный).

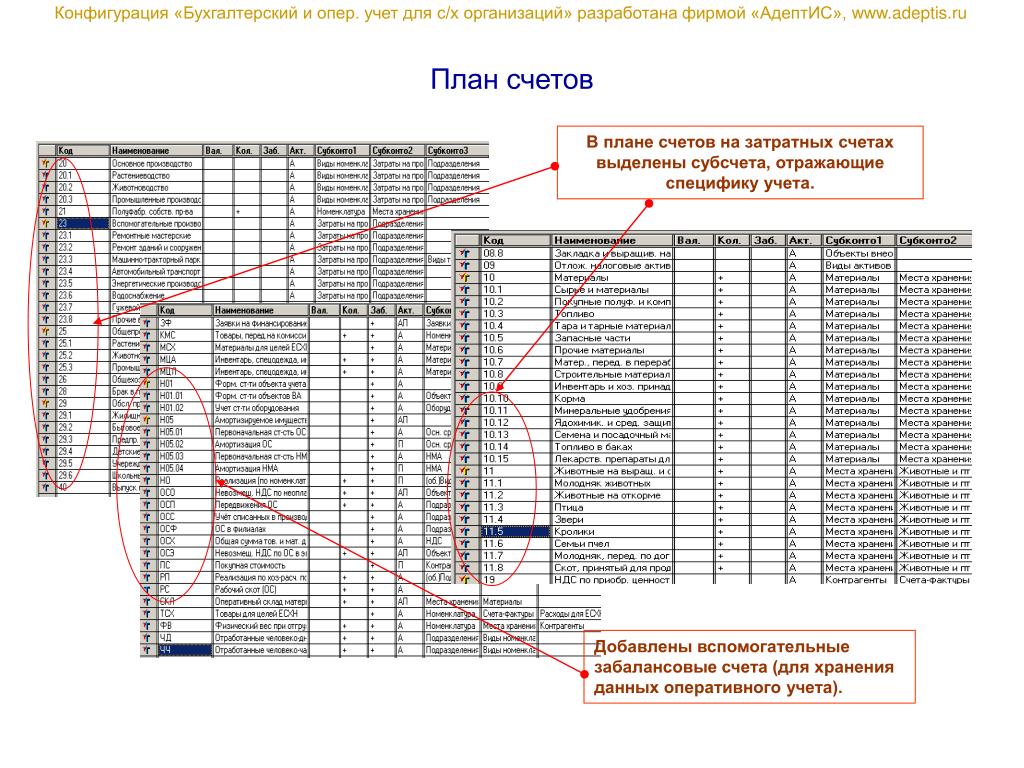

При необходимости можно вводить субсчета 2-го и 3-го уровней с применением помимо цифровых, также буквенных обозначений. Например, к счету 10 «Материалы» открывается субсчет 10-01 «Сырье и материалы», далее субсчет третьего уровня 10-01-И, отражающий импортное производство, или 10-01-К или 10-01-Ч, отражающий красный или черный цвет материала. Важно помнить, что при наличии субсчетов в проводках участвуют только субсчета второго уровня.

Важно помнить, что при наличии субсчетов в проводках участвуют только субсчета второго уровня.

В любой версии 1С:Бухгалтерия введен общий (базовый) план счетов бухучета. Организация вправе самостоятельно разработать свой, адаптированный под индивидуальные условия функционирования компании план, и изменить план счетов предустановленный в системе.

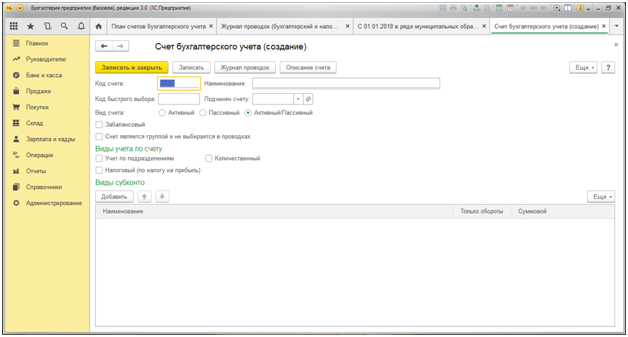

В окне активны кнопки «Создать», «Журнал проводок» и «Описание счета».

При нажатии кнопки «Создать» открывается окно, позволяющее ввести новый счет в уже имеющийся план счетов. Счет в 1С 8.3 можно также создать с копированием текущего счета.

Рис.3 Введение счета

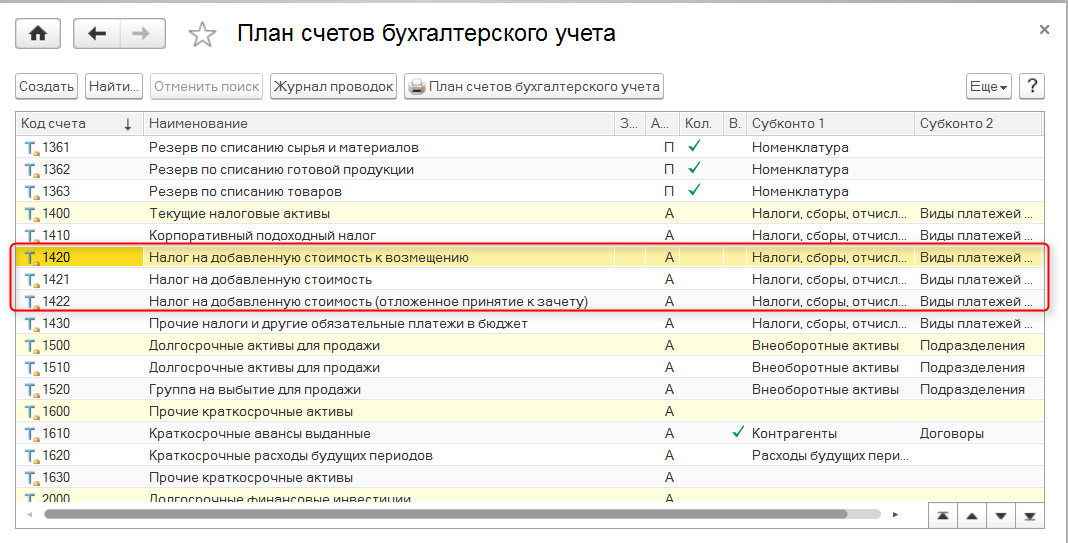

В открытом окне необходимо заполнить поля кода счета, его наименования. При установлении кода подчиненности программа позволяет выбрать счет не по иерархии кодов, однако в оборотно-сальдовой ведомости итоги будут подводиться по коду в целом. При установлении флажка «Забалансовый» вы сформируете счет данного типа, то есть средства на данном счете будут учитываться не на балансе предприятия (об этом в данной статье мы расскажем ниже).

В разделе «Виды учета по счету» в стандартном варианте активна только строка «Налоговый (по налогу на прибыль)». Это позволяет выбрать либо исключить обороты по вновь вводимому счету для целей налогообложения в этом разрезе. Строки «Учет по подразделениям» и «Количественный» становятся активными только в случаях ввода счетов, по которым возможен учет по данному признаку, например счет 10 «Материалы».

Субконто к счетам устанавливаются в зависимости от степени нужной аналитики по тем или иным счетам. К примеру, по счетам учета расчетов с поставщиками/покупателями возможно открытие субконто по конкретным договорам, партиям товаров и т.д.

Добавить счет в план счетов также можно, наведя курсор на любое место в данном окне и кликнув правой кнопкой мыши. Откроется панель инструментов, среди которых есть возможность выбора кнопок «Создать», «Скопировать», «Изменить». Кроме того, аналогичные возможности открываются при нажатии «Еще» в правой стороне экрана.

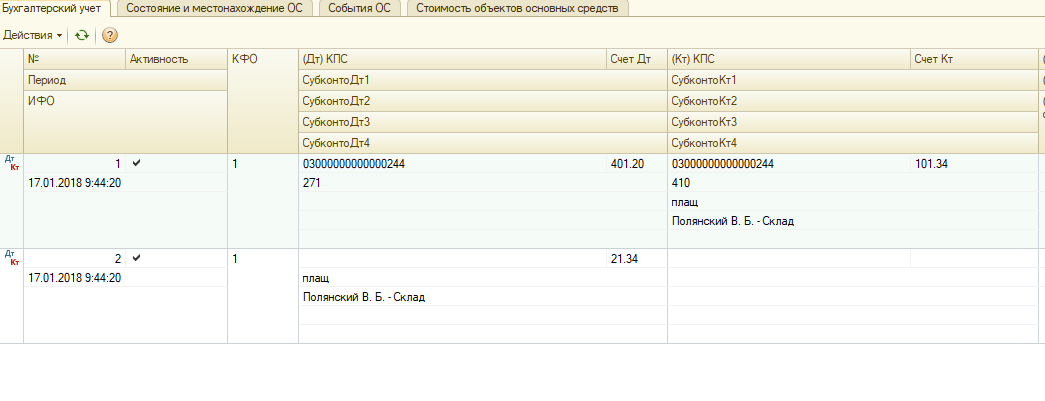

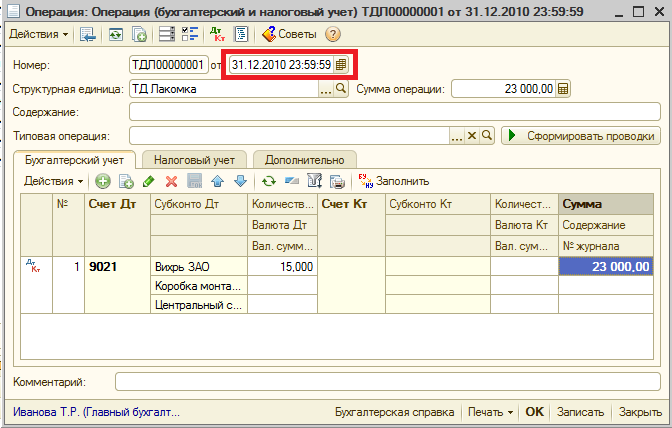

«Журнал проводок» представляет собой перечень осуществленных программой проводок по всем счетам и дает возможность просмотра всех операций, с указанием документа, послужившего основанием для осуществления проводки, корреспондирующих счетов, сумм и краткого содержания операции.

Рис.5 Журнал проводокВ данном окне предусмотрена функция поиска по дате, документу, счету, по количеству или субконто, а также возможность установления определенного периода.

При наведении курсора на любую строку плана счетов и последующее нажатие кнопки «Описание счета» позволяет вывести на экран полное описание счета, открытые субсчета (при наличии) и привязанные субконто.

При заведении в программе нового счета в данном разделе указывается описание счета, которому подчинен вновь создаваемый счет, при этом описание счета создано в полном соответствии с Приказом Минфина РФ.

Кнопкой «Печать» можно вывести план c детальным описанием счетов либо простым списком на бумажный носитель. При составлении приказа организации по введению Плана счетов, эта функция позволяет распечатать его из программы и оформить как приложение к приказу.

Синтетический и аналитический учет

В общем смысле синтетический учет – это обобщенный учет имущества и обязательств. Для их учета и создан план счетов, имеющий два знака в своем коде от 01 до 99 счета.

Аналитический учет – это детальный учет в разрезе лицевых счетов (материалов, ОС, работников). Этот учет является продолжением синтетического учета, имеет натуральные и количественные показатели. Аналитика ведется с помощью привязанных к синтетическим счетам субконто.

Если счет является группировочным, то есть имеет субсчета, необходимо в нем проставить галочку «Счет является группой и не участвует в проводках».

Рис.7 Счет является группой и не участвует в проводкахНастройка плана счетов в 1С

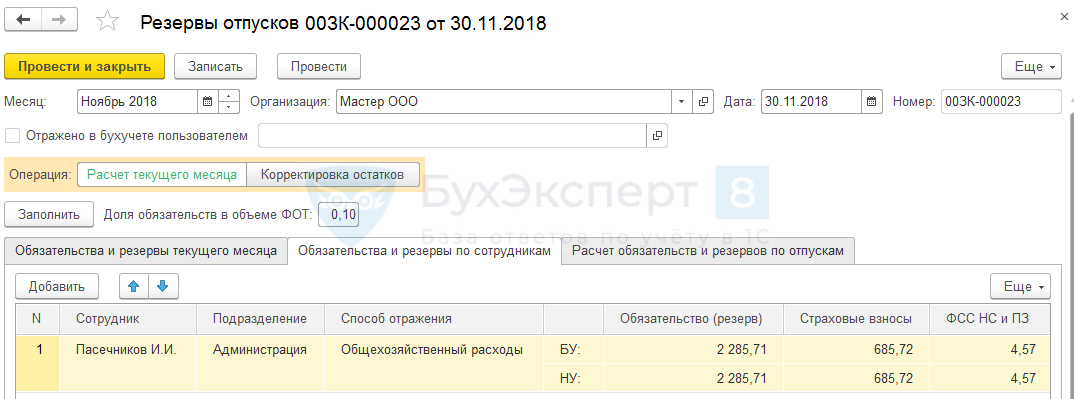

Этот процесс предусматривает изменения по следующим блокам: по учету запасов (в разрезе складов, номенклатуре или партиям товаров), учету товаров в рознице (в разрезе складов, номенклатуре, либо ставкам НДС), учет расчетов с сотрудниками (в разрезе каждого работника (рекомендуется для малых предприятий) и сводно – по всем работникам). Учет ДС по расчетным счетам можно дополнить опцией по учету по статьям ДДС, включающей в себя информацию в разрезе платежных карт, платежных требований, денежных документов и проч.

Учет ДС по расчетным счетам можно дополнить опцией по учету по статьям ДДС, включающей в себя информацию в разрезе платежных карт, платежных требований, денежных документов и проч.

На нашем примере видно, что изначально системой установлено, что учет запасов ведется по номенклатуре. Наведя курсор на данную ячейку, попадаем в окно редактирования учета запасов, где мы выбираем также аналитический учет и по партиям (документам поступления). Нажимаем кнопку «Записать и закрыть». При желании также можно вести учет и по складам хранения.

Рис.9 Редактирование учета запасов

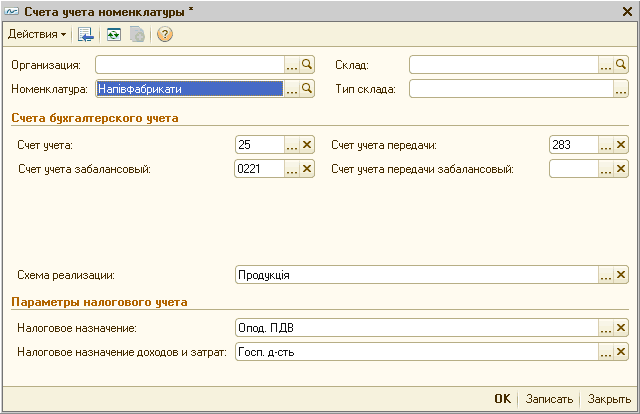

Для того чтобы информация о счетах учета номенклатуры и в счетах учета с контрагентами отражалась в документах автоматом, необходимо в соответствующих разделах проставить галочки. Это позволит осуществить максимальную детализацию информации, а также разово проверить правильность установленных проводок по счетам. Проставление галочки в строке «По складам (местам хранения)» позволит вести аналитический учет запасов по местам их хранения, актуально в организациях с несколькими складами.

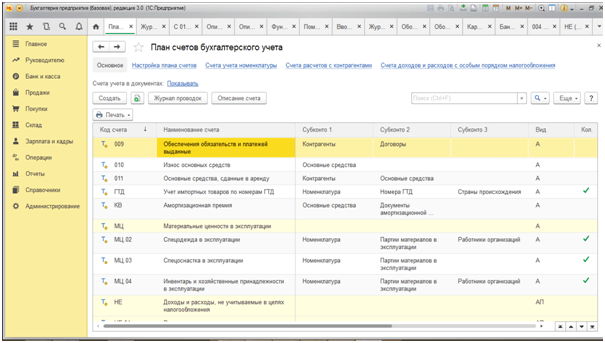

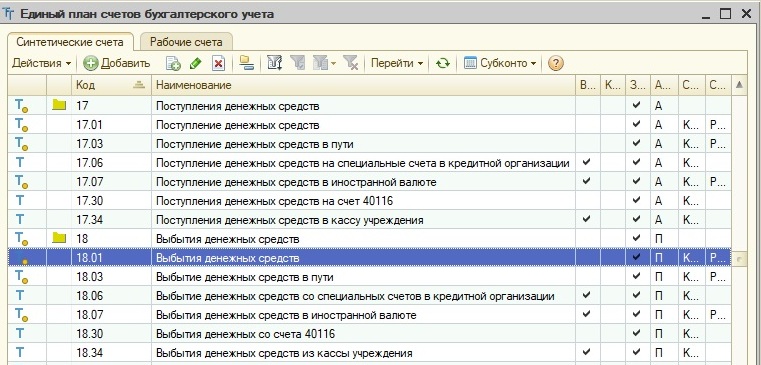

Забалансовые счета в 1С

Учет имущества сторонних организаций, временно оказавшиеся в ведении и пользовании организации, а также учет списанных, но дорогостоящих материалов, осуществляется на забалансовых счетах. Для их учета используют трехзначные коды (от 001 до 011 установлено Типовым планом счетов) или буквенные обозначения, а также буквенно-цифровые. Забалансовые счета также разделены на активные, пассивные и активно-пассивные.

Рис.11 Забалансовые счетаОсобенностью учета имущества на забалансовых счетах является отсутствие двойной корреспонденции, иными словами, по дебету счета отражается поступление, а по кредиту того же счета – выбытие.

Как поставить материалы на забалансовый счет — проводки

Как поставить материалы на забалансовый счет — проводки и методика проведения подобных хозопераций будут рассмотрены в нашей публикации. В этой статье мы также поговорим о вопросе продажи материалов, учитываемых за балансом.

В этой статье мы также поговорим о вопросе продажи материалов, учитываемых за балансом.

Какие забалансовые счета предназначены для учета ТМЦ?

Само определение забалансовых счетов, указанное в инструкции к Плану счетов (приказ Минфина РФ от 31.10.2000 № 94н), говорит о том, что это счета, не учитываемые в балансе организации; их показатели не участвуют в оценке финансового положения хозсубъекта. Планом счетов и инструкцией к нему предусмотрено 11 забалансовых счетов, из них 3 предназначены для учета ТМЦ:

- Счет 002 — на нем учитываются ТМЦ, которые находятся на складе организации, но не являются уже или еще ее имуществом.

- Счет 003 предназначен для учета сырья и материалов, которые получает организация-производитель от заказчика для переработки.

- Счет 004 используется организациями-комиссионерами для учета товаров, принятых на условиях договора комиссии.

Ознакомиться с забалансовыми счетами, предусмотренными Планом счетов, и с особенностями их использования можно в статье «Правила ведения бухгалтерского учета на забалансовых счетах».

Для всех имущественных забалансовых счетов характерно следующее: приход активов отражается только по дебету, списание только по кредиту, корреспонденция в забалансовых счетах отсутствует.

Когда и как учитывать материалы на забалансовых счетах разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как перевести материалы на забалансовый счет?

Абз. 4 п. 5 ПБУ 6/01 указывает на необходимость надлежащего учета имущества, списанного в затраты в качестве материально-производственных запасов. А в п. 5 ПБУ 1/2008 говорится об организации учетной политики таким образом, чтобы активы и обязательства, принадлежащие организации, учитывались отдельно от чужих.

Однако для учета материальных ценностей, стоимость которых уже списана в затраты, существуют забалансовые счета 002, 003 и 004. Инструкция по применению Плана счетов предусматривает также возможность введения дополнительных забалансовых счетов. Таким образом, для учета материалов, которые продолжают находиться в организации и использоваться в ее хоздеятельности, можно предусмотреть дополнительный счет за балансом, а регламент его использования закрепить в бухгалтерской учетной политике. Таким забалансовым счетом может быть счет 012 «Материальные ценности в эксплуатации».

Таким образом, для учета материалов, которые продолжают находиться в организации и использоваться в ее хоздеятельности, можно предусмотреть дополнительный счет за балансом, а регламент его использования закрепить в бухгалтерской учетной политике. Таким забалансовым счетом может быть счет 012 «Материальные ценности в эксплуатации».

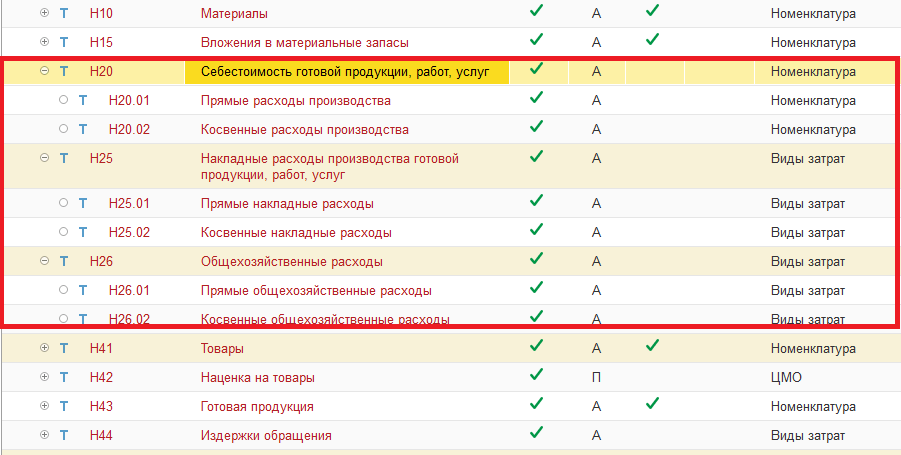

В популярной у бухгалтеров учетной программе «1С:Бухгалтерия», например, для подобных целей введен счет МЦ с рядом субсчетов:

- МЦ02 «Спецодежда в эксплуатации»;

- МЦ03 «Спецоснастка в эксплуатации»;

- МЦ04 «Инвентарь и хозяйственные принадлежности в эксплуатации».

После оприходования имущества и передачи его в эксплуатацию его стоимость списывается на затраты организации, а само имущество, закрепленное за ответственными лицами, будет числиться за балансом. Когда данное имущество по той или иной причине перестанет использоваться, его надо будет списать с забалансового счета, на котором оно учитывалось.

При этом аналитический учет материалов ведется по номенклатуре и местам хранения, что позволяет контролировать наличие и использование данных ценностей, а в случае дополнительных расходов, связанных с их использованием, — обосновывать эти расходы.

При передаче матценностей в эксплуатацию выписываются соответствующие документы, например требование-накладная (форма М-11), и делаются проводки:

- Дт 20, 26, 44 (счета затрат) Кт 10 «Материалы»;

- Дт 012 (МЦ).

В случае полного износа имущества, учтенного за балансом, или его выбытия по иным причинам оформляется документ на списание и фиксируется проводка по кредиту забалансового счета: Кт 012 (МЦ).

Регламент учета ценностей, учтенных за балансом, и контроля за ними, а также перечень документов, применяемых для этих целей, организация должна разработать сама и закрепить в своей учетной политике.

Как продать материалы с забалансового счета?

Для реализации имущества, учтенного за балансом, определяется его договорная стоимость. При продаже формируется проводка по реализации прочего имущества:

При продаже формируется проводка по реализации прочего имущества:

- Дт 62 «Расчеты с покупателями и заказчиками» Кт 91 «Прочие доходы и расходы».

Если организация работает на ОСНО, начисляется НДС при реализации актива:

- 91 «Прочие доходы и расходы» Кт 68 «Расчеты по НДС».

Выбытие имущества проходит по кредиту забалансового счета его учета:

При этом себестоимость такого имущества равна нулю в силу того, что оно уже было учтено в затратах организации при передаче его в эксплуатацию. Средства от продажи этого имущества являются доходом организации.

ВАЖНО! Для формирования документов на продажу и соответствующих проводок в бухгалтерской программе часто приходится восстанавливать продаваемое имущество в активе организации, если функционал программы не предусматривает операции по продаже имущества, учитываемого за балансом. Для этого ТМЦ, подлежащие реализации, восстанавливаются на счете, с которого ранее были списаны, по символической стоимости — например, в 1 копейку.

Инвентаризация материалов за балансом

П. 27 Положения по ведению бухгалтерского учета, утвержденного приказом Минфина РФ от 29.07.1998 № 34н, установлено обязательное проведение инвентаризации всего имущества и обязательств перед составлением годовой отчетности и в некоторых других случаях. При этом учетной политикой может быть закреплено более частое ее проведение. Обязательная ревизия касается как балансовых, так и забалансовых счетов.

С правилами проведения инвентаризации материально-производственных запасов и документами, ее сопровождающими, можно в статье «Инвентаризация материально-производственных запасов».

Итоги

Матценности, переданные в эксплуатацию, списываются на расходы в момент их передачи и перестают учитываться в активе баланса. Учет ценностей, списанных с баланса, но используемых в хоздеятельности организации до их износа, ликвидации или продажи, может происходить на забалансовом счете. Регламент его использования должен быть утвержден учетной политикой.

Полный и бесплатный доступ к системе на 2 дня.

Забалансовый счет МЦ 04 — что это и как его использовать?

МЦ 04 забалансовый счет — что это? Разберем, что из себя представляет забалансовый счет МЦ.04, предусмотренный планом счетов программы «1С:Бухгалтерия», и в каких случаях он используется.

Для чего нужны забалансовые счета МЦ (МЦ.01, МЦ.02, МЦ.03, МЦ.04)

В плане счетов программы «1С:Бухгалтерия» присутствует целый ряд дополнительных забалансовых счетов помимо 11 общепринятых. Это сделано для более тщательного и удобного учета.

Счет МЦ.04 является субсчетом счета МЦ «Материальные ценности в эксплуатации» наряду с еще тремя субсчетами:

- МЦ.

01 «Основные средства в эксплуатации»,

01 «Основные средства в эксплуатации», - МЦ.02 «Спецодежда в эксплуатации»,

- МЦ.03 «Спецоснастка в эксплуатации».

МЦ.02— забалансовый счет, используемый для учета спецодежды, выданной сотруднику для выполнения им своих служебных обязанностей. Счет МЦ.03 накапливает информацию по переданному в эксплуатацию специальному инструменту и оборудованию. Счет МЦ.01 часто используется, если основное средство по-разному отражается в налоговом и бухгалтерском учете.

Введение в учет этих счетов обусловлено необходимостью контроля за имуществом, списанным с баланса организации, учтенным в затратах, но используемым в хоздеятельности организации. По их дебету отражаются ценности, подлежащие учету, в разрезе номенклатурных позиций, материально ответственных лиц и мест хранения. По кредиту отражается списание активов. При этом проводки записываются только по дебету или только по кредиту таких счетов — корреспонденция забалансовым счетам не свойственна.

Что и как учитывать на забалансовых счетах, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Изучите материал, получив пробный доступ к системе бесплатно.

Ознакомиться с особенностями использования забалансовых счетов в учете можно в статье «Правила ведения бухгалтерского учета на забалансовых счетах».

Записи по дебету счета МЦ.04

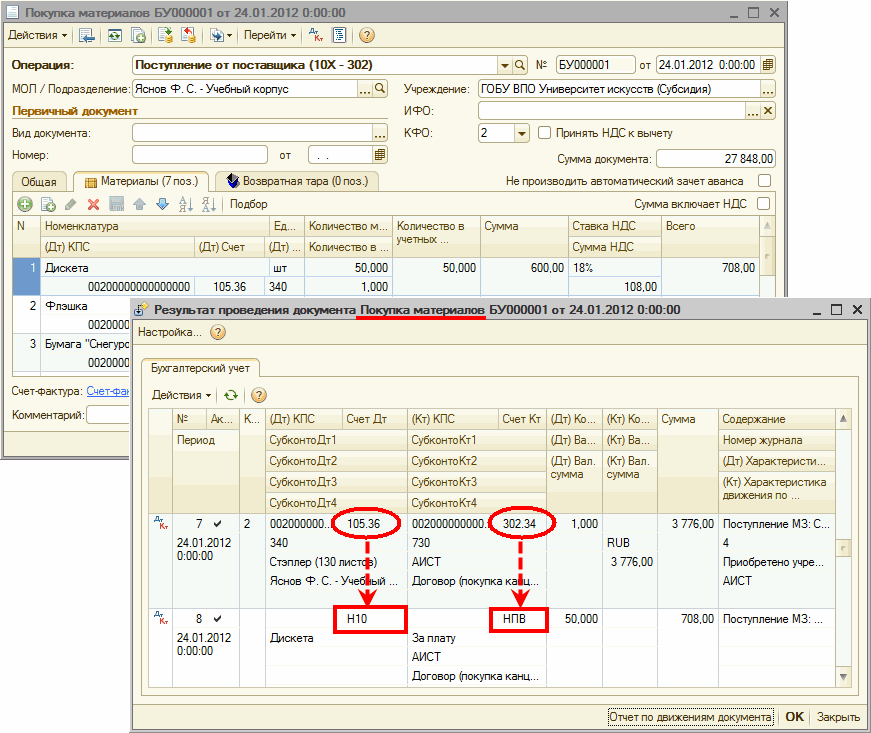

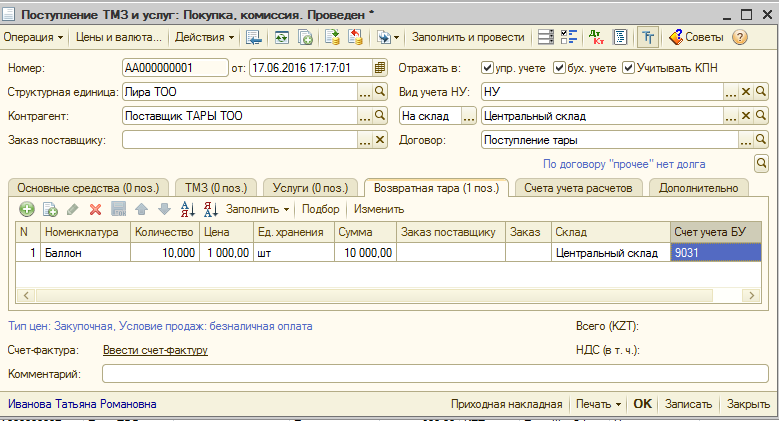

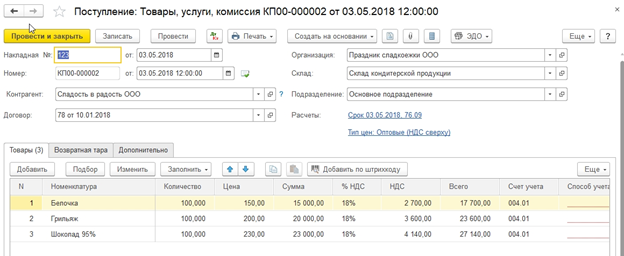

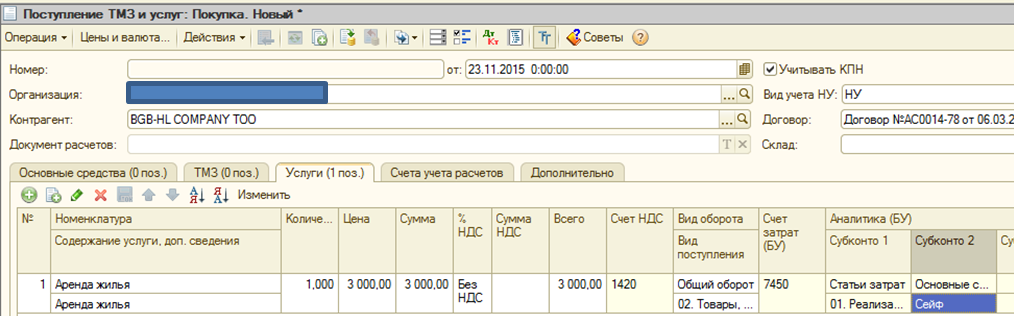

Согласно Плану счетов (приказ Минфина РФ от 31.10.2000 № 94н) для оприходования инвентаря и хозпринадлежностей используется балансовый счет 10.09. Для отражения данной хозоперации в программе «1С:Бухгалтерия» предусмотрен документ «Поступление товаров и услуг».

При принятии к учету инструментов и прочего инвентаря создается новый документ с видом операции «Покупка, комиссия». Документ заполняется с указанием:

- что приходуется,

- от кого,

- в каком количестве,

- по какой цене.

В качестве дебетового счета учета выбирается счет 10.09 «Инвентарь и хозяйственные принадлежности».

Запись по кредиту счета 10. 09 проходит при передаче инвентаря и прочего хозимущества в эксплуатацию. Для этого создается и проводится документ «Передача материалов в эксплуатацию».

09 проходит при передаче инвентаря и прочего хозимущества в эксплуатацию. Для этого создается и проводится документ «Передача материалов в эксплуатацию».

При передаче инвентаря заполняется закладка «Инвентарь и хозяйственные принадлежности»:

- выбирается по позициям номенклатура передаваемых ценностей,

- сотрудник, принимающий их в пользование,

- указывается счет учета 10.09 и способ отражения затрат.

При проведении документа происходит списание ценностей со счета учета 10.09 на счет затрат. Одновременно данные ценности проходят по дебету счета МЦ.04 в разрезе номенклатуры, количества и материально ответственных лиц. Таким образом можно организовать надлежащий контроль за сохранностью имущества организации.

Документ «Передача материалов в эксплуатацию» позволяет распечатать ведомость учета выдачи (форму МБ-7) или требование-накладную (форму М-11). При необходимости можно сменить материально ответственное лицо, отвечающее за сохранность хозяйственных ценностей, учтенных за балансом.

Записи по кредиту счета МЦ.04

Запись по кредиту счета МЦ.04 происходит при фактическом выбытии имущества. Для этого создается новый документ «Списание материалов из эксплуатации». В данном документе заполняется закладка «Инвентарь и хозяйственные принадлежности»:

- указывается номенклатура и количество выбывающего имущества,

- документ передачи его в эксплуатацию,

- лицо, ответственное за его хранение.

Документ позволяет распечатывать Акт на списание (форму МБ-8).

Инвентаризация счета МЦ.04

Для организаций проведение инвентаризации — обязательная процедура (п. 27 Положения по ведению бухгалтерского учета, утвержденного приказом Минфина РФ от 29.07.1998 № 34н). При этом ревизии должны подвергаться как балансовые, так и забалансовые счета.

Образец инвентаризационной описи товарно-материальных ценностей, принятых на ответственное хранение вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Подробнее ознакомиться с процедурой инвентаризации забалансовых счетов можно в этом материале.

Забалансовый учет инвентаря и прочего хозяйственного имущества ведется для контроля за его сохранностью. В силу этого инвентаризация подобного имущества — необходимость, позволяющая выявить фактическое наличие числящегося в учете имущества. В программе «1С:Бухгалтерия» предусмотрена дополнительная обработка, используемая в документе «Инвентаризация товаров на складе». Она позволяет инвентаризировать ценности на забалансовом счете МЦ.04.

Итоги

Забалансовый счет МЦ.04 применяется пользователями бухгалтерской программы «1С:Бухгалтерия» для учета переданного в эксплуатацию инвентаря и хозпринадлежностей. Поступление МПЗ проходит по дебету этого счета, а выбытие —по его кредиту. Аналитика ведется в количественном выражении, по номенклатурным позициям и материально ответственным лицам.

Источники:

- Приказ Минфина РФ от 31.

10.2000 N 94н

10.2000 N 94н - Приказ Минфина России от 29.07.1998 N 34н

Полный и бесплатный доступ к системе на 2 дня.

План счетов в 1С 8.3: настройка и полезные советы

План счетов — это основа бухгалтерского учета. В программе 1С Бухгалтерия 8.3 используется стандартный план счетов по приказу Министерства Финансов № 94н.

Где в 1С найти план счетов

Находится в разделе “Главное — Настройки — План счетов”:

Для каждого счета можно посмотреть его описание по соответствующей кнопке.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

По кнопке “Журнал проводок” открывается список всех операций организации.

В инструкции рассмотрим, как работать с планом счетов.

Из чего состоит счет

Разберем, из чего состоит счет на примере счета 10.01 “Сырье и материалы”.

- Для каждого счета указывается его код и наименование.

- Код быстрого выбора — используется, чтобы быстро добавить счет в документах. Например, мы хотим в документе “Реализация товаров и услуг” указать счет 10.01. Для того чтобы не тратить время на набор “10”, затем точка и “01”, можно сразу ввести “1001” — программа поймет, какой счет вам нужен.

- Подчиненность счету — счета бывают основные,бывают подчиненные — называются субсчета. Они служат для расшифровки основного счета.

Например, на счете 10 хранится информация о номенклатуре в целом. На счете 10.01 можно посмотреть номенклатуру, относящуюся к сырью и материалам. Счет 10.02 — это покупные полуфабрикаты. И так далее.

Например, на счете 10 хранится информация о номенклатуре в целом. На счете 10.01 можно посмотреть номенклатуру, относящуюся к сырью и материалам. Счет 10.02 — это покупные полуфабрикаты. И так далее. - Вид счета — активный, пассивный или активный/пассивный. Они определены по умолчанию, менять можно только при создании новых счетов.

- Забалансовый — флажок отмечается для забалансовых счетов.

- Счет является группой и не выбирается в проводках — как правило, в проводках используются субсчета, а для основных счетов устанавливается этот флажок. Исключение — если у счета нет субсчетов.

- Виды учета по счету — определяются дополнительные виды учета:

- по подразделениям;

- налоговый;

- валютный;

- количественный.

- В таблице определяется дополнительная аналитика для счетов — субконто. Максимум их может быть 3 для счета. Для некоторых счетов субконто можно менять прямо в таблице — добавлять, удалять. Для некоторых счетов состав аналитики определяется настройками программы.

Настройки плана счетов

Рассмотрим основные настройки плана счетов, они открываются по ссылке:

Полезные советы

Как быстро найти счет

План счетов большой и часто требуется быстро найти определенный счет. Для этого нужно ввести номер или код быстрого выбора счета в строке поиска:

Как распечатать план счетов

План счетов можно распечатать. Для этого откроем его, нажмем кнопку “Печать” и выберем один из вариантов:

Далее нажмем кнопку “Печать”:

Что делать, если в документах не видны счета

Бывают ситуации, когда в документах счета учета скрыты. На это влияет настройка плана счетов — показывать/скрывать счета:

Рекомендуется установить флажок “Показывать счета учета в документах”:

Как настроить автоматическое попадание счетов в документы

В программе есть возможность настроить счета по умолчанию для заполнения в документах. Например, когда в документе “Реализация товаров и услуг” выбираем номенклатуру, автоматически подставляется счет учета:

Для этого в плане счетов служат пункты “Счета учета номенклатуры” и “Счета расчетов с контрагентами”.

Счета учета номенклатуры позволяют задать счета по умолчанию для разных видов номенклатур:

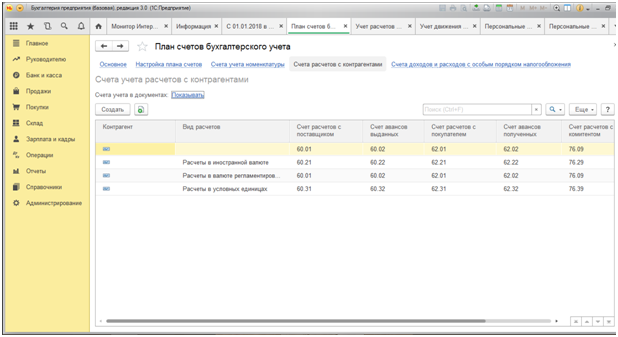

В Счетах учета расчетов с контрагентами определяются счета по умолчанию по контрагентам:

Правильное заполнение этих настроек сильно упрощает работу.

Где посмотреть отчеты по счетам

Для анализа информации по счетам предусмотрено много разных отчетов. Они доступны в разделе “Отчеты”:

Можно ли добавить в план счетов новый счет

Часто возникает вопрос, можно ли добавлять новые счета самостоятельно. Да, можно, программа это позволяет.

Но следует иметь в виду, что без дополнительных доработок новые счета не будут учитываться в регламентированных отчетах, при закрытии месяца и других операциях. Таким образом, добавлять счета без особой необходимости не рекомендуется. Если все-таки решили добавить счет, перед этим надо подумать, где и каким образом он будет использоваться.

Перенос с забалансовых счетов 03 и 07: отражать или нет?

Переносить или не переносить — вот в чем вопрос. .. И вопрос этот волнует многих бухгалтеров учреждений бюджетной сферы, у которых остались на забалансовых счетах 03 «Бланки строгой отчетности» и 07 «Награды, призы, кубки и ценные подарки, сувениры» бланки трудовых книжек, квитанций, похвальные листы, грамоты и другое имущество.

.. И вопрос этот волнует многих бухгалтеров учреждений бюджетной сферы, у которых остались на забалансовых счетах 03 «Бланки строгой отчетности» и 07 «Награды, призы, кубки и ценные подарки, сувениры» бланки трудовых книжек, квитанций, похвальные листы, грамоты и другое имущество.

Однозначно «да» или «нет» на этот вопрос ответить нельзя. Есть нюансы, оговорки, определенные условия, знать о которых необходимо при принятии решения о «поднятии» такого имущества с забалансового учета на баланс. О них и поговорим в статье. А также рассмотрим перенос с забалансовых счетов 03 и 07 на балансовые счета 105 06 в бухгалтерской программе 1С:БГУ 8.

Основания для переноса с забалансовых счетов 03 и 07

С 01.01.2020 применяется Федеральный стандарт «Запасы», утв. приказом Минфина России от 07.12.2020 № 256н (далее — Стандарт «Запасы»). Согласно п. 45 Стандарта «Запасы» объекты имущества, ранее не признававшиеся в составе запасов и (или) отражавшиеся на забалансовом учете, переносятся на баланс. Эта норма переходных положений Стандарта «Запасы» и является отправной точкой для вопроса: переносить или нет. Значит, чтобы на него ответить, нужно понять, какое имущество удовлетворяет приведенной норме.

Эта норма переходных положений Стандарта «Запасы» и является отправной точкой для вопроса: переносить или нет. Значит, чтобы на него ответить, нужно понять, какое имущество удовлетворяет приведенной норме.

Бланки строгой отчетности (например, бланки трудовых книжек) и имущество, предназначенное для дарения, ранее не учитывались на балансе. Для их учета использовались только забалансовые счета 03 и 07 соответственно. Однако начиная с 01.01.2019 появились предпосылки для учета таких объектов в составе материальных запасов.

Порядок учета такого имущества в последнее время был нестабилен: четких указаний не было, положения нормативных правовых актов противоречили друг другу*(1) и полагаться можно было только на разъяснения Минфина России*(2). Поэтому учреждения бюджетной сферы с 01.01.2019 закрепляли порядок учета бланков строгой отчетности и имущества, предназначенного для дарения, в учетной политике согласно разъяснениям Минфина России*(2).

В частности, такой порядок учета предусматривал отражение на балансовых счетах только объектов, находящихся на складе учреждения. Как только имущество передавалось ответственному за его выдачу сотруднику, оно списывалось с баланса и учитывалось на забалансовых счетах 03 и 07 до момента вручения, оформления. Отметим, что в течение длительного времени порядок учета рассматриваемого имущества можно было проследить и по проекту приказа о внесении изменений в Инструкцию, утв. приказом Минфина России от 01.12.2010 № 157н (далее — Инструкция № 157н). Он совпадал с описанным в письмах Минфина России*(2).

Как только имущество передавалось ответственному за его выдачу сотруднику, оно списывалось с баланса и учитывалось на забалансовых счетах 03 и 07 до момента вручения, оформления. Отметим, что в течение длительного времени порядок учета рассматриваемого имущества можно было проследить и по проекту приказа о внесении изменений в Инструкцию, утв. приказом Минфина России от 01.12.2010 № 157н (далее — Инструкция № 157н). Он совпадал с описанным в письмах Минфина России*(2).

Обратите внимание: с 17 октября 2020 года запланированные проектом изменения в части учета бланков строгой отчетности и «подарков» официально внесены в Инструкцию № 157н.

На балансовых счетах могут учитываться только материальные запасы, отвечающие понятию актива. А именно, объекты, принадлежащие учреждению и (или) находящиеся в его пользовании, контролируемые им, от которых ожидается поступление полезного потенциала или экономических выгод (п. 7 Федерального стандарта «Запасы», утв. приказом Минфина России от 07. 12.2018 № 256н, п.п. 35, 36 Федерального стандарта «Концептуальные основы»).

Итак, делаем выводы из изложенного. Перенести с забалансовых счетов 03 и 07 на балансовый счет 105 06 можно только объекты (например, бланки трудовых книжек, квитанций, похвальные листы, грамоты и пр.), которые:

- Являются активами;

- Находятся на складе учреждения. Так как согласно порядку учета бланков строгой отчетности, имущества, предназначенного для дарения, на счете 105 06 полежат учету только объекты, находящиеся на складе. Выданные для использования (вручения, заполнения) объекты учитываются на забалансовых счетах;

- Приобретены до 01.01.2019. Так как в отношении объектов, поступивших с 01.01.2019, как правило, уже организован учет с применением и забалансовых счетов 03, 07, и балансового счета 105 06 согласно порядку, разработанному на основании писем Минфина России*(2) и закрепленному в учетной политике.

Когда нельзя переносить имущество с забалансовых счетов 03 и 07?

Ответ очевиден — когда оно не удовлетворяет хотя бы одному из условий, перечисленных выше.

Рассмотрим подробнее на примерах.

Пример 1. В учете учреждения на забалансовом счете 03 учитываются топливные карты согласно положениям учетной политики. Переносить их с забалансового счета 03 на баланс в состав материальных запасов не нужно. Дело в том, что топливные карты, как правило, являются собственностью выпустившей их компании. Соответственно, они не удовлетворяют понятию актива.

Пример 2. В учете учреждения на забалансовом счете 07 учитываются грамоты, приобретенные в 2014-2015 годах. В учреждении нет склада. Грамоты находятся у ответственных за их выдачу сотрудников. Переносить в таком случае грамоты с забалансового счета 07 на балансовый счет 105 06 не нужно.

Отражение переноса с забалансовых счетов 03 и 07 в бухгалтерском (бюджетном) учете

Согласно п. 45 Стандарта «Запасы» при переходе на его применение объекты, ранее не признаваемые запасами или учитываемые за балансом, отражаются в составе материальных запасов по их первоначальной стоимости, определяемой согласно положениям Стандарта «Запасы».

Перенос объектов с забалансовых счетов 03 и 07 на баланс отражается в порядке корректировки входящих остатков операциями в межотчетный период через счет 0 401 30 000 «Финансовый результат прошлых отчетных периодов». Основанием будет Бухгалтерская справка (ф.0504833).

В бухгалтерском (бюджетном) учете отражаются следующие записи:

- Уменьшение забалансового счета 03 — отражено выбытие бланков строгой отчетности (например, бланков трудовых книжек, квитанций).

- Уменьшение забалансового счета 07 — отражено выбытие имущества, предназначенного для вручения, дарения (например, грамот, подарков).

- Дебет 0 105 36 000 Кредит 0 401 30 000 — отражено принятие к учету бланков строгой отчетности, имущества для дарения, вручения.

Информация о переносе отражается в Сведениях об изменении остатков валюты баланса (ф. 0503173), Сведениях об изменении остатков валюты баланса учреждения (ф. 0503773) (раздел 8 Методических рекомендаций по применению Стандарта «Запасы», доведенных письмом Минфина России от 01. 08.2019 № 02-07-07/58075).

08.2019 № 02-07-07/58075).

Дальнейший учет осуществляется в общем порядке: как только имущество будет выдано со склада лицу, ответственному за его вручение, оформление, его нужно будет списать с баланса (со счета 105 06) и учесть на соответствующем забалансовом счете (03 или 07) до момента использования. Как только имущество будет использовано (подарено, оформлено или выдано), его можно будет окончательно списать с учета, а именно, с забалансовых счетов 03 или 07.

Отражение переноса с забалансовых счетов 03 и 07 в 1С:БГУ 8

Допустим, у бюджетного учреждения на складе остались бланки квитанций, похвальные листы и грамоты, которые нужно «поднять» на балансовый счет 105 06. Чтобы отразить в бухгалтерской программе 1С:БГУ 8 перенос имущества с забалансовых счетов 03 и 07 на балансовый счет 105 06 в межотчетный период, необходимо сделать всего лишь 2 шага.

Шаг 1. Уменьшаем остатки по забалансовым счетам 03 и 07

Для списания бланков строгой отчетности применяется документ «Акт списания БСО», для списания грамот и похвальных листов — «Акт списания материалов».

Документы составляются датой 31.12.2019 (рис. 1, 2).

рис. 1

В документ подтягиваем все объекты, которые необходимо списать.

рис. 2

Шаг 2. Принимаем к учету бланки квитанций, похвальные листы и грамоты на балансовый счет 105 06

В программе 1С:БГУ 8 нет специализированного документа для переноса остатков с забалансовых счетов 03 и 07 на балансовый счет 105 06 в межотчетный период. Поэтому формируем документ «Операция (бухгалтерская)». Особенности его заполнения отмечены на рисунке.

рис. 3

Мы рассмотрели в статье условия для переноса с забалансовых счетов 03 и 07 бланков строгой отчетности и имущества, предназначенного для дарения, а также примеры случаев, когда перенос не осуществляется. Также были приведены бухгалтерские записи для отражения такого переноса в учете и рекомендации по формированию соответствующих документов в бухгалтерской программе 1С:БГУ 8.

Так как тема переноса имеет нюансы и в итоге отражается в отчетности, рекомендуем согласовать необходимость «поднятия» на баланс бланков строгой отчетности и «подарков» с органом-учредителем.

_________________

*(1) Имеются в виду положения Порядка, утв. приказом Минфина России от 29.11.2017 № 209н, согласно которому расходы на приобретение бланков строгой отчетности и имущества, предназначенного для вручения, дарения, относятся на подстатью 349 КОСГУ. То есть предусматривается учет такого имущества в составе материальных запасов. А в Инструкцию № 157н на момент начала действия Порядка № 209н подобные изменения внесены не были. Более того, до недавнего времени в п. 118 Инструкции № 157н сохранялась оговорка про невозможность учета в составе материальных запасов бланков строгой отчетности.

*(2) Имеются в виду письма Минфина России от 26.04.2019 № 02-07-07/31230, от 14.03.2019 № 02-06-10/16864, п. 5 раздела 2 Методических рекомендаций по применению Стандарта «Запасы», доведенных письмом Минфина России от 01.08.2019 № 02-07-07/58075.

Опубликовано

Забалансовых позиций депозитарных организаций в расширенных финансовых счетах

Инициатива Enhanced Financial Accounts — это амбициозная долгосрочная попытка дополнить Financial Accounts of the United States более подробной картиной финансового посредничества в Соединенных Штатах (см. Gallin and Smith, and Smith, 2015). В этом Примечании описывается один начальный проект по предоставлению более подробной информации о владениях и деятельности депозитных организаций (именуемых здесь для простоты «банками»). 2

Gallin and Smith, and Smith, 2015). В этом Примечании описывается один начальный проект по предоставлению более подробной информации о владениях и деятельности депозитных организаций (именуемых здесь для простоты «банками»). 2

Одним из важных ограничений Financial Accounts является отсутствие информации о забалансовых статьях. Например, условные активы и обязательства обычно не отражаются в балансах в соответствии со стандартными принципами бухгалтерского учета. Тем не менее, такие статьи могут подвергать такие учреждения, как банки, кредитному риску, рыночному риску, риску ликвидности или риску контрагента, который не отражается в балансах сектора в Финансовых счетах .Чтобы предоставить более полную картину деятельности и потенциальных рисков, с которыми сталкивается банковский сектор, мы теперь предоставляем, в рамках инициативы Enhanced Financial Accounts, дополнительную информацию по отдельным внебалансовым статьям, указанным в отчетах о вызовах банка, включая неиспользованные обязательства по кредитам, аккредитивы и деривативы. 3 Мы предоставляем дополнительную таблицу, показывающую внебалансовые статьи для консолидированных операций зарегистрированных в США депозитных учреждений (аналогично балансу консолидированного U.Таблица зарегистрированных депозитных учреждений). 4 В оставшейся части этого примечания кратко обсуждается новая информация, содержащаяся в этой таблице.

3 Мы предоставляем дополнительную таблицу, показывающую внебалансовые статьи для консолидированных операций зарегистрированных в США депозитных учреждений (аналогично балансу консолидированного U.Таблица зарегистрированных депозитных учреждений). 4 В оставшейся части этого примечания кратко обсуждается новая информация, содержащаяся в этой таблице.

Неиспользованные обязательства

Предоставление ликвидности населению и предприятиям по запросу — одна из ключевых функций банков. 5 Помимо приема депозитов и выдачи ссуд, банки часто предоставляют клиентам и фирмам кредитные линии, которые можно использовать по мере необходимости.Невыбранная часть этих строк называется неиспользованными обязательствами и не отражается в балансах банков в Финансовых счетах , поскольку они являются условными по своему характеру (т.е. они могут или не могут фактически привести к возникновению обязательств должника или кредитора. активы). Когда заемщики используют свои кредитные линии, неиспользованные обязательства конвертируются в ссуду и отражаются как актив в балансе банка. Типичным примером является счет кредитной карты — разница между текущим балансом на счете и его кредитным лимитом представляет собой неиспользованное обязательство со стороны банка-эмитента.

активы). Когда заемщики используют свои кредитные линии, неиспользованные обязательства конвертируются в ссуду и отражаются как актив в балансе банка. Типичным примером является счет кредитной карты — разница между текущим балансом на счете и его кредитным лимитом представляет собой неиспользованное обязательство со стороны банка-эмитента.

С точки зрения финансовой стабильности, динамика неиспользованных обязательств дает информацию о спросе и предложении на кредиты, а также о потенциальном давлении на ликвидность, с которым сталкиваются банки. Например, финансовые компании использовали свои резервные кредитные линии в банках, когда во второй половине 2007 года рынок коммерческих ценных бумаг, обеспеченных активами, оказался под давлением (Acharya, Schnabl, and Suarez, 2013). Аналогичным образом нефинансовые фирмы использовали свои банковские кредитные линии во время финансового кризиса 2007–2009 годов (Ivashina and Scharfstein, 2010; Berrospide and Meisenzahl, 2015). Частично в результате использования кредитных линий коммерческие и промышленные ссуды (C&I) на банковских балансах продолжали расти во время финансового кризиса, даже несмотря на то, что экономическая активность и выдача новых ссуд резко замедлились. Другими словами, рост кредитов C&I во время финансового кризиса был, по крайней мере, частично обусловлен преобразованием внебалансовых обязательств в балансовые кредиты (Cohen-Cole et al., 2008). С точки зрения банков, такая конверсия может рассматриваться как материализация забалансовой ликвидности и кредитного риска.

Частично в результате использования кредитных линий коммерческие и промышленные ссуды (C&I) на банковских балансах продолжали расти во время финансового кризиса, даже несмотря на то, что экономическая активность и выдача новых ссуд резко замедлились. Другими словами, рост кредитов C&I во время финансового кризиса был, по крайней мере, частично обусловлен преобразованием внебалансовых обязательств в балансовые кредиты (Cohen-Cole et al., 2008). С точки зрения банков, такая конверсия может рассматриваться как материализация забалансовой ликвидности и кредитного риска.

На Рисунке 1 показана динамика совокупных неиспользованных обязательств, предоставленных банками (черная линия, иллюстрирующая строку 1 в таблице), и общих балансовых активов банков (красная линия). Общие балансовые активы выросли с 3 триллионов долларов в 1990 году до примерно 15,5 триллионов долларов в 2014 году. Неиспользованные обязательства росли значительно быстрее — с примерно 1 триллиона долларов в 1990 году до 9 триллионов долларов накануне финансового кризиса. Во время финансового кризиса неиспользованные обязательства значительно сократились, так как одни кредитные линии были задействованы, а другие (особенно лимиты по кредитным картам) были сокращены.В последние годы они снова начали расти, но остаются ниже докризисного уровня, который в настоящее время составляет около 6,5 трлн долларов.

Во время финансового кризиса неиспользованные обязательства значительно сократились, так как одни кредитные линии были задействованы, а другие (особенно лимиты по кредитным картам) были сокращены.В последние годы они снова начали расти, но остаются ниже докризисного уровня, который в настоящее время составляет около 6,5 трлн долларов.

| Рисунок 1: Итого по активам и неиспользованным обязательствам 1 |

|---|

На рисунке 2 показан состав неиспользованных обязательств (строки 2-5 таблицы).Около половины неиспользованных обязательств — это линии по кредитным картам (черная линия), на которые приходится большая часть быстрого роста общего объема неиспользованных обязательств в течение 2007 года. После финансового кризиса неиспользованные обязательства по кредитным картам сократились на 1,5 триллиона долларов, в основном как Это результат того, что банки урезали лимиты по кредитным картам, хотя в последние пару лет они снова начали расти. 6

6

Возобновляемые открытые кредитные линии, обеспеченные жилой недвижимостью на 1–4 семьи (также известной как кредитные линии собственного капитала), синяя линия и обязательства по строительным кредитам, зеленая линия, вместе составляют 10 процентов неиспользованных обязательств.Неиспользованные обязательства по ссудам на строительство резко сократились во время рецессии, но вернулись почти к докризисному уровню, в то время как неиспользованные обязательства по кредитным линиям на строительство жилья продолжали сокращаться после финансового кризиса, хотя и медленными темпами.

| Рисунок 2: Неиспользованные обязательства по категориям |

|---|

На другие неиспользованные обязательства (красная линия), включая обязательства перед финансовыми и нефинансовыми компаниями, приходится около 40 процентов всех неиспользованных обязательств. Они резко упали во время кризиса, скорее всего, из-за просадок финансовых и нефинансовых компаний (Acharya, Schnabl, and Suarez (2013), Berrospide and Meisenzahl (2015)), но в последнее время они вернулись к своим докризисным уровням. В последние годы стали доступны более подробные данные по этим обязательствам (показаны в строках 6-8 таблицы). Как показано на Рисунке 3, крупнейшим компонентом этих неиспользованных обязательств являются коммерческие и промышленные (C&I) кредитные линии (то есть кредитные линии нефинансовым фирмам), которые в настоящее время составляют около 1 доллара США.7 триллионов, или около 25 процентов от общего объема неиспользованных обязательств.

Они резко упали во время кризиса, скорее всего, из-за просадок финансовых и нефинансовых компаний (Acharya, Schnabl, and Suarez (2013), Berrospide and Meisenzahl (2015)), но в последнее время они вернулись к своим докризисным уровням. В последние годы стали доступны более подробные данные по этим обязательствам (показаны в строках 6-8 таблицы). Как показано на Рисунке 3, крупнейшим компонентом этих неиспользованных обязательств являются коммерческие и промышленные (C&I) кредитные линии (то есть кредитные линии нефинансовым фирмам), которые в настоящее время составляют около 1 доллара США.7 триллионов, или около 25 процентов от общего объема неиспользованных обязательств.

| Рисунок 3: Неиспользованные обязательства финансовых и нефинансовых фирм |

|---|

Аккредитивы

В строках с 9 по 11 таблицы указаны аккредитивы, которые являются еще одной условной статьей, исключенной из балансов банков (до реализации). Аккредитивы предоставляются банками для промежуточных транзакций, когда покупатели и продавцы работают в различных правовых или финансовых условиях и требуют более официальных гарантий платежа, например, в международной торговле или гарантии для зарубежных офисов банка. Аккредитив банка гарантирует оплату продавцу при соблюдении согласованных условий поставки; то есть, если товар или услуга предоставлены и покупатель не может произвести оплату в соответствии с договоренностью, банк произведет оплату от имени покупателя.Резервные финансовые аккредитивы и гарантии иностранных офисов увеличились с примерно 100 миллиардов долларов в 1990 году до 700 миллиардов долларов в 2014 году. Остальные аккредитивы остаются стабильными на уровне примерно 100 миллиардов долларов за последние 25 лет.

Аккредитивы предоставляются банками для промежуточных транзакций, когда покупатели и продавцы работают в различных правовых или финансовых условиях и требуют более официальных гарантий платежа, например, в международной торговле или гарантии для зарубежных офисов банка. Аккредитив банка гарантирует оплату продавцу при соблюдении согласованных условий поставки; то есть, если товар или услуга предоставлены и покупатель не может произвести оплату в соответствии с договоренностью, банк произведет оплату от имени покупателя.Резервные финансовые аккредитивы и гарантии иностранных офисов увеличились с примерно 100 миллиардов долларов в 1990 году до 700 миллиардов долларов в 2014 году. Остальные аккредитивы остаются стабильными на уровне примерно 100 миллиардов долларов за последние 25 лет.

Производные инструменты

Третья основная категория забалансовых статей банков, отражаемых в Расширенной финансовой отчетности, — это производные финансовые инструменты. Банки могут заключать контракты с производными финансовыми инструментами для продажи защиты контрагентам, стремящимся хеджировать свой кредитный риск, процентный риск или риск обменного курса (или занять спекулятивные позиции).В то же время банки могут также заключать контракты с производными финансовыми инструментами для покупки защиты, например, для хеджирования своих соответствующих рисков. Расширенные финансовые счета предоставляют совокупные позиции банковского сектора по кредитным производным инструментам (строки 12-21 и 34-41), производным инструментам на процентную ставку (строки 22-27) и другим производным инструментам (включая валютные производные инструменты, строки 28-33) в качестве показатель степени, в которой банковский сектор в целом меняет свою подверженность определенным видам риска за счет использования забалансовых производных финансовых инструментов.

Банки могут заключать контракты с производными финансовыми инструментами для продажи защиты контрагентам, стремящимся хеджировать свой кредитный риск, процентный риск или риск обменного курса (или занять спекулятивные позиции).В то же время банки могут также заключать контракты с производными финансовыми инструментами для покупки защиты, например, для хеджирования своих соответствующих рисков. Расширенные финансовые счета предоставляют совокупные позиции банковского сектора по кредитным производным инструментам (строки 12-21 и 34-41), производным инструментам на процентную ставку (строки 22-27) и другим производным инструментам (включая валютные производные инструменты, строки 28-33) в качестве показатель степени, в которой банковский сектор в целом меняет свою подверженность определенным видам риска за счет использования забалансовых производных финансовых инструментов.

Банки покупают и продают защиту от дефолта почти исключительно посредством свопов на дефолт по кредиту (CDS, показанные в строках 13 и 18), которые работают следующим образом: в обмен на платеж продавец CDS обещает заплатить покупателю CDS «условная сумма» в случае дефолта заемщика по кредиту, известная как «эталонная организация» — то есть CDS может использоваться для передачи риска дефолта эталонной организацией от покупателя CDS к продавцу CDS. Контракты CDS заключаются, например, на многие типы облигаций, включая суверенный долг и корпоративные облигации, и могут хеджировать риск держателя облигации путем осуществления платежей в случае дефолта по облигации и могут позволить инвесторам получить синтетический кредитный риск. Однако, поскольку условная сумма купленной защиты не обязательно должна соответствовать фактической подверженности покупателя CDS кредитному риску, совокупная стоимость условных сумм, купленных и проданных по контрактам CDS, может намного превышать совокупную стоимость базового кредита.

Контракты CDS заключаются, например, на многие типы облигаций, включая суверенный долг и корпоративные облигации, и могут хеджировать риск держателя облигации путем осуществления платежей в случае дефолта по облигации и могут позволить инвесторам получить синтетический кредитный риск. Однако, поскольку условная сумма купленной защиты не обязательно должна соответствовать фактической подверженности покупателя CDS кредитному риску, совокупная стоимость условных сумм, купленных и проданных по контрактам CDS, может намного превышать совокупную стоимость базового кредита.

На рисунке 4 показана общая условная стоимость CDS, купленных (красная линия) и проданных (черная линия) банковским сектором, согласно отчетам о вызовах. 7 В целом, банковский сектор заключил контракты CDS на покупку и продажу защиты почти равных сумм с точки зрения условной стоимости, причем купленная защита незначительно превышает проданную защиту. 8 В связи с ростом общего спроса на кредитную защиту во время финансового кризиса банки покупали и продавали большие условные суммы CDS, достигнув пика в 8 триллионов долларов в 2008 году. 9 По мере того как кризис утих, контракты CDS были урегулированы, и общие условные суммы позиций CDS банков значительно снизились в последние годы.

9 По мере того как кризис утих, контракты CDS были урегулированы, и общие условные суммы позиций CDS банков значительно снизились в последние годы.

| Рисунок 4: Позиции по производным кредитным инструментам — условная стоимость |

|---|

Чтобы лучше понять подверженность риску кредитных деривативов, на рисунке 5, верхняя панель, показана совокупная справедливая стоимость CDS, то есть рыночная цена CDS, продаваемых банковским сектором, а на рисунке 5, нижняя панель, показывает совокупную справедливую стоимость CDS, купленных банковским сектором.Нижняя панель выглядит почти так же, как верхняя, что свидетельствует о том, что банковский сектор в целом, по всей видимости, занял компенсирующие позиции по сделкам CDS. В результате чистая справедливая стоимость всех позиций по кредитным деривативам, удерживаемых банковским сектором, составила всего 10,9 млрд долларов США в 2014 г . : 4 квартал. Относительно низкая чистая справедливая стоимость указывает на то, что банковский сектор участвует только в ограниченных совокупных кредитных переводах через рынок CDS.

: 4 квартал. Относительно низкая чистая справедливая стоимость указывает на то, что банковский сектор участвует только в ограниченных совокупных кредитных переводах через рынок CDS.

| Рисунок 5: Справедливая стоимость проданных и купленных CDS |

|---|

| Рисунок 5: Справедливая стоимость проданных и купленных CDS (продолжение) |

|---|

Помимо кредитных деривативов, банки держат значительное количество процентных деривативов, в основном процентные свопы (строки 22-25).В большинстве случаев эти производные финансовые инструменты обменивают фиксированные платежи на плавающие платежи, которые привязаны к базовой процентной ставке, такой как LIBOR, на условную сумму. В отличие от CDS, условная сумма этих производных инструментов используется только для расчета платежей, но никогда не будет выплачена. Основная причина, по которой банки держат эти деривативы, заключается в том, что банки посредничают со средствами по срокам погашения, заимствуя краткосрочные и предоставляя долгосрочные ссуды. Такое участие в трансформации сроков погашения подвергает банки процентному риску. 10 Следовательно, банки могут хеджировать этот риск с помощью производных инструментов на процентную ставку.

В отличие от CDS, условная сумма этих производных инструментов используется только для расчета платежей, но никогда не будет выплачена. Основная причина, по которой банки держат эти деривативы, заключается в том, что банки посредничают со средствами по срокам погашения, заимствуя краткосрочные и предоставляя долгосрочные ссуды. Такое участие в трансформации сроков погашения подвергает банки процентному риску. 10 Следовательно, банки могут хеджировать этот риск с помощью производных инструментов на процентную ставку.

На Рисунке 6 показана общая положительная и отрицательная справедливая стоимость производных инструментов на процентную ставку в банковском секторе (строки 26-27). Справедливая стоимость процентных производных финансовых инструментов резко выросла во время финансового кризиса и осталась на высоком уровне. Однако общая положительная справедливая стоимость (черная линия) и общая отрицательная справедливая стоимость (красная линия) изменились вместе, что отражает тот факт, что чистая справедливая стоимость всех позиций процентных деривативов, удерживаемых банковским сектором (т. е., разница между черной и красной линиями) осталась относительно небольшой (менее 100 миллиардов долларов почти во всех кварталах). Такая относительно небольшая чистая справедливая стоимость, вероятно, частично объясняется концентрацией производных финансовых инструментов на процентную ставку в банках-дилерах, которые обычно пытаются сопоставить свои риски с взаимозачетными позициями. 11

е., разница между черной и красной линиями) осталась относительно небольшой (менее 100 миллиардов долларов почти во всех кварталах). Такая относительно небольшая чистая справедливая стоимость, вероятно, частично объясняется концентрацией производных финансовых инструментов на процентную ставку в банках-дилерах, которые обычно пытаются сопоставить свои риски с взаимозачетными позициями. 11

| Рисунок 6: Справедливая стоимость производных инструментов на процентную ставку |

|---|

Банки также держат другие производные инструменты, включая производные инструменты в иностранной валюте.На Рисунке 7 показана общая положительная и отрицательная справедливая стоимость других производных финансовых инструментов, имеющихся в банковском секторе. Как и в случае производных финансовых инструментов на процентную ставку, общая положительная справедливая стоимость и общая отрицательная справедливая стоимость изменяются вместе. Чистая справедливая стоимость всех других позиций по производным финансовым инструментам в банковском секторе почти во всех кварталах составляла менее 15 млрд долларов США.

Как и в случае производных финансовых инструментов на процентную ставку, общая положительная справедливая стоимость и общая отрицательная справедливая стоимость изменяются вместе. Чистая справедливая стоимость всех других позиций по производным финансовым инструментам в банковском секторе почти во всех кварталах составляла менее 15 млрд долларов США.

| Рисунок 7: Справедливая стоимость прочих производных инструментов |

|---|

Заключение

В соответствии с миссией инициативы Enhanced Financial Accounts, представленная здесь информация об совокупной стоимости внебалансовой деятельности банков, включая неиспользованные обязательства, аккредитивы и производные финансовые инструменты, проливает дополнительный свет на деятельность банков и риски. , и как они изменились со временем.В будущих проектах ОДВ будет предпринята попытка дальнейшего обогащения финансовой отчетности за счет предоставления дополнительных подробностей и понимания активов, деятельности и рисков в этом и других секторах, с целью создания новых перспектив взаимосвязей и последствий для финансовой стабильности основных институты в экономике и финансовой системе США.

, и как они изменились со временем.В будущих проектах ОДВ будет предпринята попытка дальнейшего обогащения финансовой отчетности за счет предоставления дополнительных подробностей и понимания активов, деятельности и рисков в этом и других секторах, с целью создания новых перспектив взаимосвязей и последствий для финансовой стабильности основных институты в экономике и финансовой системе США.

Артикул:

Ачарья, Вирал В., Филипп Шнабль и Густаво Суарес (2013).«Секьюритизация без передачи риска», Журнал финансовой экономики, т. 107, нет. 3. С. 515-536.

Бегенау, Джулиана, Моника Пьяццези и Мартин Шнайдер (2014). «Новое отображение потока средств», под ред. Бруннермейера, Маркуса и Арвинда Кришнамурти, Топология риска: системный риск и макро-моделирование. Чикаго: Издательство Чикагского университета: стр. 57-64.

Бегенау, Джулиана, Моника Пьяццези и Мартин Шнайдер (2015). «Подверженность банковскому риску», рабочий документ NBER № 21334.

«Подверженность банковскому риску», рабочий документ NBER № 21334.

Берроспид, Хосе М. и Ральф Р. Майзенцаль (2015). «Реальные последствия использования кредитной линии», серия дискуссий по финансам и экономике, 2015-007. Совет управляющих Федеральной резервной системы (США).

Кэмпбелл, Шон Д. и Джошуа Галлин (2014). «Передача риска между секторами экономики с использованием свопов на дефолт», Примечания ФРС 2014-09-03. Совет управляющих Федеральной резервной системы (У.С.).

Коэн-Коул, Итан, Бурку Дуйган-Бамп, Хосе Филлат и Юдит Монториол-Гаррига (2008). «Заглядывать за агрегаты: ответ на« Факты и мифы о финансовом кризисе 2008 года »,» Серия статей отдела количественного анализа QAU08-5. Федеральный резервный банк Бостона.

Эйхнер, Мэтью Дж., Дональд Л. Кон и Майкл Г. Палумбо (2010). «Финансовая статистика США и кризис: что они получили правильно, что они упустили и как они должны измениться?» Серия дискуссий по финансам и экономике 2010-2020. Совет управляющих Федеральной резервной системы (США).

Совет управляющих Федеральной резервной системы (США).

Инглиш, Уильям Б., Скандер Дж. Ван ден Хевел и Эгон Закрайсек (2012). «Риск процентной ставки и оценка капитала банка», серия дискуссий по финансам и экономике, 2012–26 гг. Совет управляющих Федеральной резервной системы (США).

Галлин, Джошуа и Пол Смит (2014). «Расширенная финансовая отчетность», Примечания FEDS 01.08.2014. Совет управляющих Федеральной резервной системы (У.С.).

Ивашина, Виктория и Дэвид Шарфштейны (2010 г.) «Банковское кредитование во время финансового кризиса 2008 г.». Журнал финансовой экономики , т. 97, нет. 3, 319-338.

Кашьяп, Анил К., Рагурам Раджан и Джереми С. Стейн (2002). «Банк как поставщик ликвидности: объяснение сосуществования кредитования и приема депозитов». Финансовый журнал , т. 57, нет. 1. С. 33-73.

Укажите как:

Meisenzahl, Ральф (2015). «Забалансовые статьи депозитных организаций в расширенных финансовых счетах», Примечания FEDS. Вашингтон: Совет управляющих Федеральной резервной системы, 28 августа 2015 г. https://doi.org/10.17016/2380-7172.1579

«Забалансовые статьи депозитных организаций в расширенных финансовых счетах», Примечания FEDS. Вашингтон: Совет управляющих Федеральной резервной системы, 28 августа 2015 г. https://doi.org/10.17016/2380-7172.1579

Как учесть аккредитив в балансе | Малый бизнес

Карен Роджерс Обновлено 1 марта 2019 г.

Учет аккредитива на вашем балансе зависит от того, когда вы его используете. Один, выпущенный вашим финансовым учреждением, действует как заменитель кредита.Это учреждение, часто банк, встает на место вас и платит продавцу. Затем вы несете ответственность за погашение кредита. Когда вы используете аккредитив, записывайте операции в своей системе бухгалтерского учета и указывайте их в балансе компании.

Раскрытие внебалансовой отчетности

До тех пор, пока вы не используете аккредитив для бизнес-операции, это забалансовая информация. В соответствии с общепринятыми принципами бухгалтерского учета активы, обязательства, выручка и расходы признаются только тогда, когда они действительно происходят. Поскольку аккредитив гарантирует будущее обязательство, фактического обязательства для признания нет. В результате аккредитивы отражаются в сноске к балансу.

Поскольку аккредитив гарантирует будущее обязательство, фактического обязательства для признания нет. В результате аккредитивы отражаются в сноске к балансу.

Покупка без кредита

Если вы покупаете оборудование, основные средства и запасы без использования аккредитива, покупка учитывается либо как наличные, либо как кредит. Приобретаемое вами оборудование или инвентарь указывается как актив баланса, а покупка в кредит отображается в разделе пассивов ведомости.Если вы платите наличными, дебетуйте счет актива и кредит наличными. Например, чтобы учесть покупку инвентаря на 5000 долларов, дебетуйте инвентарь на 5000 долларов и зачислите наличные на 5000 долларов. Если вы используете кредит, дебетуйте инвентарь на сумму 5000 долларов и кредиторскую задолженность на 5000 долларов.

Покупка по аккредитиву

При покупке с использованием аккредитива дебетуйте счет активов и кредитуйте счет по аккредитиву. Например, вы покупаете инвентарь на 50 000 долларов, используя письмо. Затем банк взимает с вас комиссию в размере 250 долларов США и консультационный сбор в размере 2000 долларов США.Дебетовать счет инвентаризации на сумму 50 000 долларов и дебетовать аккредитивно-денежный счет на сумму 2250 долларов. Кредитовать счет по аккредитиву на сумму 52 250 долларов США. Все три записи отражены в балансе.

Например, вы покупаете инвентарь на 50 000 долларов, используя письмо. Затем банк взимает с вас комиссию в размере 250 долларов США и консультационный сбор в размере 2000 долларов США.Дебетовать счет инвентаризации на сумму 50 000 долларов и дебетовать аккредитивно-денежный счет на сумму 2250 долларов. Кредитовать счет по аккредитиву на сумму 52 250 долларов США. Все три записи отражены в балансе.

Погашение является начисленным обязательством

Погашение суммы аккредитива рассматривается как начисленное обязательство. Например, у вас может быть баланс аккредитива в размере 50 000 долларов США. Банковские сборы составляют 250 долларов, а консультационные услуги — 2000 долларов. Дебетируйте счет по аккредитиву на сумму 50 000 долларов и кредитуйте наличными на сумму 50 000 долларов.Затем взимается комиссия банка по дебетовому аккредитиву на сумму 250 долларов США и комиссия за консультационные услуги по аккредитиву на сумму 2000 долларов США и кредит наличными на сумму 2250 долларов США. В балансовом отчете денежный счет уменьшается на выплаты в размере 50 000, 250 и 2 000 долларов. Балансовый счет по аккредитиву к оплате имеет нулевое сальдо. Консультационный сбор и банковский сбор указаны в отчете о прибылях и убытках.

Как создать баланс для вашего бизнеса

Что такое баланс?

Знание баланса имеет решающее значение.Наш образец баланса вы можете найти в конце статьи.

Балансовый отчет — это моментальный снимок финансового состояния бизнеса в определенный момент времени, обычно на конец отчетного периода.

Бухгалтерский баланс включает активы, обязательства и собственный капитал владельцев или акционеров. Активы и пассивы делятся на краткосрочные и долгосрочные, включая денежные счета, такие как чековые, денежный рынок или государственные ценные бумаги.

В любой момент времени активы должны равняться обязательствам плюс собственный капитал.Актив — это все, что принадлежит бизнесу и имеет денежную стоимость. Обязательства — это требования кредиторов к активам бизнеса. Поэтому, когда вы создаете баланс, вы должны убедиться, что он уравновешен. Вы делаете это, увеличивая или уменьшая сторону пассивов листа так, чтобы она была равна стороне активов. В частности, часть пассивов, которую вы корректируете, — это собственный капитал.

Поэтому, когда вы создаете баланс, вы должны убедиться, что он уравновешен. Вы делаете это, увеличивая или уменьшая сторону пассивов листа так, чтобы она была равна стороне активов. В частности, часть пассивов, которую вы корректируете, — это собственный капитал.

Может показаться, что капитал собственников подпадает под категорию обязательств, но по сути вы можете думать о нем как о стоимости, которую бизнес причитается владельцам.Другими словами, вы аккуратно складываете активы в левой части баланса, а затем складываете все обязательства в правой части баланса, а затем вычитаете обязательства из активов. Чистое число — это собственный капитал. Конечно, возможно, что собственный капитал будет отрицательным, если обязательства больше, чем активы.

Если вам интересно, что такое баланс, возможно, вам стоит также ознакомиться с нашей статьей о доходах. Что такое отчет о доходах?

Для чего используется баланс?

Баланс содержит наиболее важную финансовую информацию о вашем бизнесе.

Балансовый отчет помогает владельцу малого бизнеса быстро понять финансовую устойчивость и возможности бизнеса. Без бухгалтерского баланса бухгалтерский учет невозможен. В состоянии ли бизнес расширяться? Может ли бизнес легко справиться с обычными финансовыми приливами и отливами доходов и расходов? Или бизнесу следует предпринять немедленные шаги для увеличения денежных резервов?

Балансы позволяют выявлять и анализировать тенденции, особенно в области дебиторской и кредиторской задолженности.Удлиняется ли цикл дебиторской задолженности? Можно ли более агрессивно взыскивать дебиторскую задолженность? Некоторые долги не подлежат взысканию? Снижает ли бизнес кредиторскую задолженность, чтобы предотвратить неизбежную нехватку денежных средств?

По теме: У нас есть много бесплатных ресурсов. Щелкните здесь, чтобы получить бесплатный шаблон отчета о доходах!

Балансы, наряду с отчетами о прибылях и убытках, также являются самыми основными элементами в предоставлении финансовой отчетности потенциальным кредиторам, таким как банки, инвесторы и продавцы, которые рассматривают, какой кредит предоставить фирме. Имейте в виду, что если вы являетесь корпорацией или компанией с ограниченной ответственностью, то активы и обязательства на вашем балансе (за исключением собственного капитала) не являются личными активами и обязательствами вас или ваших партнеров. Точно так же, если вы являетесь индивидуальным предпринимателем, то имеет значение ваш личный баланс, потому что бизнес не существует как отдельное юридическое лицо.

Имейте в виду, что если вы являетесь корпорацией или компанией с ограниченной ответственностью, то активы и обязательства на вашем балансе (за исключением собственного капитала) не являются личными активами и обязательствами вас или ваших партнеров. Точно так же, если вы являетесь индивидуальным предпринимателем, то имеет значение ваш личный баланс, потому что бизнес не существует как отдельное юридическое лицо.

Как отформатировать баланс?

Активы

Активы подразделяются на краткосрочные и долгосрочные, чтобы отразить простоту ликвидации каждого актива.Наличные деньги по понятным причинам считаются наиболее ликвидными из всех активов. Долгосрочные активы, такие как недвижимость или оборудование, с меньшей вероятностью будут проданы в одночасье или могут быть быстро преобразованы в оборотные активы, такие как денежные средства.

- Оборотные активы : Оборотные активы — это любые активы, которые можно легко конвертировать в денежные средства в течение одного календарного года.

Примерами оборотных активов являются текущие счета или счета денежного рынка, дебиторская задолженность и векселя к получению, срок погашения которых составляет один год.

Примерами оборотных активов являются текущие счета или счета денежного рынка, дебиторская задолженность и векселя к получению, срок погашения которых составляет один год.- Наличные. Деньги, доступные немедленно, например, на текущих счетах, являются наиболее ликвидными из всех краткосрочных активов.

- Дебиторская задолженность: это деньги, причитающиеся компании за покупки, сделанные клиентами, поставщиками и другими продавцами.

- Векселя к получению: Векселя к получению со сроком погашения в течение одного года являются оборотными активами. Векселя, которые нельзя получить в течение одного года, следует рассматривать как долгосрочные активы.

- Долгосрочные активы : Долгосрочные активы включают землю, здания, машины и транспортные средства, которые используются для ведения бизнеса.

- Земля: Земля считается основным активом, но, в отличие от других основных средств, не подлежит амортизации, поскольку земля считается активом, который никогда не изнашивается.

- Здания: Здания классифицируются как основные средства и амортизируются с течением времени.

- Офисное оборудование: сюда входят копировальные аппараты, факсы, принтеры и компьютеры, используемые в вашем бизнесе.

- Машины: На этом рисунке представлены машины и оборудование, используемые на вашем предприятии для производства вашей продукции. Примеры оборудования могут включать токарные станки, конвейерные ленты или печатный станок.

- Транспортные средства: сюда входят любые транспортные средства, используемые в вашем бизнесе.

- Общая сумма основных средств: это общая долларовая стоимость всех основных средств вашего бизнеса за вычетом накопленной амортизации.

- Земля: Земля считается основным активом, но, в отличие от других основных средств, не подлежит амортизации, поскольку земля считается активом, который никогда не изнашивается.

- Общие активы : Эта цифра представляет собой общую долларовую стоимость как краткосрочных, так и долгосрочных активов вашего бизнеса.

По теме: Можно начать бизнес с 10000 долларов!

Создание баланса может показаться сложным, но это необходимо для вашего бизнеса.

Обязательства и собственный капитал

Сюда входят все долги и обязательства предприятия перед внешними кредиторами, поставщиками или банками, подлежащие выплате в течение одного года, плюс собственный капитал. Часто эту часть баланса называют просто «обязательствами».

- Краткосрочные обязательства : Это общая сумма всех текущих обязательств перед кредиторами, которые должны быть погашены в течение одного года.

- Кредиторская задолженность: Сюда входят все краткосрочные обязательства вашего бизнеса перед кредиторами, поставщиками и другими поставщиками.Кредиторская задолженность может включать поставки и материалы, приобретенные в кредит.

- Векселя к оплате: представляют собой деньги, причитающиеся в краткосрочном цикле погашения в один год или меньше. Это могут быть банкноты, ипотечные обязательства или платежи за автомобиль.

- Начисленная заработная плата и удержания: сюда входят любые заработанные заработные платы или удержания, причитающиеся сотрудникам или для сотрудников, но еще не выплаченные.

- Долгосрочные обязательства : Это любые долги или обязательства компании, срок погашения которых превышает один год с текущей даты.

- Ипотечная задолженность: это остаток по ипотеке, срок действия которой превышает текущий год. Например, вы могли выплатить трехлетнюю закладную на пятнадцать лет, из которых оставшиеся одиннадцать лет (исключая текущий год) считаются долгосрочными.

- Собственный капитал : Иногда его называют акционерным капиталом. Собственный капитал состоит из первоначальных инвестиций в бизнес, а также нераспределенной прибыли, реинвестируемой в бизнес.Помните, что общие обязательства, включая собственный капитал, должны равняться активам. Чтобы достичь баланса, нужно суммировать все активы бизнеса, а затем вычесть все обязательства, кроме собственного капитала. Оставшаяся сумма — это собственный капитал.

- Обыкновенные акции : Это акции, выпущенные в рамках первоначального или более позднего инвестирования в бизнес.

Эти акции остаются фиксированными по первоначальной оценке в бухгалтерских книгах компании.

Эти акции остаются фиксированными по первоначальной оценке в бухгалтерских книгах компании. - Нераспределенная прибыль : Это прибыль, реинвестированная в бизнес после вычета любых распределений среди акционеров, таких как выплаты дивидендов.Нераспределенная прибыль определяется путем вычитания обыкновенных акций из собственного капитала.

- Итого обязательства и собственный капитал : Сюда входят все долги и денежные средства, которые причитаются внешним кредиторам, поставщикам или банкам, и оставшаяся сумма причитающихся акционерам, включая нераспределенную прибыль, реинвестированную в бизнес.

Пример баланса

Перед созданием собственного баланса ознакомьтесь с нашим шаблоном баланса! Вы также можете нажать кнопку печати ниже, чтобы получить собственный загружаемый баланс.

По состоянию на 31.12. 200 200 | ||

| АКТИВЫ | ||

| Денежные средства | 37 298 долл. США США | |

| Дебиторская задолженность | 201 382 долл. США | |

| Облигации к получению | 19 432 долл. США | |

| Итого текущие активы | 1||

| Итого оборотные активы | 1 9004 9004 9004 9004 9004 9004 9004 9004 9004||

| Земля | $ 68,388 | |

| Здания | $ 418,367 | |

| Офисное оборудование | $ 32,836 | |

| Машины | $ 173,839 | |

| $ 173,839 | ||

| 502 Итого долгосрочные активы | 761 809 долл. США США | |

| ОБЩИЕ АКТИВЫ | 1 019 921 долл. США | |

| ЛИЦЕНЗИОННЫЕ СРЕДСТВА 9021 9021 ЛИЦЕНЗИРОВАНИЕ Счета к оплате | $ 123,738 | |

| Векселя к оплате | $ 53,893 | |

| Начисленная заработная плата | $ 23,837 | |

| Итого краткосрочные обязательства | $ 201,468 | LERM | 9005LIA Ипотечная векселя к оплате273 839 долларов |

| Итого долгосрочные обязательства | 273 839 долларов | |

| КАПИТАЛ ВЛАДЕЛЬЦА | ||

| 52421 | Акции и оплаченный капитал 750 | |

| Нераспределенная прибыль | 491,864 долл. США США | |