Распределение НДС — косвенных расходов, при раздельном учете, при ЕНВД, при ОСНО

Бывает, что предприятие ведет деятельность по операциям, что облагаются по различным ставкам или не облагаются НДС вовсе.

Как же поступать при учете, как определить пропорции расчетов, что позволит принять к вычету налоговые суммы? Что стоит знать предпринимателю о распределении косвенных расходов? Какие нюансы стоит учитывать?

Иногда даже опытный бухгалтер может столкнуться с такой проблемой, как определение прибыли, которая учитывается в пропорциях, что необходима для раздельного учета налога на добавленную стоимость.

При четкой квалификации операций, что облагаются и не облагаются налогом, все равно могут быть проблемы технического плана. Например, при подаче деклараций по налогу.

Тот плательщик, который нарушит порядок раздельного учета, может привлечь внимание налоговых структур. Поэтому необходимо знать все тонкости.

Что это такое?

Суммы налога на добавленную стоимость, которые предъявляются продавцом на операции, что имеют различное налогообложение, в соответствии со ст. 170:

- Могут быть учтены в цене товара, нематериального актива и прав на имущество, по которым не нужно уплачивать налоги.

- Могут приниматься к вычетам согласно ст. 172 НК по товару или работам, ОС и нематериальному активу, по которым плательщик обязуется перечислить налог.

Плательщик должен раздельно вести учет между облагаемыми и необлагаемыми операциями.

В том случае, когда прибыль нельзя распределить прямо, тогда расходы будут приняты к вычетам или станут учитываться в цене товара в тех пропорциях, в которых она применяется при операциях.

Базой распределения являются суммы НДС по облагаемым и необлагаемым налогом операциям.

В суммы налога, который должен перечислить налогоплательщик в казну государства, будут включены те части налогов, начисленные при покупке продукции, что соответствуют доле применения продукции в облагаемых операциях.

Правовые основы

Пропорцию разделения можно определить из цены продукции, что была отгружена, прав на имущество, операции которых являются налогооблагаемыми или освобождаются от налога, в общей цене продукции, что отгружалась в налоговом периоде.

В соответствии со ст. 170 НК плательщиком налога может не применяться такие обоснования о распределении в тех отчетных периодах, в которых часть общих расходов на изготовление продукции не больше 5 процентов расходов на изготовление.

Это касается операций, что не облагаются налогом. А сумма входного НДС не будет принята к вычету.

Существует порядок: плательщиком должна быть разработана методика раздельного учета и закреплена с целью обложения налогом.

Если раздельный учет суммы НДС не ведется, то сумма вычета по облагаемым и необлагаемым операциям будет принята к восстановлению (согласно Письму Минфина России от 11.01.2007 N 03-07-15/02).

Решить такой вопрос следует с использованием субсчетов, с помощью которых будет отражаться методика раздельного учета. Необходима организация аналитического учета дохода от продажи продукции.

Принципы распределения

Принцип определения пропорции заключается в использовании такого показателя, как цена отгруженной продукции за отчетный период.

Чтобы была возможность принять сумму к вычетам, умножается распределяемая сумма НДС на цену налогооблагаемого товара, что отгружался, и затем делится на общую сумму отгруженной продукции за отчетный период.

Суммы НДС, что включаются в стоимость товаров, будут пропорциональны стоимости отгруженного товара, что не облагается налогом.

В том случае, когда предприятием ведется деятельность в различных сферах, часть из которых облагается налогом, а часть – нет, то достаточно тяжело определить порядок учета налогов согласно НК.

Организовать учет сложно, поэтому стоит разобраться в принципах, по которым распределяется НДС.

Определение операций, связанных с реализацией

Сначала нужно определить, какая деятельность ведется организацией.

Выделяют:

- связанные операции с продажами товаров, услуг или работ;

- не связанные с продажами.

Распределять нужно только те операции, которые касаются продаж (ст. 170). К примеру, сумма входного налога не будет считаться распределяемой, если проводилось капитальное строительство.

К необлагаемым налогом операциям, что должны распределяться, относится и использование векселя для расчетов.

Реализация продукции, работы или услуги – передача безвозмездно лицу права на собственность, предоставление услуг безвозмездно (ст. 39). А товар – тот объект имущества, который продается или рассчитано на продажу (ст. 38).

Расходы, которые определяются для налога на доход – те, что связаны с изготовлением или продажей, а также сельхозрасходы. По остальным расчет пропорции не требуется.

Расчет пропорций по операциям реализации

Для распределения входного НДС нужно сделать расчет:

- доли операций, что не облагаются налогом, в общей сумму операций предприятия;

- суммы НДС, что не приняты к вычетам по заявлению;

- суммы, что приняты к вычету.

Доля для распределений НДС определяется по основным средствам (ОС) и нематериальному активу, что принимались к учету в начале или середине отчетного периода.

Также учитываются остальные виды имущества по итогу периода, в котором они принимались к вычетам.

Доля операций, что не облагаются налогом, рассчитывается с помощью такой формулы: где ДО НДС – доля необлагаемых налогом операций;

СП – стоимость продукции, что отгружена за период, продажа которой освобождается от уплаты налога;

ОСП – общая стоимость продукции, что отгружались за период.

Следует учесть при расчетах доли операций, что не облагаются налогом: нюансы определений базы по конкретной операции не будут влиять на расчеты.

Не будет учтена прибыли с операций, что не являются продажей (получение дивидендов, процентов по банковскому вкладу).

НДС по капстроительству

Документом распределения НДС, на котором будет отражаться информация о втором потоке сумм налога до завершения строительных работ, будет счет 19.

Лишь после этого представится возможность определять сумму, что предприятие сможет включать:

- В цену жилой недвижимости, что остается у него.

- За счет той инвестиционной доли, что получена по жилой и нежилой недвижимости, которая передается дольщику.

- В вычеты по нежилой недвижимости, что подлежит продаже в соответствии с куплей-продажей по договору, и той, что относится к ОС.

Распределить НДС по косвенным расходам нужно в таких случаях:

- когда предприятие ведет деятельность с применением режима ЕНВД;

- когда предприятие продает товары без налога на добавленную стоимость;

- распределение по ставке 0, которую использует организация.

Документ заполняется и проводится по закрытию периода (в конце месяца). Необходим для распределений входящего налога для учета ценностей, что списывались на расходы, для операций, что облагаются и не облагаются налогом.

Имеет 3 вкладки: в одной отмечается доход от продаж, во второй – учет косвенных расходов, в третьей – счет списываний налога.

Методика распределения

Для ведения учета затрат, которые являются общими хозяйственными, используется метод «директ-костинг». Предусматривается списание расходов в конце месяца и их относят на затраты в налоговом периоде.

Списание косвенного расхода можно осуществить по бюджетам разных уровней, используя распределяющие методы по разным категориям товаров.

Вот несколько баз:

- Объемы при выпуске. Отображается распределение согласно объемам изготовленного в отчетном месяце товара и предоставлении услуг, что выражаются в количественном измерителе.

- Использование плановой себестоимости – согласно плановому изготовлению и предоставлению услуг в текущем месяце.

- Оплаты работ персонала – согласно затратам на оплату зароботной платы.

- Финансовые расходы – согласно финансовым затратам, что отражены в статьях НУ о материальных расходах.

- Доход – по номенклатурной группе, что одновременно задавались в обороте счета 20 и 23, а также в документе о продаже продукции и услуг (панель)

- Отдельная статья прямых расходов – по статье расходов, что вписывались в колонку о перечне статей расходов.

Для общих производственных и хозяйственных затрат возможно использование метода с деталями до подразделений и статей расходов. Такой вариант необходим, если есть различные расходы и нужно применить разные методы.

Когда для всех операций требуется использование единого метода распределения, то не нужно указывать счета затрат, подразделения и статьи расходов.

Может выставляться общий метод по расходам, что учитываются по одному счету или подразделению.

При выборе метода необходимо указать дату, с которой он будет применяться. Для редактирования нужно заполнить новую запись, где указывается обновленный метод и новая дата.

Отражение распределения по косвенным расходам

Каким документом распределение НДС возможно выполнить? – «Распределение по косвенным расходам».

Вкладка «Выручка от реализации» будет содержать информацию о сумме прибыли от продажи за налоговый период по ставке НДС, которой облагается продукция.

Необходима для определений пропорций, что будут применяться для распределения НДС. Сумма выручки может быть заполнена в автоматическом режиме, при нажатии на кнопку «Рассчитать».

В часть для включений налога в состав растрат по деятельностям укажите:

- Необлагаемые налогом на добавленную стоимость (предприятиям не на режиме ЕНВД), если продажа проводится, но не может быть отнесена к данной системе.

- Необлагаемые (предприятие на ЕНВД), для продаж, к которым применяется ЕНВД.

Вкладка «Косвенные расходы» предназначена для отображения информации по ценности, что списывалась на затраты. Видео: распределение входящего НДС

В автоматическом режиме перечень будет заполнен после нажатия кнопки «Заполнить», а кнопка «Распределить» необходима для распределения входящей суммы налога к косвенным расходам.

Вкладка имеет 2 таблицы:

- сверху нужно указать общую информацию: ценности, счета-фактуры, размер НДС и без налога;

- нижняя содержит данные о счете затрат о списании ценностей. Используется таблица, если есть необходимость отобразить НДС, что входит в сумму по операциям, не облагаемым НДС или таким, к которым применяется ЕНВД.

Заполняя графу о распределении с учетом прибыли по ЕНВД, появится флажок в том случае, когда ценности списывались с применением статей о затратах, что рассчитаны для учетности по разным операциям.

Размер НДС относится к операциям, что облагается налогом по обычной ставке, по ставке 0, и по операциям, что облагаются ЕНВД. По ЕНВД и ОСНО распределение НДС проходит по общей схеме.

Когда флажка нет, то при разделении налога не будут учтены операции, к которым применяется ЕНВД.

Графа «НДС включен в стоимость» содержит флажок, если до распределений налогов по списанным ценностям НДС включался в стоимость.

Отражается, что налог исключен из суммы, когда частично прибыль будет относиться к операциям, что имеют ставки 18, 10 и 0%.

Вкладка «Счет списания НДС» необходима для отображения порядка списаний налога, если расходы относят к деятельности, по которой нужно уплатить НДС или ЕНВД, а размер НДС уже принимался к вычетам.

Это такие ситуации:

- Когда нужно списывать налог на счет расходов, что есть внизу (вкладка о косвенных расходах). Будет выставлен флажок о списании налога так, как и ценностей.

- Когда нужно списывать налог на другие счета и аналитику. Будет установлен флажок о списании налога по-другому, чем ценностей. Есть шанс выбрать счет, согласно которому станет отображаться, что списано налог.

Настройка параметров учета

Для того чтобы информация в системе отображалась правильно, до проведения работ следует настроить параметры учетной политики, для исчисления НДС также.

Открыть учет необходимо так: Предприятие, учет. политика, учет. политика организации.

Для ведения с помощью программы учета, необходимо выбрать пункт «Учет НДС» и отметить, что предприятие продает товар без налога на добавленную стоимость или по ставке 0.

Распределение НДС косвенных расходов при экспорте проводится по общей схеме.

Бывают ситуации, описания которых не встретишь в законодательстве, но учет каким-то образом все равно вести нужно.

Распределение должно быть, независимо от того, насколько в этом силен бухгалтер и все ли правильно отображает в документах. Какие же вопросы довольно часто возникают?

Если видов деятельности несколько

Сегодня многие предприятия имеют разнопрофильную деятельность по бюджетам разных уровней. Частично она может быть связана с осуществлением операций, что не облагаются НДС.

В таком случае очень важный аспект – разделение в учете. Так можно перестраховаться от штрафных санкций и провести оптимизацию налоговых платежей.

Список видов деятельности, которая не подлежит обложению налогом, есть в ст. 149.

К примеру, деятельность предприятия – строительные работы по договору подряда для посторонних компаний, строительство жилой недвижимости по договору доли участия в работах.

Деятельность облагается НДС и не облагается. Также есть завод ЖБИ различные цеха, при поступлении в которые материалы и услуги трудно распределить, поскольку точно неизвестно, с какой целью они используются.

Входной НДС будет отображаться проводкой ДТ 68. Средства дольщика – на счет 86.

Нюансы при раздельном учете

- Размер налога, что предъявлен продавцом продукции, прав на имущество плательщику, который имеет и налогооблагаемые и не облагаемые операции или освобожден от уплаты налогов, может приниматься к вычетам или будет учтен в стоимостях в пропорциях.

- Ведение раздельного учета обязывается осуществлять каждое предприятие.

- Распределить входной НДС нужно по операциям продажи.

- Налог на добавленную стоимость может быть учтен на счете 19 в отдельном порядке по капитальным строительным работам.

Предприятию предоставляется возможность не осуществлять ведение раздельного учета, если в налоговом периоде совокупные расходы на изготовление, операции по продаже которых не облагаются налогом, не больше 5% от общих расходов. В такой ситуации можно будет сделать вычет.

Но не стоит понимать это как право не вести учет по разной деятельности, поскольку для определения процента не обойтись без предварительного разделения операций.

Распределение по материалам

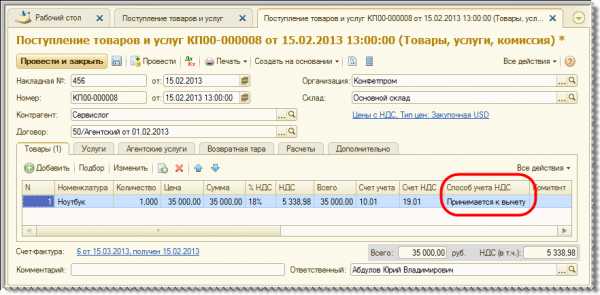

Покупку материалов, что используются для операций (облагаемых и не облагаемых налогом) оформляют с помощью документа о поступлении продукции и услуг (Покупка и комиссия) на закладке «Товары».

Для учетной деятельности регистрируют счета-фактуры, что получены от поставщиков с помощью ссылки или соответствующей закладки.

Видео: распределение НДС косвенных расходов и восстановление НДС — 1C Предприятие 8.0

Если правильно использовать пропорцию, которая определяет размер налогового вычета и распределить все объемы входного налога, можно существенно снизить налоговый риск и избавиться от лишних проблем.

Следует учитывать все правила, придерживаться инструкций и действовать исключительно в рамках закона.

buhonline24.ru

Распределение НДС косвенных расходов в 1С:Бухгалтерия 2.0.

Выполняемая задача: рассчитать реализацию раздельно без НДС и с НДС, и в этой пропорции разделить входной НДС от услуг и материалов. Доля, приходящаяся на «с НДС» должны быть выставлена к зачету, доля «без НДС» списана на затраты.

Распределения ОС, НМА, и Расходов будущих периодов (РБП) не происходит. Прямой автоматической методики в этой конфигурации нет. Есть полуавтоматический способ с применением документа «Перемещение товаров».

Предварительно программа должна быть настроена на раздельный учет НДС , для чего…

Документ «Распределение НДС косвенных расходов» по времени должен стоять после всех документов влияющих на НДС (последовательность восстановлена) и перед документами «Формирование записей книги покупок» и «Формирование записей книги продаж». Здесь могут быть проблемы.

Создаем документ – Меню \ Покупка \ Ведение книги покупок \ Распределение НДС косвенных расходов. Добавить.

О кнопке «Заполнить» вверху документа мы поговорим чуть позже.

На закладке «Выручка от реализации» при нажатии кнопки «Рассчитать» заполнятся окна «Выручка от реализации» для облагаемой и необлагаемой НДС деятельности. Эти суммы вы можете скорректировать вручную.

На закладке «Косвенные расходы» по кнопке «Заполнить» будет заполнены строки табличной части суммами входного НДС косвенных расходов, которые вы тоже можете отредактировать. Если два предыдущих заполнения вас устраивают, вы можете нажать кнопку «Распределить», и в табличной части согласно пропорции будут заполнены остальные графы.

Если при заполнении в графе «НДС включен в стоимость» появилась галочка, то это значит, что НДС уже включен в стоимость в документе Поступления (стоит галочка в настройках «Цены и валюта»). В результате, после проведения документа будут созданы проводки по исключению части НДС из стоимости МПЗ.

НДС от полученных услуг попадает на распределение сразу, а НДС от купленных материалов — только после списания. (Напоминаю, что зачесть НДС можно сразу любой.)

А теперь о кнопке «Заполнить» вверху документа. Ее нажатие равносильно нажатию всех трех кнопок: «Заполнить» на первой закладке, и «Заполнить» и «Распределить» на второй закладке.

www.bucom.ru

Документ «Распределение НДС косвенных расходов»

Покупка ® Ведение книги покупок ® Распределение НДС косвенных расходов

Документ предназначен для распределения НДС по ценностям, списанным на расходы, по операциям, облагаемым НДС, не облагаемым НДС и (или) облагаемым по ставке 0%.

Документ вводится за налоговый период, соответствующий дате документа.

На закладке Выручка от реализации указываются суммы выручки от реализации за период по различным ставкам НДС, для определения пропорции, которая будет использоваться для распределения НДС в соответствии со ст. 170 НК РФ.

Суммы выручки можно заполнить автоматически по кнопке Рассчитать.

Если организация осуществляет реализацию, не облагаемую НДС и не относящуюся к ЕНВД, то требуется заполнить Статью для включения НДС в состав расходов по деятельности, не облагаемой НДС (не ЕНВД).

Если организация осуществляет реализацию, облагаемую ЕНВД, то требуется заполнить Статью для включения НДС в состав расходов по деятельности, не облагаемой НДС (ЕНВД).

На закладке Косвенные расходы указываются данные по ценностям, списанным на расходы. Список ценностей можно заполнить автоматически по кнопке Заполнить — Заполнить по данным регистров НДС.

В верхней табличной части заполняется общая информация о ценностях: вид ценности, счет-фактура и др., а также сумма без НДС и НДС.

Если ценности были списаны с использованием статьи затрат, предназначенной для учета затрат по разным видам деятельности, то при заполнении в поле Распр. с учетом выручки по ЕНВД устанавливается флажок. Если флажок установлен, то при распределении сумма НДС будет отнесена к деятельности облагаемой НДС по обычным ставкам, по деятельности, облагаемой НДС по ставке 0%, и по деятельности, облагаемой ЕНВД. Если флажок не установлен, то при распределении не будет учитываться деятельность, облагаемая ЕНВД.Примечание

Если при списании ценностей была указана статья затрат, предназначенная для учета затрат по деятельности, облагаемой ЕНВД, то распределение НДС по таким расходам не производится.

Если до распределения НДС по списанной ценности был включен в стоимость, то при заполнении в поле НДС включен в стоимость устанавливается флажок. Если флажок установлен, то при проведении документа может быть отражено исключение НДС из стоимости, если часть расходов относится к деятельности, облагаемой по обычным ставкам НДС или по ставке 0%.Примечание

Не рекомендуется изменять реквизиты табличной части вручную. Допустимо только изменение сумм и итогов распределения.

В нижней табличной части заполняется информация о счетах затрат, на которые списаны ценности и аналитике. Эти данные используются для случаев, когда нужно отразить включение НДС в стоимость по деятельности, не облагаемой НДС или облагаемой ЕНВД. Строки табличной части соответствуют строке, выбранной в верхней табличной части.

После заполнения данных требуется распределить суммы расходов по разным видам деятельности в соответствии с пропорциями, определенными на закладке Выручка от реализации (кнопка Распределить).

На закладке Счет списания НДС указывается порядок списания НДС в случае, когда расходы относятся к деятельности, не облагаемой НДС, или облагаемой ЕНВД, а сумма НДС была ранее принята к вычету:

При выборе порядка Списать НДС также, как ценности, НДС будет списан на счета затрат, указанные на закладке Косвенные расходы в нижней табличной части.

При выборе порядка Списать НДС иначе, чем ценности предлагается указать счет и аналитику затрат, в соответствии с которыми будет отражено списание НДС.

| Печатные формы |

Для документа Распределение НДС косвенных расходов предусмотрены печатная форма:

См. также:

Помощник по учету НДС

1csoft.com

Распределение НДС косвенных расходов при экспорте

Раздельный учет НДС при экспорте

В пункте 10 статьи 165 НК РФ сказано, что порядок определения суммы НДС, относящейся к товарам (работам, услугам) имущественным правам, приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0 процентов, устанавливается принятой налогоплательщиком налоговой учетной политикой.

Налогоплательщик, осуществляющий операции, облагаемые по ставкам НДС 18, 10 и 0 процентов, должен вести раздельный учет сумм НДС по приобретенным товарам (работам, услугам), использованным для производства товаров (работ, услуг), реализация которых подлежит налогообложению по разным ставкам. Установленный порядок ведения раздельного учета с целью определения суммы НДС к вычету, должен быть закреплен в учетной политике.

То же самое говорится в письме Минфина РФ от 06.07.2012 № 03-07-08/172 — в случае осуществления операций, облагаемых НДС как по ставкам 18 (10) процентов, так и по нулевой ставке, необходимо вести раздельный учет сумм «входного» НДС. Порядок ведения раздельного учета налогоплательщик разрабатывает самостоятельно и отражает его в приказе по учетной политике.

Если в течение налогового периода наряду с облагаемыми операциями осуществлялись операции, которые не являются объектом обложения НДС, но расходы на такие операции составили менее 5%, раздельный учет «входного» налога можно не вести (письмо Минфина России от 29.03.2012 № 03-07-08/92).

Методика раздельного учета при экспортных операциях и ее отражение в учетной политике

Как и в общем случае, методика ведения такого учета при осуществлении экспортных операций не предусмотрена законодательством, следовательно, налогоплательщик разрабатывает ее самостоятельно и закрепляет в учетной политике.

Как указывают арбитражные суды, при рассмотрении споров, связанных с возмещением НДС, относящегося к операциям, облагаемым по ставке 0 процентов, налогоплательщик обязан самостоятельно разработать методику ведения раздельного учета предъявленного поставщиками товаров (работ, услуг) НДС, изложив четко и ясно условия определения подлежащей возмещению доли НДС по экспортным и внутренним операциям, и отразить это все в своей учетной политике для целей налогообложения.

Учет «входного» НДС при экспорте: предлагаем вариант

Принятая в организации методика деления НДС, предъявленного поставщиками, должна обеспечивать правильность исчисления той части НДС, которая соответствует стоимости материальных ресурсов, фактически использованных при производстве и (или) реализации товаров на экспорт (Постановление ФАС Северо-Западного округа от 11 августа 2005 года по делу №А26-451/2005-211).

Основываясь на положениях налогового законодательства по НДС, можно рекомендовать налогоплательщику НДС, осуществляющему реализацию товаров (работ, услуг) как внутри страны, так и на экспорт, организовать учет так, чтобы имелась возможность правильного определения сумм НДС, приходящихся на товары (работы, услуги), фактически использованные при производстве и реализации товаров на экспорт. То есть методика раздельного учета затрат должна предусматривать следующие направления:

1. По месту реализации: материальные ресурсы, предназначенные для производства экспортной продукции; материальные ресурсы, предназначенные для производства продукции, реализуемой внутри страны.

2. По факту подтверждения экспорта: материальные ресурсы, использованные для производства экспортной продукции, экспорт которой подтвержден; материальные ресурсы, использованные для производства экспортной продукции, экспорт которой не подтвержден.

Может случиться и так, что организация приобретает материальные ресурсы для использования в операциях, облагаемых по ставке 18%. Если у нее соблюдаются все требуемые законодательством условия, то сумму входного налога она поставит к вычету. А затем выясняется, что часть материалов использована при экспортных операциях. В этом случае суммы налога, предъявленные к вычету, следует восстановить (подать уточненку за тот период, когда налог был поставлен к вычету) и уплатить сумму налога в бюджет. В бухгалтерском учете восстановление налога будет произведено в том периоде, когда товары (работы, услуги) направлены на осуществление операций, облагаемых по нулевой ставке.

Конечно, восстановление суммы «входного» налога приведет к начислению пени за период с момента вычета до даты восстановления. Чтобы этого не случилось, организациям, одновременно осуществляющим реализацию товаров в Российской Федерации и за рубеж, не стоит торопиться с вычетами. Лучше их применить в том налоговом периоде, когда точно будет известно, для каких операций использованы те или иные материальные ресурсы.

Рассматривая экспортные операции, нельзя не затронуть также распределение косвенных (общехозяйственных, общепроизводственных) расходов: нужно ли распределять НДС по таким расходам или нет.

В отношении тех налогоплательщиков, которые реализуют товары как на экспорт, так и внутри страны, налоговые органы настаивают на распределении, причем распределение НДС по косвенным затратам может определяться расчетным путем с использованием методов бухгалтерского учета по учету затрат. То есть косвенные расходы распределяются пропорционально экономически обоснованному показателю. Таким показателем может служить, например: величина всех прямых затрат по соответствующим видам продукции, реализуемым на экспорт; величина прямых затрат, являющихся определяющими (наиболее весомыми) в себестоимости продукции, реализуемой на экспорт.

Поскольку глава 21 «Налог на добавленную стоимость» НК РФ не устанавливает никакой специальной методики, то налогоплательщик-экспортер может применять любой другой метод.

Ст. 176 НК РФ и пп. 2 п. 1 ст.32 НК РФ — на налоговые органы возложена обязанность по проверке обоснованности заявленной к возмещению суммы налога. Таким образом, в ходе проверки осуществляется контроль той суммы налоговых вычетов, которую законодатель исключил из общей суммы налоговых вычетов, установив особый порядок возмещения. При этом налоговый орган может отказать в возмещении НДС предъявленного поставщиками товаров (работ, услуг), используемых для осуществления операций, облагаемых по ставке 0 процентов, не согласившись с методикой ведения раздельного учета, применяемого организацией, что подтверждается арбитражной практикой. Однако, если применяемый порядок закреплен в приказе по учетной политике организации, суды поддерживают сторону налогоплательщика (Постановление ФАС Уральского округа от 27 августа 2003 года по делу №Ф09-2469/03-АК, Постановление ФАС Московского округа от 1 июля 2004 года по делу №КА-А40/5352-04, Постановление ФАС Восточно-Сибирского округа от 24 января 2005 года по делу №А33-9843/04-С3-Ф02-5775/04-С1, письма МФ РФ от 19 августа 2004 года №03-04-08/51 «Об учете входного НДС при реализации продукции на экспорт», от 14 марта 2005 года №03-04-08/48).

Пересчет выручки в иностранной валюте при налогообложении НДС по ставке «0%»

При реализации товаров (работ, услуг), облагаемых НДС по ставке 0%, расчеты по которым производятся в иностранной валюте, налоговая база рассчитывается в рублях по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг). Это следует из пункта 3 статьи 153 НК РФ в редакции Федерального закона от 19.07.11 № 245−ФЗ. ФНС России в письме от 18.10.11 № ЕД-4−3/17228@, согласованном с Минфином России, пояснила, когда налогоплательщики должны начинать применять данную норму.

Если товары (работы, услуги) были отгружены (выполнены, оказаны) начиная с 1 октября 2011 года, то выручка в иностранной валюте для определения налоговой базы пересчитывается на дату отгрузки (передачи).

Date: 2015-09-24; view: 339; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Раздельный учет НДС при экспорте

В пункте 10 статьи 165 НК РФ сказано, что порядок определения суммы НДС, относящейся к товарам (работам, услугам) имущественным правам, приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0 процентов, устанавливается принятой налогоплательщиком налоговой учетной политикой.

Налогоплательщик, осуществляющий операции, облагаемые по ставкам НДС 18, 10 и 0 процентов, должен вести раздельный учет сумм НДС по приобретенным товарам (работам, услугам), использованным для производства товаров (работ, услуг), реализация которых подлежит налогообложению по разным ставкам. Установленный порядок ведения раздельного учета с целью определения суммы НДС к вычету, должен быть закреплен в учетной политике.

То же самое говорится в письме Минфина РФ от 06.07.2012 № 03-07-08/172 — в случае осуществления операций, облагаемых НДС как по ставкам 18 (10) процентов, так и по нулевой ставке, необходимо вести раздельный учет сумм «входного» НДС. Порядок ведения раздельного учета налогоплательщик разрабатывает самостоятельно и отражает его в приказе по учетной политике.

Если в течение налогового периода наряду с облагаемыми операциями осуществлялись операции, которые не являются объектом обложения НДС, но расходы на такие операции составили менее 5%, раздельный учет «входного» налога можно не вести (письмо Минфина России от 29.03.2012 № 03-07-08/92).

Методика раздельного учета при экспортных операциях и ее отражение в учетной политике

Как и в общем случае, методика ведения такого учета при осуществлении экспортных операций не предусмотрена законодательством, следовательно, налогоплательщик разрабатывает ее самостоятельно и закрепляет в учетной политике.

Как указывают арбитражные суды, при рассмотрении споров, связанных с возмещением НДС, относящегося к операциям, облагаемым по ставке 0 процентов, налогоплательщик обязан самостоятельно разработать методику ведения раздельного учета предъявленного поставщиками товаров (работ, услуг) НДС, изложив четко и ясно условия определения подлежащей возмещению доли НДС по экспортным и внутренним операциям, и отразить это все в своей учетной политике для целей налогообложения. Принятая в организации методика деления НДС, предъявленного поставщиками, должна обеспечивать правильность исчисления той части НДС, которая соответствует стоимости материальных ресурсов, фактически использованных при производстве и (или) реализации товаров на экспорт (Постановление ФАС Северо-Западного округа от 11 августа 2005 года по делу №А26-451/2005-211).

Основываясь на положениях налогового законодательства по НДС, можно рекомендовать налогоплательщику НДС, осуществляющему реализацию товаров (работ, услуг) как внутри страны, так и на экспорт, организовать учет так, чтобы имелась возможность правильного определения сумм НДС, приходящихся на товары (работы, услуги), фактически использованные при производстве и реализации товаров на экспорт. То есть методика раздельного учета затрат должна предусматривать следующие направления:

1. По месту реализации: материальные ресурсы, предназначенные для производства экспортной продукции; материальные ресурсы, предназначенные для производства продукции, реализуемой внутри страны.

2. По факту подтверждения экспорта: материальные ресурсы, использованные для производства экспортной продукции, экспорт которой подтвержден; материальные ресурсы, использованные для производства экспортной продукции, экспорт которой не подтвержден.

Может случиться и так, что организация приобретает материальные ресурсы для использования в операциях, облагаемых по ставке 18%. Если у нее соблюдаются все требуемые законодательством условия, то сумму входного налога она поставит к вычету. А затем выясняется, что часть материалов использована при экспортных операциях. В этом случае суммы налога, предъявленные к вычету, следует восстановить (подать уточненку за тот период, когда налог был поставлен к вычету) и уплатить сумму налога в бюджет. В бухгалтерском учете восстановление налога будет произведено в том периоде, когда товары (работы, услуги) направлены на осуществление операций, облагаемых по нулевой ставке.

Конечно, восстановление суммы «входного» налога приведет к начислению пени за период с момента вычета до даты восстановления. Чтобы этого не случилось, организациям, одновременно осуществляющим реализацию товаров в Российской Федерации и за рубеж, не стоит торопиться с вычетами. Лучше их применить в том налоговом периоде, когда точно будет известно, для каких операций использованы те или иные материальные ресурсы.

Рассматривая экспортные операции, нельзя не затронуть также распределение косвенных (общехозяйственных, общепроизводственных) расходов: нужно ли распределять НДС по таким расходам или нет.

В отношении тех налогоплательщиков, которые реализуют товары как на экспорт, так и внутри страны, налоговые органы настаивают на распределении, причем распределение НДС по косвенным затратам может определяться расчетным путем с использованием методов бухгалтерского учета по учету затрат. То есть косвенные расходы распределяются пропорционально экономически обоснованному показателю. Таким показателем может служить, например: величина всех прямых затрат по соответствующим видам продукции, реализуемым на экспорт; величина прямых затрат, являющихся определяющими (наиболее весомыми) в себестоимости продукции, реализуемой на экспорт.

Поскольку глава 21 «Налог на добавленную стоимость» НК РФ не устанавливает никакой специальной методики, то налогоплательщик-экспортер может применять любой другой метод.

Ст.

Изменение в «Распределение ндс косвенных расходов»

176 НК РФ и пп. 2 п. 1 ст.32 НК РФ — на налоговые органы возложена обязанность по проверке обоснованности заявленной к возмещению суммы налога. Таким образом, в ходе проверки осуществляется контроль той суммы налоговых вычетов, которую законодатель исключил из общей суммы налоговых вычетов, установив особый порядок возмещения. При этом налоговый орган может отказать в возмещении НДС предъявленного поставщиками товаров (работ, услуг), используемых для осуществления операций, облагаемых по ставке 0 процентов, не согласившись с методикой ведения раздельного учета, применяемого организацией, что подтверждается арбитражной практикой. Однако, если применяемый порядок закреплен в приказе по учетной политике организации, суды поддерживают сторону налогоплательщика (Постановление ФАС Уральского округа от 27 августа 2003 года по делу №Ф09-2469/03-АК, Постановление ФАС Московского округа от 1 июля 2004 года по делу №КА-А40/5352-04, Постановление ФАС Восточно-Сибирского округа от 24 января 2005 года по делу №А33-9843/04-С3-Ф02-5775/04-С1, письма МФ РФ от 19 августа 2004 года №03-04-08/51 «Об учете входного НДС при реализации продукции на экспорт», от 14 марта 2005 года №03-04-08/48).

Пересчет выручки в иностранной валюте при налогообложении НДС по ставке «0%»

При реализации товаров (работ, услуг), облагаемых НДС по ставке 0%, расчеты по которым производятся в иностранной валюте, налоговая база рассчитывается в рублях по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг). Это следует из пункта 3 статьи 153 НК РФ в редакции Федерального закона от 19.07.11 № 245−ФЗ. ФНС России в письме от 18.10.11 № ЕД-4−3/17228@, согласованном с Минфином России, пояснила, когда налогоплательщики должны начинать применять данную норму.

Если товары (работы, услуги) были отгружены (выполнены, оказаны) начиная с 1 октября 2011 года, то выручка в иностранной валюте для определения налоговой базы пересчитывается на дату отгрузки (передачи).

Date: 2015-09-24; view: 338; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

Главная — Статьи

НДС в учетной политике

Правила и исключения

По общему правилу суммы НДС, предъявленные при приобретении (ввозе) товаров

printscanner.ru

Как используется документ «Распределение НДС косвенных расходов» — 4 Налог на добавленную стоимость — Статьи — Статьи

Покупка ® Ведение книги покупок ® Распределение НДС косвенных расходов

Документ используется для распределения НДС по ценностям, списанным на расходы, по операциям, облагаемым

НДС, не облагаемым НДС и (либо) облагаемым по ставке 0%.

Документ заполняется за налоговый промежуток, нужный дате документа.

На панели Выручка от реализации отражаются суммы выручки от реализации за промежуток по разным ставкам

НДС, для вычисления пропорции, которая будет применяться для распределения НДС согласно со ст. 170

НК РФ.

Суммы выручки допустимо заполнить автоматом при нажатии кнопки Рассчитать.

* Если организация осуществляет продажу, не облагаемую НДС и не относящуюся к ЕНВД, то нужно заполнить Статью для задействования НДС в перечень расходов по деятельности, не облагаемой НДС (не ЕНВД).

* Если организация осуществляет продажу, облагаемую ЕНВД, то нужно заполнить Статью для задействования

НДС в перечень расходов по деятельности, не облагаемой НДС (ЕНВД).

На панели Косвенные расходы отражаются данные по ценностям, списанным на расходы. Перечень ценностей допустимо заполнить автоматом при нажатии кнопки Заполнить — Заполнить по данным регистров НДС.

В находящейся вверху табличной части заносится общая информация о ценностях: вид ценности, счет-фактура и др., и сумма без НДС и НДС.

* Если ценности были списаны с применением статьи затрат, предназначенной для учета затрат по различным видам деятельности, то во время заполнения в поле Распр. учитывая выручки по ЕНВД определяется флаг. Если флаг выставлен, то при распределении сумма НДС будет отнесена к деятельности облагаемой НДС по обычным ставкам, по деятельности, облагаемой НДС по ставке 0%, и по деятельности, облагаемой ЕНВД. Если флаг не выставлен, то при распределении не будет учитываться деятельность, облагающаяся ЕНВД.

Примечание

Если во время списания ценностей была задана статья затрат, предназначенная для учета затрат по деятельности, облагаемой ЕНВД, то распределение НДС по таким расходам не выполняется.

* Если до распределения НДС по списанной ценности был включен в стоимость, то во время заполнения в поле НДС включен в стоимость определяется флаг. Если флаг выставлен, то во время проведения документа имеет возможность быть отображено исключение НДС из стоимости, если часть расходов относится к деятельности, облагаемой по обычным ставкам НДС либо по ставке 0%.

Примечание

Не советуется изменять колонки табличной части руками. Допустимо лишь редактирование сумм и итогов распределения.

В нижней табличной части заносится информация о счетах затрат, на которые списаны ценности и аналитике.

Такие данные применяются для случаев, когда требуется формировать включение НДС в стоимость по деятельности, не облагаемой НДС либо облагаемой ЕНВД. Строчки табличной части соответствуют строчке, отобранной в находящейся вверху табличной части.

После ввода данных нужно распределить суммы расходов по различным видам деятельности согласно с пропорциями, определенными на панели Выручка от реализации (кнопка Распределить).

На панели Счет списания НДС выбирается способ списания НДС в ситуации, когда расходы принадлежат к деятельности, не облагаемой НДС, либо облагаемой ЕНВД, а сумма НДС была раньше принята к вычету:

* Во время выбора режима Списать НДС также, как ценности, НДС будет списан на счета затрат, заданные на закладке Косвенные расходы в нижней табличной части.

* Во время выбора режима Списать НДС в ином случае, чем ценности дается определить счет и аналитику затрат, в соответствии с которыми будет отображено списание НДС.

Версии для печати

Для документа Распределение НДС косвенных расходов реализованы форма печати:

* Распределение НДС косвенных расходов

Смотрите также:

Помощник по учету НДС

club-1c.com

Раздельный учет НДС: новая методика в «1С:Бухгалтерии 8» (ред. 3.0)

В программе «1С:Бухгалтерия 8» ред. 3.0 появился новый механизм. С помощью него можно сразу выбрать способ учета входного НДС в момент ввода первичного документа в базу. О том, как новый алгоритм раздельного учета упростит работу бухгалтеру, и как его использовать на практике, вы узнаете из статьи методистов фирмы «1С».

Содержание

Обязанность вести раздельный учет НДС

Если в одном налоговом периоде налогоплательщик осуществляет облагаемые и не облагаемые НДС операции, то в соответствии со статьями 149 и 170 НК РФ он обязан вести раздельный учет. Из этого правила есть исключение. Раздельный учет можно не вести, если в налоговом периоде доля расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превысила 5 процентов общей суммы совокупных производственных расходов. Если налогоплательщик не ведет раздельный учет, будучи обязанным это делать, то входной НДС он не сможет ни принять к вычету, ни учесть в сумме расходов по налогу на прибыль (абз. 8 п. 4 ст. 170 НК РФ).

Кроме этого, следует раздельно учитывать суммы входного НДС по товарам (работам, услугам), которые используются в операциях, облагаемых по ставке 0 процентов (п. 3 ст. 172 НК РФ).

Нынешний способ раздельного учета НДС в программах «1С»

Вести раздельный учет в «1С:Бухгалтерии 8» можно уже с первой редакции программы. Организован он следующим образом.

В течение налогового периода входной НДС аккумулируется на счете 19. Если НДС необходимо включить в стоимость, то в документе поступления указывается, что НДС включается в стоимость. В этом случае НДС на 19 счете не отражается.

В конце квартала создается документ Распределение НДС косвенных расходов. С помощью этого документа НДС по косвенным расходам распределяется автоматически. Распределение НДС по поступившим основным средствам, НМА и расходам будущих периодов в данном алгоритме не поддерживается.

Новая методика раздельного учета НДС

У счета 19 НДС по приобретенным ценностям появилось новое субконто Способ учета НДС.

С его помощью раздельный учет НДС станет более наглядным. Субконто может принимать одно из четырех значений:

– Принимается к вычету;

– Учитывается в стоимости;

– Для операций по 0%;

– Распределяется.

Дополнительное субконто Способ учета НДС добавлено почти в 20 документов учетной системы.

Таким образом бухгалтер уже в момент ввода первичных документов может самостоятельно выбрать, куда отнести НДС по каждому поступлению товаров (работ, услуг).

Это сделает учет НДС более прозрачным и наглядным, поскольку позволит отследить движение входного НДС в любой момент времени, не дожидаясь конца налогового периода.

Настройки параметров учета для работы по новой методике

Если в деятельности организации появляются экспортные операции или операции, не подлежащие налогообложению (освобождаемые от налогообложения), то в программе необходимо внести изменения в Учетную политику.

Для этого на закладке НДС необходимо установить флаг: Организация осуществляет реализацию без НДС или с НДС 0 процентов.

Чтобы появилась возможность выбора способов учета НДС согласно новой методике, должен быть установлен флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям».

В настройках параметров учета на закладке НДС тоже должен быть установлен флаг Учет сумм НДС ведется:…По способам учета.

Выбор способа учета НДС при поступлении товаров

Изменился внешний вид документа Поступление товаров и услуг с появлением дополнительного субконто Способ учета НДС на счете 19. В табличной части документа отдельно для каждой вводимой номенклатурной позиции добавлен реквизит Способ учета НДС (см. рис. 1).

Рис. 1. Новый вид документа «Поступление товаров и услуг»

Это связано с тем, что поступающие ценности, отраженные в одном документе, могут учитываться по-разному для целей раздельного учета НДС.

Для того чтобы в документе Поступление товаров и услуг значение Способа учета НДС заполнялось автоматически, можно в регистре сведений Счета учета номенклатуры установить значение Способа учета НДС по-умолчанию.

Кроме этого, можно воспользоваться групповой обработкой табличной части списка товаров (кнопка Изменить) и установить Способ учета НДС одновременно для указанного списка товаров.

Посмотрим на примерах, какие проводки сформирует документ Поступление товаров и услуг в зависимости от выбранного значения нового субконто. Проводки документа, сформированного со значением субконто Принимается к вычету, не будут отличаться от проводок, которые формировались при прежней методике раздельного учета, за исключением того, что к 19 счету добавляется третье субконто.

Если в значении субконто будет указано Учитывается в стоимости, то сумма НДС будет учтена в стоимости приобретаемых ценностей, после того как пройдет транзитом через 19 счет. В прежней методике счет 19 задействован не был. Теперь сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Дебет 41 Кредит 19

Отражать НДС, включенный в стоимость товаров, транзитом через 19 счет полезно в учетных целях. Это позволит определить совокупную сумму НДС, включенного в стоимость, и проанализировать данные. Кроме того, эта сумма впоследствии потребуется для заполнения графы 4 Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету Раздела 7 Налоговой декларации по НДС. Используя соответствующие обороты по 19 счету, графу 4 Раздела 7 теперь заполнить не составит труда.

НДС, учтенный на 19 счете со значением субконто Для операций по 0 %, будет принят к вычету только после выполнения операции Подтверждение нулевой ставки НДС. При этом в бухгалтерском учете сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Если по каким-то причинам в субконто Способ учета НДС будет указано иное значение, то после реализации данного товара по ставке 0 процентов, НДС будет автоматически восстановлен. Субсчет 19.07 «НДС по товарам, реализованным по ставке 0 % (экспорт)» в новой методике не задействуется.

Если выбрано субконто Распределяется, то именно сумма НДС, учтенная на счете 19 с этим значением субконто, будет в дальнейшем обрабатываться документом Распределение НДС.

Последующая корректировка способа учета НДС

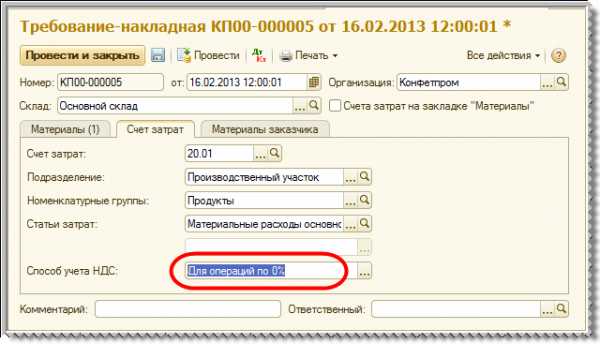

Способ учета НДС, указанный при поступлении товаров, может корректироваться в дальнейшем другими документами. Например, способ учета НДС, указанный при поступлении как Принимается к вычету, можно скорректировать в документе Перемещение товаров и указать Учитывается в стоимости.

Можно поменять способ учета НДС при передаче материалов в производство.

Счета учета затрат и способ учета НДС можно указать как в табличной части документа Требование-накладная, так и на отдельной закладке Счет затрат (см. рис. 2).

Рис. 2. Корректировка выбранного способа учета НДС

При проведении документа Реализация товаров и услуг в программе выполняется проверка соответствия текущего способа учета НДС ставке НДС в документе реализации, и также при необходимости корректируется способ учета НДС. Уточнять Способ учета НДС можно до тех пор, пока ценность не списана.

Обратите внимание: после того, как НДС был распределен, Способ учета НДС уже поменять нельзя!

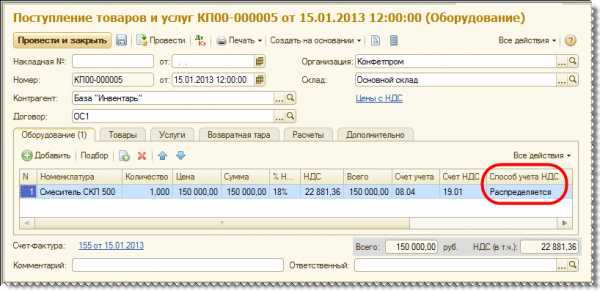

Выбор способа учета НДС при приобретении ОС и НМА

При поступлении основного средства на закладке Оборудование нужно указать Способ учета НДС в зависимости от предполагаемого использования основного средства (см. рис. 3).

Рис. 3. Выбор способа учета НДС в документе «Поступление товаров и услуг»

Установленный способ учета НДС можно изменить в документе Принятие к учету ОС. Аналогичным образом можно указать Способ учета НДС при поступлении и при принятии к учету нематериальных активов (НМА).

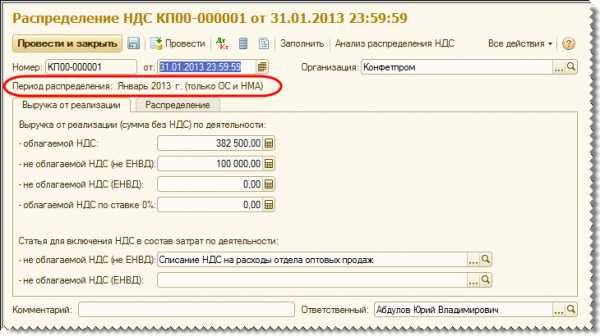

Распределение НДС в соответствии с новой методикой

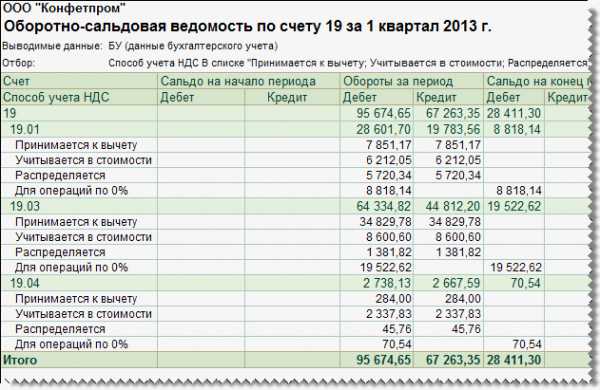

Рассмотрим, как происходит непосредственно процесс распределения НДС. Оборотно-сальдовая ведомость по счету 19 НДС по приобретенным ценностям до распределения НДС изображена на рисунке 4.

Рис. 4. Оборотно-сальдовая ведомость до распределения НДС

По сути, ОСВ по счету 19 теперь является налоговым регистром раздельного учета НДС, где максимально просто и наглядно отображены суммы НДС с различными способами учета. До проведения регламентных операций по распределению НДС и формированию записей книги покупок сальдо на счете 19 не закрыто. Исключение составляет НДС, который учитывается в стоимости: он проходит через 19 счет транзитом.

Таким образом, основная нагрузка по распределению НДС перенесена на первичные документы, а работа с документом Распределение НДС сведена к минимуму и носит формальный характер, поскольку база распределения (выручка) известна, известна и сумма распределяемого НДС. По сравнению с предыдущим вариантом документа теперь табличная часть располагается на одной закладке, где можно видеть сразу всю информацию по распределению НДС.

Особенностью использования документа Распределение НДС является его применение для основных средств и нематериальных активов. Распределение НДС работает в двух режимах:

если мы создаем и заполняем документ в первом или втором месяце квартала, то в него попадает только выручка первого или второго месяца: распределение НДС происходит только по ОС и НМА, принятым к учету, соответственно, в первом или втором месяце квартала;

если мы формируем документ в третьем месяце квартала, то в него попадает выручка всего квартала, происходит распределение НДС по всем ценностям, а также по ОС и НМА, принятым к учету в третьем месяце квартала (см. рис. 5).

Рис. 5. Период в документе «Распределение НДС»

Заметьте: согласно пункту 4 статьи 170 НК РФ налогоплательщик имеет право выбирать способ расчета пропорции по основным средствам и нематериальным активам, приобретенным в первом или во втором месяце квартала, из двух возможных – по итогам квартала или по итогам соответствующего месяца.

В настоящее время в «1С:Бухгалтерии 8» ред. 3.0 реализована только методика расчета пропорции по основным средствам и нематериальным активам по итогам месяца принятия к учету. Именно этот способ и следует закрепить в учетной политике организации для целей налогообложения.

В результате проведения документа Распределение НДС сформируются следующие проводки:

Дебет 19 Принимается к вычету Кредит 19 Распределяется

Дебет 19 Учитывается в стоимости Кредит 19 Распределяется

Дебет 19 Для операций по 0% Кредит 19 Распределяется

Дебет 20 Кредит 19 Учитывается в стоимости

Распределяемый НДС теперь переместился на 19 счет с новыми значениями субконто:

– Принимается к вычету;

– Учитывается в стоимости;

– Для операций по 0%.

НДС, который учитывается в стоимости, сразу же списывается на счета учета затрат. Соответствующие проводки появляются и в отношении распределяемого НДС по ОС и НМА, принятых к учету. Кроме этого, корректируются записи специальных регистров, так как меняются первоначальные сведения и параметры амортизации ОС и НМА.

Раздельный учет НДС по расходам будущих периодов

Новая методика раздельного учета НДС подойдет также и в ситуации, когда поступившие в организацию ценности бухгалтер будет списывать не сразу, а равномерно в течение определенного периода времени. Такие ценности будут учитываться в качестве объектов расходов будущих периодов (РБП).

В документе поступления на закладке Услуги указывается счет учета 97.21 Прочие расходы будущих периодов и Способ учета НДС аналогично всем другим видам документов поступления. В карточке счета 97.21 надо указать наименование, первоначальную сумму, вид расхода и прочие параметры списания.

Если документ поступления пришелся на первый или второй месяцы квартала, то никаких изменений в алгоритме списания РБП не происходит. После распределения НДС в конце квартала (если указано, что НДС по РБП Распределяется) программа сформирует следующую проводку:

Дебет 97.21 Кредит 19.03

– отнесена на РБП сумма НДС

Теперь при проведении регламентной операции Списание расходов будущих периодов программа проанализирует по каждому РБП сальдо счета 97.21 и оставшийся срок списания. Сумма ежемесячного расхода будет рассчитана заново.

Обратите внимание: первоначальная сумма, указанная в карточке РБП, в дальнейшем не используется и не корректируется, а носит сугубо справочный характер.

Новый алгоритм распределения НДС со ставкой 0 процентов

Теперь при реализации на экспорт входной НДС из каждого документа поступления не распределяется на каждую реализацию, как было раньше. Определяется общая сумма НДС, подлежащая распределению, и разносится по документам реализации методом ФИФО. Изменение алгоритма позволяет уменьшить количество проводок и сократить время проведения документа.

После того как НДС рапределен, а в Книге покупок сформирована соответствующая запись, ОСВ по 19 счету будет выглядеть следующим образом (см. рис. 6).

Рис. 6. ОСВ по 19 счету после распределения НДС

Сальдо для операций по реализации по ставке 0 процентов осталось незакрытым.

Дальнейший порядок действий с «экспортным» НДС не изменился. После того, как будет собран полный пакет документов, подтверждающих реализацию на экспорт, надо сформировать давно знакомые документы;

Подтверждение нулевой ставки НДС;

Формирование записей книги покупок в режиме Предъявлен к вычету НДС 0%.

Обратите внимание: на сегодня пользователи имеют возможность как перейти на новую методику раздельного учета, так и остаться на старой. Для перехода на новую методику нужно:

проверить актуальность установленного релиза программы;

при создании Учетной политики на 2014 год вместе с флагом Организация осуществляет реализацию без НДС и с НДС 0 % установить и флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям»;

открыть Помощник по учету НДС за первый квартал нового года и выполнить автоматическую операцию перехода на новую методику (будут сформированы необходимые движения по конвертации остатков специальных регистров).

Новая методика, безусловно, потребует от бухгалтера определенной аналитической работы и, возможно, разработки внутренних инструкций, касающихся принятия решений по заполнению нового субконто. Зато результат такого учета будет достоверным, наглядным, а уровень автоматизации повысится.

buh.ru

Получение максимального эффекта от распределения НДС по косвенным расходам. Новые возможности.

Юрист

Андриенко Д.

Общехозяйственные (косвенные) расходы — это расходы которые нельзя однозначно отнести к конкретному виду операций, т.е. не возможно точно определить, в отношении какой операции были понесены данные расходы (например, арендная плата офисных помещений, оплата услуг связи и т.п.).

НДС по товарам (работам, услугам, имущественным правам) приобретенным для облагаемых налогом операций, налогоплательщик вправе принять к вычету, с соблюдением определённых Налоговым Кодексом РФ (далее – НК РФ) условий.

Если товары (работы, услуги, имущественные права) налогоплательщик использовал в операциях, которые налогом не облагаются, НДС налогоплательщик учитывает в их стоимости в целях налогообложения прибыли.

Соответственно, налогоплательщик обязан вести раздельный учет НДС.

Необходимо отметить, что до начала 2014 года НК РФ не определял каких-либо четких правил о ведении раздельного учета по НДС.

Вернее, правило было одно (ст. 170 НК РФ) — о ведении раздельного учета и распределении НДС по косвенным расходам согласно правилам, зафиксированным в учетной политике.

Также ст. 170 НК РФ прямо устанавливала, что пропорция для распределения определяется по доле освобожденных от налогообложения операций в общем объеме отгрузки за налоговый период.

Иных правил распределения косвенных расходов и НДС по косвенным расходам НК РФ не содержал.

В частности, в НК РФ отсутствуют правила распределения входящего НДС по таким общехозяйственным расходам для некоторых операций: например, при реализации товаров на экспорт.

Таким образом, налогоплательщик вправе самостоятельно устанавливать виды косвенных расходов, определять их размер, подлежащий распределению (в зависимости, от различных критериев, видов деятельности и т.п.) и устанавливать различные методы и правила правила для разных видов косвенных расходов.

На практике это означает, что используя эту неурегулированность налогоплательщик может разработать такие методы распределения входящего НДС и так спланировать свою деятельность, чтобы достичь максимального экономического эффекта от применения установленного им способа распределения косвенных расходов и, соответственно, получить максимальную сумму НДС к вычету.

Одним их наиболее ярких примеров достижения указанного максимального эффекта – это грамотное планирование и своевременное осуществление операций по приобретению основных средств и эффективному применению вычетов НДС, уплаченного при их приобретении.

С начала 2014 года ситуация несколько изменилась, так как в ст. 170 НК РФ были внесены изменения, установившие новые возможности для распределения НДС по основным средствам и нематериальным активам.

Согласно внесенным изменениям пропорция для распределения НДС может определяться не только по итогам деятельности за налоговый период – квартал, но и помесячно, что предоставляет налогоплательщику дополнительные возможности для получения максимального эффекта от возмещения НДС при приобретении основных средств.

www.calangium.com