Расчеты с покупателями. Проводки по 62 счету. Учет авансов полученных.

Главная > бухучет > Особенности учета расчетов с покупателями (счет 62) в 2019 годуРасчеты с покупателями осуществляются на 62 счете бухгалтерского учета. В чем особенности учета расчетов с покупателями, бухгалтерские проводки по 62 счету разберем в этой статье. Также рассмотрим, как учитываются векселя и авансы, полученные от покупателя?

Отгрузка товара покупателю, оказание услуг или выполнение работ формирует дебиторскую задолженность покупателя перед организацией продавцом. Дебет 62 счета показывает как раз величину этой задолженность. Долг возникает в связи с тем, что отгрузка покупателю происходит раньше, чем поступает оплата за него.

Расчеты с покупателями периодически подвергаются сверке, делается это с помощью инвентаризации расчетов с дебиторами и кредиторами.

Учет на 62 счете

Выручка, полученная организацией продавцом от продажи товаров и готовой продукции, признается доходом организации от обычных видов деятельности и отражается проводкой Д62 К90/1. Данная проводка выполняется на стоимость отгруженной продукции, товаров, указанную в прилагаемых первичных документах.

Выручка, полученная организацией продавцом от продажи основных средств, материалов и прочих активов, в том случае, когда данная реализация носит разовый характер и не относится к основным видам деятельности организации, признается прочими доходами предприятия и отражается проводкой Д62 К91/1. Подробнее о продаже основных средств читайте в этой статье.

Кредит счета 62 показывает уменьшение дебиторской задолженности покупателя, по кредиту отражается получение оплаты от покупателя, при этом выполняется проводка Д51 (50) К62.

Если продавец является плательщиком НДС, то в продажную стоимость включается налог, который относится на себестоимость продаваемых товаров, продукции, активов и подлежит уплате в бюджет.

Если реализуются товары или продукция, то НДС начисляется проводкой Д90/3 К68.НДС.

Если реализуются активы, и это не является обычным видом деятельности предприятия, то выполняется проводка Д91/3 К68.НДС.

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

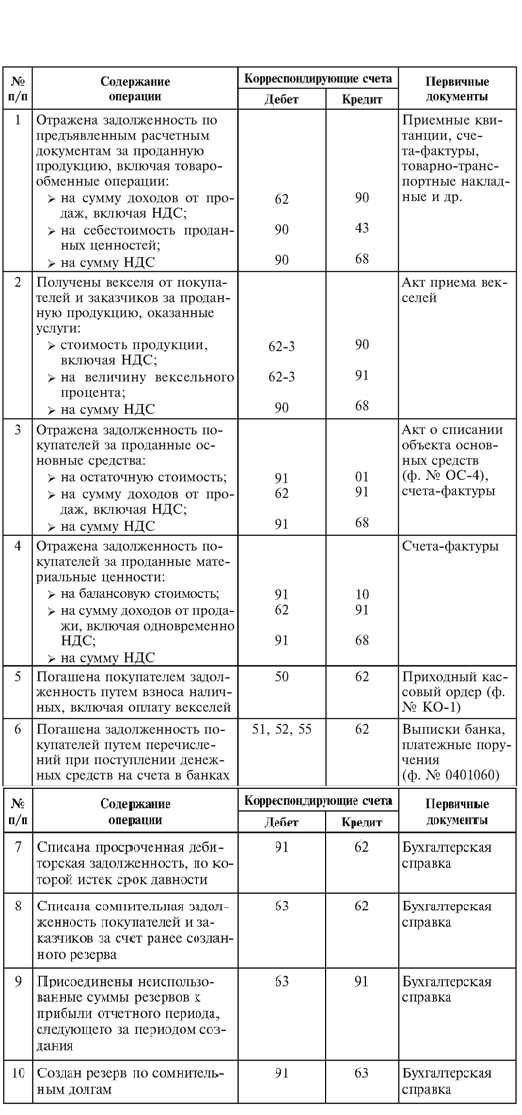

Бухгалтерские проводки

Учет авансовых сумм от клиента

Возможна ситуация, что организация продавец сначала получает предоплату (аванс) от покупателя, а потом уже в счет этого аванса отгружает товары, продукцию. Авансы, полученные от покупателей, учитываются также на счете 62, но для удобства открывается отдельный субсчет 62.2 «Авансы полученные». При этом расчеты с покупателями в общем случае ведутся на субсчете 62.1. Проводка, отражающая получение аванса от покупателя, имеет вид Д51 К62.2.

После того, как организация продавец отгрузит товар, продукцию, окажет услуги, выполнит работы (Д62.1 К90/1), произойдет зачет аванса: проводка Д62.2 К62.1.

В случае с полученными авансами по кредиту счета 62 отражается кредиторская задолженность предприятия.

НДС с авансов полученных:

С полученных авансов организация продавец должна выделить НДС для уплаты в бюджет. Налог отражается на счете 76 субсчет «НДС с авансов» проводкой Д76.НДС с авансов К68.НДС. Эту проводку необходимо выполнить в день получения аванса.

После этого реализуется товар покупателю, на реализованные товары также должен быть начислен НДС проводкой Д90/3 К68.НДС, которая выполняется в день реализации.

Как видим, НДС начислен дважды: с полученного аванса и с реализации. Конечно, удвоенный налог организация платить в бюджет не будет, поэтому последним действием выполняется проводка Д68.НДС К76.НДС с авансов, которая будет означать, что принят к вычету налог в связи с реализацией товара.

Также о начислении НДС с авансов полученных и выданных читайте в этой статье.

Двойные записи

Счет 62 активный или пассивный?

Как видим, на счете 62 может учитываться как кредиторская задолженность предприятия (товар отгружен, оплата еще не поступила), так и дебеторская задолженность (при получении аванса от покупателя). То есть 62 счет бухгалтерского учета является активно-пассивным.

Бухучет и проводки по полученным векселям

Если организация отгрузила товар, продукцию покупателю и получила от него вексель в счет обеспечения задолженности, то учитывать его нужно на отдельном субсчете 62.3 «Векселя полученные». При получении векселя выполняется проводка Д62.3 К62.1.

После наступления определенного срока, оговоренного в договоре, покупатель оплачивает вексель, при этом отражается проводка Д51 К62.3, которая будет означать то, что вексель погашен.

Корреспонденция

Полезное видео

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

Учет расчетов с покупателями и заказчиками

Для достоверного обобщения информации в рамках взаимоотношений по реализованным товарам, продукции, другим ТМЦ или оказанным услугам необходим учет расчетов с покупателями и заказчиками. Основные нюансы выполнения обязательств закрепляются в договорах, а исполнение/неисполнение условий по оплате и отгрузке ведет к возникновению дебиторской или кредиторской задолженности. Как грамотно организовать бухгалтерский учет расчетов с покупателями и заказчиками? Какие проводки выполнить и какой счет следует использовать? Обо всем этом пойдет речь ниже.

Особенности учета расчетов с покупателями и заказчиками

Учет расчетов с покупателями и заказчиками, кратко говоря, характеризует эффективность применяемой расчетно-кредитной политики с контрагентами предприятия. Это отгрузка по предоплате и по факту, с рассрочкой платежа или по бартеру. Многообразие вариантов неденежных форм, а также наличных и безналичных расчетов с покупателями автоматически закладывает в себе определенные риски по нарушению сроков оплаты, возникновению просроченных и безнадежных долгов. В некоторых случаях это допустимо, и требует соответствующего платежно-финансового контроля, в некоторых – неизбежно, и приводит к негативным последствиям в виде судебных исков к недобросовестным партнерам.

Финансовое положение и стабильность компании напрямую зависят от величины дебиторских и кредиторских обязательств, а совершенствование учета расчетов с покупателями и заказчиками является неотъемлемой частью управленческих задач. Постоянный мониторинг долгов необходим для наличия ясной картины о положении дел в организации:

- Наличие большой величины дебиторки ведет к неразумному кредитованию покупателей и может стать причиной оттока средств. Это в свою очередь обуславливает невозможность предприятия вовремя рассчитываться перед кредиторами и погашать собственные долги.

- Наличие высокой доли кредиторки говорит о регулярном невыполнении поставщиком своих обязательств по отгрузке товаров/продукции, выполнению услуг или показывает правовые особенности по переходу права собственности, закрепленные в договоре.

Порядок учета расчетов с покупателями и заказчиками включает формирование достоверной и своевременной информации; соблюдение общепринятых форм договоров, первичной документации по совершаемым сделкам; контроль по имеющимся обязательствам; выполнение регулярной сверки с контрагентами. Задача бухгалтера – отражать все хозяйственные операции в соответствии с нормативной базой РФ: Федеральным законом № 402-ФЗ, ГК РФ, НК РФ, КоАП, приказом № 34н, приказом о Плане счетов № 94н, ПБУ 5/01, другими документами. Кроме того, следует соблюдать принципы рабочей учетной политики организации в отношении признания доходов, расходов, принятия на учет ТМЦ.

Обратите внимание! Правила расчета с покупателями в торговле отличаются, в зависимости от вида продаж – оптовых или розничных. Первые ведутся в общем порядке, вторые могут осуществляться с применением ККМ в случаях, предусмотренных законодательством РФ.

Счет 62 «Расчеты с покупателями и заказчиками»

Обобщение данных по расчетам с покупателями производится с помощью активно-пассивного счета 62 «Расчеты с покупателями и заказчиками». Аналитика ведется в разрезе каждого контрагента, договора, сделки. Дополнительно возможна классификация по форме оплаты, сроку платежа, наличию вексельных обязательств, другому критерию, существенному для предприятия.

Отражение расчетов с покупателями в активе или пассиве баланса зависит от вида задолженности – дебиторской (подлежит внесению в актив) или кредиторской (необходимо записать в пассив). Записи по дебету счета 62 производятся в корреспонденции со счетами продаж – 90, 91 на суммы выручки и показывают факт перехода права собственности к контрагенту, формируя дебиторскую задолженность. Записи по кредиту счета 62 производятся в корреспонденции со счетами, предназначенными для отражения денежных средств, – 50, 51, 52, 55, 60 и образуют кредиторскую задолженность, отображая размер оплаты.

Счет 62 может иметь следующие субсчета:

- По расчетам в общем порядке – 62.1.

- По расчетам с предприятиями в части авансов – 62.2.

- По расчетам в части векселей – 62.3.

- По расчетам в части валюты/у.е. – 62.21-62.22, 62.31-62.32.

- По розничным расчетам – 62.Р.

- По прочим расчетам – устанавливаются компанией самостоятельно.

Правила расчетов с покупателями требуют, чтобы аналитический учет велся в разрезе:

- Расчетных документов, сроки исполнения которых пока не наступил.

- Расчетных документов, сроки исполнения которых просрочены.

- Полученных авансов.

- Векселей – с ненаступившим сроком погашения; дисконтированным в банковском учреждении; не оплаченным в срок.

Документальное оформление расчетов с покупателями и заказчиками ведется на основании оправдательных первичных документов. Заключение сделки подтверждается договорами, гарантийными письмами, прочей деловой перепиской; факт отгрузки – актами, накладными, счетами-фактурами; факт оплаты – расчетными документами (платежными требованиями/поручениями, кассовыми ордерами, чеками), актами взаимозачета, векселями, договорами переуступки/мены и пр.

Технология расчетов с покупателями

Методика учета зависит от того, является ли сделка разовым доходом или постоянным. Первый требует отражения выручки в составе прочих доходов на счете 91, второй формирует проводки по счету 90. При этом средства, поступившие по текущим отгрузкам, – отражаются на счете 62.1; по авансам в части предоплаты – на счете 62.2. Отдельно следует выделять полученные в счет долгов векселя – на счете 62.3, а в случае отражения процентов следует задействовать счет 91 для процентных выплат.

Учет расчетов с покупателями и заказчиками – проводки:

- Отгружены товары покупателю – Д62.1. К90.1.

- Выделен НДС – Д90.3 К68.

- Поступили деньги в оплату за товары на расчетный счет – Д51 К 62.

- Поступила предоплата в счет будущей поставки товара – Д51 К62.2.

- Поступила на расчетный валютный счет оплата за экспортную отгрузку – Д52 К62.

- Рассчитан НДС с предоплаты – Д76.АВ К 68.2.

- Выполнена реализация имущества – Д62 К91.1.

- Зачтена в оплату полученная ранее предоплата – Д62.2 К62.1.

- Погашение долга покупателя в счет созданного резерва по сомнительным долгам – Д63 К62.

- Проведен зачет встречных требований по договору – Д60 К62.

- Возвращен излишний аванс покупателю – Д62.2 К51.

- Начислены положительные/отрицательные курсовые разницы – Д62 К91.1, Д91.2 К62.

spmag.ru

бухгалтерский учет расчетов с покупателями и заказчиками: основы, счета, документы

Сейчас настало время поговорить о покупателях. О тех организациях, без которых наша фирма ТОЖЕ не смогла бы не только работать, но и зарабатывать, развиваться. Для бухгалтерского учета расчетов покупателей в бухучете имеется целый участок.

Основы бухучета расчетов с покупателями

Если говорить о сути участка работы с покупателями, то сказать можно немного. Всего два слова – продаем и получаем оплату. Если немножко, совсем чуть-чуть расширить эти два слова, то я бы добавил еще – как именно мы продаем?

Продаем в розницу для конечного потребителя и за наличные деньги. А может продаем организациям за безналичный расчет? Или все же в розницу, но покупатель оплачивает пластиковой картой – это ведь тоже безналичный расчет. А платит ли наша фирма НДС. Да и вообще, на какой системе налогообложения находится наша фирма?

Вот так и обстоят дела. Стоит только подумать о продажах, как сразу возникает уйма дополнительных вопросов. К сожалению их не избежать. А все потому, что продажа – это возможность получать прибыль. А с нее надобно платить налоги. И вот тут на первый план выходит Налоговый кодекс со всеми своими правилами, ограничениями, системами налогообложения.

В бухучете используется два основных бухгалтерских счета для работы с покупателями, а именно:

- 62 «Расчеты с покупателями и заказчиками»

- 76.6 «Расчеты с прочими покупателями и заказчиками»

Когда мы работаем с покупателями, на этих счетах фиксируются возникающие перед нашей фирмой долги покупателей. Долги за то, что мы продаем им какие-то ТМЦ (товары, продукция, реже материалы и основные средства) или оказываем им услуги, выполняем работы.

Первичные документы для учета взаиморасчетов с покупателем

Участок взаиморасчетов с покупателями и заказчиками работает в двух направлениях: мы что-то продаем покупателям, мы получаем оплату от них. Для каждого направления у нас свои первичные документы.

1.Первичные документы нашей фирмы для покупателя

Договор

Один из самых первых документов – это договор купли-продажи, который мы заключаем с покупателем. Однако он может и не быть, а мы все равно сотрудничаем. В практике я заметил, когда налоговая проверяет нашего покупателя и ему заостряет на этом внимание, тогда покупатель просит нас заключить договор с ним.

В любом случае, договор это страховка каждого, нас и покупателя, от всяких неприятных ситуаций. Например, мы что-то поставили покупателю или оказали услуги, а он «махнул на нас рукой, не заплатил и спасибо не сказал». Или же, покупатель дал нам аванс за будущие покупки, например, за товары, а мы ни слухом, ни духом. В общем, договор, это юридический документ, описывающий обязательства двух сторон и последствия за невыполнение.

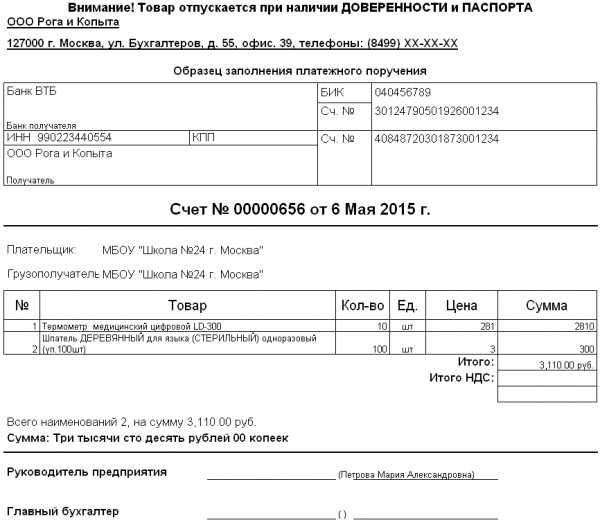

Счет на оплату

Второй документ от нашей фирмы– это счет на оплату, где указывается, что конкретно мы предлагаем, сколько это стоит и наши банковские реквизиты. Этот документ не несет никакой юридической силы, а несет лишь справочную информацию. При этом, такой документ служит основой для оплаты. Т.е. покупатель оплачивает и в своих документах указывает, что оплачивает на основании счета: номер такой-то, от числа такого-то, от контрагента такого-то, на сумму такую-то, есть ли и сколько там НДС.

Есть и такая ситуация. Договор заключен на конкретную сделку. Тогда основанием оплаты служит сам договор: его номер, дата, сумма, НДС. Т.е. счета на оплату не надо, потому как в договоре все расписано.

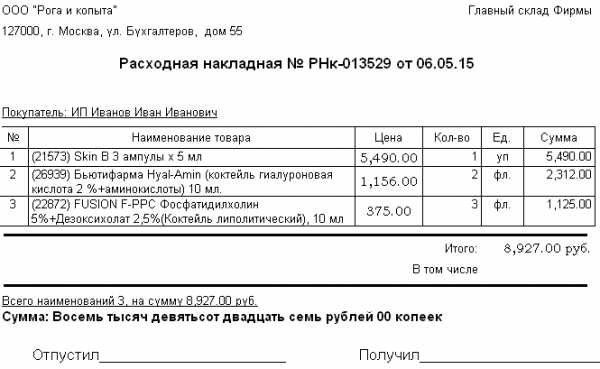

Расходная накладная, или Акт на услугу, выполненную работу

Эти документы мы выдаем покупателю уже как результат сделки: ТМЦ отгрузили, услугу оказали, работы выполнили. Подпись и печать на этих документах со стороны покупателя подтверждает согласие и служит правом перехода собственности. И уже эти документы несут юридическую силу.

Счет-фактура выданная

Этот вид документа мы прикладываем к расходной накладной, акту услуги или выполненной работе. Делаем это в случае, если наша фирма платит Налог на Добавленную Стоимость (НДС). Счет-фактура выданная повторяет содержимое Счета на оплату, расходную накладную, акты. Но главная суть – показать, сколько в продаже содержится специальной суммы НДС (об НДС поговорим в других статьях).

2.Первичные документы от покупателя

Оплату от покупателя мы можем получить на свой расчетный счет, т.е. Безналом. Тогда наш банк выдаст нам Выписку.

Если мы получаем оплату от покупателя в кассу, т.е Налом, тогда сотрудник нашей фирмы берет доверенность на получение денег и идет к покупателю в кассу. Там получает деньги и приносит в кассу нашей фирмы. А может быть и так, что сотрудник покупателя принесет нам деньги в кассу, а мы ему выдадим квиток от документа Приходный кассовый ордер (ПКО).

Нужно сказать, что не все так просто, когда продаем способом, подразумевающим оплату по банку, а нам оплачивают наличкой. Все это завязано на системы налогообложения (ОСНО, УСН, ЕНВД, патент), организационно-правовые формы (ООО или ИП). Поэтому здесь рассматривать нужно будет конкретней с разными сочетаниями видов деятельности, систем налогообложения, организационно-правовых форм. В общем, это удел других статей и занятий.

Примеры первичных документов для расчетов с покупателями

Взаимодействие с другими бухгалтерскими счетами

Сразу предлагаю выполнить самостоятельно задание. Из того, что вы прочитали сейчас, проработали предыдущие статьи, выпишите основные бухгалтерские счета, с которыми взаимодействует 62 счет. Сможете по памяти – здорово. Если еще нет – открывайте план счетов и пробуйте выбрать.

Ответы доступны только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

Как выглядит в плане счетов бухгалтерского учета

Теперь настало время заглянуть в план счетов и посмотреть на 62 счет, на его характеристики и подумать, что нам это дает.

Как видите бухгалтерский счет 62 «Расчеты с покупателями и заказчиками» имеет несколько субсчетов и субконто. Для нас сейчас интерес представляют счет 62.1 и 62.2. Почему?

Потому что эти два субсчета разделяют информацию на «Актив» и «Пассив», посмотрите на буквы А и П. Разделяется информация так, что долги покупателя обязательно должны быть на 62.1 счете. А вот если мы получили предоплату (аванс) – то должны уже указать 62.2.

Если же имеется долг покупателя, а он платим нам немного больше, то сначала закроем 62.1, а остаток пойдет на аванс, т.е. 62.2.

Теперь еще одно самостоятельное задание. Напишите, как будет называться задолженность на 62.1 и на 62.2 счетах.

Ответы доступны только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

Продолжим читать характеристики счета

— Остаток на 62.1 счете пойдет в Актив баланса

— Остаток на 62.2 счете пойдет в Кредит баланса

Субконто «Контрагенты» позволит в проводке выбрать конкретное название фирмы.

Субконто «Договоры» позволит в проводке выбрать конкретный договор контрагента, в рамках которого происходит хозяйственная операция.

Эти субсчета и субконто предсказывают нам, что в ОСВ по счету 62 мы увидим ситуацию по контрагентам и их договорам: кто, кому сколько должен, по какому договору. Чего мы не увидим, так это конкретно за что.

Дополнительно

Бухгалтерский учет расчетов с покупателями тесно связан с работой склада, если предприятие торгует товарами, производит и продает продукцию. Бухгалтер сотрудничает с кладовщиками.

Непосредственно кладовщики берут от покупателя или его представителя доверенность, сверяют его паспорт с тем, что указано в доверенности и только затем отдают материальные ценности со склада и первичные документы со своей отметкой. К тому же, кладовщик просит покупателя расписаться на расходных накладных.

Бухгалтер с кладовщиком делают инвентаризацию склада, где сравнивают учетные данные бухгалтерии и фактические данные на складе. Результаты инвентаризации, а это чаще всего – недостача, излишки, пересортица оформляются своими первичными документами и бухгалтерскими проводками.

Закрепите свои знания

Доступно только подписчикам!

Если Вы подписаны на обновления блога по почте, введите код доступа из последнего письма рассылки. Чтобы получить код доступа, подпишитесь на новости блога.

buhucheba.ru

Учет расчетов с покупателями. Проводки по счету 62 (авансы, векселя)

28 августа 2014 Учет расчетовВ предыдущей статье мы разобрались с поставщиками, теперь перейдем к покупателям. Как ведется учет покупателей, в чем особенности расчетов с ними, какие проводки по счету 62 отражают взаиморасчеты с покупателями в общем случае, при получении от них авансов или векселей.

Покупатели – это физические или юридические лица, которым организация продает товары, продукцию и прочие материальные ценности и активы. Учет расчетов с покупателями ведется на 62 счете бухгалтерского учета. На сч.62 может вестись аналитический учет по каждому отдельному покупателю. На этом же счете могут отражаться оказанные услуги и выполненные работы.

Счет 62 – активно-пассивный, то есть на нем ведется учет активов и пассивов. Подробнее этот счет анализировался в этой статье, почитайте.

На счете 62 могут быть открыты несколько субсчетов:

- Субсчет 1 – для учета расчетов в общем случае;

- Субсчет 2 – для учета полученных авансов;

- Субсчет 3 – для учета полученных векселей.

Учет расчетов с покупателями

Дебет сч. 62 отражает стоимость отгруженных товарно-материальных ценностей, то есть здесь формируется дебиторская задолженность покупателя перед организацией (выручка от продажи).

Дебет сч.62 корреспондирует с кредитом счетов учета продаж или прочих доходов, расходов. Сч.90 «Продажи» используется при реализации покупателю товаров, продукции, когда это является обычным видом деятельности организации. Сч.91 «Прочие доходы и расходы» используется при разовых продажах активов: основных средств, материалов, нематериальных активов, когда это не является обычным видом деятельности предприятия — проводки Д62 К90/1 или Д62 К91/1.

Кредит сч. 62 отражает получение оплаты от покупателя, то есть погашение имеющейся задолженности. Кредит сч.62 корреспондирует с дебетом счетов учета денежных средств (сч.50, 51, 52, 55) – проводки Д50 (51, 52, 55) К62.

Стоимость реализованных товарно-материальных ценностей отражается по дебету сч.62 с учетом НДС.

Если организация является плательщиком данного налога, то необходимо его начислить в соответствии с применяемой ставкой и платить его в бюджет. Начисление налога на добавленную стоимость отражается с помощью проводки Д90/3 (91/2) К68/НДС (в зависимости от того, что продается). Уплата налога отражается с помощью проводки Д68/НДС К51.

Данные проводки отражаются при обычной продаже, когда организация отгружает ТМЦ, а покупатель после этого их оплачивает.

В этом случае сч.62 ведет себя, как активный: по дебету отражается дебиторская задолженность (актив), по кредиту погашение задолженности (уменьшение актива).

Бухгалтерские проводки по счету 62 в общем случае:

| Дебет | Кредит | Наименование операции |

| 62 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог к уплате с реализованных товаров |

| 62 | 91/1 | Отражена стоимость реализованных основных средств, нематериальных активов, материалов |

| 91/2 | 68/НДС | Начислен налог с реализованных активов |

| 51 (50) | 62 | Получена оплата от покупателя |

Учет авансов полученных

Возможен и другой вариант расчетов с покупателями, когда организация сначала получает предоплату от покупателя (аванс), после чего производит отгрузку. Учет расчетов будет вестись несколько по-другому.

Прежде всего, открывается дополнительный субсчет 2 «Авансы полученные. При этом на первом субсчете ведется учет расчетов в общем случае.

Получение предоплаты отражается с помощью проводки Д51 К62/2, при этом формируется кредиторская задолженность продавца перед покупателем.

Если организация является плательщиком НДС, то с полученного аванса она должна выделить налог для уплаты его в бюджет. Для этого можно воспользоваться дополнительным счетом 76, на котором открывается субсчет «НДС с авансов полученных». Проводка по начислению налога к уплате с полученного аванса имеет вид: Д76/НДС с авансов К68/НДС, выполняется проводка в день получения аванса.

Далее организация продавец производит отгрузку товаров, продукции, активов, погашая эту задолженность – проводка Д62/1 К90/1 (91/1).

С реализованных товаров также нужно начислить НДС к уплате проводкой Д90/3 К68.НДС, проводка выполняется в день отгрузки.

После того, как отгрузка произведена, необходимо зачесть полученный аванс в качестве оплаты за отгруженные ценности с помощью проводки Д62/2 К62/1.

Что касается НДС, то видим, что налог начислен к уплате дважды: с аванса и с реализации. Конечно, в двойном размере уплачивать организация его не будет, поэтому необходимо вычесть НДС с аванса, для этого выполняется проводка Д68/НДС К76/НДС с авансов.

В случае получения предоплаты от покупателя сч.62 будет вести себя как пассивный: по кредиту формируется кредиторская задолженность (пассив), по дебету погашение задолженности (уменьшение пассива).

Именно поэтому сч.62 является активно-пассивным, так как может вести себя как пассивный и как активный счет.

Проводки по учету полученных авансов:

| Дебет | Кредит | Наименование операции |

| 51 | 62/2 | Получена предоплата от покупателя (включая НДС) |

| 76/НДС с авансов | 68/НДС | Начислен налог с аванса |

| 62/1 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог с реализованных товаров |

| 62/2 | 62/1 | Зачтен аванс в счет погашения задолженности |

| 68/НДС | 76/НДС с авансов | Принят к вычету НДС, в связи с реализацией товара, оплаченного авансом |

Учет векселей полученных

Еще один способ получить оплату от покупателя за отгруженные ценности, это получить от него вексель в счет обеспечения возникшей дебиторской задолженности. Полученные векселя отражаются на субсчете 3 сч.62.

Полученный вексель отражается с помощью проводки Д62.3 К62.1.

В обозначенный момент покупатель погашает вексель, продавец при этом отражает проводку Д51 К62.3.

Проводки по учету векселей полученных:

| Дебет | Кредит | Наименование операции |

| 62 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог к уплате с реализованных товаров |

| 62/3 | 62/1 | Учтен полученный от покупателя вексель |

| 51 (50) | 62/3 | Получена оплата от покупателя |

buhs0.ru

Учет расчетов с покупателями и заказчиками. Бухгалтерский и налоговый

Содержание страницы

Любая коммерческая фирма регулярно рассчитывается с покупателями и заказчиками. Все эти операции должны быть правильно учтены.

Базовые принципы учета

Основной счет, который фигурирует при расчетах с контрагентами, – одноименный счет 62. На нем отражаются расчеты за отгруженные товары, заказанные услуги. Счет будет синтетическим. Он в большинстве случаях является активным. На ДТ счета 62 отражается сформированный дебиторский долг, образующийся по отгрузке товаров, на КТ счета фиксируется погашение задолженности.

Счет 62 будет пассивным тогда, когда фирме был передан аванс по договору об оказываемых услугах. Для обобщения сведений о расчетах открывается субсчет «Полученные авансы». При отгрузке продукции используется эта проводка: ДТ62 КТ90. Когда долг покупателя выплачивается, он будет списан с КТ62 в ДТ50-52.

Фирма может заключать соглашения с покупателями или контрагентами, предполагающие предоплату. Если фирма получила аванс, она должна предъявить расчетную документацию на полную стоимость продукции или услуг. Выплаченный аванс направляется на снижение долга покупателя/контрагента. Кредиторский долг по авансам погашается после реализации товара, когда фирма предъявляет расчетные бумаги клиентам. Рассмотрим проводки, которые используются при отгрузке товара:

- ДТ51 КТ62. Принятие к учету кредиторской задолженности.

- ДТ62 КТ90. Погашение кредиторского долга.

По каждой проводке указывается сумма. К примеру, это может быть размер кредиторского долга.

Как улучшить бухучет расчетов

Организация учета с покупателями/заказчиками не лишена недостатков. Однако это направление можно и нужно совершенствовать. Рассмотрим недочеты, которые характерны для рассматриваемых операций:

- Недостаточный контроль работы бухгалтера со стороны управленческого состава. Если руководитель не пренебрегает контролем, больше шансов, что бухгалтер будет соблюдать нормативные акты.

- Счет-фактура должен быть выставлен в течение 5 суток после отгрузки продукции. После истечения этого срока документ считается недействительным. Однако очень часто фирма выставляет счет-фактуру позже этого срока.

- Ошибки зачисления средств, направленных в компанию.

- Несвоевременное проведение или просто отсутствие инвентаризации расчетов. Это приводит к тому, что очень поздно обнаруживаются просроченные долги. То есть не предпринимаются меры по погашению задолженности.

- Перегруженность бухгалтеров, что приводит к путанице.

- Правила учета, которые можно истолковать двояко.

- Постоянные изменения в документах, регулирующих правила учета.

- Отсутствует налаженная система проверки документов.

- Несогласованная работа отделов. К примеру, документы из отдела продаж поздно поступают в бухгалтерский отдел.

Выявление недочетов – первый и главный шаг на пути к налаженной системе расчетов. Второй шаг – их устранение. То есть руководителю нужно уделять больше времени контролю бухгалтерского отдела. Важно проследить, чтобы документы подготавливались вовремя. Важно правильно составить учетную политику, не изменять ее постоянно.

ВАЖНО! Стандартное направление совершенствования учета – автоматизация. Она поможет уменьшить количество ошибок.

Аналитический учет расчетов с клиентами

Аналитический учет предполагает использование лицевых и материальных счетов. Они объединяют детальные сведения об операциях. Рассмотрим проводки в рамках аналитического учета:

- ДТ62 КТ90/1. Долг по товару, который был отгружен.

- ДТ62 КТ90/1. Сторнирование размера недостач, обнаруженных при приемке товара.

- ДТ62 КТ76/2. Взыскание клиентом сумм недостачи.

- ДТ62 КТ91/1. Долг покупателей за материалы, объекты ОС, ценные бумаги и прочее.

- ДТ62 КТ90/1. Начисление платежей по лизингу.

- ДТ50-52 КТ62. Поступление денег от контрагентов.

- ДТ50, 51 КТ62. Аванс в счет будущей поставки товаров.

- ДТ52 КТ62. Аванс в валюте в счет будущей поставки.

- ДТ62 КТ68. Начисление НДС на аванс.

- ДТ68 КТ62. Зачет НДС с аванса при отпуске товара, который был оплачен.

- ДТ51 КТ62. Поступление денег в счет оплаты реализованных товаров.

- ДТ52 КТ62. Поступление валюты за реализованный товар.

- ДТ62 КТ50, 51. Возврат от клиентов средств, оплаченных в избыточном объеме.

- ДТ62 КТ50, 51. Возврат аванса клиентам.

- ДТ62 КТ90/1. Начисление комиссионного вознаграждения.

- ДТ76 КТ62. Зачет вознаграждения.

- ДТ62 КТ62. Уступка прав требований.

Основанием для проводок является бухгалтерская справка, отчет комиссионера и прочее.

Синтетический учет

При отгрузке товара продавцом и предъявлении расчетных документов используются эти проводки:

- ДТ62 КТ90. Признание дохода от продажи.

- ДТ90/3 КТ68. Начисление НДС.

- ДТ51, 50, 52 КТ62. Поступление оплаты.

Другие проводки будут использоваться в том случае, если переход права собственности будет выполнен в дату поступления средств в фирму:

- ДТ51, 50, 52 КТ62. Поступление средств на счет фирмы-продавца.

- ДТ62 КТ90/1. Признание дохода фирмы.

- ДТ90/3 КТ68. Начисление НДС.

Проводка ДТ50 КТ90/1 применяется только в рамках розничной торговли, когда соглашение о сделке и сделка заключаются одномоментно.

Этапы учета

Учет – многосоставная операция, предполагающая составление документов, внесение проводок.

Сопроводительная документация

Отгрузка товара осуществляется на основании приказа, отправленного на склад, и накладной на отпуск продукции. Последний документ оформляется в двух экземплярах. На основании накладной бухгалтерский отдел оформляет платежное требование для расчетов. Счета-фактуры выписывает любая фирма вне зависимости от того, облагается ли продукция налогом. НДС начисляется на основании счета-фактуры. Однако и покупателю нужен этот документ. Требуется он для возмещения суммы НДС.

Учет продажи товаров

Если учет товара проводится по мере поступления выплат, выполняются эти проводки:

- ДТ43 КТ20. Оприходование товара по фактической себестоимости.

- ДТ45 КТ43. Отгрузка товара покупателю.

- ДТ62 КТ90. Получение выручки от реализации.

- ДТ90 КТ68. Начисление НДС на выручку.

- ДТ51 КТ62. Поступление платежа от покупателя.

- ДТ 90 КТ45. Списание фактической себестоимости товара, который был отгружен.

Если учет проводится по мере отгрузки, выполняются эти проводки:

- ДТ43 КТ20. Оприходование товара на склад.

- ДТ62 КТ90. Отгрузка и предъявление расчетных бумаг.

- ДТ90 КТ68. Начисление НДС.

- ДТ90 КТ43. Списание фактической стоимости.

- ДТ51 КТ62. Оплата отгруженного товара.

При заключении соглашений устанавливается франко-место. Оно подразумевает установление лица, которое будет оплачивать расходы за транспортировку продукции.

Начисление налогов

Размер НДС определяется на основании расчетной ставки. При отгрузке продукции, по которой была переведена предоплата, фирме нужно выполнить эти действия:

- Начисление НДС со стоимости продукции (без учета налога).

- Создание счета-фактуры в двух экземплярах.

- Документ регистрируется в книге приобретений.

- Принимается к вычету НДС с предоплаты.

Налоги в учете указываются тогда, когда товар уже отгружен. Для учета НДС нужен счет 90 (субсчет 3).

assistentus.ru

35. Учет расчетов с покупателями и заказчиками.

Особенности учета расчетов с покупателями и заказчиками

Учет расчетов с покупателями и заказчиками, кратко говоря, характеризует эффективность применяемой расчетно-кредитной политики с контрагентами предприятия. Это отгрузка по предоплате и по факту, с рассрочкой платежа или по бартеру. Многообразие вариантов неденежных форм, а также наличных и безналичных расчетов с покупателями автоматически закладывает в себе определенные риски по нарушению сроков оплаты, возникновению просроченных и безнадежных долгов. В некоторых случаях это допустимо, и требует соответствующего платежно-финансового контроля, в некоторых – неизбежно, и приводит к негативным последствиям в виде судебных исков к недобросовестным партнерам.

Финансовое положение и стабильность компании напрямую зависят от величины дебиторских и кредиторских обязательств, а совершенствование учета расчетов с покупателями и заказчиками является неотъемлемой частью управленческих задач. Постоянный мониторинг долгов необходим для наличия ясной картины о положении дел в организации:

Наличие большой величины дебиторки ведет к неразумному кредитованию покупателей и может стать причиной оттока средств. Это в свою очередь обуславливает невозможность предприятия вовремя рассчитываться перед кредиторами и погашать собственные долги.

Наличие высокой доли кредиторки говорит о регулярном невыполнении поставщиком своих обязательств по отгрузке товаров/продукции, выполнению услуг или показывает правовые особенности по переходу права собственности, закрепленные в договоре.

Порядок учета расчетов с покупателями и заказчиками включает формирование достоверной и своевременной информации; соблюдение общепринятых форм договоров, первичной документации по совершаемым сделкам; контроль по имеющимся обязательствам; выполнение регулярной сверки с контрагентами. Задача бухгалтера – отражать все хозяйственные операции в соответствии с нормативной базой РФ: Федеральным законом № 402-ФЗ, ГК РФ, НК РФ, КоАП, приказом № 34н, приказом о Плане счетов № 94н, ПБУ 5/01, другими документами. Кроме того, следует соблюдать принципы рабочей учетной политики организации в отношении признания доходов, расходов, принятия на учет ТМЦ.

Обратите внимание! Правила расчета с покупателями в торговле отличаются, в зависимости от вида продаж – оптовых или розничных. Первые ведутся в общем порядке, вторые могут осуществляться с применением ККМ в случаях, предусмотренных законодательством РФ.

Счет 62 «Расчеты с покупателями и заказчиками»

Обобщение данных по расчетам с покупателями производится с помощью активно-пассивного счета 62 «Расчеты с покупателями и заказчиками». Аналитика ведется в разрезе каждого контрагента, договора, сделки. Дополнительно возможна классификация по форме оплаты, сроку платежа, наличию вексельных обязательств, другому критерию, существенному для предприятия.

Отражение расчетов с покупателями в активе или пассиве баланса зависит от вида задолженности – дебиторской (подлежит внесению в актив) или кредиторской (необходимо записать в пассив). Записи по дебету счета 62 производятся в корреспонденции со счетами продаж – 90,91на суммы выручки и показывают факт перехода права собственности к контрагенту, формируя дебиторскую задолженность. Записи по кредиту счета 62 производятся в корреспонденции со счетами, предназначенными для отражения денежных средств, – 50, 51, 52, 55, 60 и образуют кредиторскую задолженность, отображая размер оплаты.

Счет 62 может иметь следующие субсчета:

По расчетам в общем порядке – 62.1.

По расчетам с предприятиями в части авансов – 62.2.

По расчетам в части векселей – 62.3.

По расчетам в части валюты/у.е. – 62.21-62.22, 62.31-62.32.

По розничным расчетам – 62.Р.

По прочим расчетам – устанавливаются компанией самостоятельно.

Правила расчетов с покупателями требуют, чтобы аналитический учетвелся в разрезе:

Расчетных документов, сроки исполнения которых пока не наступил.

Расчетных документов, сроки исполнения которых просрочены.

Полученных авансов.

Векселей – с ненаступившим сроком погашения; дисконтированным в банковском учреждении; не оплаченным в срок.

Документальное оформление расчетов с покупателями и заказчиками ведется на основании оправдательных первичных документов. Заключение сделки подтверждается договорами, гарантийными письмами, прочей деловой перепиской; факт отгрузки – актами, накладными, счетами-фактурами; факт оплаты – расчетными документами (платежными требованиями/поручениями, кассовыми ордерами, чеками), актами взаимозачета, векселями, договорами переуступки/мены и пр.

Технология расчетов с покупателями

Методика учета зависит от того, является ли сделка разовым доходом или постоянным. Первый требует отражения выручки в составе прочих доходовнасчете 91, второй формирует проводки по счету 90. При этом средства, поступившие по текущим отгрузкам, – отражаются на счете 62.1; по авансам в части предоплаты – на счете 62.2. Отдельно следует выделять полученные в счет долгов векселя – на счете 62.3, а в случае отражения процентов следует задействовать счет 91 для процентных выплат.

Учет расчетов с покупателями и заказчиками – проводки:

Отгружены товары покупателю – Д62.1. К90.1.

Выделен НДС – Д90.3 К68.

Поступили деньги в оплату за товары на расчетный счет – Д51 К 62.

Поступила предоплата в счет будущей поставки товара – Д51 К62.2.

Поступила на расчетный валютный счет оплата за экспортную отгрузку – Д52 К62.

Рассчитан НДС с предоплаты – Д76.АВ К 68.2.

Выполнена реализация имущества – Д62 К91.1.

Зачтена в оплату полученная ранее предоплата – Д62.2 К62.1.

Погашение долга покупателя в счет созданного резерва по сомнительным долгам – Д63 К62.

Проведен зачет встречных требований по договору – Д60 К62.

Возвращен излишний аванс покупателю – Д62.2 К51.

Начислены положительные/отрицательные курсовые разницы – Д62 К91.1, Д91.2 К62.

studfiles.net

Учет расчетов с покупателями и заказчиками

В момент отгрузки выпущенной продукции покупателям или оказания услуги заказчикам на счетах компании возникает дебиторская задолженность. Расчеты с покупателями, заказчиками могут производиться в следующем виде:

- платежными поручениями,

- платежными требованиями-поручениями,

- товарообменными операциями,

- в порядке уступки права требования,

- договора мены.

Замечание 1

Дебиторская задолженность отражается на $62$ счете «Расчеты с покупателями и заказчиками» по цене реализации продукции. По дебету данного счета отражаются суммы, на которые имеются расчетные документы. По кредиту счета $62$ фиксируются суммы платежей поступивших, в том числе и суммы авансов. Но суммы авансов полученных и предварительной оплаты должны учитываться обособленно.

К $62$ счету открываются следующие субсчета:

- субсчет $1$ — «Расчеты в порядке инкассо» отражающий суммы по предъявленным счетам за отгруженную продукцию или выполненные работы и принятым банком к оплате документам;

- субсчет $2$- «Расчеты плановыми платежами», используемый компаниями, находящимися между собой в длительных хозяйственных связях;

- субсчет $3$ — «Векселя полученные», на котором учитывается задолженность покупателей, обеспеченная векселями.

Особенности учета расчетов с покупателями и заказчиками

Учет расчетов с покупателями должен обеспечивать контроль возникновения дебиторской задолженности, сроков оплаты и фактов погашения. Правильно организованный учет задолженности дебиторов способствует актуальной оценке дебиторской задолженности и планового расчета времени поступления финансовых средств в компанию. Учет расчетов с покупателями – это составная часть учета реализации и соответственно оказывает влияние на уровень налогообложения.

Все взаиморасчеты с покупателями и заказчиками строятся на основании заключенных контрактов, с указанием сроков, условий поставки продукции, порядка оплаты.

На суммы реализованной продукции или выполненных работ компания предъявляет расчетные документы покупателю или заказчику, при этом дебетуя $62$ счет «Расчеты с покупателями и заказчиками» и, соответственно, кредитуя $90$ счет «Продажи». Погашение покупателями и заказчиками задолженности отражается по кредиту счета $62$ и дебету счетов денежных средств.

Если продается амортизируемое имущество, включая основные средства, нематериальные активы и прочее имущество, то стоимость имущества по продажным ценам списывается в дебет $62$ счета с кредита $91$ счета «Прочие доходы и расходы». Поступление денег за проданное имущество подлежит отражению по дебету счетов, предназначенных для учета денежных средств, в частности по счетам $50, 51, 55, 52$ и кредиту счета $62$.

Основные проводки представлены в таблице:

Рисунок 1.

Погашение дебиторской задолженности возможно путем уступки права требования первоначальным кредитором новому кредитору. Переход прав кредитора к иному лицу не допускается по регрессным требованиям. Размер обязательств по уступке требования может быть меньше или больше суммы первоначальной дебиторской задолженности.

Дебиторская задолженность классифицируется на истребованную, которая признана не удовлетворенной, несмотря на предпринятые меры по ее возврату, и неистребованную. В случае неистребованной задолженности считается, что кредитором не были предприняты необходимые меры по ее возврату, включая попытку возврата через суд.

Неистребованная дебиторская задолженность может быть списана кредитором на убытки по истечении трех лет с даты фактического получения предприятием-должником товаров, работ или услуг. Если после этого сумма дебиторской задолженности все же поступит, то ее необходимо отнести на прочие результаты.

Дебиторская задолженность признается нереальной к погашению в связи с неплатежеспособностью должника и относится на убытки предприятия через три года. При этом контроль за ней продолжается. Для этого она принимается к учету после отнесения на убытки на забалансовый счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» и числится там, в течение пяти лет для отслеживания возможности ее взыскания.

Аналитический учет по $62$ счету «Расчеты с покупателями и заказчиками» ведется по предъявленным счетам и по каждому покупателю.

Аналитический учет должен обеспечивать возможность получения необходимой информации:

- по покупателям и заказчикам по каждому расчетному документу, срок оплаты которых не наступил;

- по покупателям и заказчикам по просроченным расчетным документам;

- по авансам полученным;

- по векселям, по которым не наступил срок поступления денежных средств;

- по векселям, дисконтированным в банках;

- по векселям, денежные средства по которым не поступили в указанный срок.

Замечание 2

Аналитический учет расчетов с покупателями ведется по каждому покупателю в ведомости номер $38$. В конце отчетного месяца данные по $62$ счету переносятся в журнал-ордер номер $11$, а уже из него — в Главную книгу. В современном учете данные манипуляции, как правило, автоматизированы.

spravochnick.ru