Счет 62 \»Краткосрочные векселя выданные\»; План счетов бухгалтерского учета

| План счетов бухгалтерского учета |

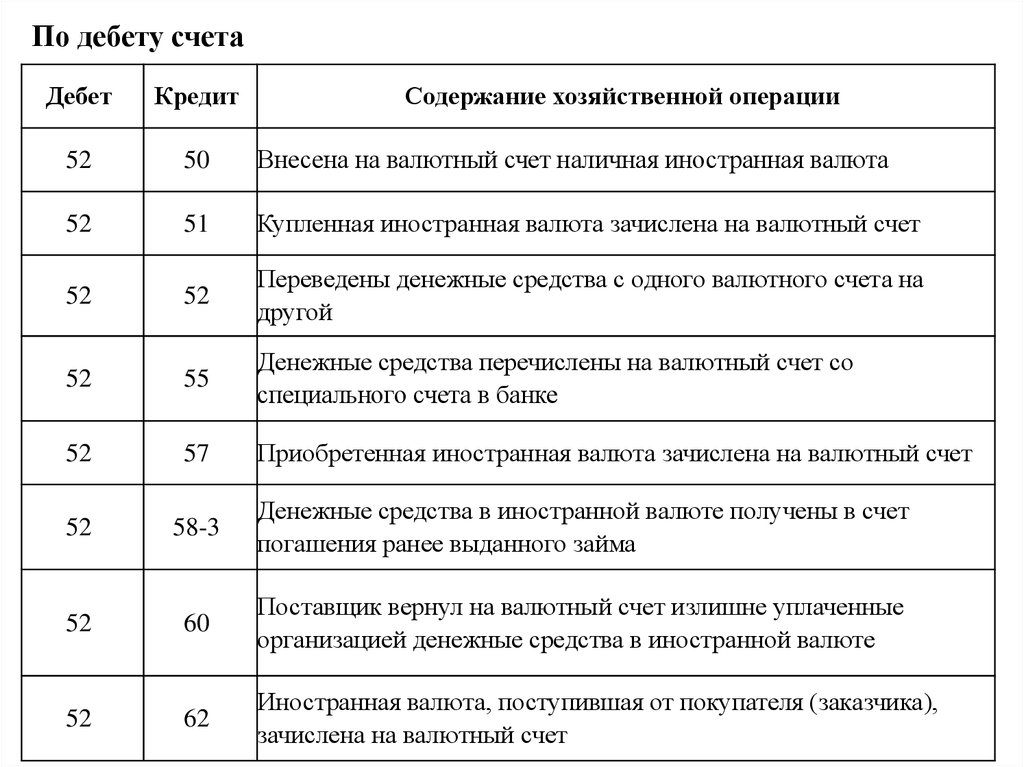

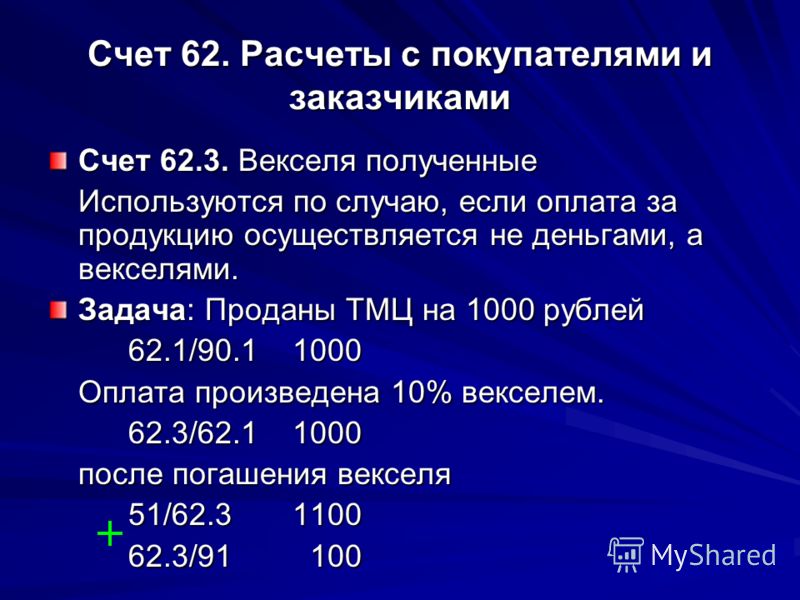

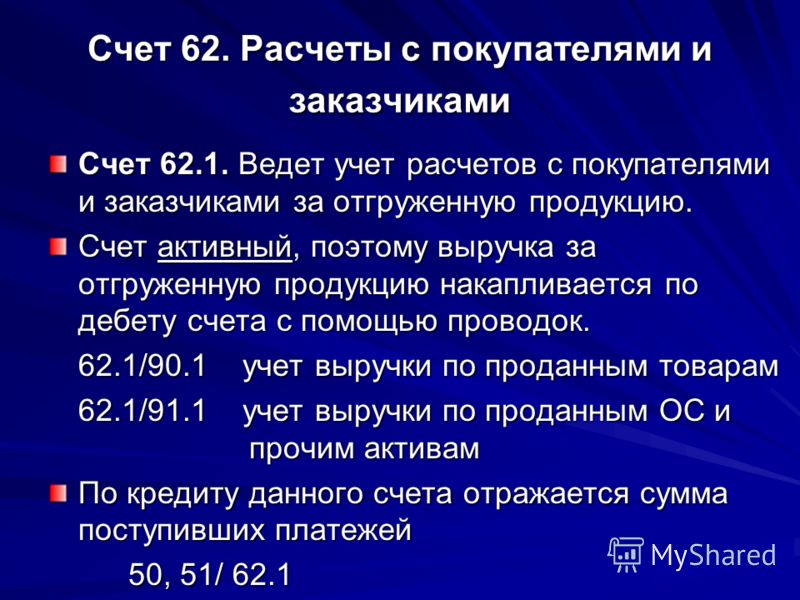

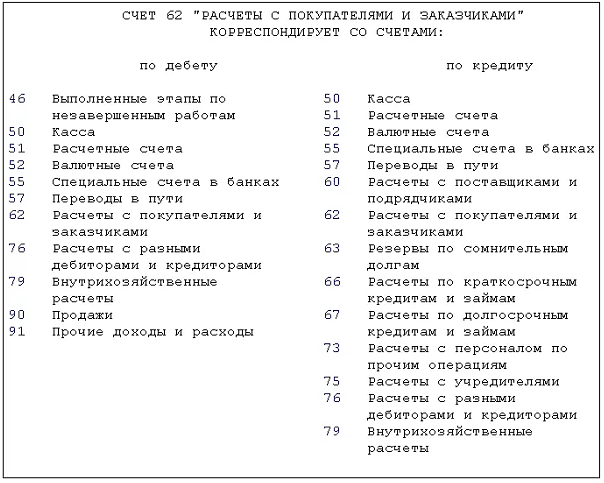

<< Содержание < ПредыдущаяСчет 62 \»Краткосрочные векселя выданные\»На счета 62 \»Краткосрочные векселя выданные\» ведется учет расчетов по задолженности поставщикам, подрядчикам и другим кредиторам за полученные сырье, материалы, товары, услуги, работы и по другим операциям, на которую предприятием выданы векселя Счет 62 \»Краткосрочные векселя выданные» имеет следующие субсчета: 621 \»Краткосрочные векселя, выданные в национальной валюте\»  ання тощо. ання тощо.Аналитический учет ведется по каждому выданному векселю и по срокам их погашения Счет 62 \»Краткосрочные векселя выданные» корреспондирует

<< Содержание < Предыдущая | |||||||||||||||||||||||||||||||||||||||||

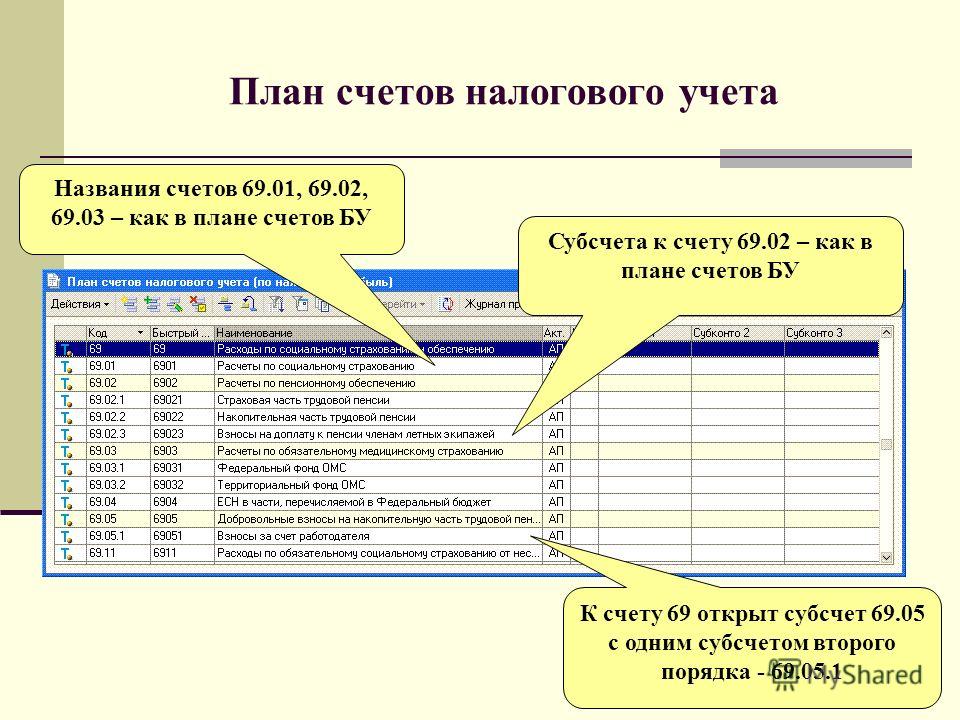

Добавление своих счетов и субсчетов

- Создано 24.

06.2013 23:37

06.2013 23:37 - Опубликовано 24.06.2013 23:37

- Автор: Administrator

- Просмотров: 80290

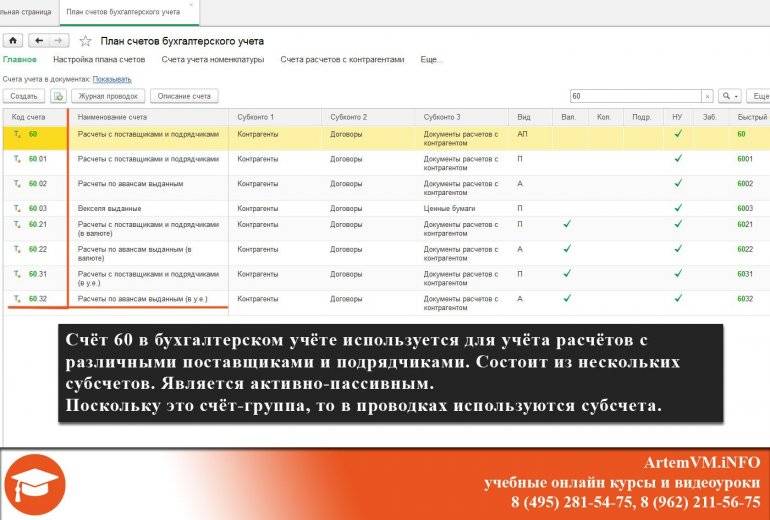

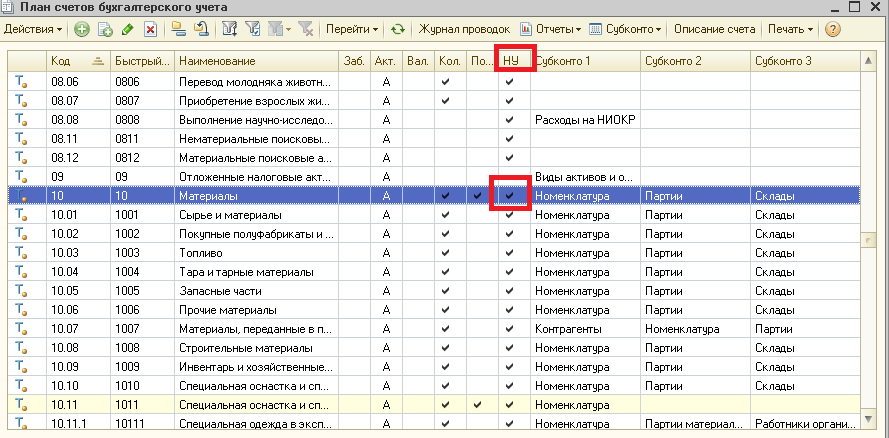

Очень часто мои клиенты-бухгалтеры высказывают пожелания немного изменить стандартный план счетов — добавить в него новые субсчета или изменить состав субконто. В некоторых случаях такие изменения никак не отражаются на функционировании программы, а иногда могут возникнуть определенные трудности.

Но прежде чем писать о трудностях, мне хочется немного рассказать о том, какими способами можно добавлять свои счета в план. Самый простой способ, доступный каждому из вас — добавление счетов в пользовательском режиме, для этого нужно просто зайти в план счетов, нажать кнопку «Добавить» (плюсик) и заполнить все поля. Счета, добавленные таким образом, можно корректировать и удалять при необходимости. Другой способ — добавление новых счетов в режиме конфигуратора, такие счета могут добавлять программисты и их нельзя будет удалить или откорректировать в ходе обычной работы в программе.

То есть получается, что Вы не сможете изменить те счета, которые уже существуют в программе и те счета, которые специально для вашей организации могут добавить программисты. Однако можете с легкостью добавлять сколько угодно своих собственных счетов и поступать с ними, как Вам захочется.

А теперь давайте разберемся, зачем вообще нужно изменять план счетов? Очень часто я слышу просьбу добавить субсчета к 20 счету, особенно от клиентов, которые раньше работали на 1С версии 7.7. Например, они привыкли делить затраты по разным видам деятельности и для этого использовали счета 20.01, 20.02, 20.03 и т.д. Каждый раз при появлении нового вида деятельности — добавляли новый субсчет (на рисунке выше показан именно такой вариант). Им так было удобно и эта система прекрасно работала в 7.7.

Однако, в 1С: Бухгалтерии 8 добавление аналогичных субсчетов приведет к проблемам при закрытии месяца — суммы на этих счетах могут просто «зависнуть», потребуются дополнительные настройки или доработки процедуры закрытия месяца. А внесение изменений в конфигурацию программы при всех очевидных плюсах для пользователей имеет и определенные минусы, подробнее об этом рассказывается в статье Стоит ли дорабатывать программу под особенности организации.

А внесение изменений в конфигурацию программы при всех очевидных плюсах для пользователей имеет и определенные минусы, подробнее об этом рассказывается в статье Стоит ли дорабатывать программу под особенности организации.

Таким образом, добавление субсчетов к 20 счету может оказаться непростой задачей, к тому же, существует другая возможность разделить затраты, используя стандартные механизмы программы. Для этих целей подойдет субконто «Номенклатурные группы». Достаточно лишь внести названия видов деятельности, которые осуществляет ваша организация, в справочник номенклатурных групп и выбирать их в документах. Это очень простой и удобный способ, который позволит Вам видеть необходимые данные в оборотно-сальдовой ведомости по счету.

Еще одно распространенное пожелание — добавление новых субсчетов к счетам расчетов с контрагентами (62, 76, 60). В данном случае проблем несколько. Первая из них — остатки по добавленным субсчетам не будут попадать в бухгалтерский баланс. Соответственно, об этом нужно всегда помнить и не удивляться, когда актив не будет сходиться с пассивом. В таком случае придется либо корректировать баланс вручную, либо дорабатывать алгоритм его заполнения в конфигураторе. Вторая проблема — при поступлении предоплаты от покупателей не будут автоматически формироваться счета-фактуры на полученный аванс, а это может привести к искажению суммы начисленного НДС.

В таком случае придется либо корректировать баланс вручную, либо дорабатывать алгоритм его заполнения в конфигураторе. Вторая проблема — при поступлении предоплаты от покупателей не будут автоматически формироваться счета-фактуры на полученный аванс, а это может привести к искажению суммы начисленного НДС.

Точно такие же проблемы с попаданием данных в баланс возможны и при добавлении субсчетов к другим счетам учета. Но перечислять здесь все счета, которые можно и нельзя редактировать, не имеет смысла, потому что алгоритм заполнения баланса часто корректируется разработчиками, они исправляют недочеты, сами добавляют новые счета и субсчета, чтобы программа отражала все изменения законодательства. Поэтому просто запомните, что если по каким-либо причинам Вы решили, что внесение изменений в план счетов неизбежно, нужно обязательно проверить, корректно ли заполняется отчетность после Ваших корректировок. И если актив и пассив не сходятся, то первым делом нужно проверить, не равна ли сумма расхождения остаткам по добавленным Вами счетам?

И конечно, прежде чем решиться на изменение плана счетов, стоит как следует подумать, а нельзя ли решить ваши задачи стандартными средствами программы? Если Вам нужно помочь разобраться с этим вопросом, пишите, буду рада подсказать 🙂

А если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

сверх правила 4%: сколько вы можете потратить на пенсию?

Обратите внимание: Эта статья может содержать устаревшую информацию о RMD и пенсионных счетах из-за Закона SECURE 2.0, закона, регулирующего пенсионные сбережения (например, возраст, в котором люди должны начать получать обязательные минимальные выплаты (RMD) после выхода на пенсию). счет изменится с 72 на 73 с 1 января 2023 г.). Для получения дополнительной информации о SECURE Act 2.0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

Обратите внимание: Эта статья может содержать устаревшую информацию о RMD и пенсионных счетах из-за Закона SECURE 2.0, закона, регулирующего пенсионные сбережения (например, возраст, в котором люди должны начать получать обязательные минимальные выплаты (RMD) после выхода на пенсию). счет изменится с 72 на 73 с 1 января 2023 г. ). Для получения дополнительной информации о SECURE Act 2.0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

). Для получения дополнительной информации о SECURE Act 2.0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

Обратите внимание: Эта статья может содержать устаревшую информацию о RMD и пенсионных счетах из-за Закона SECURE 2.0, закона, регулирующего пенсионные сбережения (например, возраст, в котором люди должны начать получать обязательные минимальные выплаты (RMD) после выхода на пенсию). счет изменится с 72 на 73 с 1 января 2023 г.). Для получения дополнительной информации о SECURE Act 2.0, пожалуйста, прочитайте эту статью или поговорите со своим финансовым консультантом. (1222-2НЛК)

Вы упорно трудились, чтобы накопить на пенсию, и теперь вы готовы превратить свои сбережения в зарплату. Но сколько вы можете позволить себе снимать со сбережений и тратить? Если вы тратите слишком много, вы рискуете остаться с дефицитом позже на пенсии. Но если вы тратите слишком мало, вы можете не наслаждаться выходом на пенсию, о котором мечтали.

Но если вы тратите слишком мало, вы можете не наслаждаться выходом на пенсию, о котором мечтали.

Одним из часто используемых практических правил пенсионных расходов является правило 4%. Это относительно просто: вы суммируете все свои инвестиции и снимаете 4% от этой суммы в течение первого года выхода на пенсию. В последующие годы вы корректируете сумму снятия в долларах с учетом инфляции. Следуя этой формуле, вы должны иметь очень высокую вероятность того, что не доживете до своих денег в течение 30-летнего выхода на пенсию, согласно правилу.

Допустим, ваш портфель на момент выхода на пенсию составляет 1 миллион долларов. В первый год выхода на пенсию вы сняли бы 40 000 долларов. Если стоимость жизни вырастет на 2% в этом году, вы повысите себе 2% в следующем году, сняв 40 800 долларов, и так далее в течение следующих 30 лет.

Правило 4% предполагает, что вы каждый год снимаете одну и ту же сумму со своего портфеля с поправкой на инфляцию.

Источник: Центр финансовых исследований Schwab.

Предполагается, что начальная стоимость портфеля составляет 1 миллион долларов. Вывод средств ежегодно увеличивается на 2%. Пример является гипотетическим и представлен только в иллюстративных целях.

Хотя правило 4% является разумным началом, оно подходит не для каждого инвестора. Несколько предостережений:

- Это жесткое правило. Правило 4% предполагает, что вы каждый год увеличиваете свои расходы на уровень инфляции, а не на то, как работает ваш портфель, что может быть проблемой для некоторых инвесторов. Это также предполагает, что у вас никогда не будет лет, когда вы тратите больше или меньше, чем рост инфляции. Это не то, как большинство людей проводят на пенсии. Расходы могут меняться от года к году, и сумма, которую вы тратите, может меняться на протяжении всего выхода на пенсию.

- Применяется к определенному составу портфеля.

Правило применяется к гипотетическому портфелю, 50% которого вложено в акции и 50% в облигации. Фактический состав вашего портфеля может отличаться, и вы можете со временем изменить свои инвестиции во время выхода на пенсию. Как правило, мы предлагаем вам диверсифицировать свой портфель, используя широкий спектр классов активов и типов акций и облигаций, а также уменьшить долю вложений в акции по мере выхода на пенсию.

Правило применяется к гипотетическому портфелю, 50% которого вложено в акции и 50% в облигации. Фактический состав вашего портфеля может отличаться, и вы можете со временем изменить свои инвестиции во время выхода на пенсию. Как правило, мы предлагаем вам диверсифицировать свой портфель, используя широкий спектр классов активов и типов акций и облигаций, а также уменьшить долю вложений в акции по мере выхода на пенсию. - Использует историческую рыночную доходность. Анализ, проведенный Charles Schwab Investment Advisory, Inc. (CSIA), предполагает, что рыночная доходность акций и облигаций в течение следующего десятилетия, вероятно, будет ниже среднего исторического значения. Использование исторических рыночных доходов для расчета устойчивой скорости вывода может привести к тому, что скорость вывода окажется слишком высокой.

- Предполагается 30-летний временной горизонт. В зависимости от вашего возраста, 30 лет могут быть не нужны или скорее всего не нужны.

По оценкам Управления социального обеспечения (SSA), средняя оставшаяся продолжительность жизни людей, которым сегодня исполняется 65 лет, составляет менее 30 лет. Мы считаем, что пенсионеры должны планировать долгую пенсию. Риск нехватки денег является важным риском, которым необходимо управлять. Но если вы уже на пенсии или вам больше 65 лет, горизонт планирования может быть другим. Другими словами, правило 4% может не подойти в вашей ситуации.

По оценкам Управления социального обеспечения (SSA), средняя оставшаяся продолжительность жизни людей, которым сегодня исполняется 65 лет, составляет менее 30 лет. Мы считаем, что пенсионеры должны планировать долгую пенсию. Риск нехватки денег является важным риском, которым необходимо управлять. Но если вы уже на пенсии или вам больше 65 лет, горизонт планирования может быть другим. Другими словами, правило 4% может не подойти в вашей ситуации. - Он включает в себя очень высокий уровень уверенности в том, что ваш портфель прослужит 30 лет. Правило использует очень высокую вероятность (близкую к 100% в исторических сценариях), что портфель просуществовал бы в течение 30-летнего периода времени. Другими словами, он предполагает, что почти в каждом сценарии гипотетический портфель не закончился бы с отрицательным сальдо. Это может звучать великолепно в теории, но это означает, что вам нужно меньше тратить на пенсию, чтобы достичь такого уровня безопасности. Оставаясь гибким и ежегодно пересматривая свой уровень расходов, вам, возможно, не нужно ориентироваться на такой высокий уровень уверенности.

- Не включает налоги и инвестиционные сборы. Правило определяет, сколько изымать из вашего портфеля каждый год, и предполагает, что налоги или сборы, если таковые имеются, являются расходами, которые вы платите из снятых денег. Если вы снимаете 40 000 долларов и на конец года у вас есть 5 000 долларов налогов и сборов, эта сумма выплачивается из снятых 40 000 долларов.

Помимо правила 4%

Как ни крути, самая большая ошибка, которую ты можешь совершить с правилом 4%, — это думать, что ты должен следовать ему буквально. Его можно использовать в качестве отправной точки и основного руководства, которое поможет вам накопить на пенсию. Если вы хотите получить 40 000 долларов из своего портфеля в первый год после 30-летнего выхода на пенсию, ежегодно увеличиваясь с инфляцией, с высокой уверенностью в том, что ваши сбережения сохранятся, использование правила 4% потребует, чтобы у вас на пенсии было 1 миллион долларов. Но после этого мы предлагаем принять индивидуальную норму расходов, основанную на вашей ситуации, инвестициях и допустимом риске, а затем регулярно обновлять ее. Кроме того, наше исследование показывает, что в среднем расходы уменьшаются после выхода на пенсию. Он не остается постоянным (с поправкой на инфляцию), как следует из правила 4%.

Но после этого мы предлагаем принять индивидуальную норму расходов, основанную на вашей ситуации, инвестициях и допустимом риске, а затем регулярно обновлять ее. Кроме того, наше исследование показывает, что в среднем расходы уменьшаются после выхода на пенсию. Он не остается постоянным (с поправкой на инфляцию), как следует из правила 4%.

Как вы определяете свою персональную норму расходов? Для начала задайте себе эти вопросы:

1. Как долго вы хотите планировать?

Очевидно, вы не знаете точно, как долго вы проживете, и это не тот вопрос, над которым многие хотят слишком глубоко размышлять. Но чтобы получить общее представление, вам следует тщательно рассмотреть свое здоровье и продолжительность жизни, используя данные Управления социального обеспечения и историю вашей семьи. Также подумайте о своей терпимости к управлению риском того, что ваши активы изживут себя, доступ к другим ресурсам, если вы используете свой портфель (например, социальное обеспечение, пенсия или аннуитеты) и другие факторы. Этот онлайн-калькулятор поможет вам определить горизонт планирования.

Этот онлайн-калькулятор поможет вам определить горизонт планирования.

2. Как вы будете инвестировать свой портфель?

Акции в пенсионных портфелях обеспечивают потенциал для будущего роста, чтобы помочь удовлетворить потребности в расходах после выхода на пенсию. Наличные деньги и облигации, с другой стороны, могут добавить стабильности и могут быть использованы для финансирования расходов в начале выхода на пенсию. Каждая инвестиция выполняет свою роль, поэтому важно правильно сочетать все три — акции, облигации и денежные средства. Мы обнаружили, что распределение активов оказывает относительно небольшое влияние на вашу устойчивую сумму снятия средств в первый год, если только у вас не очень консервативное распределение и длительный пенсионный период. Однако распределение активов может оказать существенное влияние на конечный баланс активов портфеля. Другими словами, более агрессивное распределение активов может иметь потенциал для большего роста с течением времени, но недостатком является то, что «плохие» годы могут быть хуже, чем при более консервативном распределении.

Распределение активов может оказать большое влияние на конечный баланс портфеля.

Источник: Центр финансовых исследований Schwab.

Предполагается постоянное распределение активов, уровень достоверности 75% и постоянный рост снятия средств на 2,47% в течение 30 лет. Предполагается, что начальный баланс составляет 1 миллион долларов. Уровень достоверности определяется как количество раз, когда портфель заканчивался с балансом больше нуля. Дополнительные раскрытия информации об ассигнованиях и оценках рынка капитала см. в раскрытии информации. Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта, и пример не отражает влияние налогов или сборов.

Помните, что выбор подходящего сочетания инвестиций может быть не просто математическим решением. Исследования показывают, что боль от потерь превышает удовольствие от приобретения, и этот эффект может усиливаться на пенсии. Важно выбрать удобное для вас распределение, особенно в случае медвежьего рынка, а не только то, которое дает наибольшую возможность увеличить потенциальный конечный баланс активов.

Важно выбрать удобное для вас распределение, особенно в случае медвежьего рынка, а не только то, которое дает наибольшую возможность увеличить потенциальный конечный баланс активов.

3. Насколько вы хотите быть уверены в том, что ваших денег хватит?

Думайте об уровне достоверности как о проценте случаев, когда в гипотетическом портфеле не заканчивались деньги, основанные на различных предположениях и прогнозах относительно потенциальных будущих результатов рынка. Например, уровень достоверности 90% означает, что после прогнозирования 1000 сценариев с использованием различной доходности акций и облигаций 900 гипотетических портфелей остались с деньгами в конце установленного периода времени — от одного цента до суммы 9009.на 3 больше, чем портфолио, с которого он начинался.

Мы думаем, что стремление к уровню достоверности от 75% до 90% подходит для большинства людей и устанавливает более удобный лимит расходов, если вы в состоянии оставаться гибкими и корректировать их при необходимости. Доверительный уровень 90% означает, что вы будете меньше тратить на пенсии, но с меньшей вероятностью у вас закончатся деньги. Если вы регулярно пересматриваете свой план и проявляете гибкость при изменении условий, 75% обеспечивают разумный уровень достоверности между перерасходом и недорасходом.

Доверительный уровень 90% означает, что вы будете меньше тратить на пенсии, но с меньшей вероятностью у вас закончатся деньги. Если вы регулярно пересматриваете свой план и проявляете гибкость при изменении условий, 75% обеспечивают разумный уровень достоверности между перерасходом и недорасходом.

4. Будете ли вы вносить изменения, если изменятся условия?

Это самая важная проблема, которая превосходит все вышеперечисленные. Правило 4%, как мы уже упоминали, является жестким ориентиром, который предполагает, что вы не будете менять расходы, свои инвестиции или вносить коррективы по мере изменения условий. Вы не математическая формула, как и ваши пенсионные расходы. Если вы сделаете простые изменения во время спада рынка, например, сократите расходы на отпуск или сократите или сократите расходы, которые вам не нужны, вы можете увеличить вероятность того, что ваши деньги будут продолжаться.

Собираем все вместе

После того, как вы ответили на приведенные выше вопросы, у вас есть несколько вариантов.

В таблице ниже показаны наши расчеты, чтобы дать вам оценку устойчивой начальной скорости изъятия. Обратите внимание, что в таблице показано, что вы бы сняли со своего портфеля только в этом году . После этого вы будете увеличивать сумму на инфляцию каждый год или, в идеале, пересматривать свой план расходов на основе эффективности вашего портфеля. (Мы предлагаем обсудить комплексный пенсионный план с консультантом, который поможет вам подобрать индивидуальный коэффициент снятия средств. Затем регулярно обновляйте этот план.)

Мы исходим из того, что инвесторы хотят получить максимально разумный процент снятия средств, но не настолько, чтобы ваши пенсионные сбережения закончились. В таблице мы выделили максимальные и минимальные предлагаемые устойчивые темпы изъятия в первый год на основе разных временных горизонтов. Затем мы сопоставили эти временные горизонты с общим предлагаемым сочетанием распределения активов для этого периода времени. Например, если вы планируете снимать пенсионные накопления в течение 20 лет, мы предлагаем умеренно консервативное распределение активов и коэффициент снятия в пределах 4,9. % и 5,4%.

% и 5,4%.

Таблица основана на прогнозах с использованием будущих 10-летних прогнозов доходности портфеля и волатильности, ежегодно обновляемых Charles Schwab Investment Advisor, Inc. (CSIA). Те же ежегодно обновляемые прогнозируемые доходы используются в инструментах и калькуляторах пенсионных накоплений и планирования расходов в Schwab.

Выберите скорость вывода на основе вашего временного горизонта, распределения и уровня достоверности.

Источник: Центр финансовых исследований Schwab, на основе оценки 10-летней долгосрочной доходности и волатильности акций компании Charles Schwab Investment Advisory (CSIA) за 2022 год для акций компаний с высокой, средней и малой капитализацией, международных акций, облигаций и денежных вложений.

CSIA ежегодно обновляет свои оценки доходности, и соответственно обновляются коэффициенты изъятия. См. раскрытие информации ниже для краткого описания консервативного, умеренно консервативного, умеренного и умеренно агрессивного распределения активов. Умеренно агрессивное распределение не является предлагаемым нами распределением активов ни для одного из временных горизонтов, которые мы используем в примере. Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта, и пример не отражает влияние налогов или сборов. Прошлые результаты не являются гарантией будущих результатов.

Умеренно агрессивное распределение не является предлагаемым нами распределением активов ни для одного из временных горизонтов, которые мы используем в примере. Пример является гипотетическим и представлен только в иллюстративных целях. Он не предназначен для представления конкретного инвестиционного продукта, и пример не отражает влияние налогов или сборов. Прошлые результаты не являются гарантией будущих результатов.

Опять же, эти нормы расходов предполагают, что вы будете следовать этому правилу расходов на протяжении всей оставшейся части вашей пенсии и не будете вносить изменения в свой план расходов в будущем. На самом деле мы предлагаем вам пересматривать уровень расходов не реже одного раза в год.

Предлагаемые Швабом ассигнования и скорость изъятия

Предлагаемые Швабом ассигнования и скорость изъятия

Сколько можно сэкономить к 30, 40 годам и старше

Примечание редактора. APY, указанные в этой статье, актуальны на момент публикации. Они могут колебаться (вверх или вниз) при изменении ставки ФРС. Выбор будет обновляться по мере публикации изменений.

APY, указанные в этой статье, актуальны на момент публикации. Они могут колебаться (вверх или вниз) при изменении ставки ФРС. Выбор будет обновляться по мере публикации изменений.

Сколько вам следует откладывать на пенсию? Это извечный вопрос, который интересует практически всех.

Хотя ответ во многом зависит от того, когда вы планируете выйти на пенсию, и от того, какой образ жизни вы хотите вести на пенсии, существуют некоторые общие рекомендации, которым вы можете следовать в любом возрасте, чтобы достичь этого.

Лучшие подборки в вашем почтовом ящике. Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

Сколько денег нужно откладывать в каждом возрасте

Согласно поставщику пенсионных планов Fidelity Investments, практическое правило состоит в том, чтобы откладывать в 10 раз больше своего дохода, если вы хотите выйти на пенсию к 67 годам. Скорректируйте эту сумму, если вы хотите выйти на пенсию ни раньше, ни позже. Те, кто выходит на пенсию в 62 года (самый ранний срок, когда вы можете подать заявку на социальное обеспечение), должны будут откладывать больше, чтобы компенсировать дополнительные пять лет без дохода. Те, кто выходит на пенсию в 70 лет, вероятно, не будут нуждаться в полной сумме, в 10 раз превышающей их доход, поскольку они проработают дополнительные три года и, вероятно, у них останется меньше лет, чтобы потратить свои сбережения.

Те, кто выходит на пенсию в 62 года (самый ранний срок, когда вы можете подать заявку на социальное обеспечение), должны будут откладывать больше, чтобы компенсировать дополнительные пять лет без дохода. Те, кто выходит на пенсию в 70 лет, вероятно, не будут нуждаться в полной сумме, в 10 раз превышающей их доход, поскольку они проработают дополнительные три года и, вероятно, у них останется меньше лет, чтобы потратить свои сбережения.

Хотя рекомендации Fidelity — это большая цель, с ними легче справиться, если вы начнете рано и у вас будет много лет, чтобы достичь их. Fidelity предлагает следующие возрастные вехи сбережений , которые обеспечат вам достаточный доход, чтобы вы могли продолжать свой текущий образ жизни на пенсии (вместо того, чтобы планировать сокращение или увеличение расходов).

Вот сколько денег, по их словам, вы должны были спрятать в каждом возрасте:

- Сбережения к возрасту 30 лет : эквивалент вашей годовой отложенной зарплаты; если вы зарабатываете 55 000 долларов в год, то к 30 годам у вас должно быть 55 000 сбережений

- Сберегательные сбережения на Возраст 40 : Три раза ваш доход

- Сбережения на Возраст 50 : Шесть раз.

доход

доход - Сбережения к 67 годам: в десять раз больше вашего дохода

Приведенные выше рекомендации по сбережениям включают в себя все, что у вас есть на пенсионном счете, например, 401 (k) или Roth IRA, спички компании, а также ваши инвестиции в вещи как индексные фонды или через роботов-советников. Хотя личные цели сбережений могут различаться у разных людей, эти вехи могут помочь вам не сбиться с пути или ускорить его, если вы далеки от этого.

Подробнее: Вот куда эксперты рекомендуют вкладывать деньги во время всплеска инфляции

Как начать экономить

25 лет) и что в течение жизни вы инвестируете более 50% своих сбережений в акции, чтобы получить более высокую прибыль на свои деньги.

Если это кажется высокой целью для ваших финансов, вы не одиноки.

Согласно отчету TD Ameritrade за 2020 год, в котором приняли участие 2000 взрослых жителей США в возрасте от 40 до 79 лет. имея не менее 25 000 долларов в инвестиционных активах, почти две трети людей в возрасте 40 лет имеют менее 100 000 долларов пенсионных сбережений, а 28% тех, кому за шестьдесят, имеют менее 50 000 долларов. Опрос TD Ameritrade за 2019 год показал, что среди молодых людей – 66 % миллениалов (в возрасте от 23 до 38 лет) заявили, что им нужно наверстать упущенное при пенсионных накоплениях.

имея не менее 25 000 долларов в инвестиционных активах, почти две трети людей в возрасте 40 лет имеют менее 100 000 долларов пенсионных сбережений, а 28% тех, кому за шестьдесят, имеют менее 50 000 долларов. Опрос TD Ameritrade за 2019 год показал, что среди молодых людей – 66 % миллениалов (в возрасте от 23 до 38 лет) заявили, что им нужно наверстать упущенное при пенсионных накоплениях.

Но любой, независимо от возраста и суммы сбережений, может начать с тех же принципов. Благодаря сложным процентам, которые означают, что вы получаете проценты на проценты, выгодно начать откладывать раньше — даже если это небольшой, регулярный вклад — и позволить ему накапливаться годами и десятилетиями.

Также важно сбалансировать краткосрочные цели сбережений. Эксперты обычно рекомендуют иметь в резервном фонде расходы на проживание как минимум за три-шесть месяцев на случай потери работы или непредвиденных расходов. Сберегательные счета обеспечивают место для хранения ваших денег, чтобы они были легко доступны. Онлайн-сберегательный счет с высокой доходностью может помочь увеличить ваши деньги быстрее, чем обычный сберегательный счет.

Онлайн-сберегательный счет с высокой доходностью может помочь увеличить ваши деньги быстрее, чем обычный сберегательный счет.

Узнать больше: Этот контрольный список из 3 вопросов поможет вам определить, когда вы готовы инвестировать свои деньги

Компания Select обнаружила, что вкладывая всего 20 долларов США в высокодоходные сбережения каждую неделю, вы можете сэкономить 1000 долларов США в год. Это сокращает до экономии менее 3 долларов в день, что просто показывает, что вам не нужно иметь много денег, чтобы начать готовиться к своему будущему.

Вы можете сделать это еще проще, настроив прямой депозит со своего расчетного счета и автоматически переводя деньги на свои сбережения. Салли Кравчек, бывший титан Уолл-Стрит и генеральный директор цифровой инвестиционной платформы Ellevest, говорит, что автоматизация ваших сбережений — ее совет номер один.

Для начала рассмотрите высокодоходный сберегательный счет, доходность которого превышает среднюю норму сбережений по стране, нулевая ежемесячная плата, минимальные депозиты и требования к балансу.

Высокодоходный сберегательный счет LendingClub предлагает 2,07% годовых независимо от баланса вашего счета. В отличие от многих сберегательных счетов, владельцы счетов также могут получить бесплатную карту банкомата для удобного снятия средств.

Высокодоходные сбережения LendingClub

Узнать больше

LendingClub Bank, N.A., Member FDIC

См. нашу методологию, применяются условия.

Вторым вариантом может быть Synchrony Bank High Yield Savings. В настоящее время он предлагает 2,05% APY, и все владельцы сберегательных счетов могут получить карту банкомата (без необходимости проверки счета). Сберегательный счет предназначен для приумножения ваших денег в краткосрочной перспективе, но если возникнет чрезвычайная ситуация, хорошо знать, что у вас есть легкий доступ к вашим деньгам.

Высокодоходный сберегательный банк Synchrony

Подробнее

Synchrony Bank является членом FDIC.

3,75%

Нет

Нет

До 6 Свободных выводов или переводов в соответствии с отчетным циклом *ОТДЕЛЕНИЕ НА ОТВЕТСТВЕННОСТИ DICLICLAL.

Нет, но может привести к закрытию счета

Н/Д

Нет

Да

Применяются условия.

Charles Schwab

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Нет минимального счета для активного инвестирования через Schwab One ® Брокерский счет. Для автоматического инвестирования с помощью интеллектуальных портфелей Schwab ® требуется минимальный депозит в размере 5000 долларов США. Шваб Один ® Брокерский счет не облагается комиссией за открытие счета, комиссионные сборы в размере 0 долларов США за сделки с акциями и ETF, 0 долларов США за транзакции для более чем 4 000 взаимных фондов и 0,65 долларов США за опционный контракт

Нет

Интеллектуальные портфели ® и Schwab Intelligent Portfolios Premium™ IRA: Charles Schwab Традиционные, Roth, Пролонгированные, Унаследованные и Кастодиальные IRA; плюс пенсионный счет Personal Choice ® (PCRA) Брокерские услуги и трейдинг: Schwab One ® Брокерский счет, Брокерский счет + специализированные платформы и поддержка для торговли, Schwab Global Account™ и Schwab Organization Account

Акции, облигации, взаимные фонды, компакт-диски и ETF

Расширенные инструменты пенсионного планирования

Применяются условия.