Учет для начинающих: отражение расчетов по НДС

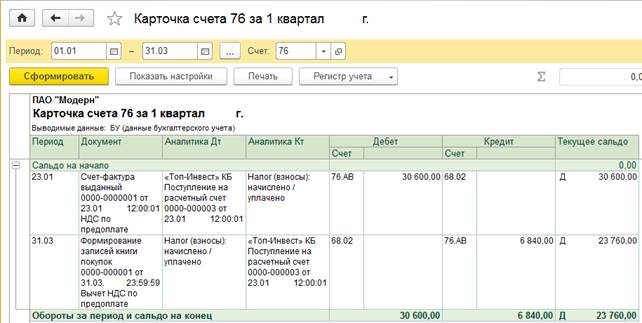

Таким образом, для отражения НДС, исчисленного с полученных авансов (предоплаты), используется отдельный аналитический счет «НДС с полученных авансов (предоплаты)» счета 62 «Расчеты с покупателями и заказчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами».

НДС с аванса (предоплаты) выданного покупателем (заказчиком):

В соответствии с пунктами 3, 6 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N33н (далее — ПБУ 10/99), сумма внесенной предоплаты не признается расходом организации, а отражается в учете в качестве дебиторской задолженности.

При перечислении суммы предоплаты производится бухгалтерская запись по дебету счета 60 «Расчеты с поставщиками и подрядчиками» в корреспонденции с кредитом счета 51 «Расчетные счета». Указанная сумма предоплаты, уплаченная поставщику, отражается обособленно на счете 60 путем открытия отдельного аналитического счета «Расчеты по выданным авансам и предоплатам».

Таким образом, согласно учетной политике организации указанный налоговый вычет может быть отражен по дебету счета 68 «Расчеты по налогам и сборам» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», аналитический счет 76-НДС-ва «НДС с перечисленной предоплаты». Соответственно, восстановление НДС после получения товара от поставщика будет отражаться обратной записью по указанным счетам.

Налоговый учет

НДС с аванса (предоплаты), полученного от покупателя (заказчика), в соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ реализация товаров на территории РФ признается объектом налогообложения по НДС. Согласно подпункта 2 пункта 1 статьи 167 НК РФ при получении аванса (предоплаты) за товары у продавца возникает момент определения налоговой базы по НДС, которая определяется в соответствии с пунктом 1 статьи 154 НК РФ исходя из суммы полученной предоплаты с учетом НДС. В соответствии с пунктом 1, 3 статьи 168, подпунктом 1 пункта 3 статьи 169 НК РФ при отгрузке товаров в счет предоплаты продавец также обязан предъявить покупателю соответствующую сумму НДС и в течение пяти календарных дней со дня отгрузки выставить счет-фактуру. С момента отгрузки товаров (дата отгрузки), в оплату которых подлежат зачету суммы предоплаты, у продавца возникает право на вычет суммы НДС, исчисленной при получении предоплаты (пункт 8 статьи 171, пункт 6 статьи 172 НК РФ).

С момента отгрузки товаров (дата отгрузки), в оплату которых подлежат зачету суммы предоплаты, у продавца возникает право на вычет суммы НДС, исчисленной при получении предоплаты (пункт 8 статьи 171, пункт 6 статьи 172 НК РФ).

НДС с аванса (предоплаты) выданного покупателем (заказчиком), согласно пункту 9 статьи 172, пункт 12 статьи 171 НК РФ на основании счета-фактуры, выставленного поставщиком на сумму предоплаты, а также документов, подтверждающих фактическое перечисление сумм оплаты в счет предстоящей поставки товара, организация вправе заявить к вычету НДС с уплаченной предоплаты при наличии указанного условия в договоре. На момент принятия товара к учету у организации вновь возникает право на налоговый вычет «входного» НДС закрепленное подпунктом 1 пункта 2 статьи 171, пункта 1 статьи 172 НК РФ, который производится на основании счета-фактуры, выставленного поставщиком. При этом организация обязана восстановить ранее принятый к вычету НДС с суммы предоплаты согласно подпункту 3 пункта 3 статьи 170 НК РФ.

- Лидия Горшкова, руководитель Центра методологии бухгалтерского учета и налогообложения

Счет 62 в бухгалтерском учете: проводки, примеры, субсчета

В ходе осуществления хозяйственной деятельности компании сталкиваются с необходимостью вести взаиморасчеты с покупателями и заказчиками, для чего и возникает необходимость в применении 62 позиции.

В рамках настоящей статьи мы попытаемся разобраться в том, как и в корреспонденции с какими счетами работает обозначенная позиция, какие субсчета при этом используются, какие типовые бухгалтерские записи при этом ведутся, а также остановимся на одном из практических примеров.

Необходимость 62 позиции

Обозначенная позиция необходима для того, чтобы компании могли обобщать сведения о расчетах со своими заказчиками и покупателями.

По ее кредитовой части организация отражает образовавшуюся задолженность перед покупателями. В свою очередь, дебетовая часть содержит сведения об обязательствах покупателя перед организацией.

Аналитика по данной позиции ведется по каждому счету, который был выставлен заказчику. Если же речь идет о взаиморасчетах посредством плановых платежей, то тут аналитику следует вести по каждому заказчику.

Возможная корреспонденция

Как было отмечено выше, по дебетовой части обозначенной позиции отражается образовавшаяся дебиторская задолженность заказчиков, что корреспондируется по кредитовой части таких счетов, как 90, 91 и т.д.

Если дебиторская задолженность погашается, то полученная сумма записывается в кредит 62 и дебет 51, 52, 55 и прочих позиций. В ситуации, когда компания получает от покупателя аванс либо предоплату, эти суммы следует учитывать отдельно.

Когда организация получает от заказчиков денежные средства в рамках оплаты уже законченных либо принятых этапов заказа, делается следующая бухгалтерская запись:

1) Дт 51,52, 55

Кт 62.

Если от покупателей поступили денежные средства в качестве погашения задолженности, которая ранее была списана как безнадежная, то делается такая бухгалтерская запись, как:

1) Дт 51,52, 55

Кт 90.

Субсчета

На кредитовой стороне обозначенной позиции бухгалтера отражают поступившие средства от реализации отгруженной продукции, а также полученные за товары и услуги авансовые ресурсы. При этом поступившие в рамках оплаты средства учитываются на различных субсчетах:

- 01 счет – средства, полученные в общем порядке;

- 02 – авансовые средства от заказчиков;

- 03 – учет полученных векселей.

Типовые бухгалтерские записи

Типовые бухгалтерские проводки по обозначенной позиции выглядят следующим образом:

1) Дт 62

Кт 08 – учет дебиторской задолженности;

2) Дт 62

Кт 46 – списание оплаченной договорной стоимости;

3) Дт 62

Кт 50 – возврат авансовых средств покупателю;

4) Дт 62

Кт 76 – учет полученной от заказчика задолженности;

5) Дт 62

Кт 90 – выручка от реализации товаров;

6) Дт 51

Кт 62 – учет поступившего безналичным путем аванса и т. д.

д.

Случай из практики

Предположим, что между двумя предприятиями был заключен договор на поставку ТМЦ, общая стоимость которых составила 37 000 р., при этом сумма НДС составляет 5 550 р. Себестоимость приобретаемых товаров равна 28 000 р. В соответствии с условиями договора оплата будет производиться после того, как товар будет отгружен. В данной ситуации бухгалтерские записи должны выглядеть следующим образом:

1) Дт 62.1

Кт 90.1 – 37 000 р., выручка от реализации ТМЦ;

2) Дт 90.2

Кт 41 – 28 000 р., учет себестоимости ТМЦ;

3) Дт 90.3

Кт 68 – 5 550 р., учет НДС;

4) Дт 51

Кт 62 – 37 000 р., оплата за отгруженный заказ;

5) Дт 90.9

Кт 99 – 3 450 р., полученная прибыль от реализации ТМЦ.

Unrecognizable businessman sitting at table holding ballpoint pen and papers and checking documents in officeЗаключение

В заключении хотелось бы добавить, что учет задолженности покупателей имеет огромное значение как с точки зрения мониторинга за выполнением договорных обязательств, так и с точки зрения получения финансового результата от хозяйственной деятельности.

Урок 8. Учет расчетов

Бухгалтерские счета, учитывающие различные расчеты: с контрагентами, персоналом, налоговой, банками.

Содержание:

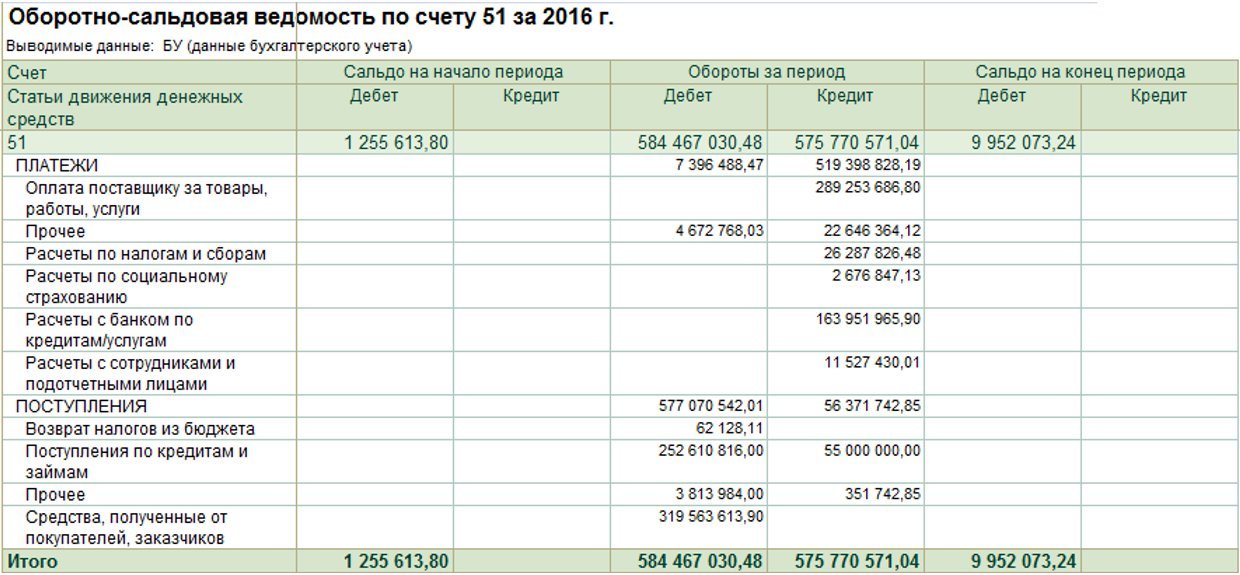

Расчеты с поставщиками (счет 60)

Разберемся, кто такие поставщики, для чего нужен счет 60 и какие проводки отражают расчеты с поставщиками и подрядчиками.

Поставщики – это организации, осуществляющие поставку товарно-материальных ценностей и прочих активов, а также оказывающие различного рода услуги и выполняющие определенные работы. Для учета расчетов с поставщиками используется 60 счет бухгалтерского учета.

Счет 60 – активно-пассивный, то есть на нем одновременно ведется учет активов и пассивов предприятия. Что такое активы и пассивы и что к ним относится. Далее рассмотрим, как проводки по счету 60 отражают расчеты с поставщиками и подрядчиками.

Учет расчетов с поставщиками

По кредиту счета 60 отражается стоимость отгруженных ТМЦ, оказанных работ, выполненных услуг.

Дебет сч.60 корреспондирует с кредитом счетов учета денежных средств (сч. 50, 51, 52,55), кредит сч.60 корреспондирует с дебетом счетов учета товаров, материалов, основных средств, нематериальных активов и прочих счетов учета активов (сч. 41, 10, 08, 43, 44, 20, 23 и т.д.).

Вместе с товарно-материальными ценностями поставщик предъявляет и соответствующие первичные документы: накладные, акты, счета-фактуры. На основании этих документов бухгалтер делает проводку о поступлении: Д10 (41, 08,..) К60. Сумма, на которую делается эта проводка, должна соответствовать указанной итоговой сумме в документах поставщика за вычетом НДС.

Если организация является плательщиком НДС, то сумма налога выделяется на отдельный сч. 19 проводкой Д19 К60. Далее НДС будет направлен к вычету проводкой Д68.НДС К19. При этом нужно помнить, что проводку по направлению НДС к вычету можно делать только на основании счета-фактуры, предъявленной поставщиком.

То есть, получая что-либо от поставщика, необходимо сумму поступления разбить на две составляющие: сумму без НДС и НДС. Сумма без НДС отправляется в дебет счетов учета активов, НДС выделяется для возмещения из бюджета (направления к вычету).

Если организация не является плательщиком НДС, то сумма на составляющие не делится, полученные ценности приходуются по общей стоимости, указанной в документах.

Возможны две ситуации проведения взаиморасчетов с поставщиками:

- Оплата товара, материалов и т.д. по факту их получения

- Перечисление предоплаты (аванса), на основании которой уже поставщик выполняет отгрузку

В первом случае сч.60 будет вести себя как пассивный: в момент получения товара по кредиту счета будет отражаться кредиторская задолженность организации перед поставщиком (пассив предприятия), по дебету – погашение задолженности (уменьшение пассива).

Во втором случае сч.60 будет вести себя как активный: при перечислении аванса по дебету сч.60 формируется дебиторская задолженность поставщика перед организацией (актив), по кредиту зачет этого аванса (уменьшение актива).

Рассмотрим, какие проводки отражают учет расчетов с поставщиками в обоих этих случаях.

Оплата по факту получения ТМЦ

В этом случае сначала получаем от поставщика активы, работы, услуги, приходуем их в дебет соответствующего счета. После этого оплачиваем поставку, погашая задолженность. Проводки выглядят следующим образом.

Проводки по счету 60:

| Дебет | Кредит | Наименование операции |

| 08, 10, 15, 20, 23, 25, 26, 41, 43, 44 | 60 | Отражена задолженность организации по приобретенным активам, выполненным работам, оказанным услугам |

| 19 | 60 | Выделен НДС из суммы |

68. НДС НДС |

19 | НДС направлен к вычету |

| 60 | 50, 51, 52, 55 | Произведена оплата за поставленные активы, выполненные работы, оказанные услуги |

Учет расчетов по авансам выданным

Организация сначала перечисляет определенную сумму денег – аванс, после этого поставщик в счет этого аванса осуществляет поставку.

Учет в данном случае немного усложнится. Потребуется открыть на сч.60 дополнительный субсчет 2 «Авансы выданные», при этом субсчет 1 будет отражать расчеты с поставщиком в общем случае.

При перечислении аванса его сумма зачисляется в дебет сч.60/2 проводкой Д60/2 К50 (51, 52). После чего поставщик осуществляют поставку, оказывает услуги или выполняет работы. Полученные ценности приходуются в дебет соответствующих счетов проводкой Д10 (41, 08…) К60/1.

Последней проводкой нужно зачесть выданный аванс – Д60/1 К60/2.

Субсчет 2 «Авансы выданные» закрылся, поставщик и покупатель друг другу ничего не должны.

Проводки по учету авансов выданных:

| Дебет | Кредит | Наименование операции |

| 60/2 | 50, 51, 52 | Поставщику выдан аванс |

| 08, 10, 15, 20, 23, 25, 26, 41, 43, 44 | 60/1 | Получены товарно-материальные ценности, учтены оказанные услуги и выполненные работы |

| 60/1 | 60/2 | Зачет ранее выданного аванса |

Читайте также: заполнение авансового отчета, бланк и образец 2020 года

Учет векселей выданных

Еще один возможный способ оплатить услуги поставщика – это выдать ему вексель, по которому организация обязуется оплатить задолженность в обозначенный в векселе срок.

Выданные векселя также учитываются на отдельном третьем субсчете сч.60 – «Векселя выданные».

Выданные векселя отражаются в бухучете с помощью проводки Д60/1 К60/3. Погашение задолженности по выданному векселю отражается проводкой Д60/3 К51.

Проводки по учету векселей выданных:

| Дебет | Кредит | Наименование операции |

| 08, 10, 15, 20, 23, 25, 26, 41, 43, 44 | 60/1 | Получены товарно-материальные ценности, учтены оказанные услуги и выполненные работы |

| 60/1 | 60/3 | В счет погашения задолженности за товар выдан вексель |

| 60/3 | 51 | В установленный срок вексель погашен |

Далее будем разбираться с покупателями и счетом 62.

Расчеты с покупателями (счет 62)

Как ведется учет покупателей, в чем особенности расчетов с ними, какие проводки по счету 62 отражают взаиморасчеты с покупателями в общем случае, при получении от них авансов или векселей.

Покупатели – это физические или юридические лица, которым организация продает товары, продукцию и прочие материальные ценности и активы. Учет расчетов с покупателями ведется на 62 счете бухгалтерского учета. На сч.62 может вестись аналитический учет по каждому отдельному покупателю. На этом же счете могут отражаться оказанные услуги и выполненные работы.

Счет 62 – активно-пассивный, то есть на нем ведется учет активов и пассивов.

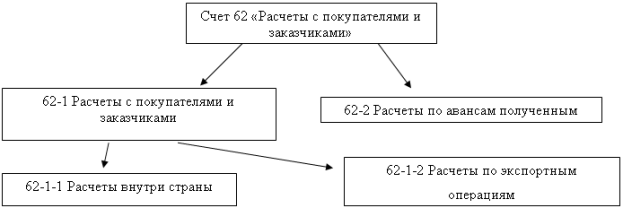

На счете 62 могут быть открыты несколько субсчетов:

- Субсчет 1 – для учета расчетов в общем случае

- Субсчет 2 – для учета полученных авансов

- Субсчет 3 – для учета полученных векселей

Учет расчетов с покупателями

Дебет сч. 62 отражает стоимость отгруженных товарно-материальных ценностей, то есть здесь формируется дебиторская задолженность покупателя перед организацией (выручка от продажи).

Дебет сч.62 корреспондирует с кредитом счетов учета продаж или прочих доходов, расходов. Сч.90 «Продажи» используется при реализации покупателю товаров, продукции, когда это является обычным видом деятельности организации. Сч.91 «Прочие доходы и расходы» используется при разовых продажах активов: основных средств, материалов, нематериальных активов, когда это не является обычным видом деятельности предприятия — проводки Д62 К90/1 или Д62 К91/1.

Сч.90 «Продажи» используется при реализации покупателю товаров, продукции, когда это является обычным видом деятельности организации. Сч.91 «Прочие доходы и расходы» используется при разовых продажах активов: основных средств, материалов, нематериальных активов, когда это не является обычным видом деятельности предприятия — проводки Д62 К90/1 или Д62 К91/1.

Кредит сч. 62 отражает получение оплаты от покупателя, то есть погашение имеющейся задолженности. Кредит сч.62 корреспондирует с дебетом счетов учета денежных средств (сч.50, 51, 52, 55) – проводки Д50 (51, 52, 55) К62.

Стоимость реализованных товарно-материальных ценностей отражается по дебету сч.62 с учетом НДС.

Если организация является плательщиком данного налога, то необходимо его начислить в соответствии с применяемой ставкой и платить его в бюджет. Начисление налога на добавленную стоимость отражается с помощью проводки Д90/3 (91/2) К68/НДС (в зависимости от того, что продается). Уплата налога отражается с помощью проводки Д68/НДС К51.

Данные проводки отражаются при обычной продаже, когда организация отгружает ТМЦ, а покупатель после этого их оплачивает.

В этом случае сч.62 ведет себя, как активный: по дебету отражается дебиторская задолженность (актив), по кредиту погашение задолженности (уменьшение актива).

Бухгалтерские проводки по счету 62 в общем случае:

| Дебет | Кредит | Наименование операции |

| 62 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог к уплате с реализованных товаров |

| 62 | 91/1 | Отражена стоимсоть реализованных основных средств, нематериальных активов, материалов |

| 91/2 | 68/НДС | Начислен налог с реализованных активов |

| 51 (50) | 62 | Получена оплата от покупателя |

Учет авансов полученных

Возможен и другой вариант расчетов с покупателями, когда организация сначала получает предоплату от покупателя (аванс), после чего производит отгрузку. Учет расчетов будет вестись несколько по-другому.

Учет расчетов будет вестись несколько по-другому.

Прежде всего, открывается дополнительный субсчет 2 «Авансы полученные. При этом на первом субсчете ведется учет расчетов в общем случае.

Получение предоплаты отражается с помощью проводки Д51 К62/2, при этом формируется кредиторская задолженность продавца перед покупателем.

Если организация является плательщиком НДС, то с полученного аванса она должна выделить налог для уплаты его в бюджет. Для этого можно воспользоваться дополнительным счетом 76, на котором открывается субсчет «НДС с авансов полученных». Проводка по начислению налога к уплате с полученного аванса имеет вид: Д76/НДС с авансов К68/НДС, выполняется проводка в день получения аванса.

Далее организация продавец производит отгрузку товаров, продукции, активов, погашая эту задолженность – проводка Д62/1 К90/1 (91/1).

С реализованных товаров также нужно начислить НДС к уплате проводкой Д90/3 К68.НДС, проводка выполняется в день отгрузки.

После того, как отгрузка произведена, необходимо зачесть полученный аванс в качестве оплаты за отгруженные ценности с помощью проводки Д62/2 К62/1.

Что касается НДС, то видим, что налог начислен к уплате дважды: с аванса и с реализации. Конечно, в двойном размере уплачивать организация его не будет, поэтому необходимо вычесть НДС с аванса, для этого выполняется проводка Д68/НДС К76/НДС с авансов.

В случае получения предоплаты от покупателя сч.62 будет вести себя как пассивный: по кредиту формируется кредиторская задолженность (пассив), по дебету погашение задолженности (уменьшение пассива).

Именно поэтому сч.62 является активно-пассивным, так как может вести себя как пассивный и как активный счет.

Проводки по учету полученных авансов:

| Дебет | Кредит | Наименование операции |

| 51 | 62/2 | Получена предоплата от покупателя (включая НДС) |

| 76/НДС с аванса | 68/НДС | Начислен налог с аванса |

| 62/1 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог с реализованных товаров |

| 62/2 | 62/1 | Зачтен аванс в счет погашения задолженности |

| 68/НДС | 76/НДС с авансов | Принят к вычету НДС. в связи с реализацией товара, оплаченного авансом в связи с реализацией товара, оплаченного авансом |

Учет векселей полученных

Еще один способ получить оплату от покупателя за отгруженные ценности, это получить от него вексель в счет обеспечения возникшей дебиторской задолженности. Полученные векселя отражаются на субсчете 3 сч.62.

Полученный вексель отражается с помощью проводки Д62.3 К62.1.

В обозначенный момент покупатель погашает вексель, продавец при этом отражает проводку Д51 К62.3.

Проводки по учету векселей полученных:

| Дебет | Кредит | Наименование операции |

| 62 | 90/1 | Отражена выручка от продажи готовой продукции, товаров |

| 90/3 | 68/НДС | Начислен налог к уплате с реализованных товаров |

| 62/3 | 62/1 | Учтен полученный от покупателя вексель |

| 51 (50) | 62/3 | Получена оплата от покупателя |

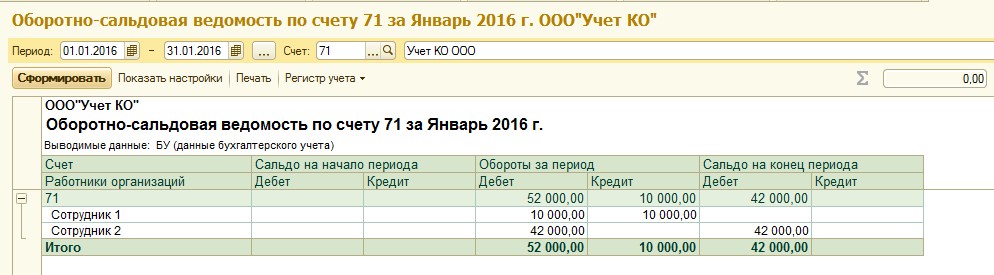

Расчеты с подотчетными лицами (счет 71)

Подотчетные лица – кто это? Как учитываются взаиморасчеты с подотчетными лицами, как выдать деньги под отчет, как это оформить документально и какие проводки отразить в бухгалтерском учете?

Кто такие подотчетные лица?

Это сотрудники предприятия, которым выданы денежные средства на произведение расходов, связанных с деятельностью предприятия. То есть деньги не могут быть выданы на личные цели, они должны быть потрачены только на нужды организации (хозяйственные нужды, служебная командировка и т.д.). Выдача денег подотчетным лицам должна быть правильно оформлена: документально и с помощью проводок.

То есть деньги не могут быть выданы на личные цели, они должны быть потрачены только на нужды организации (хозяйственные нужды, служебная командировка и т.д.). Выдача денег подотчетным лицам должна быть правильно оформлена: документально и с помощью проводок.

Бухгалтерский учет расчетов с подотчетными лицами

Для учета денег, выданных под отчет, применяется счет 71, который так и называется «Расчеты с подотчетными лицами». Аналитический учет на сч.71 может вестись по каждому отдельному подотчетному лицу.

71 счет бухгалтерского учета – активно-пассивный, а это значит, что для него одновременно выполняются правила, действующие для активных счетов и для пассивных.

Деньги под отчет могут выдаваться только работникам предприятия, причем должен быть зафиксирован перечень этих работников в приказе. Приказ о подотчетных лицах утверждается руководителем. В дальнейшем можно будет выдавать деньги только лицам, указанном в этом приказе.

Документальное оформление выдачи денег подотчет

Деньги выдаются подотчетному лицу на основании его заявления, в котором указывается нужная сумма и срок, на который она должна быть выдана. Руководитель организации визирует это заявление, работник с заявлением идет в кассу организации для получения денег.

Руководитель организации визирует это заявление, работник с заявлением идет в кассу организации для получения денег.

Выдача денег подотчет выполняется на основании расходного кассового ордера. Если за данным подотчетным лицом не числится задолженность по предыдущим выданным суммам, и он включен в приказ о подотчетных лицах, то из кассы выдается необходимая наличная сумма.

В бухгалтерском учете выдача денег под отчет оформляется с помощью проводки Д71 К50.

Сумма может быть выдана любая, в российском законодательстве ограничений нет. Но нужно помнить, что передача подотчетных денег от одного лица другому запрещена.

Кроме того, что работник может получить денежные средства наличными из кассы, он может также получить их и на свой расчетный счет в банке. Это особенно удобно, если работник находится в командировке. Если деньги выдаются безналичными средствами, то отражается проводка Д71 К51.

Работник, получивший сумму подотчет, должен в дальнейшем отчитаться о потраченных средствах: на что потрачены и в каком размере. Кроме того, он должен предоставить документы, подтверждающие произведенные расходы.

Кроме того, он должен предоставить документы, подтверждающие произведенные расходы.

В течение трех дней после окончания срока, указанного в заявлении работника, подотчетное лицо должно сдать авансовый отчет, оформленный по форме АО-1. Авансовый отчет отражает, на какие цели потрачены полученные средства, каков размер потраченной подотчетным лицом суммы. Сдавая авансовый отчет в бухгалтерию, работник также должен приложить подтверждающие документы.

Если подотчетное лицо потратило полученную сумму не в полном размере, и у него остались деньги, то их необходимо вернуть в кассу предприятия, при этом оформляется проводка Д50 К71 и заполняется документ – приходный кассовый ордер.

Если же расходы работника превысили полученную сумму, то перерасход должен быть выдан работнику из кассы на основании расходного кассового ордера, при этом отражается проводка Д71 К50.

Получив от подотчетного лица авансовый отчет с указанием целей, на которые потрачен аванс, бухгалтер должен произвести необходимые проводки для того, чтобы списать с подотчетного лица числящуюся за ним задолженность по дебету сч. 71.

71.

В зависимости от вида затрат, кредит сч.71 корреспондирует с дебетом соответствующих счетов.

Если аванс потрачен на приобретение материальных ценностей, то выполняется проводка Д10 К71 или Д15 К71.

Если подотчетная сумма потрачена на командировку, то проводка Д20 (23) К71 для производственных предприятий, или Д44 К71 – для торговых.

Если аванс потрачен на приобретение основных средств, то проводка Д08 К71.

Если аванс потрачен на покупку товаров, то проводка Д41 К71.

Если в установленный срок работник не предоставил авансовый отчет и не вернул деньги, то они списываются с кредита сч.71 в дебет сч.94 «Недостачи и потери от порчи ценностей» (проводка Д94 К71).

Если всю сумму можно удержать из зарплаты подотчетного лица, то выполняется проводка Д70 К94. Если нет – то задолженность списывается в дебет сч.73 «Расчеты с персоналом по прочим операциям», далее можно удерживать из зарплаты работника сумму частями каждый месяц (проводки Д70 К73).

Проводки по счету 71:

| Дебет | Кредит | Наименование операции |

| 71 | 50 (51) | Выданы работнику деньги в подотчет |

| 10, 15 | 71 | Приняты к учету материальные ценности, приобретенные на подотчетные деньги |

| 41 | 71 | Приняты к учету товары, приобретенные на подотчетные деньги |

| 20, 23 (44) | 71 | Списаны командировочные расходы на себестоимость продукции (в расходы на продажу) |

| 50 | 71 | Подотчетным лицом возвращена неистраченная сумма в кассу предприятия |

| 94 | 71 | Списана невозвращенная сумма в установленный срок подотчетным лицом сумма аванса |

| 73 | 94 | Отражена сумма задолженности работника перед организацией по невозвращенному остатку подотчетной суммы |

| 70 | 73 | Удержан из зарплаты работника невозвращенный остаток подотчетной суммы |

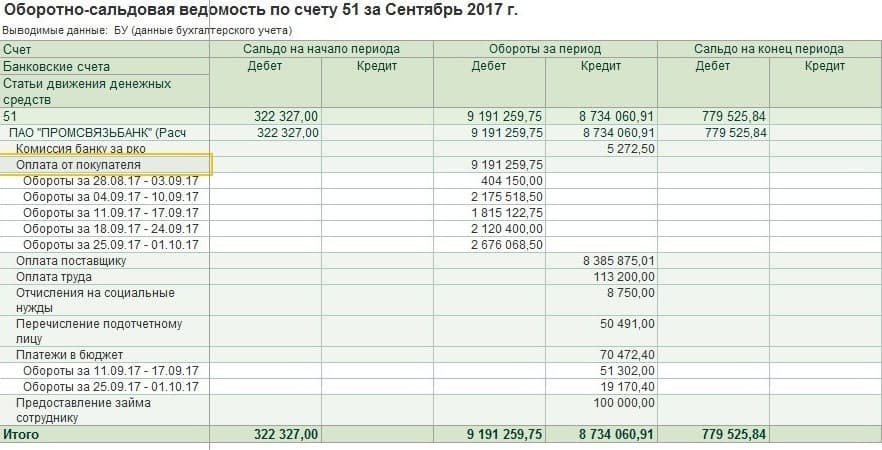

Расчеты по кредитам и займам (счета 66 и 67)

Кредит – это денежная ссуда, выдаваемая на условиях возвратности. Организация может взять его в банке. Банковский кредит берется на определенный срок, под определенный процент и на определенные нужды организации. Как учитываются кредиты и займы в бухгалтерском учете, чем отличается краткосрочный кредит от долгосрочного.

Организация может взять его в банке. Банковский кредит берется на определенный срок, под определенный процент и на определенные нужды организации. Как учитываются кредиты и займы в бухгалтерском учете, чем отличается краткосрочный кредит от долгосрочного.

Прежде всего, нужно сказать, что кредиты можно разделить на краткосрочные и долгосрочные. Первые имеют срок действия менее 1 года, вторые более 1 года.

Для их учета используются счета 66 и 67, по дебету которых отражается погашение кредитного займа, по дебету его получение и начисление процентов.

66 счет бухгалтерского учета применяется для учета краткосрочных кредитных займов, 67 счет – долгосрочных.

Разберем подробнее особенности учета ниже.

Учет краткосрочных кредитов (проводки по счету 66)

На практике именно краткосрочные кредиты и займы наиболее распространены. Организации берут их в кредитных организациях на временные нужды, в течение года возвращают. Используются эти деньги, как правило, на приобретение материальных ценностей, товаров, при продаже которых вложенные деньги быстро вернутся в составе выручки от продажи, в связи с чем появится возможность погасить задолженность перед банком.

Кредитные деньги могут быть получены как в рублях, так и в иностранной валюте. В последнем случае для их отражения на бухгалтерском счете необходимо валюту переводить в рубли по курсу ЦБ РФ, действующую на дату получения денег – зачисление валюты на валютный счет.

Счет 66 «Расчеты по краткосрочным кредитам и займам» — пассивный, предназначен для учета пассива предприятия.

Получение кредитных денег в банке отражается по кредиту сч.66 в корреспонденции со счетом учета денежных средств, в бухгалтерии при этом отражается следующая проводка Д51 (50, 52) К66.

Все курсовые разницы, возникшие в результате пересчета иностранной валюты в отечественные рубли, отражаются в составе операционных расходов/доходов. Положительная курсовая разница отражается с помощью проводки Д66 К91/1. Отрицательная курсовая разница – Д91/2 К66.

Курсовые разницы и проценты – это основные расходы по кредиту. Существуют также и дополнительные.

Все дополнительные расходы, сопровождающие оформление и получение займа, также включаются в операционных расходы. В качестве дополнительных расходов могут выступать различного рода услуги (юридические, экспертиза, консультационные и пр.). Проводка по их отражению – Д91/2 К60 (76).

В качестве дополнительных расходов могут выступать различного рода услуги (юридические, экспертиза, консультационные и пр.). Проводка по их отражению – Д91/2 К60 (76).

Проценты, начисленные по кредиту, отражаются с помощью проводки Д91/2 К66, то есть также включаются в операционные расходы.

Возврат кредитных денег и уплата процентов отражается с помощью проводки Д66 К51 (50, 52). Если организация погашает свой долг частями каждый месяц, то данная проводка выполняется ежемесячно на сумму погашения.

Проводки по краткосрочным кредитам (счет 66):

| Дебет | Кредит | Наименование операции |

| 50 (51. 52) | 66 | Получен краткосрочный кредит |

| 91/2 | 66 | Начислен процент к уплате по кредитному договору |

| 66 | 91/1 | Начислена положительная курсовая разница и процентам в иностранной валюте |

| 91/2 | 66 | Начислена отрицательная курсовая разница и процентам в иностранной валюте |

| 91/2 | 60 (76) | Дополнительные расходы включены в состав операционных |

| 66 | 50 (51, 52) | Погашение краткосрочного кредита) |

Учет долгосрочных кредитов (проводки по счету 67)

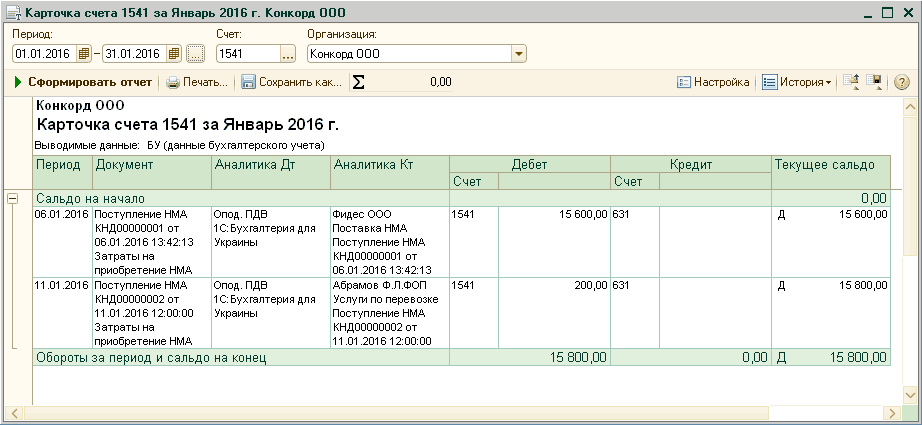

Долгосрочные кредиты берутся организацией обычно для обновления основных средств, приобретения нематериальных активов, проведения модернизации, реконструкции, расширения производства, то есть это долгосрочные вложения, которые быстро окупиться не смогут. Берутся они, как правило, на 5-10 лет.

Кредитные учреждения выдают долгосрочные кредиты только стабильно работающим организациями с устойчивым финансовым положением. Молодому предприятию долгосрочный кредит получить проблематично, банки подходят очень серьезно к выдаче подобных займов. Проценты по долгосрочным кредитам, как правило, заметно ниже процентов по краткосрочному, но и получить его гораздо сложнее. Рассмотрение заявки и оформление займет гораздо больше времени.

Счет 67 «Расчеты по долгосрочным кредитам и займам» — это также пассивный счет, предназначенный для учета пассива.

Проводки по учету долгосрочных кредитных денег аналогичны проводкам по учету краткосрочных.

Получение кредитных денег и начисление процентов по ним отражается по кредиту сч.67, их уплата – по дебету сч.67.

Все расходы по получению, оформлению долгосрочного займа относятся на операционные расходы, так же как и курсовые разницы при получении иностранной валюты.

Учет долгосрочных займов имеет одну особенность: за год до окончания срока погашения организация в своем учете может перевести кредит из разряда долгосрочных в краткосрочные, при этом выполняется проводка Д67 К66.

А возможно организация не захочет осуществляет перевод кредитных денег с одного счета на другой, в этом случае займ будет числиться на сч. 67 до полного своего погашения.

Проводки по учету долгосрочных кредитов (счет 67):

| Дебет | Кредит | Наименование операции |

| 50 (51, 52) | 67 | Получен долгосрочный кредит |

| 91/2 | 67 | Начислен процент к уплате по кредитному договору |

| 67 | 91/1 | Начислена положительная курсовая разница по долгосрочному кредиту и процентам в иностранной валюте |

| 91/2 | 67 | Начислена отрицательная курсовая разница по долгосрочному кредиту и процентам в иностранной валюте |

| 66 | 50 (51, 52) | Погашение долгосрочного кредита |

| 67 | Кредит переведен из числа долгосрочных в краткосрочные |

Расчеты с персоналом по прочим операциям (счет 73)

Помимо того, что предприятие рассчитывает и выплачивает работникам заработную плату, оно может взаимодействовать с персоналом и по другим вопросам: выдавать займы, взыскивать материальный ущерб и пр. Для учета любых операций, не связанных с оплатой труда, используется счет 73 «Расчеты с персоналом по прочим операциям». Разберем этот счет подробнее, посмотрим, что на нем учитывается и какие проводки по счету 73 выполняются.

Для учета любых операций, не связанных с оплатой труда, используется счет 73 «Расчеты с персоналом по прочим операциям». Разберем этот счет подробнее, посмотрим, что на нем учитывается и какие проводки по счету 73 выполняются.

Хочется уточнить, на счете 73 не ведутся расчеты по оплате труда и выдача подотчетных сумм. Для учета заработной платы используется счет 70, для расчетов с подотчетными лицами – счет 71.

Возвращаемся к сч.73. Для учета различных операций с персоналом на нем могут открываться различные субсчета:

- Субсчет 1 «Расчеты по займам»

- Субсчет 2 «Расчеты по возмещению материального ущерба»

- Субсчет 3 «Прочие виды расчетов с персоналом».

Учет расчетов по займам работников (проводки по счету 73/1)

Предприятие может предоставлять своим сотрудникам денежные средства в долг на личные нужды. Например, на покупку квартиры, машины, земельного участка и прочие нужды. Как правило, организация предоставляет займ на выгодных условиях: беспроцентный или под процент, значительно ниже предлагаемого в банке.

При выдаче займа с работником необходимо заключить соответствующий договор, делается это независимо от размера выдаваемой суммы (ст.808 ГК РФ). В договоре оговаривается размер займа, срок его возврата, проценты по нему. Российским законодательством эти параметры никак не ограничивается, то есть предприятие может выдать своему сотруднику любую сумму на любой срок под любой процент.

Если сроки в договоре не прописываются, то по умолчанию считается, что долг сотрудник должен будет вернуть в течение 30-ти дней с того, дня когда организация потребует возврат займа.

По дебету сч. 73/1 отражается выдача заемных денег и начисление процентов, по кредиту сч. 73/1 – возврат работником займа и уплата процентов по нему.

Проводка по выдаче кредитных денег сотруднику имеет вид Д73/1 К50 (51).

Проценты, начисленные по выданному кредиту, включаются в состав прочих доходов с помощью проводки Д73/1 К91/1.

При уплате работником процентов или возврате кредита выполняется проводка Д50 (51) К73/1. Данная проводка выполняется в том случае, если он возвращает долг в денежном виде в кассу или на расчетный счет.

Данная проводка выполняется в том случае, если он возвращает долг в денежном виде в кассу или на расчетный счет.

Кроме того, кредитные деньги могут быть возвращены организации частями или полностью путем удержания из заработной платы работника, в этом случае выполняется проводка Д70 К73/1.

Проводки по учету займов:

| Дебет | Кредит | Наименование операции |

| 73/1 | 50 (51) | Выдан займ работнику |

| 73/1 | 91/1 | Начислены проценты по займу |

| 50 (51) | 73/1 | Оплата работником процентов по займу или самого займа |

| 70 | 73/1 | Проценты по займу или сумма займа удержана из заработной платы работника |

Возмещение материального ущерба работником (проводки по счету 73/2)

На данном субсчете может учитываться возмещение любого вида ущерба, причиненного работодателю (недостачи, хищения, порча имущества, производственный брак и пр. ).

).

При взыскании с сотрудника причиненного ущерба нужно учитывать ТК РФ.

Если с работником не заключен договор о полной материальной ответственности, то с него можно взыскать лишь сумму, не превышающую его средний месячный заработок, об этом гласит ст.241 ТК РФ.

Если же виновный – материально ответственное лицо и с ним заключен договор о полной материальной ответственности, то сумма ущерба взыскивается в полном размере.

Взыскание суммы ущерба осуществляется на основании приказа руководителя, который должен быть издан в течение месяца с момента обнаружения причиненного ущерба.

Если же прошло уже более 30-ти дней, то взыскать ущерб с работника можно уже только через суд.

Списание суммы причиненного ущерба на счет виновного работника отражается с помощью проводки Д73/2 К94.

Если ущерб связан с бракованной продукции, то его списание отражается с помощью проводки Д73/2 К28.

Если работник согласен возместить ущерб, то он может либо внести необходимую сумму в кассу или на расчетный счет (проводки Д50 (51) К73/2). Либо сумма ущерба может быть удержана из его заработной платы (проводка Д70 К73/2). При этом нужно помнить, что с месячной зарплаты можно удержать не более 20% от ее размера. В некоторых случаях возможно взыскивать за месяц 50% от его величины, например, по решению суда.

Либо сумма ущерба может быть удержана из его заработной платы (проводка Д70 К73/2). При этом нужно помнить, что с месячной зарплаты можно удержать не более 20% от ее размера. В некоторых случаях возможно взыскивать за месяц 50% от его величины, например, по решению суда.

Если же работник не согласен возмещать ущерб, то придется решать этот вопрос в судебном порядке.

Что делать, если с сотрудником не заключен договор о полной материальной ответственности, а сумма ущерба значительно превышает месячный заработок виновного. Можно попытаться обратиться в суд, если суд откажет в иске или оправдает работника, то сумма недостачи, порчи списывается в расходы предприятия (проводкаД91/2 К73/2).

Если ущерб связан с недостачей товарно-материальных ценностей и с работника взыскана сумма, превышающая балансовую стоимость имущества, то на сумму превышения делается проводка Д73/2 К98.

Далее разница между суммой возмещения и суммой ущерба будет относится к прочим доходам: проводка Д98 К91/2.

Проводки при возмещении ущерба работником:

| Дебет | Кредит | Наименование операции |

| 73/2 | 94 | Списание суммы ущерба на виновного работника |

| 73/2 | 28 | Списан ущерб на виновное лицо в связи с браком |

| 50 (51) | 73/2 | Оплачен работником ущерб |

| 70 | 73/2 | Сумма ущерба удержана из зарплаты работника |

| 91/2 | 73/2 | Списана с работника сумма ущерба и отнесена в прочие расходы |

| 73/2 | 98 | Отражена разница между стоимостью испорченного имущества и суммой, которую должен возместить виновный работник (если стоимость возмещения превышает балансовую стоимость имущества) |

| 98 | 91/1 | Разница между стоимостью имущества и суммой возмещения отнесена к прочим доходам |

Имущественное и личное добровольное страхование (счет 76/1)

Страхование персонала бывает обязательным, а бывает и добровольным. О последнем подробнее поговорим в этой статье. Организация может страховать как имущество, так и своих работников. Для учета имущественного и личного страхования используется счет 76 «Расчеты с разными дебиторами и кредиторами».

Данный счет обобщает информацию о взаимодействии с теми дебиторами и кредиторами организации, которые не отражены на других счетах. В зависимости от характера учитываемых на счете 76 операций на нем могут открываться соответствующие счета.

На сч.76 могут учитываться операции по претензиям, пеням, неустойкам, личному и имущественному страхованию, дивидендам, депонированным суммам и т.д. Для учета добровольного страхования открывается субсчет 1.

Аналитический учет на сч.76/1 может вестись по каждому застрахованному лицу или по каждому застрахованному имуществу. Кроме того, аналитика может вестись по каждому отдельному страховщику.

Учет имущественного и личного страхования (проводки по счету 76/1)

На данном счете учитывается только добровольное страхование, для учета обязательного медицинского, социального пенсионного страхования используется сч. 69.

69.

При добровольном страховании имущества или работников организация выбирает страховую компанию, которая рассчитывает, какую сумму страхового платежа должна внести организация.

Начисление страховых платежей к уплате отражается по кредиту сч. 76/1. Их уплата отражается по дебету сч. 76/1 (проводка Д76/1 К51).

Платежи по имущественному и личному страхованию списываются в расходы организации на продажу (для торговых предприятий) или на основное производство (для производственных предприятий) (проводки Д20 (44) К76/1).

Если наступает страховой случай в отношении имущества (порча, кража, хищение и т.д.), то денежные потери от страхового случая списываются в дебет сч.76 с кредита счетов учета имущества (проводки Д76/1 К01 (10, 41, 43)).

По кредиту сч.76 отражается поступление суммы страхового возмещения в корреспонденции со счетом учета денежных средств (проводка Д51 К76/1).

Если наступает страховой случай в отношении работников, то делается списание с кредита сч. 73 в дебет сч. 76/1 на сумму страхового возмещения (проводка Д76/1 К73), поступление этой суммы от страховой компании отражается по кредиту сч.76/1 в корреспонденции со сч. 51 (50).

73 в дебет сч. 76/1 на сумму страхового возмещения (проводка Д76/1 К73), поступление этой суммы от страховой компании отражается по кредиту сч.76/1 в корреспонденции со сч. 51 (50).

Проводки по счету 76/1

| Дебет | Кредит | Наименование операции |

| 20 (44) | 76/1 | Начислены страховые платежи |

| 76/1 | 51 | Оплата страховых платежей |

| 76/1 | 01 (10, 41, 43) | Списание остаточной стоимости испорченного или утраченного застрахованного имущества |

| 76/1 | 73 | Начисление суммы страхового возмещения работнику |

| 51 | 76/1 | Поступление суммы страхового возмещения при наступлении страхового случая |

| 73 | 51 | Работнику выплачена сумма страхового возмещения |

| 76/1 | 20 (23, 25, 26) | Списание расходов на ремонт испорченного застрахованного имущества |

| 99 | 76/1 | Списаны расходы как чрезвычайные, если договор страхования не предусматривает возмещение |

| 76/1 | 99 | Если сумма страхового возмещения превышает расходы, то сумма превышения учитывается в качестве чрезвычайных доходов |

Расчеты по претензиям, депозитам и депонированным суммам (счет 76)

Счет 76 «Расчеты с разными дебиторами и кредиторами» имеет несколько субсчетов, на каждом из которых ведется учет определенных операций. Субсчет 1, на котором ведется учет имущественного и личного страхования. Ниже подробнее рассмотрим остальные субсчета 76 счета бухгалтерского учета.

Субсчет 1, на котором ведется учет имущественного и личного страхования. Ниже подробнее рассмотрим остальные субсчета 76 счета бухгалтерского учета.

Какие еще субсчета могут быть открыты на сч.76:

- 76/2 – расчеты по выставленным претензиям

- 76/3 – расчеты по дивидендам и другим доходам

- 76/4 – по депонированным суммам по заработной плате

Рассмотрим подробнее каждый из эти трех субсчетов.

Расчеты по претензиям

При определенных условиях организация может выставить своему поставщику или продавцу претензию.

Основные причины претензий:

- Ошибки в документах поставщика

- Недостача полученных ценностей

- Брак, нарушенная упаковка или другие повреждения товара

- Не соблюдение поставщиком условий договора

Все эти причины могут привести к тому, что организация составляет своему поставщику претензию в письменном виде.

В бухгалтерии для учета претензий используется сч. 76/2, по дебету этого счета отражается суммы выставленных претензий. Предъявление претензии отражается с помощью проводки Д76/2 К60 (10, 41, 20), проводка выполняется на сумму претензии.

По кредиту сч. 76/2 отражаются суммы платежей, поступивших от поставщика при удовлетворении претензии, проводка по оплате дебитором претензии имеет вид Д50 (51) К76/2.

Если поставщик отказывается возмещать сумму претензии, то возможно решение вопроса через суд. Если и суд не признал сумму претензии, то она списываются на счета учета затрат на производство и продажу: для производственных предприятий проводка может иметь вид Д20 (23, 25, 26) К76/2; для торговых – Д44 К76/2.

Конечным результатом расчетов по претензии должен быть закрытый счет 76/2.

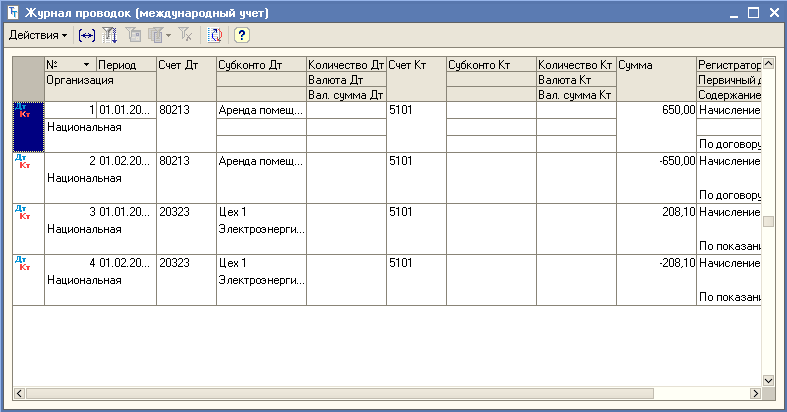

Пример частичного удовлетворения претензии:

Организация выставляет своему поставщику электроэнергии претензию на 100 000, по решению суда иск удовлетворен частично на сумму 60 000. При этом необходимо выполнить следующие проводки:

- Д76/2 К60 на 100000 – предъявлена претензия поставщику

- Д51 К76/2 на 60000 – претензия частично удовлетворена

- Д23 К76/2 на 40000 – не возмещенная сумма по претензии отнесена в расходы вспомогательного производства

Пример возврата некачественного товара:

Организация получила от поставщика товар на сумму 100 000, оплатила его и поставила на приход. После этого выяснилось, что половина товара некачественная, организация решила вернуть поставщику половину товаров на сумму 50 000 и выставляет поставщику претензию. В бухгалтерском учете нужно отразить следующие проводки:

После этого выяснилось, что половина товара некачественная, организация решила вернуть поставщику половину товаров на сумму 50 000 и выставляет поставщику претензию. В бухгалтерском учете нужно отразить следующие проводки:

- Д41 К60 на 100 000 – получены товары от поставщика

- Д60 К51 на 100 000 – перечислена оплата поставщику за товар

- Д76/2 К41 на 50 000 – возврат некачественного товара поставщику

- Д76/2 К68/НДС на 9000 – начислен НДС на сумму возврата

- Д50 К76/2 на 59 000 – возврат денег от поставщика за возвращенный товар

Если будет принято решение о замене некачественного товара, то вместо предыдущей проводки выполняется:

- Д41 К76/2 – поставлен качественный товар взамен возвращенного

Учет дивидендов полученных

На субсчете 76/3 организация может учитывать полученных доходы своих вложений, например, в виде дивидендов от вкладов в уставный капитал другой организации.

При этом по дебету сч. 76/3 отражается начисление дивидендов к получению, по кредиту сч.76/3 – их получение.

Соответствующие проводки:

- Д76/3 К91 – начислены дивиденды к получению

- Д50 (51) К76/3 – получены дивиденды

Учет депонированных сумм по заработной плате

На субсчете 76/4 учитываются депонированные суммы. При выплате зарплаты персоналу наличными деньгами с расчетного счета снимается определенная сумма денег и перемещается в кассу (проводка Д50 К51).

В кассе деньги хранятся в течение трех дней для выплаты заработной платы, если кому-то зарплата не выдана, и деньги остались в кассе (например, работник заболел, в командировке), то не выданная сумма депонируется с помощью проводки Д70 К76/4.

Деньги из кассы возвращаются на расчетный счет (проводка Д51 К50).

Когда работник решил прийти за своей зарплатой, деньги опять будут сняты с расчетного счета (Д50 К51) и выданы работнику (проводка Д76/4 К50).

Счет 68 «Расчеты по налогам и сборам» — субсчета, проводки

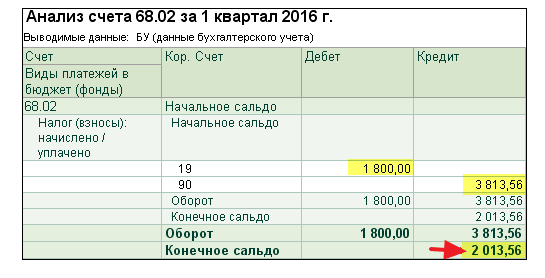

Учет расчетов по налогам и сборам осуществляется на счете 68, на котором отражается начисление налогов и их уплата в бюджет. В соответствие с применяемым налоговым режимом организация может открыть на сч.68 необходимые субсчета по видам уплачиваемых видов налога.

Субсчета счета 68 «Расчеты по налогам и сборам»

По аналогии со счетом 69 «Расчеты по социальному страхованию и обеспечению» на сч.68 можно выделить несколько субсчетов.

В частности для начисления и уплаты налога на доходы физических лиц (сокращенно НДФЛ или подоходный налог, как любят его называть в народе) открывается субсчет 68.1.

Начисление, уплата, вычеты, восстановление и другие операции с налогом на добавленную стоимость (НДС) отражается на субсчете 68.2.

Если организация платит акцизы, то для их учета открывается субсчет 68.3.

Организации на общей системе налогообложения, платящие налог на прибыль, для его учета открываются субсчет 68. 4.

4.

Если у организации имеются транспортные средства в собственности, с которых они уплачиваются транспортный налог, то используется субсчет 68.7.

Для учета налога, уплачиваемого с имущества организаций, используется субсчет 68.8.

Если организация является плательщиком единого налога на вмененный доход (ЕНВД) по некоторым видам деятельности, то для отражения расчетов по ЕНВД открывается субсчет 68.11.

А плательщики единого налога при упрощенной системе налогообложения открываются субсчет 68.12.

Если организация платит еще какие-либо виды налогов: водный, на добычу полезных ископаемых и пр., то она может открывать дополнительные субсчета на счете 68.

Типовые проводки по счету 68

Бухгалтерские проводки по дебету счета 68:

- Д68 К50 – оплачены суммы налогов и сборов наличными деньгами из кассы

- Д68 К51 – перечислены суммы налогов с расчетного счета

- Д68 К19 – НДС, выделенный по приобретенным товарам, материалам и прочим ценностям, направлен к возмещению из бюджета

Бухгалтерские проводки по кредиту счета 68:

- Д70 К68.

1 – отражена сумма НДФЛ, удержанная из заработной платы персонала и подлежащая уплате в бюджет

1 – отражена сумма НДФЛ, удержанная из заработной платы персонала и подлежащая уплате в бюджет - Д90.3 К68.2 – отражена сумма НДС с реализованной продукции, товаров, услуг

- Д91.2 К68.2 – отражен НДС, подлежащий уплате в бюджет, с реализованных основных средств и нематериальных активов

- Д90 К68.3 – начислен акциз с проданных подакцизных товаров

- Д99 К68.4 – начислен налог на прибыль организаций для уплаты в ФНС

- Д20, 26 (44, 91.2) К68.7 – отражена сумма транспортного налога, подлежащего уплате в бюджет

- Д26 (44, 91.2) К68.8 – отражен налог на имущество для уплаты в бюджет

- Д99 К68.11 – отражен начисленный к уплате ЕНВД

- Д99 К68.12 – отражен начисленный к уплате единый налог УСН

Счет 69 «Расчеты по социальному страхованию и обеспечению» — субсчета, проводки.

Учет расчетов по социальному страхованию и обеспечению отражается на счете 69. Данный счет предназначен для отражения обязательного медицинского, социального и пенсионного страхования.

В соответствии с нуждами организации можно открыть на счете 69 несколько субсчетов, на каждом из которых будет учитываться свои вид страховых отчислений. Разбиение сч.69 на субсчета позволит бухгалтеру легче ориентироваться в начислении страховых взносов в различные фонды, а также их уплате. Разбиение на субсчета позволяет четко увидеть, по какому виду страхования числится задолженность перед внебюджетными фондами, а по какому перед организацией.

Субсчета счета 69 «Расчеты по социальному страхованию и обеспечению»

По аналогии со счетом 68 «Расчеты по налогам и сборам» можно выделить несколько субсчетов.

Для начисления и уплаты страховых взносов на обязательное социальное страхование (страховые платежи в ФСС) открывается субсчет 69.1.

Для отражения страховых взносов на обязательное пенсионное страхование (пенсионные отчисления в ПФР) открывается субсчет 69.2.

Начисление и уплата страховых платежей на обязательное медицинское страхование (страховые платежи в ФОМС) отражается на открытом сусбчете 69. 3.

3.

Если организация платит страховые платежи по обязательному страхованию от несчастных случаев и профессиональных заболеваний, то для их отражения используется субсчет 69.11.

Добровольные отчисление в накопительную часть пенсии отражаются на субсчете 69.4.

Также можно открыть дополнительные счета в соответствии с нуждами организации.

По дебету счета 69 отражаются:

- перечисленные в бюджет суммы в счет оплаты страховых взносов

- суммы, компенсируемые застрахованным работникам, в связи с обязательным медицинским и социальным страхованием

- уплаченные суммы пеней и штрафов

По кредиту счета 69 отражаются:

- Начисленные к уплате во внебюджетные фонды суммы страховых взносов

- Начисленные суммы пеней и штрафов

- Излишне уплаченные суммы страховых взносов, возвращенные фондами

Бухгалтерские типовые проводки по счету 69

По дебету:

Д69 К51 – оплачены суммы страховых взносов безналичными средствами.

Д69 К70 – начислены суммы страховых выплат, предназначенных для выплаты работникам за счет средств фондов.

По кредиту:

Д20 (23) К69 – начислены страховые взносы на работников основного (вспомогательного) производства.

Д 25 (26) К69 – начислены страховые взносы с зарплаты работников цехов (заводоуправления).

Д44 К69 – начислены страховые взносы с зарплаты работников, занятых в продажах.

Д99 К69 – отражены суммы штрафов, пеней, подлежащих уплате во внебюджетные фонды.

Д51 К69 – возвращены фондами на расчетный счет страхователя суммы, излишне уплаченные.

По материалам: buhs0.ru

Комментарии:

| < Предыдущая | Следующая > |

|---|

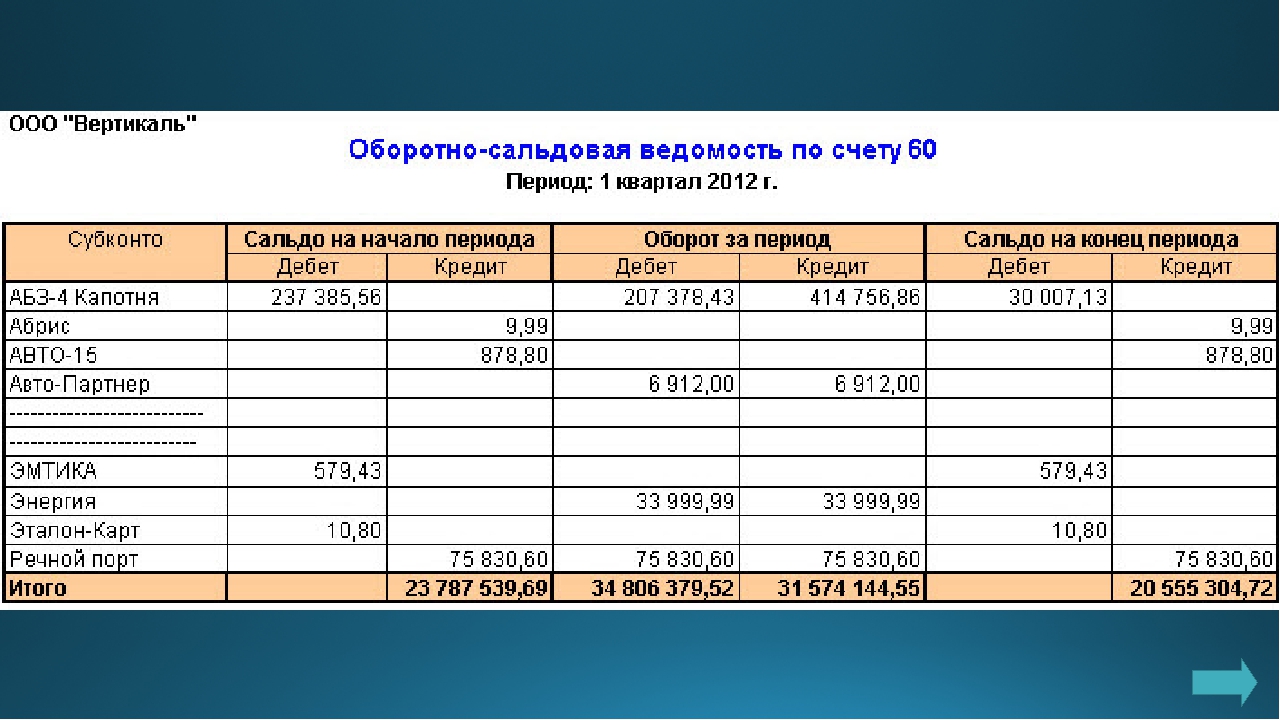

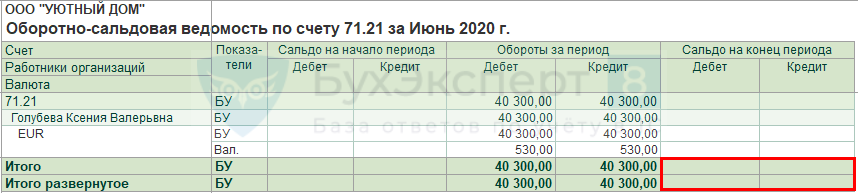

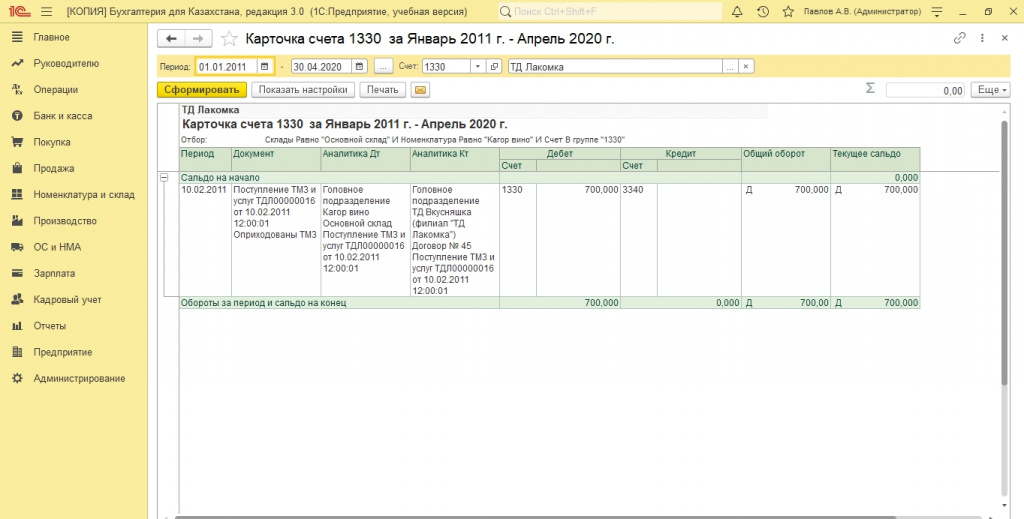

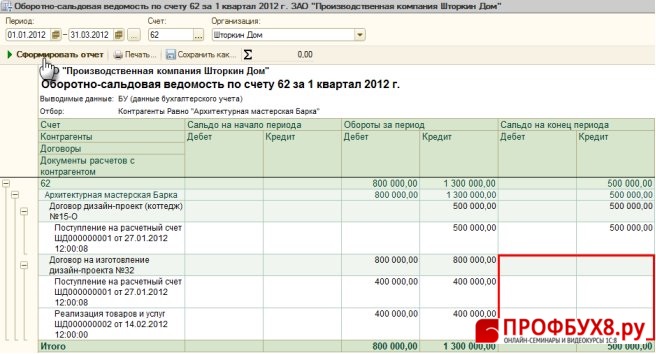

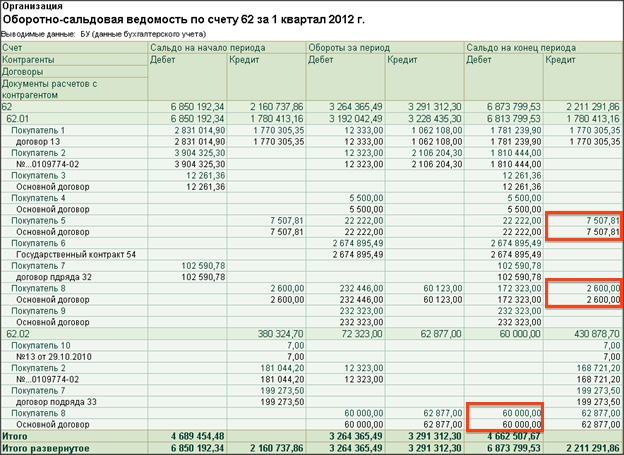

В предыдущей статье «Оборотная ведомость в 1с Бухгалтерия 8 по счету 60» я рассказывала про оборотную ведомость по счету 60 «Расчеты с поставщиками и подрядчиками», а сегодня я хочу рассказать, как формируется оборотная ведомость по счету 62 «Расчеты с покупателями и заказчиками» в программе 1С Бухгалтерия 8 редакция 3. 0.

0.

Настройки оборотной ведомости по счету 62 аналогичны настройкам по счету 60, поэтому я не буду повторяться, и здесь будут просто на примере рассмотрены расчеты с покупателями и заказчиками.

Наша организация ООО «Веда» реализовала материалы ООО «Вымпел» по договору 14 на сумму 354 рубля включая НДС.

Счет 62 «Расчеты с покупателями и заказчиками» это активно-пассивный счет и он используется для отражения расчетов с покупателями за товары, продукцию или услуги.

Сумма 354 рубля является задолженностью ООО «Вымпел» перед нашей организацией ООО «Веда», так как материалы были реализованы, а оплата за них еще не поступила. Эта сумма будет отражена на субсчете 01 счета 62, данный субсчет носит такое же название «Расчеты с покупателями и заказчиками», однако является активным. Структура активного счета означает, что по дебету показывается увеличение задолженности покупателя (при реализации ценностей), по кредиту уменьшение (при погашении задолженности).

Посмотреть является счет активным или пассивным можно в плане счетов. В 1С Бухгалтерия 8 ред. 3.0 план счетов находится на закладке «Справочники и настройки учета» в разделе «Настройки учета».

В 1С Бухгалтерия 8 ред. 3.0 план счетов находится на закладке «Справочники и настройки учета» в разделе «Настройки учета».

В программе оборотная ведомость по счету 62 формируется стандартных отчетов. Далее в верхней части ведомости можно указать период, за который ведомость формируется, выбрать счет, в нашем примере 62, и предприятие. И нажимаем на кнопку «Сформировать отчет».

Формируется оборотная ведомость по счету 62, в соответствии с нашим примером сумма 354 рубля показывается по дебету, потому что когда ООО «Веда» реализовала ценности ООО «Вымпел», произошло увеличение задолженности последнего. Счет 62.01 активный и увеличение задолженности показывается по дебету.

Когда ООО «Вымпел» заплатит ООО «Веда» произойдет уменьшение его задолженности и сумма будет показываться по кредиту. Пока этого не произошло и сумма 354 рубля показывается как дебетовое сальдо по счету 62. Дебетовое сальдо означает дебиторскую задолженность, то есть задолженность ООО «Вымпел» перед ООО «Веда».

О том, как формируется оборотная ведомость по счету 62 в программе 1С Бухгалтерия 8 ред. 2.0 смотрите здесь.

Accountancy Dk Goel 2018 for Class 11 Commerce Accountancy Chapter 1

Решения Accountancy Dk Goel 2018 для бухгалтерского учета торговли класса 11 Глава 1 Уравнение бухгалтерского учета представлены здесь с простыми пошаговыми пояснениями. Эти решения для уравнения бухгалтерского учета чрезвычайно популярны среди студентов класса 11, изучающих торговлю, для бухгалтерского учета. Решения для уравнения бухгалтерского учета пригодятся для быстрого выполнения домашних заданий и подготовки к экзаменам. Все вопросы и ответы из Книги Класса 11 «Бухгалтерский учет в торговле», глава 1 «Бухгалтерия Dk Goel 2018», предоставляются здесь для вас бесплатно.Вам также понравится возможность использования Meritnation’s Accountancy Dk Goel 2018 Solutions без рекламы. Все решения Accountancy Dk Goel 2018 для коммерческого учета 11 класса подготовлены экспертами и имеют 100% точность.

Страница № 6.25:

Вопрос 1:

Приготовьте бухгалтерское уравнение из следующего: —

(₹) | ||

| 1. | Sandeep начал бизнес с Cash | 1,00,000 |

| 2. | Мебель куплена за наличные | 5 000 |

| 3. | Купленные товары за наличные | 20 000 |

| 4. | Куплено товаров в кредит | 36 000 |

5. | Оплачено за аренду | 700 |

| 6. | Товары стоимостью 40 000 ₹ проданы с прибылью 20% за наличные |

Ответ:

| УЧЕТНОЕ УРАВНЕНИЕ | ||||||||||

| S. No. | Транзакция | Активы | = | Обязательства | + | Капитал | ||||

| Денежные средства | + | Мебель | + | Наличие | = | Кредиторы | ||||

| (i) | Sandeep начал бизнес с наличными | 1,00,000 | + | 1,00,000 | ||||||

| 1,00,000 | = | + | 1,00,000 | |||||||

| (ii) | Мебель куплена за наличные | –5 000 | +5 000 | |||||||

| 95 000 | + | 5 000 | = | + | 1,00,000 | |||||

| (iii) | Купленные товары за наличные | –20 000 | +20 000 | |||||||

| 75 000 | + | 5 000 | + | 20 000 | = | + | 1,00,000 | |||

| (iv) | Куплено товаров в кредит | +36 000 | +36 000 | |||||||

| 75 000 | + | 5 000 | + | 56 000 | = | 36 000 | + | 1,00,000 | ||

| (в) | Арендная плата оплачена | -700 | –700 | |||||||

| 74 300 | + | 5 000 | + | 56 000 | = | 36 000 | + | 99 300 | ||

| (vi) | Товары стоимостью 40 000 рупий, проданные с прибылью 20% за наличные | +48 000 | -40 000 | +8 000 | ||||||

| 1,22,300 | + | 5 000 | + | 16 000 | = | 36 000 | + | 1,07,300 | ||

Рабочая записка :

WN 1 Расчет продажной цены

Страница № 6. 25:

25:

Вопрос 2 (A):

Покажите бухгалтерское уравнение на основе следующего и представьте баланс по последним новым балансам уравнения:

(₹) | ||

| (i) | Ману начал бизнес с наличными | 50 000 |

| (ii) | Купил мебель за | 500 |

| (iii) | Куплено товаров в кредит | 4 000 |

| (iv) | Продано товара за наличные (стоимость ₹ 500) за | 700 |

| (в) | Поступила аренда | 200 |

| (vi) | Купленные товары за наличные | 1 000 |

| (vii) | Выведено в личное пользование | 700 |

| (viii) | Выплачено кредиторам | 400 |

| (ix) | Выплачено по заработной плате | 200 |

Ответ:

| УЧЕТНОЕ УРАВНЕНИЕ | ||||||||||

С. № № | Транзакция | Активы | = | Обязательства | + | Капитал | ||||

| Денежные средства | + | Мебель | + | Наличие | = | Кредиторы | ||||

| (i) | Ману начал бизнес с наличными | +50 000 | ||||||||

Банк тестов Глава 1 — ACCT5001 — USyd

ГЛАВА 1

УЧЕТ В ДЕЙСТВИИ

РЕЗЮМЕ ВОПРОСОВ ПО ЦЕЛЯМ ОБУЧЕНИЯ И ТАКСОНОМИИ БЛУМА

Элемент BT Элемент LO BT LO Элемент BT Элемент LO BT LO

Верно-ложные утверждения

- 1 К 10.

2 K 19. 4 K 28. 7 C sg37. 2 К

- 1 K 11. 2 K 20. 5 C 29. 7 C sg38. 3 К

- 1 C 12. 2 K 21. 5 K 30. 7 C sg39. 4 C

- 2 K 13. 2 K 22. 5 K 31,8 K sg 40,5 K

- 2 K 14. 2 K 23. 5 K 32,8 K sg 41. 6 K

- 2 C 15. 3 K 24. 6 K 33. 8 K sg 42. 7 K

- 2 K 16. 4 K 25. 6 K 34. 8 K sg43. 8 К

- 2 C 17. 4 K 26. 6 K 35. 8 K

- 2 K 18. 4 K 27. 7 K sg36. 1 К

Вопросы с несколькими вариантами ответов

- 1 К 74.4 C 104. 6 K 134. 8 K а 164.9 C

- 1 K 75. 4 K 10 5. 6 C 135. 8 K sg 165. 1 K

- 1 K 76. 4 K 10 6. 6 K 136. 8 AP st 166. 1 K

- 1 C 77. 4 C 10 7. 6 C 137. 8 AP st 167. 1 K

- 1 K 78. 4 K 10 8. 6 AP 138. 8 AP SG 168. 2 K

- 1 К 79. 5 К 10 9. 6 АР 139. 8 К ул 169. 2 К

- 1 K 80. 5 K 110. 6 AP 140. 8 C sg 170. 4 K

- 1 К 81. 5 К 111. 6 АП 141. 8 К ст 171. 5 К

- 1 K 82. 5 K 112. 6 AP 142. 8 K sg 172. 5 K

- 2 К 83.

5 K 113. 6 K 143. 8 AP SG 173. 6 K

5 K 113. 6 K 143. 8 AP SG 173. 6 K - 2 C 84,5 C 114,6 K 144,8 AP SG 174,7 C

- 2 C 85,5 C 115,6 K 145,8 AP SG 175,7 C

- 2 C 86,5 K 116,6 K 146. 8 AP SG 176. 8 K

- 2 C 87,5 K 117,7 C 147. 8 AP SG 177. 8 K

- 2 C 88,5 C 118,7 AP 148. 8 AP 178. 10 K

- 2 C 89,5 K 11 9. 7 C 14 9. 8 AP 179. 10 K

- 2 K 90,5 K 120,7 C 150,8 AP 180,10 K

- 2 K 91,5 K 121. 7 C 151. 8 AP 181. 10 K

- 2 С 92.5 K 122. 7 C 152. 8 AP 182. 10 K

- 3 K 93. 6 K 123. 7 C 153. 8 AP 183. 10 K

- 3 C 94,6 K 124,7 C 154,8 AP 184,10 K

- 3 К 95. 6 К 125. 7 К 155. 8 AP 185. 10 К

- 4 K 96. 6 C 126. 7 C 156. 8 AN 186. 10 K

- 4 K 97. 6 K 127. 7 C 157. 8 AN 187. 10 K

- 4 K 98. 6 K 128. 7 C 158. 8 AN 188. 10 K

- 4 K 99. 6 C 12 9. 7 AN 159. 8 AN 189. 10 K

- 4 K 100. 6 K 130. 7 C 160. 8 AN 190. 10 K

- 4 С 101. 6 К 131.8 С a161. 9 К 191. 10 К

- 4 K 102,6 K 132,8 C a 162 9 K

- 4 K 103.

6 K 133. 8 K a 163. 9 K

sg Этот вопрос также появляется в Учебном пособии.

st Этот вопрос также появляется в самооценке на веб-сайте студента-компаньона.

a Этот вопрос относится к теме в приложении к главе.

6 K 133. 8 K a 163. 9 K

sg Этот вопрос также появляется в Учебном пособии.

st Этот вопрос также появляется в самооценке на веб-сайте студента-компаньона.

a Этот вопрос относится к теме в приложении к главе.

Тестовый банк для финансового учета, девятое издание

ТОЛЬКО ДЛЯ ИСПОЛЬЗОВАНИЯ ИНСТРУКТОРОМ

1-2

РЕЗЮМЕ ВОПРОСОВ ПО ЦЕЛЯМ ОБУЧЕНИЯ И ТАКСОНОМИИ БЛУМА

Краткие упражнения

192.2 C 195. 6 AP 198. 7 C 201. 8 AP

193. 6 K 196. 6 AP 199. 8 AP 202. 8 AP

194. 6 K 197. 6 C 200.

6.

. 8 C

Упражнения

203. 2,4 K 211. 6 C 219. 7 C 227. 8 AP 235. 8 AN

204. 6 C 212. 6,7 C 220. 7 C 228. 8 AP 236 . 8 C

205. 6 C 213. 6,7 C 221. 7 AP 229. 8 AP 237. 8 AP

206. 6 AP 214. 6,7 AP 222. 7 C 23. 8 AN 238. 8 AP

207. 6 C 215. 7 AP 223. 7 C 231. 8 AP 239. 8 AP

208.6 AP 216. 7 AP 224. 7 C 232. 8 AP

209. 6 AN 217. 7 C 225. 7 C 233. 8 C

7 C 233. 8 C

210. 6 AN 218. 7 AN 226. 7 C 234. 8 AP

Заключение о завершении

240. 1 K 242. 2 K 244. 4 K 246. 5 K 248. 6 K

241. 2 K 243. 2 K 245. 4 K 247. 6 K 249. 8 K

Соответствие: Q2 50, короткий ответ: Q2 51-2 56

РЕЗЮМЕ ЦЕЛЕЙ ОБУЧЕНИЯ ПО ВИДУ ВОПРОСА

Тип элемента Тип элемента Тип элемента Тип элемента Тип элемента Тип элемента Тип элемента Тип элемента Цель обучения 1

- TF 36.TF 46. MC 49. MC 52. MC 167. MC .

- TF 44. MC 47. MC 50. MC 165. MC 240. C

- TF 45. MC 48. MC 51. MC 166. MC Цель обучения 2

- TF 9. TF 14. TF 56. MC 61. MC 203. Ex

- TF 10. TF 37. TF 57. MC 62. MC 241. C

- TF 11. TF 53. MC 58. MC 16 8. MC 242. C

- TF 12. TF 54. MC 59. MC 169. MC 243. C

- TF 13. TF 55. MC 60. MC 192. BE Цель обучения 3

- TF 38. TF 63. MC 64. MC 65. MC Цель обучения 4

- TF 39.TF 69. MC 73. MC 77. MC 244. C .

- TF 66. MC 70. MC 74. MC 78. MC 245. C

- TF 67. MC 71. MC 75. MC 170. MC

- TF 68. MC 72. MC 76. MC 203. Ex Цель обучения 5

- TF 40. TF 82. MC 86. MC 90. MC 172. MC

- TF 79. MC 83. MC 87. MC 91. MC 246. C

- TF 80. MC 84. MC 88. MC 92. MC

- TF 81. MC 85. MC 89. MC 171. MC

Тестовый банк для финансового учета, девятое издание

ТОЛЬКО ДЛЯ ИСПОЛЬЗОВАНИЯ ИНСТРУКТОРОМ

1 — 4

ЦЕЛИ ОБУЧЕНИЯ ГЛАВЕ

Объясните, что такое бухгалтерский учет.Бухгалтерский учет — это информационная система, которая идентифицирует, записывает, и сообщает заинтересованным пользователям об экономических событиях в организации.

Определите пользователей и способы использования бухгалтерского учета. Основными пользователями бухгалтерского учета являются: следует: (а) Руководство использует бухгалтерскую информацию для планирования, организации и ведения бизнеса. (b) Инвесторы (собственники) решают, покупать, держать или продавать свои финансовые интересы на основании бухгалтерских данных. (c) Кредиторы (поставщики и банкиры) оценивают риски предоставления кредита или ссужая деньги на основании бухгалтерской информации.Другие группы, использующие бухгалтерский учет информацию представляют налоговые органы, регулирующие органы, клиенты и профсоюзы.

Поймите, почему этика является фундаментальной бизнес-концепцией. Этика — это стандарты поведение, по которому действия оцениваются как правильные или неправильные. Эффективная финансовая отчетность зависит от о разумном этичном поведении.

Объясните общепринятые принципы бухгалтерского учета. Общепринятый учет принципы — это общий набор стандартов, используемых бухгалтерами.

Объясните предположение о денежной единице и допущение экономического субъекта. В Допущение о денежной единице требует, чтобы компании включали в бухгалтерские записи только данные транзакции, которые могут быть выражены в деньгах. Допущение хозяйствующего субъекта требует, чтобы деятельность каждого экономического субъекта велась отдельно от деятельности его собственники и другие хозяйствующие субъекты.

Сформулируйте уравнение бухгалтерского учета и определите его компоненты.Базовый учет уравнение:

Активы = Обязательства + Собственный капитал

Активы — это ресурсы, принадлежащие бизнесу. Обязательства — это требования кредиторов в отношении всех активов. Акционерный капитал — это право собственности на все активы.

Расширенное бухгалтерское уравнение:

Активы = Обязательства + Обыкновенные акции + Выручка — Расходы — Дивиденды

На обыкновенные акции влияет, когда компания выпускает новые акции в обмен на наличные.Доходы — это увеличение активов в результате приносящей доход деятельности. Расходы — это стоимость потребленных активов или услуг, используемых в процессе получения дохода. Дивиденды — это выплаты, которые компания производит своим акционерам.

Проанализируйте влияние бизнес-операций на уравнение бухгалтерского учета. Каждый бизнес транзакция должна иметь двойное влияние на уравнение бухгалтерского учета. Например, если физическое лицо увеличение актива, должно быть соответствующее (1) уменьшение другого актива или (2) увеличение в конкретном обязательстве, или (3) увеличение акционерного капитала.

Узнайте о четырех финансовых отчетах и о том, как они подготовлены. Доход В отчете представлены доходы и расходы, а также итоговая чистая прибыль или чистый убыток для конкретный период времени. Отчет нераспределенной прибыли резюмирует изменения в нераспределенной прибыли. заработок за определенный период времени. В балансе указываются активы, обязательства и акционерный капитал на определенную дату. Отчет о движении денежных средств обобщает информацию о денежных поступлениях (поступлениях) и оттоках (платежах) за определенный период времени.а9. Объясните карьерные возможности в области бухгалтерского учета. Бухгалтерский учет предлагает множество различных вакансий в

областей, таких как государственный и частный бухгалтерский учет, государственный и судебно-медицинский учет. Бухгалтерский учет — популярная специальность, потому что существует много разных типов работ с неограниченным количеством рабочих мест. потенциал для карьерного роста.

Учет в действии

ТОЛЬКО ДЛЯ ИСПОЛЬЗОВАНИЯ ИНСТРУКТОРОМ

1 — 5

ВЕРНО-ЛОЖНЫЕ ЗАЯВЛЕНИЯ

- Владельцы коммерческих фирм — единственные люди, которым нужна бухгалтерская информация.

Ответ: F LO1 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Транзакции, которые можно измерить в долларах и центах, отражаются в финансовой отчетности. информационная система.

Ответ: T LO1 BT: K Сложность: легкий TOT: 0,5 мин AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Прием на работу нового президента компании является экономическим событием, зарегистрированным финансовой информационная система.

Ответ: F LO1 BT: C Сложность: Легко TOT: 0,5 мин AACSB: Рефлексивное мышление AICPA BB: Критическое мышление AICPA FN: Отчетность

- Менеджмент коммерческого предприятия является основным внешним пользователем информации.

Ответ: F LO2 BT: K Сложность: Легко TOT: 0,5 мин AACSB: Рефлексивное мышление AICPA BB: Критическое мышление AICPA FN: Отчетность

- Бухгалтерский учет передает финансовую информацию о коммерческом предприятии обоим внутренние и внешние пользователи.

Ответ: T LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Учетная информация используется только внешними пользователями, имеющими финансовую заинтересованность в бизнес предприятие.

Ответ: F LO2 BT: C Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Финансовая отчетность является основным средством передачи бухгалтерской информации заинтересованные стороны.

Ответ: T LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Бухгалтерский учет и бухгалтерский учет — это одно и то же, потому что бухгалтерская функция включает бухгалтерский процесс.

Ответ: F LO2 BT: C Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Бухгалтерский учет был основан Лукой Пачоли, известным математиком.

Ответ: T LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Изучение бухгалтерского учета будет полезно только в том случае, если студент заинтересован в работе для получения прибыли- ориентированная бизнес-фирма.

Ответ: F LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Частные бухгалтеры — это бухгалтеры, не являющиеся сотрудниками коммерческих предприятий.

Ответ: F LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Изучение бухгалтерского учета бесполезно для деловой карьеры, если ваша карьерная цель стать бухгалтером.

Ответ: F LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA F N: отчетность

- Практические знания бухгалтерского учета не имеют отношения к юристу или архитектору.

Ответ: F LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Выражение мнения о достоверности информации, представленной в финансовых Выписки — это услуга, выполняемая CPA.

Ответ: T LO2 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Учет в действии

ТОЛЬКО ДЛЯ ИСПОЛЬЗОВАНИЯ ИНСТРУКТОРОМ

1 — 7

- Покупка торгового оборудования за наличные уменьшает акционерный капитал на равную количество.

Ответ: F LO7 BT: C Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA F N: отчетность

- Приобретение офисного оборудования в кредит увеличивает общую сумму активов и пассивов.

Ответ: T LO7 BT: C Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Основная цель отчета о движении денежных средств — предоставить информацию о денежные поступления и денежные выплаты компании за период.

Ответ: T LO8 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Чистая прибыль за период определяется путем вычитания общих расходов и выплат из Общая прибыль.

Ответ: F LO8 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Отчет о прибылях и убытках иногда называют отчетом о прибылях и убытках.

Ответ: T LO8 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Баланс отражает активы и обязательства компании за определенный период время.

Ответ: F LO8 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Конечный остаток нераспределенной прибыли указывается в отчете нераспределенной прибыли. и баланс.

Ответ: T LO8 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Идентификация — это процесс ведения хронологического дневника событий, измеряемых в долларах. и центы.

Ответ: F LO1 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Управленческий консалтинг включает проверку финансовой отчетности компаний и выражение мнения о справедливости их представления.

Ответ: F LO2 BT: K Сложность; Легкий ТОТ: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Бухгалтерам не нужно беспокоиться о вопросах этики.

Ответ: F LO3 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: Этика AICPA BB: Критическое мышление AICPA FN: Отчетность

- На момент приобретения актива первоначальная и справедливая стоимость должны совпадать.

Ответ: T LO4 BT: C Сложность: Легко TOT:.5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Предположение о денежной единице требует, чтобы все суммы в долларах были округлены до ближайшего доллар.

Ответ: F LO5 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Основное уравнение бухгалтерского учета находится в равновесии, когда кредитор и право собственности против бизнеса равны активы.

Ответ: T LO6 BT: K Сложность: Easy TOT:.5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Внешние операции включают экономические события между компанией и некоторыми другими предприятие или партия.

Ответ: T LO7 BT: K Сложность: легкий TOT: 0,5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- В отчете о нераспределенной прибыли сначала указываются выручка, затем расходы и чистая прибыль (или чистый убыток).

Ответ: F LO8 BT: K Сложность: Легко TOT:.5 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Тестовый банк по финансовому учету, девятое издание

ТОЛЬКО ДЛЯ ИСПОЛЬЗОВАНИЯ ИНСТРУКТОРОМ

1–8

Ответы на истинно-ложные утверждения

Элемент Ans. Пункт Отв. Пункт Отв. Пункт Отв. Пункт Отв. Пункт Отв. Пункт Отв. 1. F 8. F 15. T 22. T 29. F 36. F 43. F 2. Т 9. Т 16. Ж 23. Т 30. Т 37. Ф 3. Ж 10. Ж 17. Ж 24. Ж 31. Т 38. Ж 4. Ж 11. Ж 18. Т 25. Ж 32. Ж 39. Т 5. Т 12.Ж 19. Ж 26. Ж 33. Т 40. Ж 6. F 13. F 20. T 27. T 34. F 41. T 7. Т 14. Т 21. Т 28. Ф 35. Т 42. Т

НЕСКОЛЬКО ВОПРОСОВ НА ВЫБОР

- Бухгалтеры называют экономическое событие а. покупка. б. продажа. c. сделка. d. смена собственника.

Ответ: c LO1 BT: K Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Процесс записи транзакций стал более эффективным, поскольку а.меньшее количество событий можно количественно оценить с финансовой точки зрения. б. компьютеры используются при обработке бизнес-событий. c. для записи деловых операций было нанято больше людей. d. деловые события фиксируются только в конце года. Ответ: b LO1 BT: K Сложность: легкий TOT: 1,0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Сообщение об экономических событиях является частью бухгалтерского процесса, который включает а. выявление экономических событий. б.количественная оценка транзакций в долларах и центах. c. подготовка бухгалтерской отчетности. d. запись и классификация информации. Ответ: c LO1 BT: K Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Какие из следующих событий нельзя выразить количественно в долларах и центах и записать как бухгалтерская операция? а. Назначение новой CPA-фирмы для проведения аудита. б. Покупка нового компьютера. c. Продажа торгового оборудования.d. Уплата подоходного налога.

Ответ: a LO1 BT: C Сложность: легкий TOT: 1,0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

- Использование компьютеров при записи деловых мероприятий а. сделал процесс записи более эффективным. б. не использует те же принципы, что и ручные системы бухгалтерского учета. c. значительно повлияла на этап идентификации бухгалтерского процесса. d. экономично только для крупного бизнеса.

Ответ: a LO1 BT: K Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Тестовый банк по финансовому учету, девятое издание

ТОЛЬКО ДЛЯ ИСПОЛЬЗОВАНИЯ ИНСТРУКТОРОМ

1 — 10

Что из следующего не будет считаться внешним пользователем учетных данных для Компания GHI? а. Агент налоговой службы. б. Управление. c. Кредиторы. d. Клиенты. Ответ: b LO2 BT: C Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Какие из перечисленных ниже не будут считаться внутренними пользователями бухгалтерских данных для Компания? а.Президент компании. б. Контроллер компании. c. Кредиторы компании. d. Продавцы компании. Ответ: c LO2 BT: C Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Что из перечисленного является внешним пользователем бухгалтерской информации? а. Профсоюзы. б. Финансовые директора. c. Офицеры компании. d. Менеджеры. Ответ: LO2 BT: C Сложность: легкий TOT: 1,0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Кто из перечисленных ниже не является внешним пользователем бухгалтерской информации? а.Регулирующие органы. б. Клиенты. c. Инвесторы. d. Все это внешние пользователи. Ответ: d LO2 BT: C Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность

Бухгалтерский учет отличается от бухгалтерского учета тем, что в бухгалтерском учете в первую очередь учитывается, какая часть бухгалтерский процесс? а. Идентификация. б. Общение. c. Запись. d. Анализ. Ответ: c LO2 BT: C Сложность: легкий TOT: 1.0 мин. AACSB: рефлексивное мышление AICPA BB: критическое мышление AICPA FN: отчетность