Регистр информации об объекте основных средств

Мы продолжаем публикацию серии статей, посвященных реализации требований главы 25 НК РФ в программных продуктах фирмы «1С». В этой статье методисты фирмы «1С» расскажут о порядке формирования и составе показателей регистра информации об объекте основных средств в типовых конфигурациях системы программ «1С:Предприятие».

Содержание

- Регистр информации об объекте основных средств

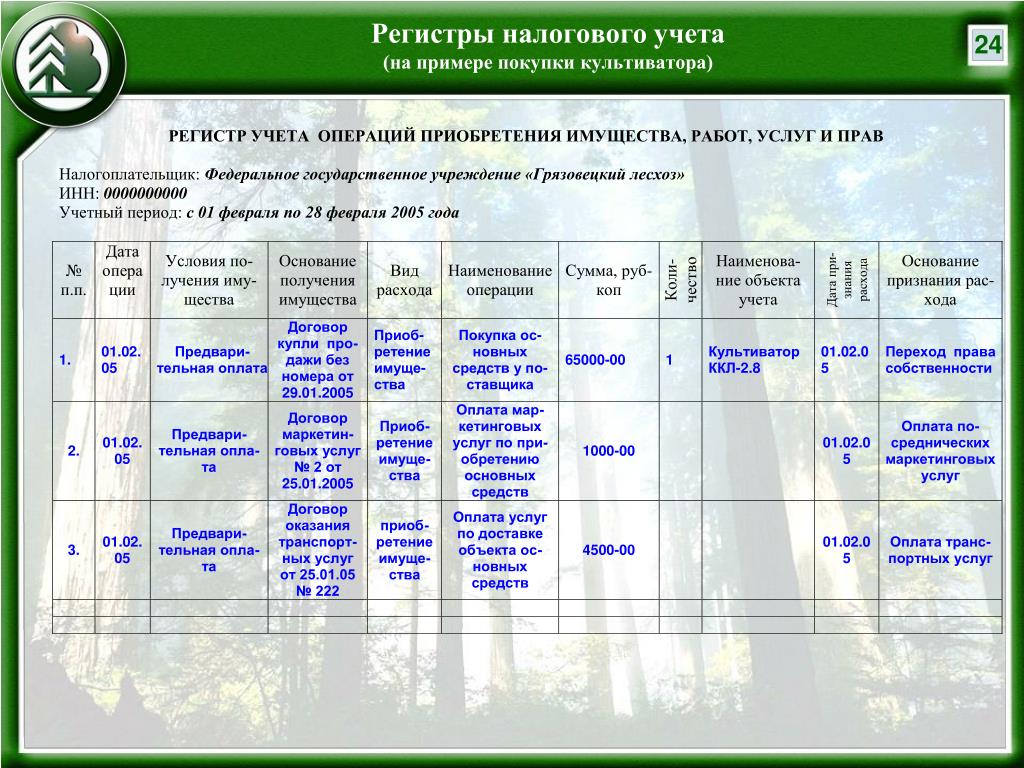

Регистр предназначен для сбора информации о наличии и движении имущества организации, признаваемого в целях налогообложения основными средствами в составе амортизируемого имущества.

Порядок отнесения имущества к амортизируемому установлен статьей 256 НК РФ.

Состав основных средств определен пунктом 1 статьи 257 НК РФ.

По классификации МНС России регистр относится к регистрам состояния единицы налогового учета.

Порядок формирования регистра

Регистр вызывается из пункта меню «Налоговый учет — Регистры состояния единицы налогового учета — Регистр информации об объекте основных средств».

Регистр формируется на основании реквизитов справочника «Основные средства» а также данных, накопленных на счетах Н05.01 «Первоначальная стоимость основных средств» и Н05.02 «Сумма начисленной амортизации основных средств» (см. рис. 1).

Рис. 1 Порядок формирования регистра

Состав показателей регистра

Наименование объекта. Указывается наименование основного средства и его инвентарный номер на основании соответствующих реквизитов справочника «Основные средства».

I. Общая информация об объекта основных средств

Дата приобретения. Дата признания имущества в качестве амортизируемого. Заполняется значением реквизита «Дата приобретения» справочника «Основные средства».

Первоначальная стоимость. Заполняется значением реквизита «Первоначальная стоимость» справочника «Основные средства» (закладка «Налоговый учет»).

Базовая стоимость основного средства. Базовая стоимость основного средства формируется в случае использования организацией нелинейного метода начисления амортизации в отчетном месяце, когда остаточная стоимость объекта амортизируемого имущества достигнет 20% первоначальной (восстановительной) стоимости (с учетом модернизации, реконструкции, технического перевооружения, частичной ликвидации). Базовая стоимость используется при начислении амортизации начиная со следующего месяца до истечения периода полезного использования.

Значение показателя — реквизит «Базовая стоимость» справочника «Основные средства» (закладка «Налоговый учет»).

Амортизационная группа. Отнесение объекта к конкретной амортизационной группе производится в соответствии со статьей 258 НК РФ.

Значение показателя — реквизит «Амортизационная группа» справочника «Основные средства» (закладка «Налоговый учет»).

Срок полезного использования. Значение показателя представляет количество месяцев полезной эксплуатации, определенное руководителем организации в пределах сроков, установленных для амортизационной группы, к которой относится вводимый в эксплуатацию объект имущества (пункт 1 статьи 258 НК РФ).

Значение показателя — реквизит «Срок полезного использования (в месяцах)» справочника «Основные средства» (закладка «Налоговый учет»).

Метод начисления амортизации. Показатель отражает выбранный организацией метод начисления амортизации в соответствии с нормами, установленными статьей 259 НК. Метод начисления амортизации устанавливается в момент ввода объекта в эксплуатацию и в дальнейшем изменению не подлежит. Используется для определения сумм амортизационных отчислений.

Значение показателя определяется реквизитом «Метод начисления амортизации» справочника «Основные средства» (закладка «Налоговый учет»).

Объект основных средств снят с учета. Дата снятия с учета объекта основных средств формируется на основании документов, подтверждающих утрату права собственности на объект основных средств в связи с его ликвидацией ввиду нецелесообразности (невозможности) использования или реализацией.

Значение показателя — реквизит «Дата выбытия» элемента справочника «Основные средства».

Основания снятия с учета. Показатель — документ, которым было отражено выбытие данного основного средства. Этот документ, помимо прочих движений для целей налогового учета, устанавливает значение реквизита «Дата выбытия» для этого ОС.

II. Принадлежность к основным средствам, непосредственно участвующим при производстве товаров, работ услуг

Показатель первоначально формируется в момент введения основного средства в эксплуатацию (при выполнении иных условий принадлежности имущества к амортизируемому) на основании документа, подтверждающего связь его эксплуатации непосредственно с технологическим процессом изготовления и реализации продукции (хранения и реализации товаров, выполнения работ, оказания услуг) или обслуживанием аппарата управления организацией.

Используется при оценке принадлежности сумм начисленной в отчетном месяце амортизации к прямым или косвенным расходам (пункт 1 статьи 318 НК).

С течением времени значение указанного показателя может изменяться.

В регистре отражается информация об изменении данного показателя только за указанный в диалоге отчета период.

Дата совершения операции. Дата изменения признака принадлежности объекта к основным средствам, непосредственно участвующим при производстве товаров, работ, услуг.

Признак принадлежности (Да / Нет). Определяется в зависимости от того, на какой счет производится начисление амортизации для целей налогового учета (элемент справочника «Основные средства», закладка «Налоговый учет»). «Да» — если счет отнесения амортизаций Н01.05 «Формирование прямых расходов на производство товаров (работ, услуг) основного производства» либо Н01.06 «Формирование прямых расходов на производство товаров (работ, услуг) основного производства, подлежащих распределению». В остальных случаях признак принадлежности — «Нет».

III. Применение специального коэффициента

Формируется при вводе объекта в эксплуатацию в соответствии с положениями пунктов 7, 8, 9, 10 статьи 259 НК РФ на основании распоряжения руководителя организации об учетной политике в целях налогообложения по конкретному объекту основных средств.

Отражается размер специального (понижающего) коэффициента, установленный в приказе об учетной политике для целей налогообложения на следующий налоговый период. Используется при определении суммы амортизации.

В регистре отражается информация об изменении данного показателя за указанный в диалоге отчета период.

Дата начала применения специального коэффициента. Дата установки и изменения специального коэффициента.

Коэффициент. В соответствии с пунктом 10 статьи 259 НК РФ применение специального (понижающего) коэффициента является элементом учетной политики, и организация имеет право изменения решения о применении специального коэффициента или изменении его величины с начала следующего налогового периода.

Значение показателя — периодический реквизит «Специальный коэффициент» элемента справочника «Основные средства» (закладка «Налоговый учет»).

IV. Изменение первоначальной стоимости

Изменение первоначальной стоимости объекта основных средств отражается в одноименной таблице, которая заполняется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации и по иным аналогичным основаниям (пункт 2 статьи 257 НК РФ).

Информация об изменении первоначальной стоимости в регистре отражается только за указанный в диалоге отчета период.

Колонки таблицы:

Дата совершения операции. Дата операции изменения первоначальной (восстановительной) стоимости.

Прирост (+), уменьшение (-) первоначальной стоимости объекта основных средств. Сумма изменения первоначальной (восстановительной) стоимости объекта основных средств, которая отражается для него по счету Н05.01.

Первоначальная стоимость объекта основных средств. Первоначальная стоимость объекта основных средств с учетом изменений (сальдо дебетовое по счету Н05.01 на конец операции изменения стоимости).

V. Перерывы в начислении амортизации

В зависимости от оснований прекращения начисления амортизации целесообразно выделить ситуации, когда амортизация по объекту основных средств не начисляется ввиду прекращения его использования по основаниям, определенным пунктом 3 статьи 256 НК РФ, а также когда начисление амортизации прекращается в виду окончания срока полезного использования или в результате выбытия (в том числе при реализации).

Информация о перерывах в начислении амортизации в регистре отражается только за указанный в диалоге отчета период.

Дата начала прекращения начисления амортизации. Начислять или нет амортизацию по данному объекту устанавливается в форме элемента справочника «Основные средства» (закладка «Основные сведения») флажком «Начислять амортизацию». При этом начисление амортизации (начислять или нет) за конкретный месяц зависит от состояния этого флажка на конец этого месяц. Таким образом, дата начала прекращения начисления амортизации — это дата когда был снят флажок «Начислять амортизацию».

Основание прекращения начисления амортизации. Документ, определяющий основание прекращения начисления амортизации.

Значение показателя — документ, которым был снят флажок «Начислять амортизацию».

Дата окончания прекращения начисления амортизации. Дата окончания прекращения начисления амортизации — это дата когда был установлен, ранее снятый флажок «Начислять амортизацию».

Основание окончания прекращения начисления амортизации. Документ, определяющий основание возобновления начисления амортизации.

Значение показателя — документ, которым был установлен флажок «Начислять амортизацию».

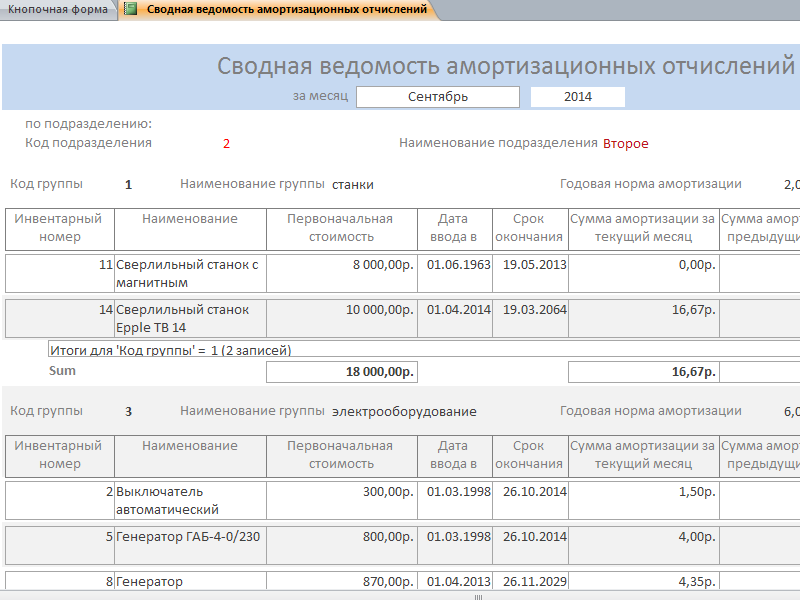

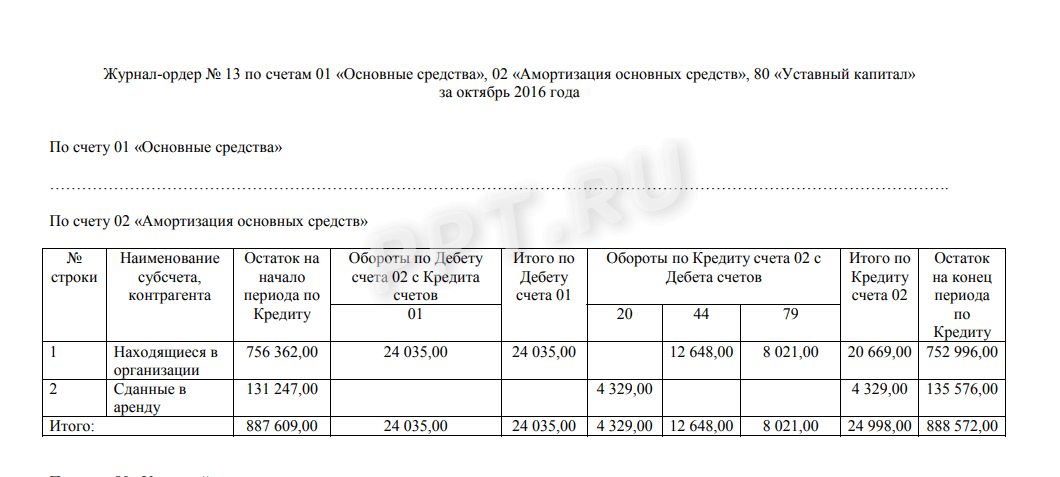

VI. Суммы начисленной амортизации

Сумма накопленной амортизации на дату начала регистра. Вычисляется по данным, накопленным для данного объекта основных средств на дату начала регистра по счету Н05.02.

Количество месяцев полезного использования на дату начала регистра. Количество месяцев на дату начала регистра, в которых должно быть произведено начисление амортизации по данному объекту. Месяцем полезного использования считается месяц, на последнюю дату которого установлен флажок «Начислять амортизацию».

Месяц, год начисления амортизации. Указывается месяц совершения операции начисления амортизации.

Если объект основных средств принят к учету после 1 января 2002 года, то датой начала начисления амортизации считается дата принятия учету. Если ранее 1 января 2002 года, то тогда датой начала начисления амортизации принимается 1 января 2002 года.

Если ранее 1 января 2002 года, то тогда датой начала начисления амортизации принимается 1 января 2002 года.

Значение показателя — месяц, за который была начислена амортизация (кредитовый оборот по счету Н05.02). Стоит отметить, что в том случае, если на конец месяца значение реквизита объекта «Начислять амортизацию» не соответствует счету Н05.02, то будет выведено предупреждение.

Месяц полезного использования. Месяц полезного использования — это месяц, в котором начислялась амортизация.

Данный показатель формируется в целях определения периода прекращения начисления амортизации по объекту основных средств в целях налогообложения. Величина показателя увеличивается на 1 единицу по каждому факту ежемесячного начисления амортизации по объекту основных средств (кредитовый оборот по счету Н05.02).

В случае применения организацией нелинейного метода начисления амортизации, он используется также для определения количества месяцев расчета амортизации линейным методом до истечения периода полезного использования.

Сумма начисленной амортизации. Сумма начисленной амортизации по данному объекту за указанный месяц. Определяется как дебетовый оборот по счету Н05.02 «Амортизация ОС» в разрезе месяцев.

Сумма начисленной амортизации нарастающим итогом. Учет нарастающим итогом ведется в течение всего срока эксплуатации основного средства.

Величина показателя определяется в конце каждого месяца сложением суммы амортизации по данному объекту на дату начала регистра с суммой, числящейся на конец предыдущего месяца, и суммой амортизации текущего месяца.

Используется для определения остаточной стоимости объекта при его реализации.

Бухгалтерии государственного учреждения 8 – Учет без забот

- Опубликовано 12.10.2016 08:54

- Автор: Administrator

- Просмотров: 9614

Многие учреждения параллельно с бухгалтерским ведут еще и налоговый учет. В этой статье я расскажу вам, какими документами начислять амортизацию в налоговом учете (НУ), изменять параметры начисления, приостанавливать и возобновлять начисление амортизации в программе 1С: Бухгалтерия государственного учреждения 8 редакции 1. 0.

0.

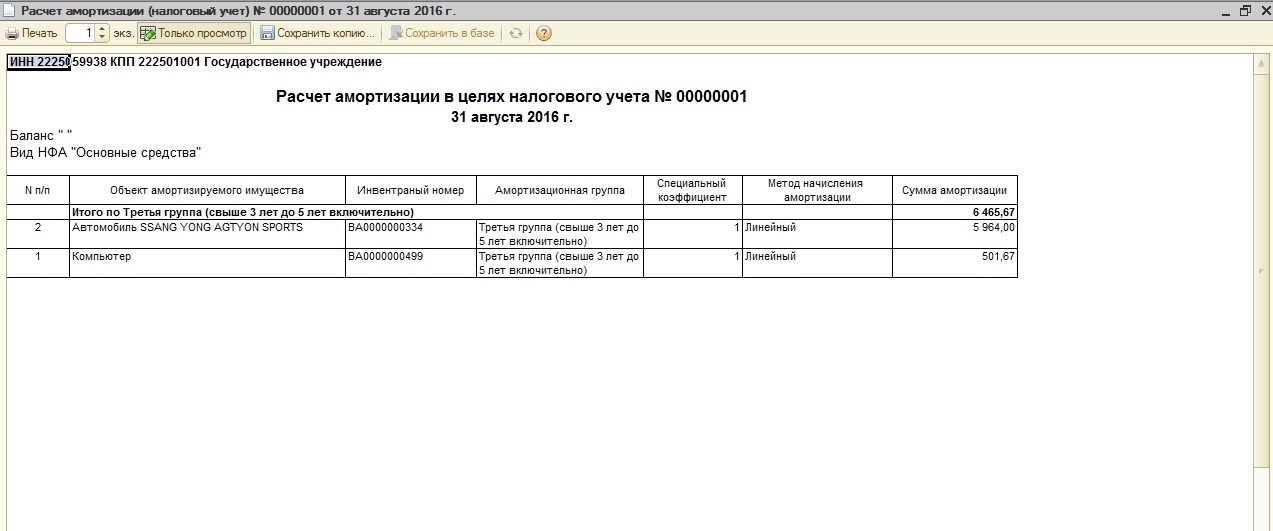

Для учета амортизируемого имущества есть специальный раздел, расположенный в меню «ОС, НМА, НПА» – Амортизируемое имущество. Первый документ данного раздела, который мы рассмотрим, – это «Расчет амортизации (налоговый учет)».

Документ создается последним числом месяца, и по кнопке «Заполнить» в табличную часть подбираются основные средства из документа «Включение в состав амортизируемого имущества». Подробнее о подборе амортизируемого имущества можно прочитать в статье «Подбор амортизируемого имущества в 1С Бухгалтерии государственного учреждения 8 ред. 1.0.»

Для данного документа предусмотрена печатная форма «Расчет амортизации».

При работе с документом необходимо не забывать, что в налоговом учете, так же, как и в бухгалтерском, амортизация начисляется в месяце, следующем за месяцем включения в состав амортизируемого имущества.

Следующий документ, который мы рассмотрим, — это «Приостановка начисления амортизации (налоговый учет)»

Этот документ позволяет приостановить или возобновить начисление амортизации в налоговом учете, при его создании следует выбрать необходимый вид операции.

По кнопке «Подбор» документ нужно заполнить позициями из справочника «Основные средства». Те позиции, по которым не начисляется амортизация в налоговом учете, в документ не выберутся.

Из документа можно распечатать «Список ОС»

И еще один документ, о котором я хочу вам рассказать, – это «Изменение параметров амортизации (налоговый учет)»

Документ позволяет изменить параметры начисления амортизации, например, срок полезного использования или специальный коэффициент НУ. При выборе основного средства автоматически заполняются текущие параметры, которые необходимо изменить на нужные вам.

В этом же разделе есть отчет «Регистр-расчет амортизации основных средств (НМА)»

Отчет формируется за любой период, можно сделать отбор по конкретной амортизационной группе.

Если у вас остались вопросы, вы можете задать их в комментариях к статье.

Автор статьи: Наталья Стахнёва

Консультант Компании «Мэйпл» по программам 1С для государственных учреждений

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Реестр основных средств и амортизация

Резюме: В этой статье мы рассмотрим, что такое реестр основных средств. Какие типы предметов вы должны и не должны учитывать здесь и каковы преимущества их использования. Наконец, после того, как вы учли основные средства, как их амортизировать и в какие сроки. Для наших иллюстраций в What a Figure! Бухгалтерский учет, мы используем Xero облачное программное обеспечение для бухгалтерского учета.

Что такое текущие и основные средства?

Компании обычно имеют активы и пассивы. Активы помогают организации зарабатывать больше денег (например, недвижимость), в то время как обязательства являются постоянным бременем, обычно по ним нужно платить проценты (например, ипотека).

Мы различаем два типа активов: оборотные средства и основные средства.

Оборотные активы

Оборотные активы — это активы, которые можно легко преобразовать в денежные средства и их эквиваленты (обычно в течение года). Они используются и доступны для фирмы для повседневного использования. Например. наличные деньги в кассе, наличные деньги в банке, неоплаченные счета-фактуры, запасы (товаров), ликвидные ценные бумаги.

Основные средства

Основные средства, с другой стороны, обычно используются в течение всего срока существования компании. Обычно их не так просто обменять на наличные. (например, здание, оборудование, программное обеспечение). Их можно дополнительно классифицировать как материальные (например, земля, здания, машины, оборудование) или нематериальные основные средства (например, патенты, товарные знаки или программное обеспечение).

Что такое реестр основных средств?

У большинства компаний есть реестр основных средств. Это включает в себя все материальные и нематериальные основные средства, которыми владеет компания. Он сообщит владельцу/инвестору или, в худшем случае, ликвидатору, какие активы есть в компании. Что можно было бы превратить в наличные деньги и сколько они могли получить за них.

Это включает в себя все материальные и нематериальные основные средства, которыми владеет компания. Он сообщит владельцу/инвестору или, в худшем случае, ликвидатору, какие активы есть в компании. Что можно было бы превратить в наличные деньги и сколько они могли получить за них.

Основные средства обычно используются в течение нескольких лет (иногда даже 10+ лет), и их стоимость обесценивается по мере износа. Реестр основных средств покажет фактическую стоимость этих активов в любой момент времени.

Что такое амортизация?

Вы знаете тот блестящий новый Феррари (основной актив), который вы только что купили в салоне? 😉 Тот, за который вы заплатили полную цену с нулевым пробегом? Ну, он просто потерял огромный процент своей стоимости (амортизировался) из-за того, что вы выгнали его за дверь. К счастью, большинство основных фондов не теряют своей стоимости так быстро. Амортизация происходит по мере износа, поэтому стоимость обычно снижается постепенно. Он уменьшается до точки, где вам нужно будет заменить его.

Различные основные средства имеют разный срок службы, и компании обычно используют одинаковый срок службы для аналогичных основных средств. В основном мы рекомендуем следующее:

-Компьютерное оборудование: 3 года

(Они меняются так быстро, что обычно требуют обновления через 3 года). о том, как часто вам нужно их обновлять.

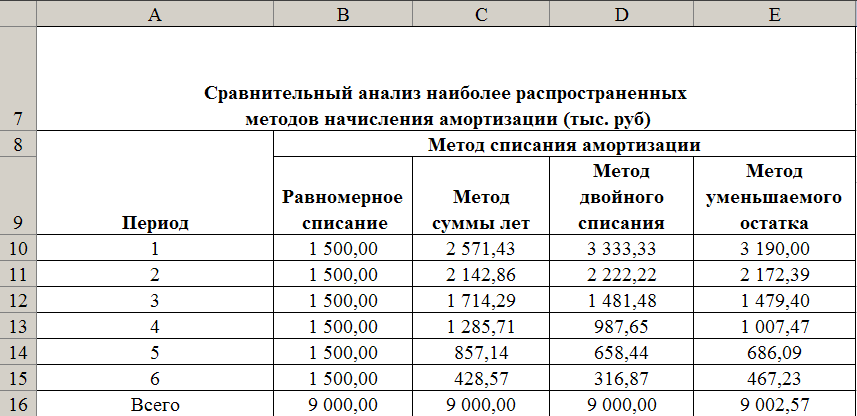

Методы амортизации

Наиболее распространенными методами амортизации являются линейный метод и метод уменьшаемого остатка.

Линейный метод:

При использовании этого метода основное средство теряет одинаковую сумму каждый год.

См. приведенные ниже примеры (из Института корпоративных финансов):

Метод уменьшающегося остатка:

При использовании этого метода основные средства всегда теряют определенный процент от остаточной балансовой стоимости (не от первоначальной цены покупки!). Поэтому стоимость актива никогда не обесценивается до нуля. Этот метод начисления амортизации учитывает, что актив более продуктивен в более ранние годы, чем в более поздние (например, в случае совершенно нового автомобиля).

Налоговые последствия

Один из принципов, лежащих в основе налоговых правил для вычетов , заключается в том, что ваш доход за год должен компенсироваться только теми расходами, которые способствовали получению этого дохода.

Это означает, что полная стоимость основных средств не подлежит налогообложению в год покупки. Вместо этого их амортизационные отчисления (каждый год) уменьшают сумму налога на прибыль, на которой они основаны. Это очень важно!

Таким образом, метод начисления амортизации повлияет на налоги, уплачиваемые в любом конкретном году. Если вы используете прямолинейный метод, ваши амортизационные отчисления в первые несколько лет будут меньше (по сравнению с методом снижающегося остатка). Поэтому в первые несколько лет вы будете платить больше налогов, если будете использовать прямолинейный метод, но в последующие годы вы будете платить меньше налогов.

Тогда как, если вы используете метод уменьшаемого остатка, вы будете платить меньше налога в начале и больше в конце срока службы основных средств. Это связано с более высокими амортизационными отчислениями в начале и меньшими в конце.

Это связано с более высокими амортизационными отчислениями в начале и меньшими в конце.

Основные средства в Xero

Чтобы получить доступ к реестру основных средств в Xero, перейдите в раздел Accounts > Основные средства

Здесь вы найдете все основные средства, которые вы сверили (в банковской сверке) с план счетов основных средств. (например, компьютерное оборудование или офисное оборудование).

Все они будут отображаться как «черновик», пока вы не зарегистрируете их (заполните все данные, включая срок службы), чтобы быть готовыми к амортизации.

Регистрация основных средств

Нажмите на любое из активов в черновике и заполните следующие данные, чтобы зарегистрировать его:

В приведенных выше деталях вам не нужно ничего менять / добавлять , если вы не хотите. Срок действия гарантии или серийный номер не являются обязательными.

Балансовая стоимость – вам нужно заполнить балансовую стоимость.

Начальная дата амортизации: рекомендуется выбрать дату приобретения актива

Метод амортизации: рекомендуется линейный метод

именно в отчете о прибылях и убытках вы захотите сравнить свои финансовые результаты с предыдущим месяцем.Легче сравнивать, когда амортизационные отчисления не колеблются в зависимости от дней).Ставка / Эффективные годы: вы можете выбрать один или другой.

5 лет эквивалентны 20%. Или 25% эквивалентны 4 годам. Это просто для вашей информации, так как это не будет отображаться.

Политика основных средств

Мы рекомендуем иметь внутреннюю политику основных средств. Это означает, какова минимальная стоимость актива, которую вы регистрируете в качестве основного средства. Большинство компаний обычно не регистрируют актив ниже 500 фунтов стерлингов / 500 долларов США. Это связано с тем, что даже если срок службы составляет 3 года (36 месяцев), расходы на амортизацию становятся настолько малыми, что администрация амортизации обходится дороже. По этой причине эти активы обычно учитываются как расходы в год покупки.

По этой причине эти активы обычно учитываются как расходы в год покупки.

У Xero есть решение, если вы все еще хотите, чтобы эти активы были в вашем реестре основных средств. Вы можете амортизировать их методом «Полная амортизация при покупке». Это полезно для небольших предметов, которые вы, возможно, захотите отслеживать по какой-либо причине. В этом случае (см. ниже) вам не нужно будет выбирать метод усреднения или эффективные годы.

После завершения регистрации всех основных средств перейдите на вкладку «Зарегистрировано». Это ваш реестр основных средств.

Выполнить амортизацию

Нажмите «Выполнить амортизацию» вверху, чтобы начать расчет и учет амортизации.

Xero автоматически рассчитает для вас амортизационные отчисления. Вам просто нужно нажать подтвердить. Выполняйте амортизацию каждый месяц, пока не достигнете текущей даты.

Если по какой-либо причине вы учли основное средство, которое было приобретено в прошлом, и вы уже выполнили амортизацию за этот период, нажмите «Откатить амортизацию» после нажатия «Выполнить амортизацию». Вам нужно будет выбрать дату отката, и вы сможете пересчитать амортизацию с этой даты.

Вам нужно будет выбрать дату отката, и вы сможете пересчитать амортизацию с этой даты.

Мы надеемся, что эта статья ответила на все ваши вопросы об основных средствах. Однако, если есть что-то, что мы не рассмотрели, или вам нужны дополнительные разъяснения, сообщите нам об этом в комментариях ниже.

Читать дальше: Как составить прогноз движения денежных средств (бесплатный шаблон!)

(RUS) Рассчитать регистр амортизации основных средств

Твиттер LinkedIn Фейсбук Электронная почта

- Статья

- 2 минуты на чтение

Важно

Это содержимое заархивировано и не обновляется. Актуальную документацию см. в документации по продукту Microsoft Dynamics 365. Последние планы выпуска см. в разделе Планы выпуска Dynamics 365 и Microsoft Power Platform.

в документации по продукту Microsoft Dynamics 365. Последние планы выпуска см. в разделе Планы выпуска Dynamics 365 и Microsoft Power Platform.

Применяется к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2

Перед расчетом налогового регистра необходимо настроить регистр амортизации ОС в форме Налоговые регистры и создать журнал налоговых регистров.

Примечание

Этот раздел не был полностью обновлен для Microsoft Dynamics AX 2012 R2.

Примечание

Для получения дополнительной информации см. (RUS) Настройка журнала амортизации основных средств.

Нажмите Главная книга > Журналы > Журнал налогового регистра .

Нажмите CTRL+N, чтобы создать новый журнал регистрации, и введите необходимые данные. Вы можете создать новый журнал, только если все предыдущие журналы утверждены.

Примечание

Для получения дополнительной информации см. (RUS) Создание журнала налогового регистра и (RUS) Утверждение регистра.

Нажмите Lines , чтобы открыть Зарегистрируйте строки журнала формы . Строки журнала регистров создаются со статусом Не рассчитано .

Выберите строку журнала амортизации ОС .

Нажмите Вычисление регистра > Вычислить текущий для расчета регистра.

Нажмите OK , чтобы подтвердить расчет. После расчета статус регистра отображается как Calculated в поле Статус .

Примечание

Для просмотра сведений в строках реестра после расчета нажмите Строки реестра , чтобы открыть форму Строки реестра .

Установите флажок Approved , чтобы утвердить реестр.