Как происходит распределение НДС в 1С Бухгалтерия 8.3

«Подслушано у консультанта 1С»

Узнавайте новые методы и лайфхаки учета в 1С в нашем Telegram-канале.

Подписаться

Загрузка

К списку статей

Учет НДС и отчетность по НДС

22 апреля 2022

Мария Полосина

редактор Scloud

Для начала дадим определение понятию «Распределение НДС» — это значит разделение суммы НДС на части. При этом одна часть будет принята к возмещению и уменьшает отчисления налога, а вторая часть будет учитываться в затратах. Разберем, каким образом происходит распределение НДС в 1С 8.3 Бухгалтерия.

Основными факторами необходимости распределения НДС являются:

Рассмотрим схему для наглядного понимания. Видно, что распределяться будет сумма налога, входящая в стоимость материала «ТМЦ2».

-

К возмещению будет принят (НДС1).

-

К возмещению не будет принят (НДС3).

-

Будет распределяться (НДС2).

Для того чтобы вести правильный учет распределения ставки налога, в программе 1С необходимо провести некоторые настройки. Зайдем в настройку «Учетная политика», «Настройки налогов и отчетов ».

Здесь в разделе НДС проверяем наличие галочек возле пунктов:

Технология распределения суммы налога простая – для каждого материала указывается необходимый способ, который можно задать прямо в документе поступления в графе «Способ учета НДС». В списке отразится четвертый вариант «Блокируется до подтверждения 0%» — это для экспортных операции, его рассматривать не будем:

В списке отразится четвертый вариант «Блокируется до подтверждения 0%» — это для экспортных операции, его рассматривать не будем:

Заполнять графу «Способ учета НДС» необходимо во всех документах с номенклатурными позициями в табличной части.

Например, в документе «Отчет производства за смену» можно отразить один материал с указанием разных способов учета НДС:

Все остальные документы заполняются по такому же принципу:

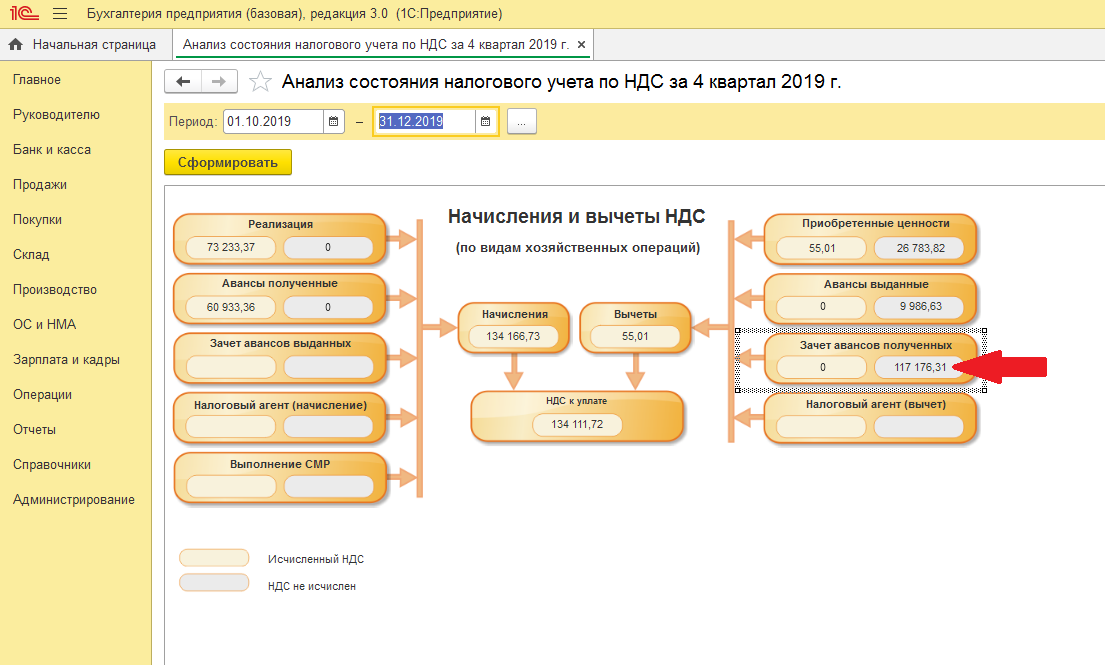

По НДС ведется квартальная отчетность. Для создания отчета переходим на вкладку меню «Операции» и открываем «Помощник по учету НДС».

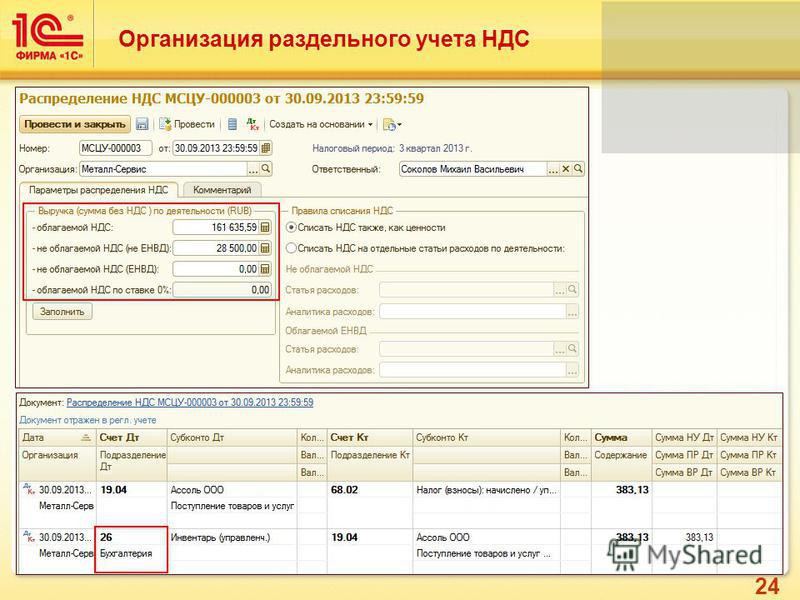

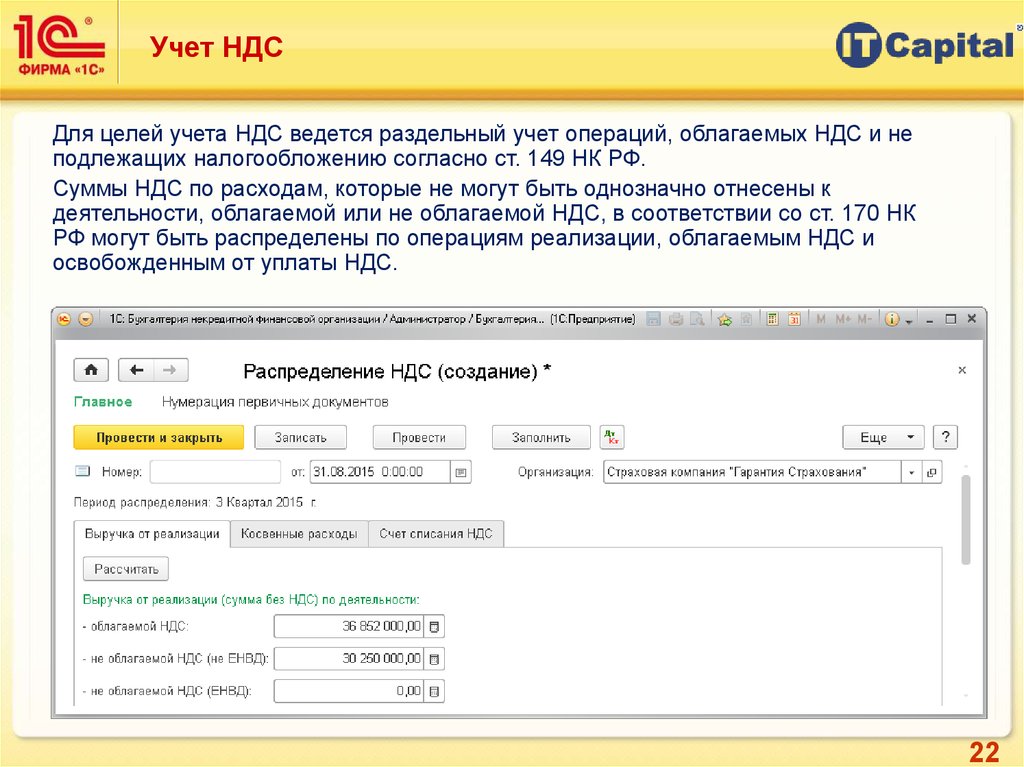

Основными документами являются «Формирование книги покупок» и «Распределение НДС» — данный пункт отобразится в отчете только при наличии номенклатурных позиций с указанным способом учета НДС «Распределяется»:

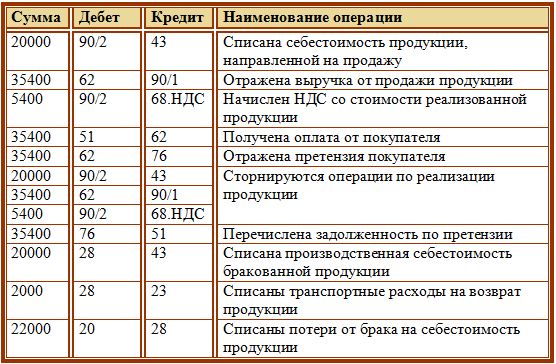

Документ «Распределение НДС» оформляется автоматически через нажатие кнопок «Заполнить» и «Распределить». Рассчитаются суммы с реализаций продукции с НДС и без НДС, которые используются как коэффициент при распределении. Также произойдет разделение суммы налога, который подлежит распределению, пропорционально сумме продаж на две части:

Рассчитаются суммы с реализаций продукции с НДС и без НДС, которые используются как коэффициент при распределении. Также произойдет разделение суммы налога, который подлежит распределению, пропорционально сумме продаж на две части:

Распределение каждой суммы происходит детально, включая первичный документ:

В проводках также можно увидеть разделение сумм НДС по дебетовому 19 счету:

В табличной части документа «Формирование записей книги покупок» отразятся суммы налога, которые будут приняты к вычету:

После чего необходимо проверить 19 счет. Если все выполнено правильно, то остатки на нем будут нулевые:

(Рейтинг: 3 , Голосов: 1 )

Поделиться

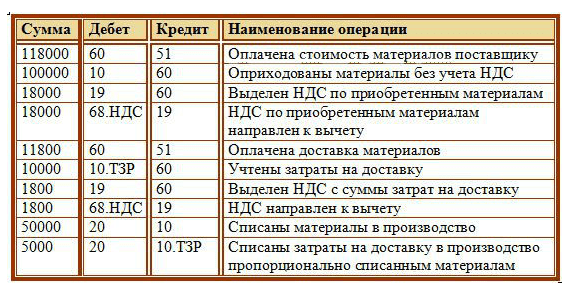

Транспортно-заготовительные расходы в 1С 8. 3

3

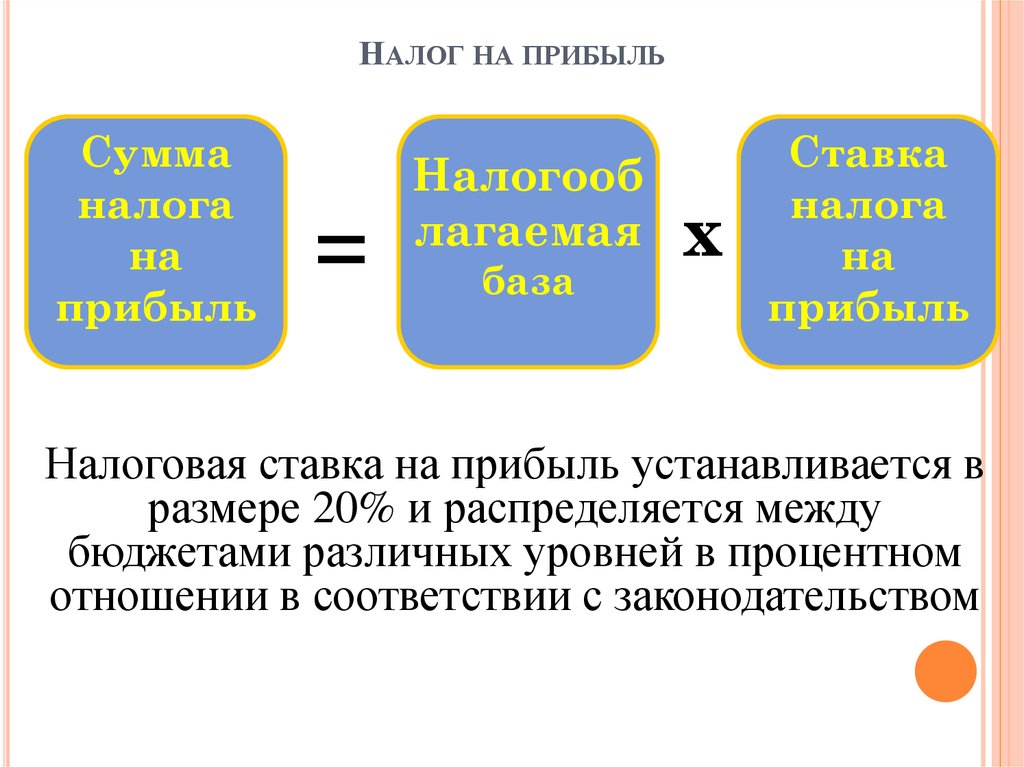

Налог на прибыль в 1С Отчетность

26 марта 2021 г.

Отчет «Анализ учета по НДС»

Учет НДС и отчетность по НДС

14 сентября 2022 г.

Как закрыть счет 76АВ в 1С БП 3.0

Учет НДС и отчетность по НДС

21 сентября 2022 г.

для бизнеса

к Новому году

1670679669

Бухгалтерии 8» (ред. 3.0) |

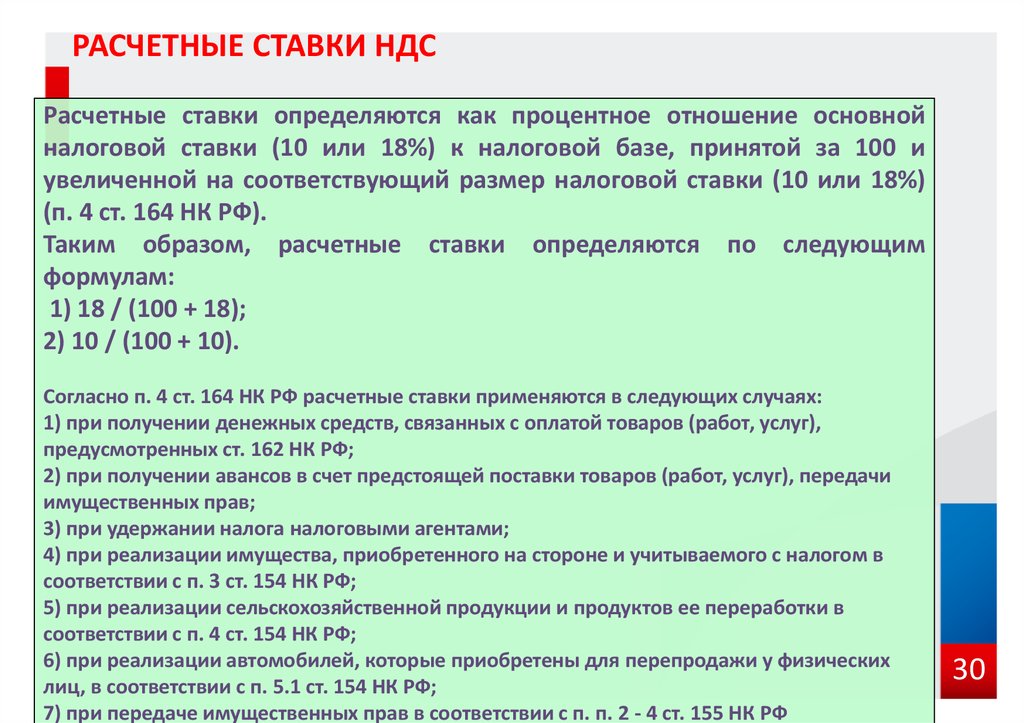

Раздельный учет НДС: новая методика в 1С: Бухгалтерия предприятия (ред. 3.0)

В программе 1С: Бухгалтерия предприятия ред. 3.0 появился новый механизм. С помощью него можно сразу выбрать способ учета входного НДС в момент ввода первичного документа в базу. О том, как новый алгоритм раздельного учета упростит работу бухгалтеру, и как его использовать на практике, вы узнаете из статьи методистов фирмы «1С».

Содержание

Обязанность вести раздельный учет НДС

Нынешний способ раздельного учета НДС в программах «1С»

Новая методика раздельного учета НДС

Выбор способа учета НДС при поступлении товаров

Последующая корректировка способа учета НДС

Выбор способа учета НДС при приобретении ОС и НМА

Распределение НДС в соответствии с новой методикой

Раздельный учет НДС по расходам будущих периодов

Новый алгоритм распределения НДС со ставкой 0 процентов

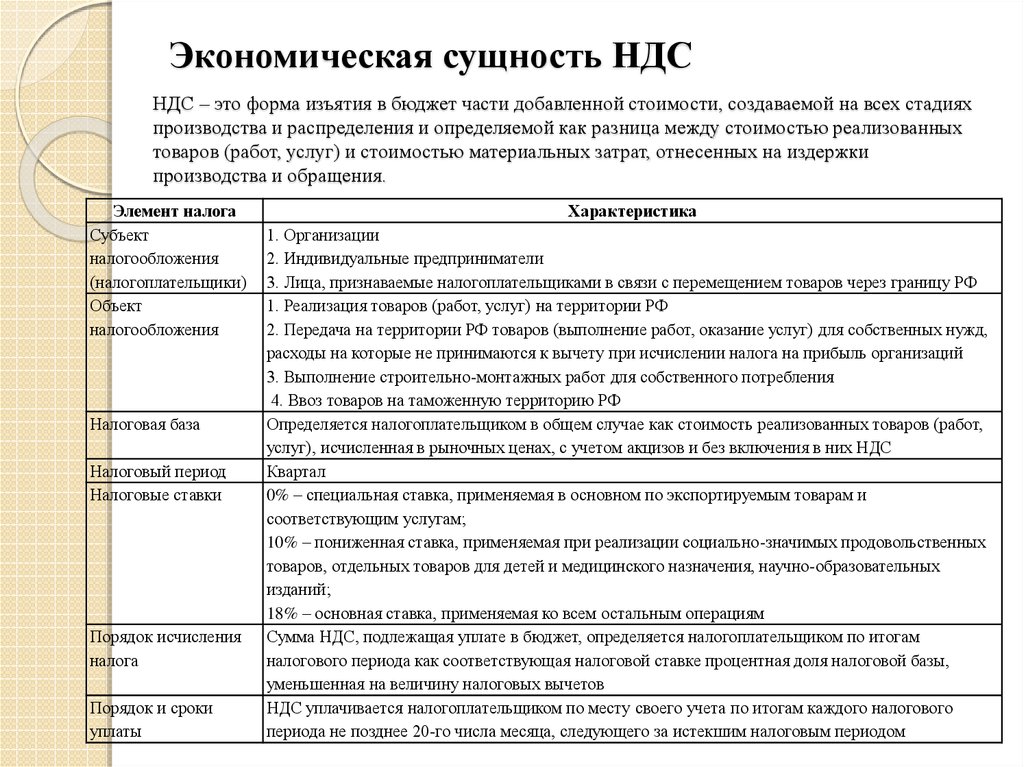

Обязанность вести раздельный учет НДС

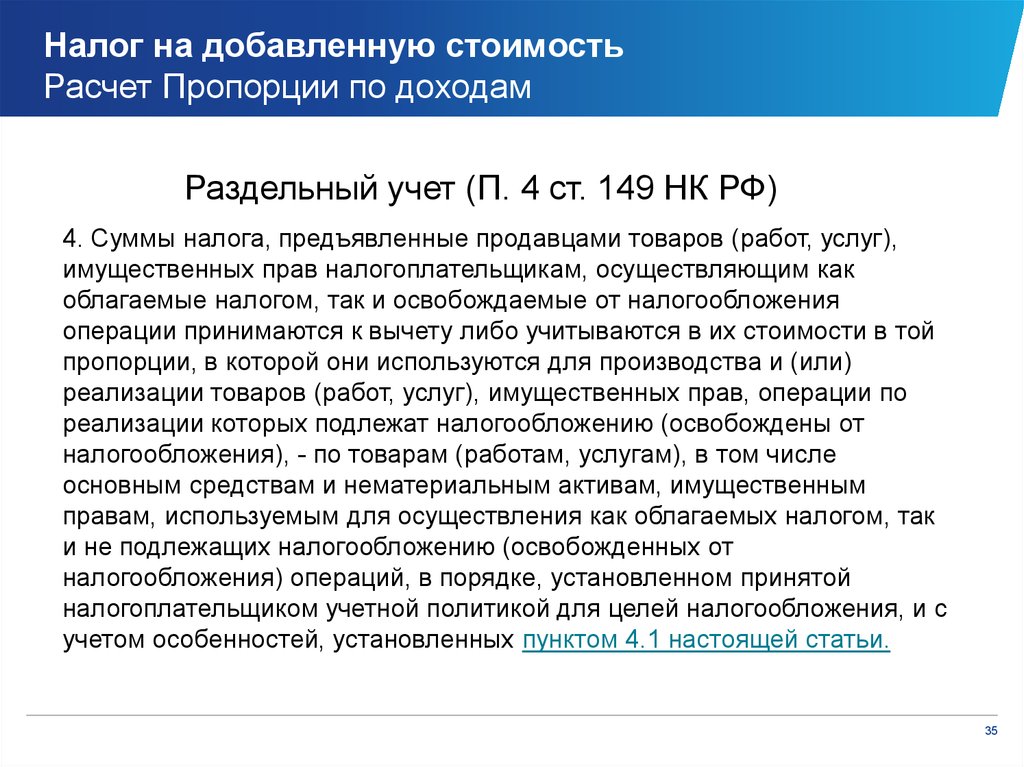

Если в одном налоговом периоде налогоплательщик осуществляет облагаемые и не облагаемые НДС операции, то в соответствии со статьями 149 и 170 НК РФ он обязан вести раздельный учет. Из этого правила есть исключение. Раздельный учет можно не вести, если в налоговом периоде доля расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превысила 5 процентов общей суммы совокупных производственных расходов.

Кроме этого, следует раздельно учитывать суммы входного НДС по товарам (работам, услугам), которые используются в операциях, облагаемых по ставке 0 процентов (п. 3 ст. 172 НК РФ).

Нынешний способ раздельного учета НДС в программах «1С»

Вести раздельный учет в 1С: Бухгалтерия предприятия можно уже с первой редакции программы. Организован он следующим образом.

В течение налогового периода входной НДС аккумулируется на счете 19. Если НДС необходимо включить в стоимость, то в документе поступления указывается, что НДС включается в стоимость. В этом случае НДС на 19 счете не отражается.

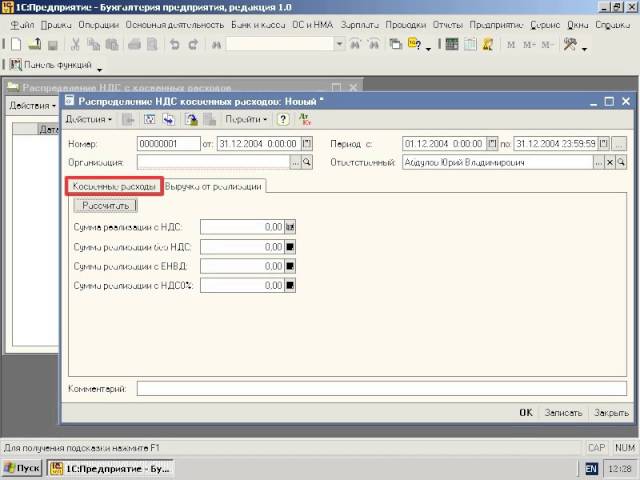

В конце квартала создается документ Распределение НДС косвенных расходов. С помощью этого документа НДС по косвенным расходам распределяется автоматически. Распределение НДС по поступившим основным средствам, НМА и расходам будущих периодов в данном алгоритме не поддерживается.

Новая методика раздельного учета НДС

У счета 19 НДС по приобретенным ценностям появилось новое субконто Способ учета НДС.

С его помощью раздельный учет НДС станет более наглядным. Субконто может принимать одно из четырех значений:

— Принимается к вычету;

— Учитывается в стоимости;

— Для операций по 0%;

— Распределяется.

Дополнительное субконто Способ учета НДС добавлено почти в 20 документов учетной системы.

Таким образом бухгалтер уже в момент ввода первичных документов может самостоятельно выбрать, куда отнести НДС по каждому поступлению товаров (работ, услуг).

Это сделает учет НДС более прозрачным и наглядным, поскольку позволит отследить движение входного НДС в любой момент времени, не дожидаясь конца налогового периода.

Настройки параметров учета для работы по новой методике

Если в деятельности организации появляются экспортные операции или операции, не подлежащие налогообложению (освобождаемые от налогообложения), то в программе необходимо внести изменения в Учетную политику.

Для этого на закладке НДС необходимо установить флаг: Организация осуществляет реализацию без НДС или с НДС 0 процентов.

Чтобы появилась возможность выбора способов учета НДС согласно новой методике, должен быть установлен флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям».

В настройках параметров учета на закладке НДС тоже должен быть установлен флаг Учет сумм НДС ведется:…По способам учета.

Выбор способа учета НДС при поступлении товаров

Изменился внешний вид документа Поступление товаров и услуг с появлением дополнительного субконто Способ учета НДС на счете 19. В табличной части документа отдельно для каждой вводимой номенклатурной позиции добавлен реквизит Способ учета НДС (см. рис. 1).

Рис. 1. Новый вид документа «Поступление товаров и услуг»

Это связано с тем, что поступающие ценности, отраженные в одном документе, могут учитываться по-разному для целей раздельного учета НДС.

Для того чтобы в документе Поступление товаров и услуг значение Способа учета НДС заполнялось автоматически, можно в регистре сведений Счета учета номенклатуры установить значение Способа учета НДС по-умолчанию.

Кроме этого, можно воспользоваться групповой обработкой табличной части списка товаров (кнопка Изменить) и установить Способ учета НДС одновременно для указанного списка товаров.

Посмотрим на примерах, какие проводки сформирует документ Поступление товаров и услуг в зависимости от выбранного значения нового субконто. Проводки документа, сформированного со значением субконто Принимается к вычету, не будут отличаться от проводок, которые формировались при прежней методике раздельного учета, за исключением того, что к 19 счету добавляется третье субконто.

Если в значении субконто будет указано Учитывается в стоимости, то сумма НДС будет учтена в стоимости приобретаемых ценностей, после того как пройдет транзитом через 19 счет. В прежней методике счет 19 задействован не был. Теперь сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Дебет 41 Кредит 19

Отражать НДС, включенный в стоимость товаров, транзитом через 19 счет полезно в учетных целях. Это позволит определить совокупную сумму НДС, включенного в стоимость, и проанализировать данные. Кроме того, эта сумма впоследствии потребуется для заполнения графы 4 Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету Раздела 7 Налоговой декларации по НДС. Используя соответствующие обороты по 19 счету, графу 4 Раздела 7 теперь заполнить не составит труда.

Это позволит определить совокупную сумму НДС, включенного в стоимость, и проанализировать данные. Кроме того, эта сумма впоследствии потребуется для заполнения графы 4 Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету Раздела 7 Налоговой декларации по НДС. Используя соответствующие обороты по 19 счету, графу 4 Раздела 7 теперь заполнить не составит труда.

НДС, учтенный на 19 счете со значением субконто Для операций по 0 %, будет принят к вычету только после выполнения операции Подтверждение нулевой ставки НДС. При этом в бухгалтерском учете сформируются следующие проводки:

Дебет 41 Кредит 60

Дебет 19 Кредит 60

Если по каким-то причинам в субконто Способ учета НДС будет указано иное значение, то после реализации данного товара по ставке 0 процентов, НДС будет автоматически восстановлен. Субсчет 19.07 «НДС по товарам, реализованным по ставке 0 % (экспорт)» в новой методике не задействуется.

Если выбрано субконто Распределяется, то именно сумма НДС, учтенная на счете 19 с этим значением субконто, будет в дальнейшем обрабатываться документом Распределение НДС.

Последующая корректировка способа учета НДС

Способ учета НДС, указанный при поступлении товаров, может корректироваться в дальнейшем другими документами. Например, способ учета НДС, указанный при поступлении как Принимается к вычету, можно скорректировать в документе Перемещение товаров и указать Учитывается в стоимости.

Можно поменять способ учета НДС при передаче материалов в производство.

Счета учета затрат и способ учета НДС можно указать как в табличной части документа Требование-накладная, так и на отдельной закладке Счет затрат (см. рис. 2).

Рис. 2. Корректировка выбранного способа учета НДС

При проведении документа Реализация товаров и услуг в программе выполняется проверка соответствия текущего способа учета НДС ставке НДС в документе реализации, и также при необходимости корректируется способ учета НДС. Уточнять Способ учета НДС можно до тех пор, пока ценность не списана.

Обратите внимание: после того, как НДС был распределен, Способ учета НДС уже поменять нельзя!

Выбор способа учета НДС при приобретении ОС и НМА

При поступлении основного средства на закладке Оборудование нужно указать Способ учета НДС в зависимости от предполагаемого использования основного средства (см. рис. 3).

рис. 3).

Рис. 3. Выбор способа учета НДС в документе «Поступление товаров и услуг»

Установленный способ учета НДС можно изменить в документе Принятие к учету ОС. Аналогичным образом можно указать Способ учета НДС при поступлении и при принятии к учету нематериальных активов (НМА).

Распределение НДС в соответствии с новой методикой

Рассмотрим, как происходит непосредственно процесс распределения НДС. Оборотно-сальдовая ведомость по счету 19 НДС по приобретенным ценностям до распределения НДС изображена на рисунке 4.

Рис. 4. Оборотно-сальдовая ведомость до распределения НДС

По сути, ОСВ по счету 19 теперь является налоговым регистром раздельного учета НДС, где максимально просто и наглядно отображены суммы НДС с различными способами учета. До проведения регламентных операций по распределению НДС и формированию записей книги покупок сальдо на счете 19 не закрыто. Исключение составляет НДС, который учитывается в стоимости: он проходит через 19 счет транзитом.

Таким образом, основная нагрузка по распределению НДС перенесена на первичные документы, а работа с документом Распределение НДС сведена к минимуму и носит формальный характер, поскольку база распределения (выручка) известна, известна и сумма распределяемого НДС. По сравнению с предыдущим вариантом документа теперь табличная часть располагается на одной закладке, где можно видеть сразу всю информацию по распределению НДС.

Особенностью использования документа Распределение НДС является его применение для основных средств и нематериальных активов. Распределение НДС работает в двух режимах:

если мы создаем и заполняем документ в первом или втором месяце квартала, то в него попадает только выручка первого или второго месяца: распределение НДС происходит только по ОС и НМА, принятым к учету, соответственно, в первом или втором месяце квартала;

если мы формируем документ в третьем месяце квартала, то в него попадает выручка всего квартала, происходит распределение НДС по всем ценностям, а также по ОС и НМА, принятым к учету в третьем месяце квартала (см. рис. 5).

рис. 5).

Рис. 5. Период в документе «Распределение НДС»

Заметьте: согласно пункту 4 статьи 170 НК РФ налогоплательщик имеет право выбирать способ расчета пропорции по основным средствам и нематериальным активам, приобретенным в первом или во втором месяце квартала, из двух возможных — по итогам квартала или по итогам соответствующего месяца.

В настоящее время в 1С: Бухгалтерия предприятия ред. 3.0 реализована только методика расчета пропорции по основным средствам и нематериальным активам по итогам месяца принятия к учету. Именно этот способ и следует закрепить в учетной политике организации для целей налогообложения.

В результате проведения документа Распределение НДС сформируются следующие проводки:

Дебет 19 Принимается к вычету Кредит 19 Распределяется

Дебет 19 Учитывается в стоимости Кредит 19 Распределяется

Дебет 19 Для операций по 0% Кредит 19 Распределяется

Дебет 20 Кредит 19 Учитывается в стоимости

Распределяемый НДС теперь переместился на 19 счет с новыми значениями субконто:

— Принимается к вычету;

— Учитывается в стоимости;

— Для операций по 0%.

НДС, который учитывается в стоимости, сразу же списывается на счета учета затрат. Соответствующие проводки появляются и в отношении распределяемого НДС по ОС и НМА, принятых к учету. Кроме этого, корректируются записи специальных регистров, так как меняются первоначальные сведения и параметры амортизации ОС и НМА.

Раздельный учет НДС по расходам будущих периодов

Новая методика раздельного учета НДС подойдет также и в ситуации, когда поступившие в организацию ценности бухгалтер будет списывать не сразу, а равномерно в течение определенного периода времени. Такие ценности будут учитываться в качестве объектов расходов будущих периодов (РБП).

В документе поступления на закладке Услуги указывается счет учета 97.21 Прочие расходы будущих периодов и Способ учета НДС аналогично всем другим видам документов поступления. В карточке счета 97.21 надо указать наименование, первоначальную сумму, вид расхода и прочие параметры списания.

Если документ поступления пришелся на первый или второй месяцы квартала, то никаких изменений в алгоритме списания РБП не происходит. После распределения НДС в конце квартала (если указано, что НДС по РБП Распределяется) программа сформирует следующую проводку:

После распределения НДС в конце квартала (если указано, что НДС по РБП Распределяется) программа сформирует следующую проводку:

Дебет 97.21 Кредит 19.03

— отнесена на РБП сумма НДС

Теперь при проведении регламентной операции Списание расходов будущих периодов программа проанализирует по каждому РБП сальдо счета 97.21 и оставшийся срок списания. Сумма ежемесячного расхода будет рассчитана заново.

Обратите внимание: первоначальная сумма, указанная в карточке РБП, в дальнейшем не используется и не корректируется, а носит сугубо справочный характер.

Новый алгоритм распределения НДС со ставкой 0 процентов

Теперь при реализации на экспорт входной НДС из каждого документа поступления не распределяется на каждую реализацию, как было раньше. Определяется общая сумма НДС, подлежащая распределению, и разносится по документам реализации методом ФИФО. Изменение алгоритма позволяет уменьшить количество проводок и сократить время проведения документа.

После того как НДС рапределен, а в Книге покупок сформирована соответствующая запись, ОСВ по 19 счету будет выглядеть следующим образом (см. рис. 6).

рис. 6).

Рис. 6. ОСВ по 19 счету после распределения НДС

Сальдо для операций по реализации по ставке 0 процентов осталось незакрытым.

Дальнейший порядок действий с «экспортным» НДС не изменился. После того, как будет собран полный пакет документов, подтверждающих реализацию на экспорт, надо сформировать давно знакомые документы;

Подтверждение нулевой ставки НДС;

Формирование записей книги покупок в режиме Предъявлен к вычету НДС 0%.

Обратите внимание: на сегодня пользователи имеют возможность как перейти на новую методику раздельного учета, так и остаться на старой. Для перехода на новую методику нужно:

проверить актуальность установленного релиза программы;

при создании Учетной политики на 2014 год вместе с флагом Организация осуществляет реализацию без НДС и с НДС 0 % установить и флаг Раздельный учет НДС на счете 19 «НДС по приобретенным ценностям»;

открыть Помощник по учету НДС за первый квартал нового года и выполнить автоматическую операцию перехода на новую методику (будут сформированы необходимые движения по конвертации остатков специальных регистров).

Новая методика, безусловно, потребует от бухгалтера определенной аналитической работы и, возможно, разработки внутренних инструкций, касающихся принятия решений по заполнению нового субконто. Зато результат такого учета будет достоверным, наглядным, а уровень автоматизации повысится.

Налог на добавленную стоимость (НДС) | Bloomberg Tax

TOPIC

26 августа 2022 г.

Налог на добавленную стоимость (НДС) взимается в большинстве стран, за исключением США, с добавленной стоимости товаров или услуг на каждом этапе цепочки поставок или импорта. По мере того как правительства по всему миру расширяют свои налоговые сети, международные компании должны быть в курсе меняющихся правил НДС, ставок и требований к подробной отчетности в каждой стране, в которой они работают, чтобы обеспечить соблюдение требований и избежать дорогостоящих штрафов.

Поднимите свое налоговое планирование на новый уровень с помощью международных налоговых решений Bloomberg Tax — анализ, налоговые ставки по странам, практические инструменты, освещение мировых новостей и многое другое.

Запросить демонстрацию

Что такое НДС?

Налог на добавленную стоимость (НДС) – комплексный косвенный налог, взимаемый более чем в 170 странах с продаж, обмена и импорта.

Он взимается на каждом этапе цепочки поставок, часто по ставкам, превышающим 20%, и поэтому представляет собой значительную операционную стоимость.

Это быстро меняющийся налог со ставками, соблюдением требований и механизмами принудительного исполнения. Предприятия должны быть в курсе новых правил НДС, поскольку правительства расширяют свои налоговые сетки.

В некоторых странах НДС называется «налогом на товары и услуги» (GST), и эти два термина в целом взаимозаменяемы.

Ключевые концепции НДС

Налогообязанное лицо

Большинство предприятий и индивидуальных торговцев являются «налогооблагаемыми лицами», ответственными за регистрацию, сбор и перечисление НДС, независимо от того, являются ли они резидентами или нерезидентами страны налогообложения. Во многих странах налогооблагаемые лица-резиденты несут эти обязательства только в том случае, если их налогооблагаемый оборот превышает установленный порог регистрации.

Во многих странах налогооблагаемые лица-резиденты несут эти обязательства только в том случае, если их налогооблагаемый оборот превышает установленный порог регистрации.

Место поставки

НДС взимается страной, в которой происходит сделка, так называемое «место поставки». В разных странах действуют разные правила в отношении того, облагаются ли трансграничные операции налогом в стране поставщика, стране получателя или где-либо еще (например, в месте использования). Несоответствия в правилах между странами создают риск неправильного или двойного налогообложения.

Входной НДС

НДС, уплаченный за товары и услуги, приобретенные зарегистрированным налогоплательщиком в связи с его деятельностью.

Исходящий НДС

НДС, рассчитанный и начисленный при реализации товаров или услуг зарегистрированным налогоплательщиком.

Зачет или вычет НДС

Предприятия, которые учитывают НДС, как правило, имеют право на зачет или вычет входящего НДС. Этот кредит засчитывает их исходящий НДС, чтобы определить их чистую задолженность по НДС перед налоговым органом.

Этот кредит засчитывает их исходящий НДС, чтобы определить их чистую задолженность по НДС перед налоговым органом.

Счет-фактура с НДС

Большинство юрисдикций требует, чтобы транзакции подтверждались счетом-фактурой (или аналогичным документом), в котором указана сумма подлежащего уплате НДС и другая ключевая информация. Кредиты по НДС, как правило, зависят от наличия у налогоплательщика должным образом заполненных и своевременных счетов-фактур по НДС, которые соответствуют строгим формальным требованиям.

Обратное начисление

Иностранные поставщики могут избежать обязательств по уплате НДС по определенным видам операций с местными покупателями, если покупатели обязаны учитывать НДС в соответствии с правилами обратного начисления. Эти правила часто применяются к входящим службам B2B.

Загрузить: Косвенный налог на цифровые услуги B2C Roadmap

Узнайте, как в разных странах применяются — и планируйте применять — НДС, налог на товары и услуги и налог с продаж, чтобы минимизировать риски и соблюдать требования.

Является ли НДС прямым или косвенным налогом?

НДС представляет собой налог на потребление, обычно взимаемый с продаж, обмена и импорта. На каждом этапе цепочки поставок или импорта налог взимается с добавленной стоимости товаров или услуг.

НДС является «косвенным» налогом, поскольку обычно он взимается и перечисляется продавцом. НДС должен быть бесплатным — или «нейтральным» — для бизнеса, потому что, хотя он взимается на каждом этапе цепочки поставок, только конечный покупатель несет полную стоимость. Предприятия могут компенсировать «исходящий НДС», который они взимают с покупателей, с «входным НДС», который они платят за покупки, связанные с бизнесом.

Введение НДС на каждом этапе цепочки поставок не увеличивает общую сумму взимаемого налога по сравнению с эквивалентным налогом с розничных продаж. Однако, поскольку механизмы соблюдения включают в себя отслеживание счетов-фактур и подробные требования к отчетности, НДС легче отслеживать властям, чем налог с продаж, и его труднее уклониться.

Взгляд: навигация в сложном мире электронного выставления счетов-фактур в ЕС

Подробнее о требованиях к соблюдению правил электронного выставления счетов-фактур в ЕС для компаний, ведущих трансграничную деятельность, и об изменениях, которые мы можем ожидать в течение следующих нескольких лет.

В чем разница между НДС и налогом с продаж?

Большинство, но не все страны за пределами США взимают национальный НДС. Ни один из штатов США не взимает НДС. Вместо этого большинство штатов США и меньшинство других стран взимают налог с розничных продаж.

Основные различия между НДС и налогом с продаж

| Налог на добавленную стоимость (НДС) | Налог с продаж | |

| Одноступенчатая и многоступенчатая | Налагается на каждый этап в цепочке поставок. | Вводится только на этапе розничной продажи . |

| Кредитоспособность | Кредитуется предприятиями , но не конечными потребителями. | Как правило, не кредитуется предприятиями или конечными потребителями. |

| Управляемость | Системы выставления счетов, отчетности и кредитования способствуют соблюдению требований . | Больше возможностей для уклонения . |

| Тарифы | Часто взимаются по ставкам выше 10% и даже 20%. | Обычно взимаются по ставкам ниже 10% . |

| Применимые юрисдикции | Реализовано в большинстве стран за пределами США . | Применяется в большинстве штатов США , во многих населенных пунктах США и в Пуэрто-Рико. За пределами США налог с продаж применяется в меньшинстве стран, например, в Малайзии, на островах BES и в некоторых провинциях Канады. |

Скачать: Соответствие Wayfair, НДС и DAC7

Ознакомьтесь с требованиями по сбору косвенных налогов и отчетности, которым должны соответствовать электронные предприятия в соответствии с правилами Wayfair, НДС и DAC7.

Как применяется НДС к продажам на внутреннем рынке?

Вот пример того, как НДС применяется к продажам на внутреннем рынке:

Завод и продавец зарегистрированы в стране А и имеют налогооблагаемый оборот, превышающий порог регистрации в стране А. Фабрика производит письменный стол, который продается розничному продавцу по цене 200 фунтов без учета НДС. Продавец продает стол конечному покупателю по цене 500 фунтов стерлингов без учета НДС.

- Завод и продавец должны зарегистрироваться в качестве плательщика НДС в стране А.

- Фабрика взимает 40 фунтов выходного НДС страны А с розничного продавца и перечисляет его налоговому органу страны А.

- Продавец берет 40-фунтовый кредит входящего НДС за НДС, который он перечисляет Фабрике, и взимает 100 фунтов исходящего НДС с Конечного покупателя.

- Розничный торговец перечисляет 60 фунтов чистого НДС в налоговый орган страны А (разницу между обязательством по исходящему НДС и кредитом по входящему НДС).

- Налоговое бремя в конечном итоге ложится на Конечного покупателя, который платит 100 фунтов НДС и не имеет права на вычет входного НДС.

- Налоговый орган страны А получает в общей сложности 100 фунтов: 40 фунтов от завода и 60 фунтов от продавца.

О каких изменениях в правилах и льготах по НДС должны знать предприятия, чтобы соответствовать требованиям?

- Ставки и льготы : Ставки и льготы меняются по мере того, как правительства реагируют на экономическое и политическое давление.

- Налоговые кредиты и вычеты : В некоторых странах процедурные требования могут быть строгими. Тем не менее, также могут быть возможности потребовать ранее невостребованные кредиты в будущих налоговых годах.

- Налоговая юрисдикция : Многие страны вносят поправки в свои так называемые правила «места поставки», чтобы больше трансграничных транзакций облагалось налогом в стране клиента, включая цифровые поставки, потребительские покупки в электронной коммерции и живые виртуальные События. Это может потребовать от поставщиков регистрации и ознакомления с практикой НДС в их рыночных юрисдикциях.

- Ответственность платформы электронной коммерции : Все больше стран поощряют или требуют от цифровых платформ сообщать и удерживать НДС по различным транзакциям электронной торговли. Базовые продавцы могут ожидать повышенного внимания к своей коммерческой деятельности.

- Электронное выставление счетов : все больше стран требуют от предприятий выставлять счета в электронном виде и даже получать разрешение правительства в цифровом виде перед выставлением счетов в соответствии с так называемой «моделью оформления».

Загрузить: OnPoint – Электронное выставление счетов и налог на добавленную стоимость

Эта презентация знакомит с электронным выставлением счетов и рассматривает тенденцию к обязательному электронному выставлению счетов и модели оформления счетов. Также рассматриваются тематические исследования модели оформления счетов, реализованной в Италии, Бразилии и Китае.

Является ли НДС нейтральной стоимостью для моего бизнеса?

Теоретически системы НДС должны быть нейтральными (т. е. бесплатными) для предприятий благодаря системе кредитования. В конечном итоге расходы должны полностью ложиться на конечного покупателя, который не может вычесть входной НДС. Однако на практике расходы по НДС для предприятий могут быть высокими по нескольким причинам, в том числе:

- Незачитываемые расходы по НДС (например, в некоторых странах топливо или деловые развлечения)

- Несоответствие денежных потоков между платежами и возмещениями

- Расходы на соблюдение требований, штрафы и пени

- Консультационные услуги

Как мой бизнес может сократить расходы, связанные с НДС?

Предприятия могут снизить расходы по НДС за счет:

- Создание систем для контроля и соблюдения сроков подачи документов, требований по выставлению счетов и т.

д.

д. - Использование группировки НДС для минимизации обязательств по НДС внутри компании

- Структурирование корпоративных групп для максимизации эффективности НДС и обеспечения права на вычеты по НДС

- Использование схем отсрочки НДС на импорт для облегчения движения денежных средств

- Разработка надежных внутренних возможностей НДС для сокращения расходов на консультантов

Взгляд: холдинговые компании и возмещение НДС

Недавние судебные решения усиливают необходимость для холдинговых компаний предоставлять доказательства их «предполагаемой экономической деятельности», если они хотят возместить НДС, понесенный в связи с затратами, связанными с рефинансированием, реструктуризацией и сделкой транзакции.

Инструменты для исследования и практики НДС

Bloomberg Tax предлагает экспертный контекст и непревзойденный контент, чтобы международные налоговые специалисты могли уверенно ориентироваться в нюансах требований НДС. Получите доступ к анализу и интерпретации, подготовленным практиками, в наших портфелях, которые помогут вам разработать и реализовать сложные международные налоговые стратегии.

Получите доступ к анализу и интерпретации, подготовленным практиками, в наших портфелях, которые помогут вам разработать и реализовать сложные международные налоговые стратегии.

Для доступа к этой информации требуется подписка на налоговую службу Bloomberg. Нет доступа? Запросить демо.

НДС Навигатор

Навигатор НДС обеспечивает глобальный охват НДС, налога на товары и услуги и налога с продаж, а также обобщает основные темы о правилах каждой страны, включая прецедентное право, административные рекомендации и моменты планирования.

Дорожная карта электронной коммерции

Краткое изложение принятых и предлагаемых правил косвенного налогообложения для налогообложения входящей цифровой экономики между бизнесом и потребителем, со ссылками на первоисточники и дополнительной информацией.

Международные формы НДС

База данных с возможностью поиска, которая включает формы для регистрации, отчетности и проведения различных выборов.

Таблица НДС

Настраиваемый инструмент, который позволяет вам сравнивать различные аспекты закона об НДС, налоге на товары и услуги и налоге с продаж в выбранных вами юрисдикциях. Охвачено более 70 тем.

Охвачено более 70 тем.

В центре внимания основательница CPA и бухгалтерской фирмы Кейла Хилл-Травик

Ребекка Бейкер

Baker Tilly покупает американскую юридическую фирму в составе «Большой четверки» по расширению услуг

Крис Опфер

Трейдеры получают неожиданную прибыль от войны Путина с низкими налогами: Хавьер Блас

Хавьер Блас

Bloomberg Tax дает нам уверенность в том, что вся самая свежая информация находится в одном месте.Нам не нужно беспокоиться о том, являются ли наши источники правильными или актуальными.

Алекс Гарсия

Старший международный налоговый аналитик

Avnet, Inc.

Bloomberg Tax полностью изменил мою способность предоставлять нашим внутренним командам быстрые и точные отзывы о возможных налоговых последствиях по всему миру. Специфика и полнота продукта не являются чем-то, что я нашел в каких-либо других коммерчески доступных инструментах налогового исследования.

Magnolia Madsen

Налоговый директор и корпоративный советник

Graebel Companies Inc.

Одна из моих любимых функций — построитель диаграмм подоходного налога, который позволяет мне одним нажатием кнопки легко определить ставку удерживаемого налога между двумя странами для обычных операций, таких как дивиденды, проценты и роялти.

Дженнифер Кури

Менеджер по корпоративным налогам

Victaulic

Будьте в курсе событий в области международного налогообложения благодаря экспертному анализу, всестороннему охвату, новостям и практическим инструментам от Bloomberg Tax.

Запросить демонстрацию

В чем разница между налогом с продаж и НДС?

Косвенный налогКарла Юрьянсон

В чем разница между налогом с продаж и налогом на добавленную стоимость (НДС)? И налог с продаж, и НДС являются видами косвенного налога — налога, взимаемого продавцом, который взимает плату с покупателя во время покупки, а затем уплачивает или перечисляет налог правительству от имени покупателя. Налог с продаж и НДС являются распространенной причиной путаницы в сообществе корпоративных налогов. Для дальнейшего объяснения давайте обрисуем сходства и различия между этими двумя видами косвенного налога.

Обзор налога с продаж и НДС

Налог с продаж взимается розничным продавцом, когда достигается окончательная продажа в цепочке поставок. Другими словами, конечные потребители платят налог с продаж при покупке товаров или услуг. При покупке расходных материалов или материалов, которые будут перепроданы, предприятия могут выдавать продавцам сертификаты о перепродаже и не обязаны платить налог с продаж. До момента продажи конечному потребителю налог с продаж не взимается, и налоговые органы не получают налоговых поступлений.

При покупке расходных материалов или материалов, которые будут перепроданы, предприятия могут выдавать продавцам сертификаты о перепродаже и не обязаны платить налог с продаж. До момента продажи конечному потребителю налог с продаж не взимается, и налоговые органы не получают налоговых поступлений.

НДС , с другой стороны, взимается всеми продавцами на каждом этапе цепочки поставок. Поставщики, производители, дистрибьюторы и розничные продавцы взимают НДС с налогооблагаемых продаж. Точно так же поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок. Предприятия должны отслеживать и документировать НДС, который они платят за покупки, чтобы получить кредит на НДС, уплаченный в их налоговой декларации. В рамках режима НДС налоговые юрисдикции получают налоговые поступления по всей цепочке поставок, а не только в точке продажи конечному потребителю.

Что вызывает требование налоговой администрации?

Обязательства по налогу с продаж инициируются:

- Nexus — например.

налогоплательщики, физически присутствующие в налоговой юрисдикции или соответствующие пороговым значениям экономической взаимосвязи

налогоплательщики, физически присутствующие в налоговой юрисдикции или соответствующие пороговым значениям экономической взаимосвязи

До решения Верховного суда по делу South Dakota v. Wayfair 2018 года нексус зависел от «физического присутствия» компании в штате. Но в мире после Wayfair , если ваш бизнес продает товары в любом штате — даже если вы не имеете физического присутствия в этом штате и транзакция осуществляется только онлайн — теперь вы можете быть обязаны зарегистрироваться в этом штате и собирать налог с продаж, если вы превысите порог «экономической связи». Программное обеспечение для автоматизации налога с продаж может помочь вам понять и определить, достигли ли вы порога взаимосвязи.

Сбор НДС требуется при следующих обстоятельствах:

- Постоянное представительство – Наличие объекта, бухгалтерского учета или возможность заключать контракты

- Порог для регистрации — налогоплательщики, деятельность которых превышает порог в денежной форме в налоговой юрисдикции

- Иногда обязанность по регистрации плательщика НДС возникает в связи с определенным видом деятельности (например, юридические услуги)

Кто собирает и перечисляет налог с продаж и НДС?

Как для налога с продаж , так и для НДС продавец несет ответственность за сбор налога и его перечисление в соответствующий налоговый орган, хотя бывают случаи, когда покупатель должен вместо этого признать налог.

Выставление счетов

- Налог с продаж : Продавец должен указать налог с продаж отдельно.

- НДС : Продавец должен отдельно указать НДС и указать регистрационный номер для счета-фактуры; однако в большинстве юрисдикций с НДС цены указаны с учетом налога.

Кто платит налог с продаж и НДС?

- Налог с продаж : Платит только конечный потребитель.

- НДС : Все покупатели платят НДС; однако экономическое бремя НДС лежит на конечном потребителе, поскольку он не имеет права вычитать входной НДС.

Налогообложение покупок предприятиями

- Налог с продаж : Торговые посредники выдают продавцу свидетельство об освобождении от уплаты налогов и не платят налог при покупке товаров для перепродажи.

- НДС : Торговые посредники уплачивают налог продавцу и требуют возмещения НДС в отношении суммы налога, уплаченной за коммерческие ресурсы.

Аудиторские риски по налогу с продаж и НДС

- Налог с продаж : Поставщики, которые продают торговым посредникам, должны хранить действительные сертификаты об освобождении от налогов в файле или рискнуть аудиторской оценкой превратить освобожденные продажи в облагаемые налогом продажи.

- НДС : Все стороны должны хранить счета-фактуры за покупки, подтверждающие уплату НДС, чтобы получить возмещенный НДС.

Сроки поступления налогов для налоговых органов

- Налог с продаж : Налоговые органы не получают налоговых поступлений до продажи конечному потребителю.

- НДС: Налоговые органы получают налоговые поступления намного раньше, получая налоговые поступления по всей цепочке распределения по мере добавления стоимости.

Что должен делать покупатель, если продавец не обязан взимать налог или взимать налог с определенных товаров, как указано в налоговом законодательстве?

- Налог с продаж : Рассчитайте и перечислите соответствующий налог за использование в соответствующий налоговый орган.

- НДС: Как правило, при необходимости покупатель должен рассчитать и сообщить об обратном платеже.

Как Thomson Reuters OneSource может помочь вам управлять налогом с продаж, НДС и другими косвенными налогами?

Если вы специалист по корпоративным налогам и имеете дело с косвенными налогами, такими как налог с продаж и НДС, узнайте, как глобальное программное обеспечение для определения налогов, такое как OneSource Definition, может помочь вам правильно рассчитать налоги с первого раза и каждый раз.

Вы не уверены в налоговых обязательствах вашей компании? Если это так, мы рекомендуем вам изучить наш блог для получения дополнительной информации о косвенных налогах: «Есть ли у вашей компании обязательство по уплате налога с продаж в нескольких штатах?»

- Фейсбук

- Твиттер

- Линкедин

- Эл.