Налоговый калькулятор — Расчет транспортного налога | ФНС России

Оставить отзыв

Регион:

—Выберите—01 Республика Адыгея 02 Республика Башкортостан03 Республика Бурятия04 Республика Алтай05 Республика Дагестан06 Республика Ингушетия07 Кабардино-Балкарская Республика08 Республика Калмыкия09 Карачаево-Черкесская Республика10 Республика Карелия11 Республика Коми12 Республика Марий Эл13 Республика Мордовия14 Республика Саха (Якутия)15 Республика Северная Осетия-Алания16 Республика Татарстан17 Республика Тыва18 Удмуртская Республика19 Республика Хакасия20 Чеченская Республика21 Чувашская Республика22 Алтайский край23 Краснодарский край24 Красноярский край25 Приморский край26 Ставропольский край27 Хабаровский край28 Амурская область29 Архангельская область30 Астраханская область31 Белгородская область32 Брянская область33 Владимирская область34 Волгоградская область35 Вологодская область36 Воронежская область37 Ивановская область38 Иркутская область39 Калининградская область40 Калужская область41 Камчатский край42 Кемеровская область — Кузбасс43 Кировская область44 Костромская область45 Курганская область46 Курская область47 Ленинградская область48 Липецкая область49 Магаданская область50 Московская область51 Мурманская область52 Нижегородская область53 Новгородская область54 Новосибирская область55 Омская область56 Оренбургская область57 Орловская область58 Пензенская область59 Пермский край60 Псковская область61 Ростовская область62 Рязанская область63 Самарская область64 Саратовская область65 Сахалинская область66 Свердловская область67 Смоленская область68 Тамбовская область69 Тверская область70 Томская область71 Тульская область72 Тюменская область73 Ульяновская область74 Челябинская область75 Забайкальский край76 Ярославская область77 город Москва78 Санкт-Петербург79 Еврейская автономная область83 Ненецкий AO86 Ханты-Мансийский автономный округ-Югра87 Чукотский АО89 Ямало-Ненецкий автономный округ91 Республика Крым92 город Севастополь Обязательное поле ввода

Год:

—Выберите—20212022 Обязательное поле ввода

Количество месяцев владения ТС:

При регистрации и снятии с регистрации автомобиля за период менее одного месяца (в один день, с 1 по 15 число, с 16 по 30 число, при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца) транспортный налог не исчисляется.

Обращаем внимание, что если регистрация транспортного средства произошла до 15-го числа месяца включительно или снятие транспортного средства с регистрации произошло после 15-го числа соответствующего месяца, то для исчисления налога за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

010203040506070809101112 Обязательное поле ввода

Вид транспортного средства:

Обязательное поле ввода

Мощность двигателя:

Обязательное поле ввода

Разрешается вводить только цифры.

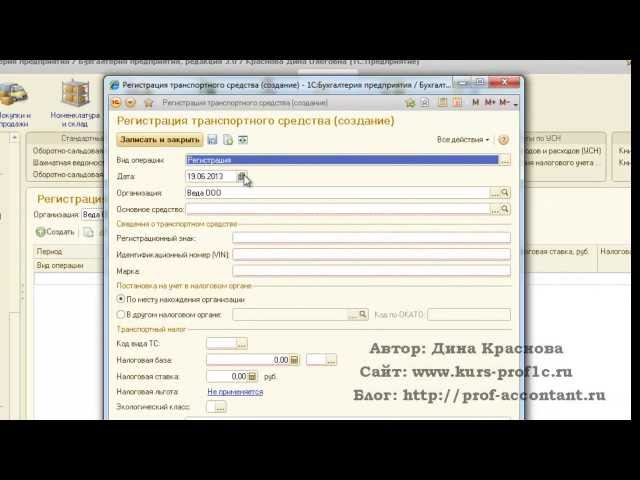

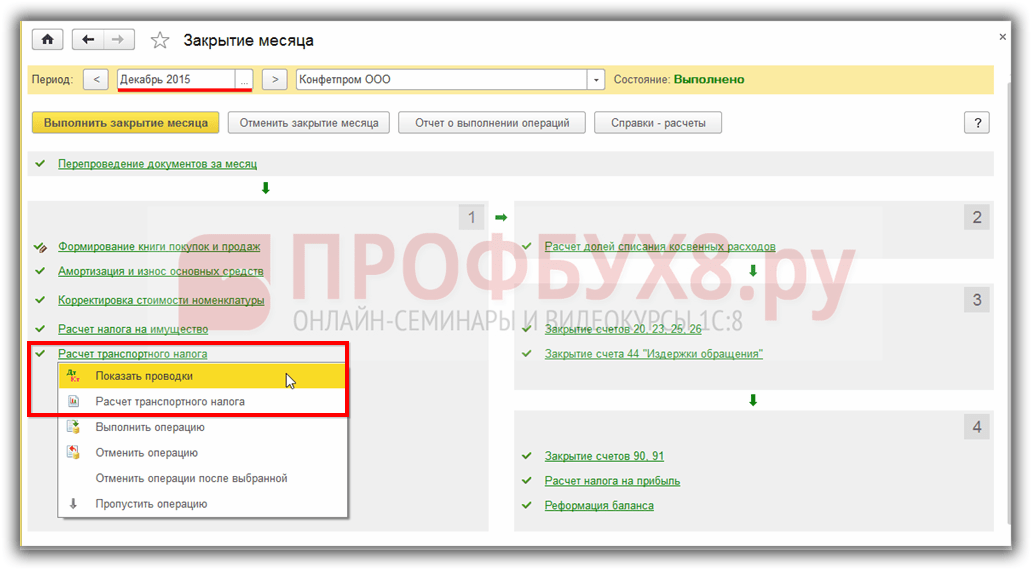

Начислен транспортный налог (бухгалтерские проводки)

Начислен транспортный налог — проводки в бухгалтерском учете по данной операции могут быть различными. От чего зависит отражение в проводках тех или иных счетов учета, вы узнаете из нашей статьи, а также сможете разобраться с тем, как начисляется и учитывается транспортный налог.

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ).

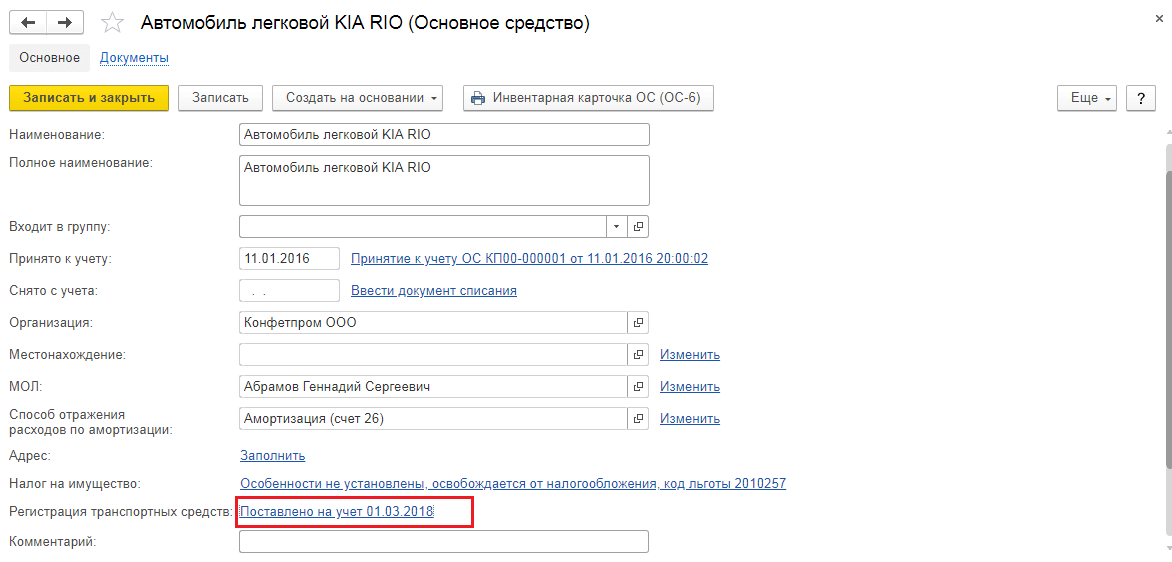

Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

О нюансах регистрации транспорта и налоговых последствиях ее отсутствия читайте в статье «Отсутствие регистрации транспортного средства не освободит от транспортного налога».

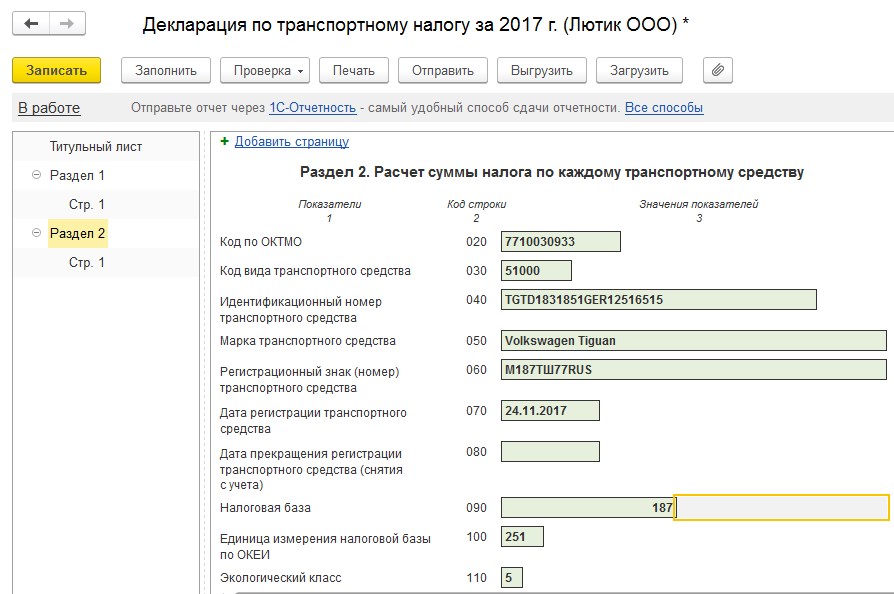

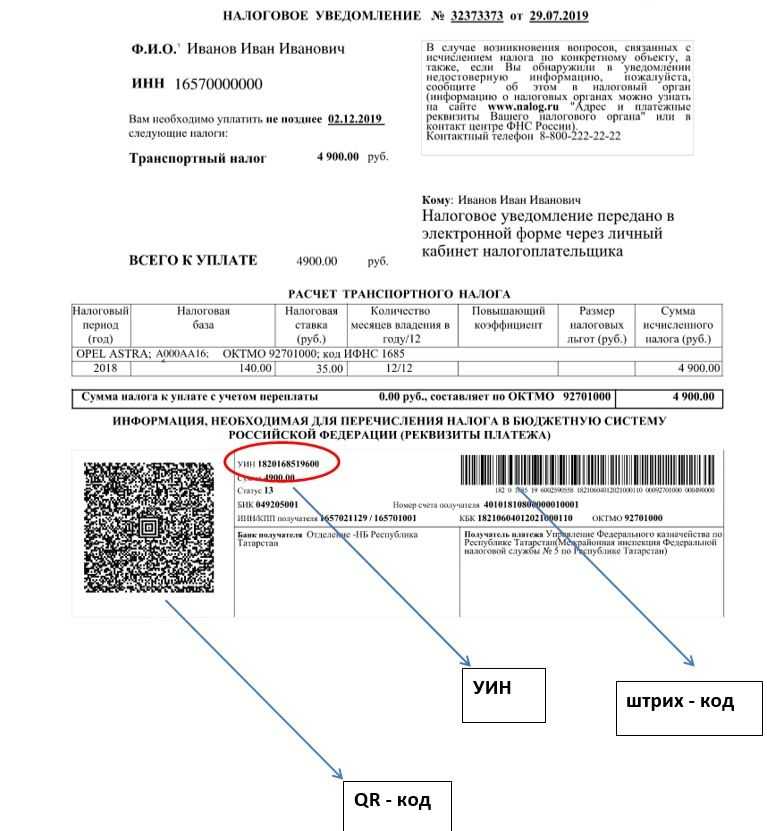

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена за юрлицами. Несмотря на то, что с налога за 2020 год для организаций отменена сдача деклараций по транспортному налогу, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц), считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

2 ст. 362 НК РФ).

ВАЖНО! С 2022 года повышающие коэффициенты 1,1 и 2 отменены. Подробнее об этом читайте в нашем материале.

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

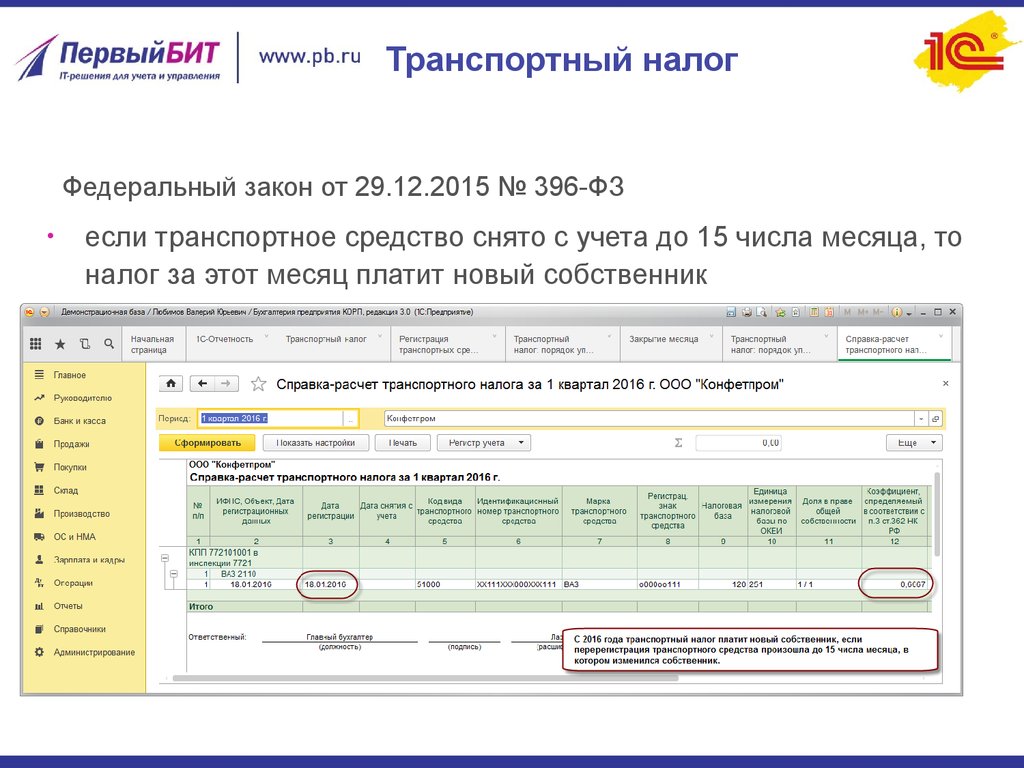

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. При этом месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2022, то транспортный налог за 2022 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2022 года, а у продавца — по март 2022 года включительно.

Образец платежного поручения по транспортному налогу для организаций и детальную инструкцию по его заполнению вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

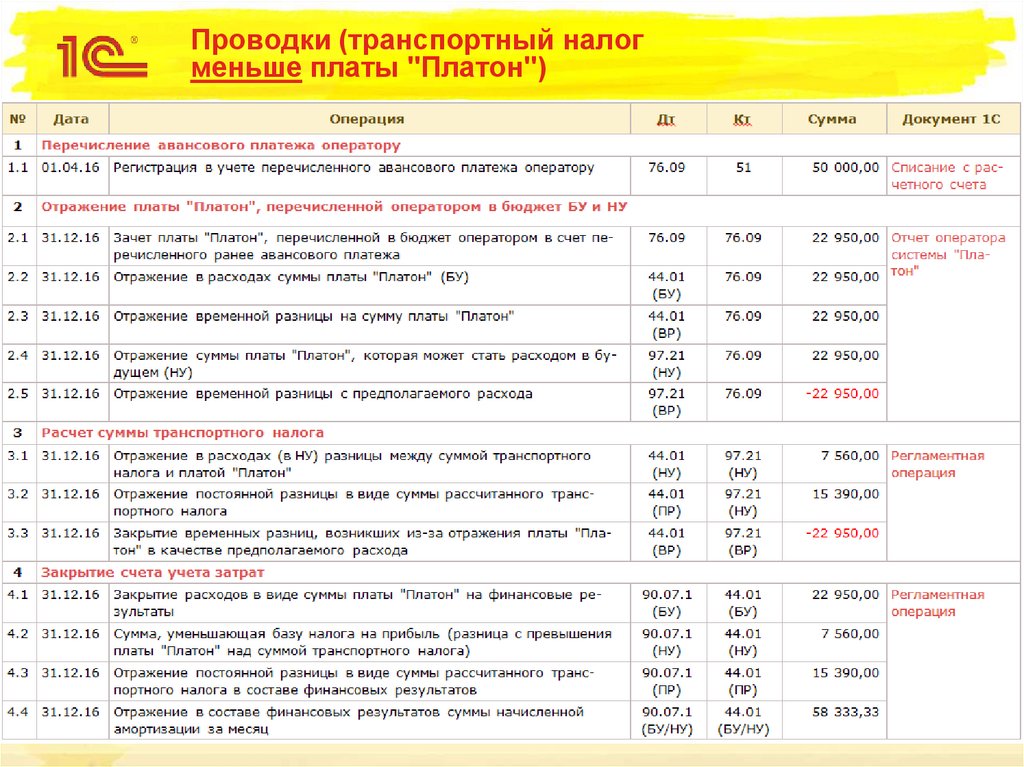

Начисление транспортного налога: проводки

Согласно ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 № 33н) транспортный налог считается расходом по обычному виду деятельности. Как именно он будет показан в учете, связано с тем, где используется транспорт.

В общем случае транспортный налог отражается в учете такими проводками:

- Дт 20, 23, 25, 26, 44 Кт 68 — начислен налог или аванс по нему;

- Дт 68 Кт 51 — осуществлена оплата налога.

Если же единицу транспорта используют в деятельности, не связанной с основной, начисление налога по нему отражается в прочих расходах (п. 11 ПБУ 10/99). В данном случае в бухучете это будет выглядеть так: Дт 91.2 Кт 68.

Не забудьте правильно оформить первичные документы, прежде чем сделать записи в учете. Справка бухгалтера — это тот документ, в котором отражается налог или начисленный аванс по нему.

Как именно будет отражаться в учете данный налог, плательщику обязательно следует указать в учетной политике.

О последних изменениях в документе, регулирующем основные вопросы формирования бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Подробнее о налоге при УСН читайте в статье «Транспортный налог при УСН: порядок расчета, сроки и др. ».

».

При ПСН размер потенциального дохода не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ПСН и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ПСН — размер патенте не уменьшается.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ПСН, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ПСН. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

Налог на транспорт, относящийся к деятельности по ПСН, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ПСН. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

Итоги

Самостоятельное исчисление транспортного налога уходит в прошлое и для юрлиц. Но они продолжат вести учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 06.

05.1999 № 33н

05.1999 № 33н

Счета по налогу на имущество

Счета обычно отправляются по почте и размещаются на нашем веб-сайте примерно за месяц до уплаты налогов. Мы не отправляем вам счет по налогу на имущество по почте, если ваши налоги на имущество уплачиваются через банк или компанию, обслуживающую ипотеку, или если у вас нулевой баланс.

Доступ к квитанции о налоге на имущество

Информация об оплате

Если вы платите налог на имущество самостоятельно, мы рекомендуем вам платить в электронном виде, чтобы уменьшить вероятность ошибки. Если вы предпочитаете платить по почте, вы можете отправить платеж вместе с купоном в счете за налог на имущество. Пожалуйста, указывайте номер своего счета, который является номером вашего района, квартала и участка, в любом платеже, который вы отправляете нам по почте, вместе с налоговым периодом, за который производится платеж.

Вы можете внести предоплату за следующий платежный период. Вы получите скидку, если заплатите налоги на недвижимость за весь налоговый год вперед. Это сумма, указанная в строке: «Все, что вы должны».

Если банк или ипотечный кредитор платит за вас налог на имущество, вы не получите счет по налогу на имущество по почте, если только вы не несете ответственности за оплату других расходов, таких как тротуар или аварийный ремонт. Налоговые сборы, не связанные с имуществом, обычно не включаются в платежи, производимые вашим банком или ипотечной компанией; вы должны заплатить их сами.

Даже если мы не отправим вам налоговую накладную, вы всегда можете скачать ее здесь. Если вы считаете, что «Предыдущий баланс», указанный в счете, был оплачен, но не зачислен, позвоните по номеру 311 или отправьте запрос по электронной почте в налоговую службу. Если есть ошибка, мы исправим записи.

Оплата налога на имущество

Просмотр истории счета Проверка истории платежей Другие сборы агентства

Ставки налога на имущество

Сроки оплаты имущества

Обновление счета и уведомления Имя и адрес

Информация об истории платежей за воду/канализации

Что означает «Сумма к оплате»? Что делать, если у меня еще остался кредит?

Любой переплаченный налог на недвижимость будет зачислен на ваш счет. Если вы ничего не сделаете, он будет автоматически применен к вашему следующему налоговому счету.

Если вы ничего не сделаете, он будет автоматически применен к вашему следующему налоговому счету.

Вы можете запросить применение зачетов к другим налоговым периодам или запросить возврат, заполнив форму запроса на возврат имущества. Некоторые кредиты рассматриваются по-разному. Например, если у вас есть адвокат, оспаривающий вашу оценку имущества, ваш возврат налога на имущество будет отправлен вашему адвокату. Для получения дополнительной информации прочитайте о Возвратах и кредитах.

Почему в счете два адреса?

Адрес в левом верхнем углу — это адрес собственности. Адрес в правом верхнем углу — это почтовый адрес, зарегистрированный Финансовым отделом для отправки уведомлений об имуществе.

Где я могу найти информацию об исключениях или скидках для моего имущества?

На последней странице вашей квитанции о налоге на имущество содержится информация о том, как рассчитывается ваш налог на имущество за год. Если у вас есть освобождение от налога на имущество, вы увидите его в этом разделе.

Если у вас есть освобождение от налога на имущество, вы увидите его в этом разделе.

Я потерял квитанцию об уплате налога на недвижимость. Могу ли я получить замену?

Вы всегда можете загрузить и распечатать копию счета за налог на недвижимость на этом веб-сайте. Если вы потеряли оригинал счета и вносите платеж, вы можете оплатить его электронным способом или распечатать и отправить онлайн-копию вместе с налоговым платежом. Вам не нужно запрашивать дубликат счета.

Как я могу заплатить налог на недвижимость?

Чтобы произвести оплату налога на недвижимость онлайн, по почте или лично, нажмите здесь.

Казначей и сборщик налогов – округ Лос-Анджелес

Годовой счет по налогу на недвижимость

Ежегодный счет, который включает общий налоговый сбор, голосующую задолженность и прямые оценки, который Департамент казначея и сборщика налогов рассылает по почте каждый финансовый налоговый год всем владельцам собственности округа Лос-Анджелес до 1 ноября двумя частями.

Скорректированный ежегодный счет по налогу на залоговое имущество

Счет, который заменяет ежегодный счет по налогу на залоговое имущество по следующим причинам: изменение или исправление оценочной стоимости имущества; разрешение на освобождение, которое ранее не применялось; исправление прямой оценки имущества муниципалитетом или особым районом; или включение штрафа за несоблюдение определенных требований Управления оценщика, установленных законом (это исключает штраф в результате просроченного платежа).

Адвалорный

«По стоимости» — по стоимости. Например, Управление оценщика рассчитывает налоги на имущество на основе оценочной стоимости имущества.

Неадвалорный

«Не по стоимости».

Оценка

Ставка или стоимость имущества для целей налогообложения.

Идентификационный номер оценщика (AIN)

10-значный номер (он же картограф, страница и участок), который идентифицирует каждый объект недвижимости для целей налогообложения имущества, например, 1234-567-890.

California Relay Service

Телекоммуникационная служба ретрансляции, обеспечивающая полную доступность телефона для глухих, слабослышащих или слабослышащих людей.

Заявление о заключении/расчете

Документ, в котором содержится заключительная информация по сделке с недвижимостью, включая депозиты условного депонирования для налогов на имущество, комиссий, сборов по кредиту, баллов, страхования от рисков и ипотечного страхования. Также называется отчетом о расчетах HUD-1 или расчетным листом.

Текущий год

Текущий налоговый год, в котором Департамент казначея и сборщика налогов выпускает ежегодный счет по налогу на недвижимость под залог.

Текущая оценочная стоимость

Оценочная стоимость, которую Управление оценщика присваивает имуществу.

Текущая рыночная стоимость

Расчетная стоимость недвижимости при перепродаже.

Просроченная/Просроченная задолженность

Каждый просроченный платеж за текущий год.

Дефолт

Неуплаченные налоги на имущество на конец финансового налогового года.

Прямая оценка

Стоимость услуг или льгот (например, удаление сорняков, озеленение, борьба с наводнениями, вывоз мусора, канализация, ремонт тротуаров и освещение), которые Департамент аудиторов-контролеров добавляет в защищенную налоговую ведомость по запросу местных налоговых органов.

Электронный чек

Электронная форма платежа через Интернет, предназначенная для выполнения той же функции, что и обычный бумажный чек.

Упущенная оценка

Налогооблагаемое или подлежащее оценке событие за предыдущий год, которое ускользнуло от Управления оценщика, которое в результате не было добавлено к исправленной оценочной стоимости имущества в Ежегодном счете по налогу на обеспеченное имущество за предыдущий год.

Условное депонирование

Договорное соглашение, по которому третья сторона (титульная компания или компания условного депонирования) получает и выплачивает деньги или документы, связанные с продажей имущества.

Заявление о условном депонировании

Выписка с разбивкой по кредитам, дебетам и платежам для покупателя и продавца при заключении сделки с недвижимостью.

Освобождение

Защита или освобождение от части налогов на имущество.

Финансовый налоговый год/налоговый год

Финансовый налоговый год длится с 1 июля по 30 июня; налоговый год относится к финансовому налоговому году. Например, 2018-19 финансовый налоговый год длится с 1 июля 2018 года по 30 июня 2019 года, а налоговый год — 2018-19..

План с пятью выплатами

Пятилетний план платежей, который позволяет выплачивать просроченные налоги на имущество с шагом 20 процентов от суммы погашения с процентами, наряду с налогами на имущество за текущий год ежегодно.

План с четырьмя выплатами

Четырехлетний план платежей, который позволяет ежегодно выплачивать неучтенные налоги за предыдущий год с 20-процентным увеличением налога на имущество без штрафов или процентов, наряду с налогами на имущество за текущий год.

Конфискационный счет/счет условного депонирования

Счет, который налогоплательщик открывает у своего кредитора для уплаты налога на имущество.

Военные приказы

Документация, необходимая военнослужащим для подачи заявления на освобождение от уплаты налога на имущество.

Оплатить онлайн

Для осуществления электронного платежа по налогам на имущество через веб-сайт Департамента казначейства и сборщика налогов. Это не платеж через онлайн-оплату счетов вашего банка или функции домашнего банкинга.

Персональный идентификационный номер (PIN)

Цифровой код, необходимый для совершения электронных финансовых операций. ПИН-код можно найти в любом оригинале налоговой накладной на недвижимость.

Почтовый штемпель

Маркировка Почтовой службы США (USPS) на конверте или посылке, указывающая дату и время, когда почтовое отправление было взято на хранение USPS. Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Посетите https://ttc.lacounty.gov/avoid-penalties-by-understanding-postmarks/ для получения образцов.

Предыдущий год

Налоги на имущество, которые не были уплачены или не были уплачены в течение предыдущего налогового года.

Отсрочка уплаты налога на имущество

Государственная программа, предлагающая пожилым, слепым или нетрудоспособным гражданам отсрочить уплату налога на имущество за текущий год по основному месту жительства, если они соответствуют определенным критериям.

Публичный аукцион

Аукцион, проводимый в соответствии с разделом 3691 Налогового и налогового кодекса штата Калифорния, на котором Департамент казначейства и сборщиков налогов выставляет на аукцион и продает имущество, находящееся в его владении, за неуплату налогов.

Переоценка

Ставка или стоимость имущества при смене владельца или завершении нового строительства.

Исключение переоценки

Заявление налогоплательщика об исключении из переоценки стоимости имущества после выполнения определенных условий (например, передача имущества от родителя/прародителя ребенку/внуку или передача стоимости базового года).

Форма запроса информации о налоге на охраняемое имущество

Форма для запроса информации о нескольких объектах одновременно.

Сервисный сбор

Плата за обработку всех транзакций по кредитным/дебетовым картам для уплаты налога на имущество.

Замещающая квитанция об уплате налога на имущество под залог имущества

Заменяющая квитанция, используемая для уплаты налога на недвижимость по утерянным или отсутствующим оригиналам счетов. Этот законопроект не содержит личного идентификационного номера или разбивки общего сбора, задолженности по голосованию или прямых взносов.

Дополнительный счет по налогу на залоговое имущество

Доначисление налога на имущество, выставленное в результате переоценки стоимости имущества при смене собственника или завершении нового строительства.

Оценщик дополнительных налогов

Инструмент для оценки ожидаемой суммы дополнительных налогов на обеспеченное имущество при недавней покупке недвижимости.