Что такое раздельный метод

Раздельный метод – метод отнесения НДС в зачет.

По п. 1 ст. 407 Налогового кодекса РК, плательщик налога на добавленную стоимость, кроме указанного в пункте 3 настоящей статьи, определяет сумму налога на добавленную стоимость, разрешенного к отнесению в зачет, одним из следующих методов:

пропорциональным методом;

через ведение раздельного учета сумм налога на добавленную стоимость по товарам, работам, услугам, которые используются или будут использоваться для целей облагаемого и необлагаемого оборотов.

На основании ст. 409 — Порядок определения сумм налога на добавленную стоимость, разрешенного к отнесению в зачет, через ведение раздельного учета

1. При определении суммы налога на добавленную стоимость, разрешенного к отнесению в зачет, через ведение раздельного учета плательщик налога на добавленную стоимость

По пропорциональному методу в ФНО 300.00 в разделе Зачет по НДС отражается все приобретение с НДС ТМЗ, работ и услуг для целей облагаемых оборотов, так и для необлагаемых оборотов, затем в строке 300.00.007 указывается доля облагаемого оборота в общем обороте, и в итоге разрешенный НДС к зачету определяется исходя из удельного веса облагаемого оборота в общем обороте.

По раздельному методу же в ФНО 300.00 в разделе зачет по НДС по раздельному учету отражается только приобретение с НДС ТМЗ, работ и услуг для целей облагаемых оборотов, а для целей необлагаемых оборотов не отражается в 300.00 форме вообще. В итоге разрешенный НДС к зачету состоит только из НДС для целей облагаемых оборотов.

ТОО самостоятельно выбирает метод отнесения НДС в зачет в начале календарного года, отражает в налоговой учетной политике.

При раздельном методе налогоплательщик ведет раздельный учет по расходам и НДС по полученным товарам, работам, услугам, используемым для целей облагаемых и необлагаемых оборотов.

При раздельном методе НДС, который может быть принят в зачет, определяется как сумма НДС по товарам, приобретенным для целей облагаемого оборота с величиной НДС по общим оборотам, рассчитанным по удельному весу облагаемого оборота в них.

НДС в зачет = НДС по облагаемому обороту + НДС по общим оборотам (по удельному весу облагаемого оборота в общем).

При определении НДС, относимого в зачет по раздельному методу, плательщик налога на добавленную стоимость ведет раздельный учет по расходам и суммам налога на добавленную стоимость

В зачет при раздельном методе налогоплательщик вправе отнести сумму НДС по товарам, работам, услугам, используемым только для целей облагаемого оборота. То есть по освобожденным оборотам сумма НДС не отражается в декларации ф. 300.00, а относится на стоимость приобретения товаров (работ, услуг).

Плательщики налога на добавленную стоимость, использующие раздельный метод отнесения в зачет, при определении суммы налога на добавленную стоимость, подлежащего отнесению в зачет по товарам, работам, услугам, используемым одновременно для целей облагаемых и необлагаемых оборотов, имеют право на применение удельного веса облагаемого оборота в общем обороте.

раздельный учет по НДС 2023

«Строительство: бухгалтерский учет и налогообложение», 2016, N 12

Обязанности вести раздельный учет по НДС и определять размер налогового вычета исходя из пропорции (п. 4 и 4.1 ст. 170 НК РФ) могут возникнуть в силу разных обстоятельств. Например, если организация одновременно осуществляет два вида деятельности: строительство жилых домов в коттеджном поселке с целью последующей их продажи (не облагаемая НДС деятельность в силу пп. 22 п. 3 ст. 149 НК РФ) и сдачу нежилых помещений в аренду (возможно, на территории того же поселка). Другой вариант — производство и продажа комплектов каркасных блокированных жилых домов (облагаемые операции) и строительство (сборка) таких жилых домов для последующей продажи квартир в них физическим лицам (освобожденная от налогообложения деятельность на основании пп. 23 п. 3 ст. 149 НК РФ). Еще пример — выполнение обычных облагаемых НДС работ и работ по сохранению объекта культурного наследия (памятника истории и культуры) народов РФ (пп. 15 п. 2 ст. 149 НК РФ), а возможно, еще и реализация лома и отходов черных и цветных металлов (пп. 25 п. 2 ст. 149 НК РФ).

Другой вариант — производство и продажа комплектов каркасных блокированных жилых домов (облагаемые операции) и строительство (сборка) таких жилых домов для последующей продажи квартир в них физическим лицам (освобожденная от налогообложения деятельность на основании пп. 23 п. 3 ст. 149 НК РФ). Еще пример — выполнение обычных облагаемых НДС работ и работ по сохранению объекта культурного наследия (памятника истории и культуры) народов РФ (пп. 15 п. 2 ст. 149 НК РФ), а возможно, еще и реализация лома и отходов черных и цветных металлов (пп. 25 п. 2 ст. 149 НК РФ).

Нормы п. 4 ст. 170 НК РФ применяются в случаях осуществления операций по реализации услуг как на территории РФ (подлежащих обложению НДС), так и за пределами РФ, не являющихся объектом налогообложения (Письмо Минфина России от 22.12.2015 N 03-07-08/75085).

Раздельный учет необходим, в частности, при совмещении общей системы налогообложения и «вмененки» (например, в отношении оказания бытовых услуг населению, таких как ремонт кровель жилых домов, благоустройство земельных участков, установка сантехники).

Невозможно перечислить все встречающиеся на практике ситуации, влекущие обязанности организовать раздельный учет и распределять «общий входной» НДС. Да это и не главное. Наша цель — рассмотреть отдельные нюансы, которые могут быть полезны при составлении учетной политики организации.

Пропорция рассчитывается по каждому подразделению или в целом по организации?

Ответа на этот вопрос гл. 21 НК РФ не содержит, а из п. 4 ст. 170 НК РФ следует, что порядок определения размера налогового вычета и величины налога, включаемой в стоимость «покупок», устанавливается учетной политикой. Поскольку Налоговый кодекс не запрещает рассчитывать указанные суммы в разрезе отдельных обособленных подразделений, налогоплательщик вправе закрепить такой вариант в своей учетной политике. В этом случае суммы «входного» НДС по общехозяйственным расходам будут распределяться пропорционально показателям выручки в целом по организации, а «входной» налог со стоимости «общих покупок» подразделения — исходя из сведений о выручке по данному подразделению. Соответственно, если подразделение осуществляет только облагаемые НДС операции, весь «входной» НДС принимается к вычету.

Соответственно, если подразделение осуществляет только облагаемые НДС операции, весь «входной» НДС принимается к вычету.

К сведению. Некоторые налогоплательщики еще более детализируют расчеты, учитывая характер деятельности своих внутренних структурных (необособленных) подразделений (то есть отделов).

Минфин свою позицию по рассматриваемой проблеме явным образом не высказывал <1>, а налоговые инспекторы возражают против расчета пропорции в разрезе подразделений в случаях, когда это приводит к увеличению размера вычета по НДС.

<1> Содержание Письма от 05.03.2015 N 03-07-11/11550 по вопросу о ведении раздельного учета НДС организацией, имеющей структурное подразделение, не позволяет сделать однозначных выводов. Других письменных разъяснений финансового ведомства автору найти не удалось.Между тем суды встают на сторону налогоплательщиков, признавая правомерность применения такого способа. Характерный пример — Постановление АС ЗСО от 14.04.2016 по делу N А27-15853/2015. В данном случае общество осуществляло операции, облагаемые НДС (консультирование по вопросам коммерческой деятельности и управления), и операции, не облагаемые НДС (выдача займов, реализация долей в уставном капитале). (Конечно, это не строительная сфера деятельности, но суть не в ней.) В учетной политике в целях организации раздельного учета были выделены следующие группы расходов:

В данном случае общество осуществляло операции, облагаемые НДС (консультирование по вопросам коммерческой деятельности и управления), и операции, не облагаемые НДС (выдача займов, реализация долей в уставном капитале). (Конечно, это не строительная сфера деятельности, но суть не в ней.) В учетной политике в целях организации раздельного учета были выделены следующие группы расходов:

- относящиеся исключительно к деятельности, не облагаемой НДС: расходы на реализацию ценных бумаг и выдачу займов, включая стоимость реализованных ценных бумаг, заработную плату и страховые взносы соответствующих работников, посреднические, консультационные, оценочные, банковские и иные услуги, связанные с указанными операциями;

- относящиеся к деятельности, как облагаемой, так и не облагаемой НДС: общехозяйственные расходы на содержание офисов, услуги связи, содержание автотранспорта, заработную плату и страховые взносы на работников административно-хозяйственного отдела, департамента финансов, планово-экономического отдела, департамента правового обеспечения, отдела документационного обеспечения, вице-президентов по экономике и финансам, по правовому обеспечению и их референтов;

- относящиеся исключительно к деятельности, облагаемой НДС: все остальные расходы, включая расходы на содержание работников других структурных подразделений головной организации, технического директора, а также расходы на содержание обособленных подразделений в населенных пунктах по месту нахождения управляемых обществ и представительства общества в г.

Москве, поскольку они ни прямо, ни косвенно не участвуют в осуществлении операций, не облагаемых НДС.

Москве, поскольку они ни прямо, ни косвенно не участвуют в осуществлении операций, не облагаемых НДС.

В отношении структурных подразделений (отделов) и представительства в г. Москве НДС принимался к вычету в полном объеме, без распределения на операции, облагаемые и не облагаемые НДС.

Инспекция указала, что данная методика не соответствует положениям п. 4 и 4.1 ст. 170 НК РФ. А судьи контролеров не поддержали. В Постановлении сказано:

- гл. 21 НК РФ не определен порядок ведения раздельного учета расходов по облагаемым и не облагаемым НДС операциям, в связи с чем налогоплательщик самостоятельно разрабатывает порядок и методику ведения раздельного учета, исходя из особенностей своей финансово-хозяйственной деятельности;

- учетная политика налогоплательщика не противоречит закону;

- распределение расходов по группам произведено не произвольно, а с учетом особенностей ведения финансово-хозяйственной деятельности и исходя из фактически осуществляемых функций структурных подразделений (департаментов, отделов, обособленных подразделений), а также из существующих калькуляций затрат на осуществление конкретных операций;

- законодательство не содержит прямого предписания о едином порядке учета всех видов расходов и ограничения по отнесению их к той или иной деятельности, в том числе в зависимости от структурного подразделения, ее осуществляющего.

Арбитры АС УО в Постановлении от 08.07.2016 N Ф09-7367/16 по делу N А76-24651/2015 тоже подтвердили возможность определения размера налогового вычета исходя из особенностей деятельности обособленных подразделений. В этом деле головное подразделение налогоплательщика осуществляло оба вида операций (облагаемые и освобожденные от налогообложения — реализация металлолома), а «обособки» вели только облагаемую НДС деятельность. Суд согласился с тем, что распределять (на принимаемый к вычету и включаемый в стоимость «покупок») нужно лишь НДС, относящийся к головному офису, а НДС по «обособкам» можно полностью предъявлять к вычету. В документе указано, что в силу абз. 4 п. 4 ст. 170 НК РФ порядок распределения затрат должен одновременно удовлетворять двум следующим условиям:

- пропорция определяется исходя из стоимостных показателей;

- учитывается фактическое использование «покупок» как в облагаемых, так и в не облагаемых НДС операциях.

Как и в предыдущем случае, арбитры отметили: цель расчета пропорции — установить, какие именно затраты и относящийся к ним «входной» НДС связаны с облагаемой НДС деятельностью, а какие — с не облагаемой этим налогом деятельностью. При этом конкретный порядок такого распределения предусматривается в учетной политике налогоплательщика.

При этом конкретный порядок такого распределения предусматривается в учетной политике налогоплательщика.

Еще один пример в пользу налогоплательщика — Постановление ФАС МО от 03.07.2013 по делу N А40-92882/12-91-495: согласно учетной политике пропорция определялась исходя из отношения стоимости отгруженных товаров (работ, услуг) каждого отдельного департамента, реализация которых облагается НДС (не облагается НДС), в общей стоимости товаров (работ, услуг), отгруженных этим департаментом за налоговый период. При этом департаменты являлись внутренними структурными подразделениями и располагались по месту нахождения налогоплательщика, то есть не были обособленными подразделениями.

Обратите внимание! Закрепление в учетной политике положения о том, что НДС принимается к вычету в полном объеме, а затем частично восстанавливается по мере использования «покупок» в необлагаемой деятельности, противоречит п. 4 ст. 170 НК РФ и приводит к необоснованному завышению налоговых вычетов, заявленных по неиспользованным товарам (находящимся на остатке) в части не облагаемой НДС деятельности (Постановление АС ЗСО от 27. 06.2016 N Ф04-1812/2016 по делу N А03-17837/2015 (Определением ВС РФ от 10.10.2016 N 304-КГ16-12609 отказано в передаче дела для пересмотра в Судебную коллегию по экономическим спорам Верховного суда)).

06.2016 N Ф04-1812/2016 по делу N А03-17837/2015 (Определением ВС РФ от 10.10.2016 N 304-КГ16-12609 отказано в передаче дела для пересмотра в Судебную коллегию по экономическим спорам Верховного суда)).

О распределении «входного» НДС исходя из площади строящихся объектов

В пункте 4.1 ст. 170 НК РФ указано, что пропорция определяется исходя из показателей стоимости отгруженных товаров (выполненных работ, оказанных услуг). Применительно к общим случаям распределения сумм «входного» НДС арбитры считают это одним из обязательных требований (см., например, Постановление АС УО от 08.07.2016 N Ф09-7367/16 по делу N А76-24651/2015). Между тем в долевом строительстве сложилась практика расчета пропорции с использованием показателей площади. Причем в дальнейшем суммы принятого к вычету НДС, как правило, корректируются (часть налога восстанавливается).

Является ли такой подход законным, а значит, безопасным? Некоторые налоговые органы соглашаются с таким методом определения доли налога, принимаемой к вычету. Более того, иногда контролеры сами им пользуются. В частности, в случаях, когда застройщик в периоде строительства жилого дома в полном объеме принимал НДС к вычету, налоговые инспекторы доначисляют НДС именно исходя из площади помещений, передача и реализация которых не облагается этим налогом. Причем арбитры признают такие действия ИФНС законными (см., например, Постановление Десятого арбитражного апелляционного суда от 06.10.2015 N 10АП-9704/2015 по делу N А41-75659/14, оставлено без изменения Постановлением АС МО от 25.01.2016 N Ф05-19752/2015).

Более того, иногда контролеры сами им пользуются. В частности, в случаях, когда застройщик в периоде строительства жилого дома в полном объеме принимал НДС к вычету, налоговые инспекторы доначисляют НДС именно исходя из площади помещений, передача и реализация которых не облагается этим налогом. Причем арбитры признают такие действия ИФНС законными (см., например, Постановление Десятого арбитражного апелляционного суда от 06.10.2015 N 10АП-9704/2015 по делу N А41-75659/14, оставлено без изменения Постановлением АС МО от 25.01.2016 N Ф05-19752/2015).

В то же время другие налоговые органы пытаются доказать, что определять размер принимаемого к вычету НДС пропорционально площади помещений противоречит требованиям п. 4 ст. 170 НК РФ. Однако арбитры эту точку зрения не поддерживают. Решения в пользу налогоплательщиков суды обосновывают следующим образом (см., в частности, Постановление Девятого арбитражного апелляционного суда от 01.06.2016 N 09АП-18851/2016 по делу N А40-209123/15):

- в НК РФ не указаны особенности ведения раздельного учета НДС по деятельности, связанной со строительством объекта;

- на стадии строительства нет возможности определять пропорции по деятельности, облагаемой и не облагаемой НДС, исходя из выручки ввиду ее отсутствия, поскольку доходы отражаются лишь по окончании строительства в момент передачи помещений участникам долевого строительства и покупателям;

- в данном случае пропорция определяется в порядке, установленном учетной политикой, что соответствует позиции, изложенной в Письмах Минфина России от 11.

03.2015 N 03-07-08/12672, от 26.11.2014 N 03-07-11/60111 и от 26.09.2014 N 03-07-11/48281 <2>;

03.2015 N 03-07-08/12672, от 26.11.2014 N 03-07-11/60111 и от 26.09.2014 N 03-07-11/48281 <2>; - под самостоятельно разработанным порядком ведения раздельного учета следует понимать любую обоснованную методику, закрепленную в учетной политике организации, которая позволяет достоверно определить необходимые показатели;

- обоснованность применения методики по делению НДС, приходящегося на доли жилых и нежилых помещений, подтверждается многочисленной арбитражной практикой: Постановления ФАС МО от 14.10.2015 по делу N А40-2505/2015, от 28.10.2015 по делу N А40-46304/2015, от 26.04.2012 по делу N А40-103560/11-129-440, Девятого арбитражного апелляционного суда от 27.07.2015 N 09АП-25403/2015 по делу N А40-5552/15.

Поэтому в таких случаях пропорция определяется в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения.

Поэтому в таких случаях пропорция определяется в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения.Особо арбитры подчеркивают необоснованность мнения о том, что распределять суммы НДС (на принимаемый и не принимаемый к вычету) застройщик должен после того, как на учет принят готовый к вводу в эксплуатацию жилой дом. Это мнение противоречит п. 6 ст. 171 и п. 5 ст. 172 НК РФ, а также может приводить к невозможности использовать вычет в течение установленного п. 2 ст. 173 НК РФ трехлетнего срока.

Судьи соглашаются и с правомерностью закрепления в учетной политике положения о корректировке (восстановлении) части ранее принятого к вычету НДС в связи с заключением ДДУ в отношении нежилых помещений. По мнению судов, такой порядок полностью соответствует требованиям пп. 2 п. 3 ст. 170 НК РФ (восстановление НДС, если «покупки» в дальнейшем используются для осуществления необлагаемых операций).

К сведению. Поясним, что определение пропорции исходя из площади актуально, если не все помещения строящегося объекта финансируются за счет привлеченных средств дольщиков на основании ДДУ, то есть когда строительство части жилых и нежилых помещений осуществляется за счет кредитных и собственных средств застройщика. После ввода объекта в эксплуатацию организация будет реализовывать нежилые помещения (в том числе машино-места) по договорам купли-продажи, что будет являться облагаемой НДС операцией. Поэтому застройщик вправе воспользоваться вычетом в части, относящейся к строительству нежилых помещений.

После ввода объекта в эксплуатацию организация будет реализовывать нежилые помещения (в том числе машино-места) по договорам купли-продажи, что будет являться облагаемой НДС операцией. Поэтому застройщик вправе воспользоваться вычетом в части, относящейся к строительству нежилых помещений.

Вместе с тем, поскольку в процессе строительства застройщик заключает новые договоры с участниками, площадь нежилых помещений уменьшается, что требует восстановления части ранее принятого к вычету НДС.

Основные выводы

Поскольку законодательством не установлен порядок ведения раздельного учета по НДС, под ним можно понимать любую обоснованную методику, закрепленную в учетной политике и позволяющую достоверно определить необходимые показатели. В связи с этим при расчете пропорции можно использовать показатели о выручке не только в целом по организации, но и по каждому обособленному и даже по необособленному подразделению.

В отношении деятельности по строительству недвижимости распределять «входной» НДС на основании стоимостных показателей невозможно ввиду их отсутствия. Поэтому застройщики определяют пропорцию исходя из сведений о площади помещений, которые будут использоваться в облагаемой и необлагаемой деятельности.

Поэтому застройщики определяют пропорцию исходя из сведений о площади помещений, которые будут использоваться в облагаемой и необлагаемой деятельности.

Некоторые налоговые органы пытаются отказывать в вычете НДС либо доначислить недоимку, однако суды встают на сторону налогоплательщиков, отмечая, что им предоставлено право самостоятельно разрабатывать методику расчетов.

А.И. Серова

Эксперт журнала

«Строительство:

бухгалтерский учет

и налогообложение»

Раздельный учет НДС — ERP Financials

Перейти к концу метаданных

Назначение

Цель этой страницы — прояснить настройку и использование Раздельного учета НДС. В этой статье описаны два примера: пример разделения НДС для входящих счетов-фактур без привязки к экспорту и пример разделения НДС для входящих счетов-фактур, которые были привязаны к экспортному счету-фактуре (часть экспорта была подтверждена, остальная часть просрочена и затем подтверждается).

Прежде чем читать эту страницу, чтобы ознакомиться с процессом подтверждения экспорта, ознакомьтесь с SAP WIKI: Подтверждение экспорта

Старая версия WIKI: Подтверждение экспорта и отдельный учет НДС

«Изображение/данные в этом KBA взяты из внутренних систем SAP, образцы данных или демонстрационные системы. Любое сходство с реальными данными чисто случайно».

Обзор

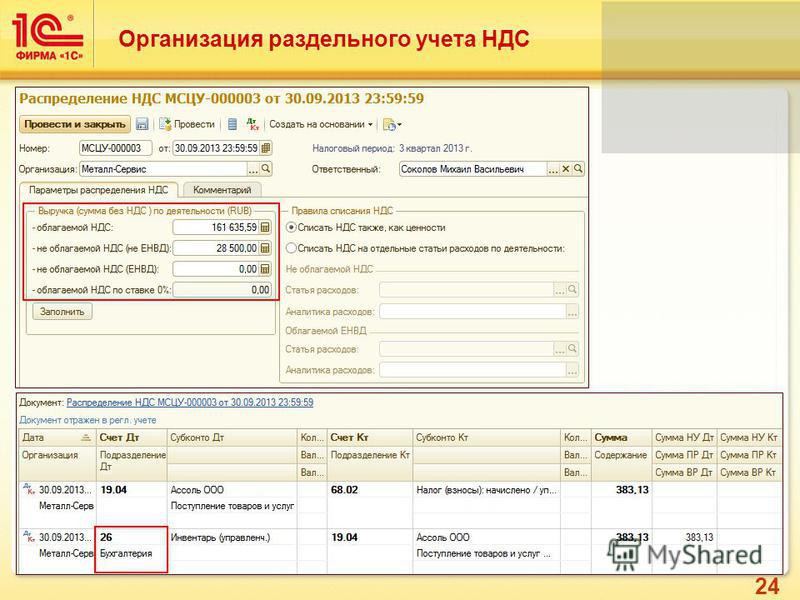

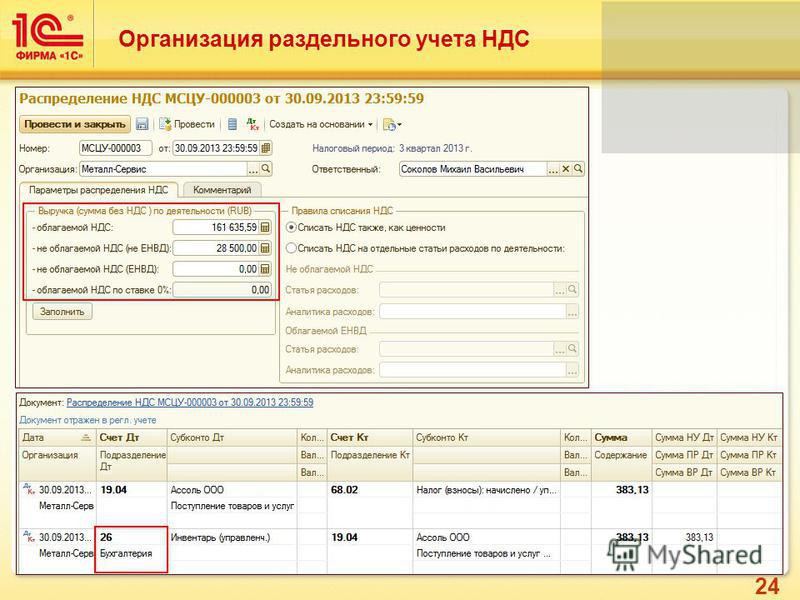

Раздельный учет НДС применяется при совершении как облагаемых, так и необлагаемых налогом операций, связанных с налогом на добавленную стоимость (НДС).

В конце периода транзакция J3RSVATCOEFF используется для ведения отдельных коэффициентов НДС.

Транзакция J3RSSEPINCVAT (программа J_3RSSEPINCVAT) / Приложение Fiori «Отдельный входной НДС» считывает отдельные коэффициенты входного НДС, чтобы определить, сколько входного НДС следует рассчитывать для каждого из трех возможных типов операций: обычный, без НДС или 0%.

Транзакция J3RSLINKEXPINV (программа J_3RSLINKEXPINV) используется для связывания исходящих счетов-фактур экспорта 0% с входящими счетами-фактурами, которые были собраны в части входного НДС во время разделения входного НДС.

Вторичные события (экспорт подтвержден вовремя «», экспорт не подтвержден «03», экспорт подтвержден поздно «08») могут быть созданы с помощью транзакции J3RSCONFIRMEXPORT (программа J_3RS_EXPORT_CONF).

Перенос НДС можно выполнить с помощью транзакции J3RFUM26 (программа J_3RFUM26) / приложения Fiori «Вторичные события».

Транзакция J3RFSEPVAT_MASSREV (программа J_3RF_SEPVAT_MASSROLLBACK) может использоваться для массового сторнирования документов переноса налога, проведенных для Раздельного учета НДС.

Ниже представлена схема с разделением НДС для трех возможных типов операций:

Если НДС Разделить только на две части (без 0%, т.е. нет части, относящейся к Экспорту), то схема будет проще (см. ниже в главе Пример разделения НДС без 0% НДС, связанный с экспортом)

Как проверить, что используется последняя версия Раздельного учета НДС

Минимальные требования:

- SAP ERP 6.0 версии 617 с пакетом поддержки 04 и выше

- SAP S/4HANA все версии

- бизнес функция FIN_LOC_CI_40 должна быть активирована.

Дополнительные сведения см. в примечании к SAP: 1965805 — «FIN_LOC_CI_40 Protect the core Russia 2013»

Дополнительные сведения см. в примечании к SAP: 1965805 — «FIN_LOC_CI_40 Protect the core Russia 2013»

Чтобы быть уверенным, что используется последняя версия решения для раздельного учета НДС, выполните все примечания, относящиеся к пакету поддержки вашей системы, используя в качестве условий поиска названия транзакций и упомянутые ранее программы и рекомендации от KBA: 2383765 — «SAP RU-FI, UA-FI, KZ-FI: Как найти полный список Notes с ограничением по SP на ONE Support Launchpad»

Настройка налоговых кодов

В транзакции OBCG (представление V_T007K) для групповой версии UNDF Код(-ы) НДС для входящих счетов-фактур следует настроить: V_T007K) для групповой версии SHP:

В представлении J_3RTSE_CODE два целевых кода для входящего НДС с версией налоговой группы UNDF (2Q), не связанной с экспортом, должны поддерживаться для кода ошибки «Используется в отдельном НДС»:

В представлении J_3RTSE_CODE_EXV целевые коды входящего НДС должны вестись для соответствующего кода исходящего НДС с версией налоговой группы EXPT (L0) и кода входящего НДС с версией налоговой группы UNDF (2Q):

Строка для события «0% операций, подтверждено» опционально, если его пропустить, то данные будут браться из целевого кода из транзакции FTXP.

Все эти налоговые коды имеют ту же налоговую ставку, что и отложенный налоговый код с версией налоговой группы UNDF (2Q).

В приведенном ниже примере НДС двух входящих счетов-фактур будет разделен на две части: НДС без НДС, Обычный НДС. Без части 0% привязка к экспортной накладной не нужна и схема будет простой:

Входящие накладные проведены с кодом НДС из версии налоговой группировки ФДН:

В конце отчетного периода коэффициенты для разделения НДС должны вестись через транзакцию J3RSVATCOEFF:

Обратите внимание, что поле НДС Период (MONAT) – календарный период. В текущем примере 6 — это июнь, даже если используется сдвинутый финансовый год.

В поле Первый месяц квартала (FSTQTMON) указывается первый месяц текущего квартала данного финансового года, для которого ведется раздельный учет НДС. Если в качестве финансового периода используется квартал, значение коэффициента за первый месяц квартала. В таблице базы данных, где хранятся коэффициенты (J_3RSSEPVATCOEF), записи для остальных двух месяцев в этом квартале остаются пустыми. Вы не можете изменить табличные значения для второго или третьего месяца в квартале; вы можете изменить значение только для первого месяца. Если вы ведете раздельный учет НДС ежемесячно, а не ежеквартально, в этом поле отображается «0».

В таблице базы данных, где хранятся коэффициенты (J_3RSSEPVATCOEF), записи для остальных двух месяцев в этом квартале остаются пустыми. Вы не можете изменить табличные значения для второго или третьего месяца в квартале; вы можете изменить значение только для первого месяца. Если вы ведете раздельный учет НДС ежемесячно, а не ежеквартально, в этом поле отображается «0».

Чтобы отделить сумму входного НДС от входящих счетов за материалы, приобретенные для неопределенных операций, необходимо запустить транзакцию J3RSSEPINCVAT (программа J_3RSSEPINCVAT) / приложение Fiori «Отдельный входной НДС».

Только счета-фактуры с версией UNDF для группирования НДС будут выбраны для разделения входного НДС.

Если флажок «Разделить счет-фактуру на 3 части» не активен (общая сумма НДС всех входящих счетов-фактур будет разделена, счета-фактуры будут сгруппированы, а затем разделены). После выбора накладных нажмите кнопку «Отдельно входящий НДС»:

Если активен флажок «Разделить счет на 3 части» (НДС с каждого входящего счета будет разделен). В текущем примере НДС из каждого счета-фактуры будет разделен на две части:

В текущем примере НДС из каждого счета-фактуры будет разделен на две части:

После разделения НДС документы о переносе налога могут быть проведены через J3RFUM26 (коды целевых налогов будут взяты из J_3RTSE_CODE для частей N и F):

В текущем примере для каждой входящей накладной будут разнесены два документа о переносе налога и один документ выравнивания.

Поле «Номер ссылочного документа» (BKPF-XBLNR) будет заполнено номером и годом приходной накладной и буквой: F – часть без НДС, N – часть с обычным НДС:

С суммы ввода НДС, рассчитанный для безналоговой деятельности, включается в стоимость материалов, в декларацию по НДС может быть включен входящий НДС для обычных операций.

В приведенном ниже примере НДС каждого из трех входящих счетов-фактур будет разделен на три части: без НДС, обычный НДС, 0% НДС.

Этот пример отличается от предыдущего: часть НДС 0% должна быть связана с экспортной накладной. Подробное описание создания экспортной накладной и всего процесса подтверждения экспорта см. в WIKI Export Confirmation. В данной главе будет описан входящий НДС.

в WIKI Export Confirmation. В данной главе будет описан входящий НДС.

Проведены три входящие счета-фактуры для кода налога 2Q: 1

0767, 1

0768, 10769. Все они будут использованы при разделении НДС.

НДС разделен (НДС каждой входящей накладной разделен на три части):

Цепочка документов для экспорта создана. Два экспортных счета 100021678 и 100021679 были размещены в FI:

. Транзакция J3RSLINKEXPINV (программа J_3RSLINKEXPINV) / Приложение Fiori «Связывание исходящих счетов-фактур 0%» должно быть запущено, чтобы связать входящий НДС, связанный с НДС 0%, с экспортными счетами-фактурами. После выбора экспортных счетов нажмите кнопку «Связать», чтобы связать их с входящими счетами и сохранить изменения:

Экспорт подтвержден только для первого счета 100021678 (подробнее, как подтвердить экспорт, см. WIKI Export Подтверждение).

Документы о перечислении налога можно провести через транзакцию J3RFUM26 (приложение Fiori «Вторичные события»):

Чтобы просмотреть входящие счета, связанные с экспортным счетом, выберите соответствующую строку и нажмите кнопку «Связанные счета».

Во время одного прогона J3RFUM26 могут быть проведены несколько документов о перечислении налога:

- Документ о перечислении налога для НДС База для экспортной накладной (для получения более подробной информации см. Подтверждение экспорта на WIKI)

- Документы о перечислении налога для входящих счетов, НДС, относящийся к операциям без НДС и обычным операциям с НДС (подробнее см. предыдущий пример в главе Пример разделения НДС без 0% НДС, связанный с экспортом)

- Документы о перечислении налога для входящих счетов-фактур, связанных с экспортным счетом-фактурой (после подтверждения экспортной операции входящий НДС, связанный с экспортными операциями, может быть вычтен и отражен в декларации по НДС)

Ниже вы можете увидеть документы о перечислении налога, размещенные для входящих счетов-фактур, связанных с подтвержденным экспортом счет. Поле «Номер ссылочного документа» (БКПФ-ХБЛНР) заполняется номером и годом приходной накладной и буквой: Z – 0% операции:

Полученный входящий НДС по экспортным операциям может быть вычтен и отражен в декларации по НДС .

В следующем примере будет описан алгоритм работы с неподтвержденным экспортом. Будут использоваться те же входящие счета-фактуры, НДС ранее был разделен и привязан к экспортному счету:

Два входящих счета-фактуры (1

0767, 1

0768) были связаны с экспортным счетом-фактурой 100021679. Для экспортного счета-фактуры 100021679 вторичное событие 03 «Экспорт не подтвержден » был создан. Документы о перечислении налогов могут быть проведены через транзакцию J3RFUM26 (приложение Fiori «Вторичные события»). Чтобы просмотреть входящие счета, связанные с экспортным счетом, выберите соответствующую строку и нажмите кнопку «Связанные счета»:

Код целевого налога для входящих счетов будет взят из представления J_3RTSE_CODE_EXV.

Во время одного прогона J3RFUM26 могут быть проведены несколько документов о перечислении налога:

- Документ о перечислении налога для экспортной накладной (для получения более подробной информации см.

Подтверждение экспорта на WIKI) экспорт

Подтверждение экспорта на WIKI) экспорт

Ниже представлены документы о перечислении налогов, размещенные для входящих счетов, связанных с экспортным счетом с неподтвержденным экспортом. Поле «Номер справочного документа» (БКПФ-XBLNR) заполняется номером и годом приходной накладной и буквой: Z – 0% операций:

Полученный входящий НДС по экспортным операциям может быть вычтен и отражен в декларации по НДС.

После оформления Экспортной таможенной декларации или Уведомления об импорте на экспорт, который ранее не подтверждался, может быть создано вторичное событие 08 «Экспорт подтвержден с опозданием» (для создания такого типа вторичного события используйте Транзакцию J3RSCONFIRMEXPORT (отчет J_3RS_EXPORT_CONF) / Приложение Fiori «Экспорт Подтверждение (Россия)» (подробнее см. SAP WIKI: Подтверждение экспорта)

Затем документы о переносе налога можно разнести с помощью транзакции J3RFUM26 (отчет J_3RFUM26) / приложения Fiori «Вторичные события». Код целевого налога для входящих счетов-фактур будет браться из представления J_3RTSE_CODE_EXV для события «Экспорт подтвержден с опозданием» для соответствующей Балансовой единицы, кода исходящего налога (который использовался в счете-фактуре экспорта) и кода входящего налога (который использовался во входящих счетах-фактурах). :

Код целевого налога для входящих счетов-фактур будет браться из представления J_3RTSE_CODE_EXV для события «Экспорт подтвержден с опозданием» для соответствующей Балансовой единицы, кода исходящего налога (который использовался в счете-фактуре экспорта) и кода входящего налога (который использовался во входящих счетах-фактурах). :

Во время одного прогона J3RFUM26 можно провести несколько документов переноса налога:

- Документ о перечислении налога для экспортной накладной (более подробную информацию см. в WIKI Export Confirmation)

- Документы о перечислении налога для входящих счетов, связанных с экспортом, подтвержденным с опозданием

экспорт подтвержден поздно. Поле «Номер ссылочного документа» (БКПФ-ХБЛНР) заполняется номером и годом приходной накладной и буквой: Z – 0% операции:

Полученный входящий НДС по экспортным операциям может быть вычтен и отражен в декларации по НДС .

Возврат НДС, проведенного ранее

Для сторнирования всех документов, проведенных для Раздельного учета НДС, может быть рекомендована операция J3RFSEPVAT_MASSREV. Эта транзакция позволяет выбрать все документы переноса налога, связанные с идентификатором отдельного прогона НДС. Кроме того, эта транзакция в непроизводительном режиме может быть полезна для просмотра документов о перечислении налогов, размещенных для отдельного идентификатора прогона НДС.

Эта транзакция позволяет выбрать все документы переноса налога, связанные с идентификатором отдельного прогона НДС. Кроме того, эта транзакция в непроизводительном режиме может быть полезна для просмотра документов о перечислении налогов, размещенных для отдельного идентификатора прогона НДС.

Справка SAP: Подтверждение экспортных операций

Справка SAP: Раздельный учет НДС

SAP WIKI: Подтверждение экспорта

Старая версия WIKI: Подтверждение экспорта и отдельный учет НДС

Примечание SAP: 2847009: Новый отчет о подтверждении экспорта : новая схема проводки для позднего подтверждения экспорта

KBA: 2212900: SAP RU-FI: как обрабатывать входящие кредит-ноты в отдельной программе НДС

Управление изменениями ставки НДС — Business Central

Редактировать

Твиттер LinkedIn Фейсбук Электронная почта

- Статья

-

- 6 минут на чтение

Ставки НДС могут меняться в зависимости от местного законодательства. Любое изменение НДС влияет на ваши данные в Business Central независимо от того, снижена, повышена или удалена ставка НДС. НДС связан со многими объектами в Business Central, такими как клиенты, поставщики, товары, ресурсы, расходы на товары и счета главной книги. Изменения в ставках НДС обычно происходят в определенную дату, после чего вам нужно будет изменить настройку НДС, группы учета и т. д., чтобы убедиться, что новые заказы на продажу и заказы на покупку создаются с новой ставкой НДС.

Изменение ставок НДС

Оптимальный подход к управлению изменением ставки НДС — полностью разнести и закрыть открытые заказы и другие документы до даты изменения ставки НДС, чтобы убедиться, что изменение не повлияет на них. Это самый чистый подход, позволяющий запускать новые заказы и документы с новой ставкой НДС.

Для управления изменением ставки НДС предлагается следующий подход.

- Полностью разнести и закрыть открытые заказы, журналы и другие документы до даты переключения. Вы можете подождать после даты переключения, если вы не добавляете новые строки и убедитесь, что дата вступления в силу будет раньше даты переключения.

- Создайте новую настройку НДС.

- Включите переключение НДС на объекты (соответствующие клиенты, поставщики, товары и т. д.).

- В дату смены ставки НДС вы создаете новые документы, в которых будет использоваться новая ставка.

Примечание

В настоящее время мы обновляем инструмент изменения ставки НДС. Упомянутые ниже функции могут не совпадать с функциями вашей среды. Обновление произойдет до 1 июля 2020 года и не будет регулярным ежемесячным обновлением. Вместо этого все среды будут обновлены автоматически (исправление). Когда это обновление будет завершено, это сообщение больше не будет появляться.

Инструмент изменения ставки НДС

Инструмент изменения ставки НДС может в некоторой степени помочь с преобразованием ставок НДС в основных данных, журналах и заказах. Это полезно, если вы хотите упростить преобразование НДС по основным данным или если у вас есть заказы, которые вы не можете закрыть до даты переключения и которые будут обрабатываться в течение более длительного периода времени, пересекая дату переключения ставки НДС. В инструменте изменения ставки НДС действуют определенные ограничения и ограничения.

Это полезно, если вы хотите упростить преобразование НДС по основным данным или если у вас есть заказы, которые вы не можете закрыть до даты переключения и которые будут обрабатываться в течение более длительного периода времени, пересекая дату переключения ставки НДС. В инструменте изменения ставки НДС действуют определенные ограничения и ограничения.

Понимание процесса преобразования ставки НДС и ограничений

Инструмент изменения ставки НДС выполняет преобразование ставки НДС для основных данных, журналов и заказов различными способами. Выбранные основные данные и журналы будут обновлены новой общей группой учета продукта или группой учета продукта НДС. Если заказ был полностью или частично отгружен, отгруженные товары сохранят текущую общую группу учета товаров или группу учета товаров с НДС. Для неотгруженных товаров будет создана новая строка заказа, которая будет обновлена для согласования текущих и новых групп учета НДС или общих продуктов. Кроме того, будут соответствующим образом обновлены назначения сборов по номенклатурам, шаблоны конфигурации для номенклатур, резервирование и информация об отслеживании номенклатур.

В строках заказа цена за единицу будет обновлена для всех строк типа Товар и Ресурс, если используются цены вкл. НДС за товар. Для других типов строк можно решить, следует ли обновлять цену за единицу.

Есть несколько вещей, которые инструмент не преобразует:

- Заказы на продажу или покупку и счета-фактуры, в которых были разнесены отгрузки. Эти документы проводятся с использованием текущей ставки НДС.

- Документы, в которых разнесены счета на предоплату. Например, вы произвели или получили предоплату по счетам, которые не были завершены до использования инструмента изменения ставки НДС. В этом случае будет разница между подлежащим уплате НДС и НДС, уплаченным в качестве предоплаты при заполнении счета-фактуры. Инструмент изменения ставки НДС пропустит эти документы, и вам придется обновлять их вручную.

- Заказы на продажу или покупку с интеграцией склада, если они частично отгружены или получены.

- Прямые поставки.

- Специальные заказы.

- Заказы на сборку.

- Сервисные контракты.

- Кредит-ноты.

- Возврат заказов.

- Цены на товары (основные данные)

- Цены по ценам продажи (основные данные)

- Группы деловых проводок по клиентам и поставщикам.

Для подготовки конвертации изменения ставки НДС

Перед настройкой инструмента изменения ставки НДС необходимо выполнить следующие приготовления.

- Если у вас есть транзакции, использующие разные ставки, их необходимо разделить на разные группы либо путем создания новых счетов главной книги для каждой ставки, либо с помощью фильтров данных для группировки транзакций в соответствии с ставкой.

- Если вы создаете новые счета главной книги, вы должны создать новые группы учета общей книги.

- Чтобы уменьшить количество конвертируемых документов, разнесите как можно больше документов и сведите количество неразнесенных документов к минимуму.

- Резервное копирование данных.

Чтобы настроить инструмент изменения ставки НДС

- Выберите значок, введите Настройка изменения ставки НДС , а затем выберите соответствующую ссылку.

- На экспресс-вкладках Основные данные , Журналы и Документы выберите значение группы учета из списка параметров для необходимых полей. Для каждой группы можно выбрать, следует ли преобразовывать группы учета продуктов НДС или общие группы учета продуктов или преобразовывать оба значения, если они доступны в элементе основных данных. Для некоторых областей вы также можете установить фильтр для преобразования только подмножества значений, например, основных счетов.

- На Цены вкл. НДС FastTab, выберите типы строк в заказах, для которых вы хотите обновить цены за единицу. Цены за единицу в строках типа «Предмет» и «Ресурс» всегда будут обновляться.

Чтобы настроить преобразование группы учета продуктов

- Выберите значок, введите Настройка изменения ставки НДС , а затем выберите соответствующую ссылку.

- На странице Настройка изменения ставки НДС выберите либо НДС Продукт. Публикация группы конв. или Gen Prod. Публикация группы конв. действия.

- В поле Из кода введите текущую учетную группу.

- В поле К коду введите новую учетную группу.

Для выполнения преобразования изменения ставки НДС

Инструмент изменения ставки НДС используется для управления изменениями стандартной ставки НДС. Вы выполняете преобразование НДС и общих групп разноски, чтобы изменить ставки НДС и поддерживать точную отчетность по НДС. В зависимости от вашей настройки вносятся следующие изменения:

- Преобразуются группы НДС и общие проводки.

- Изменения вносятся в счета главной книги, клиентов, поставщиков, открытые документы, строки журнала и т. д.

Важно

Перед выполнением преобразования изменения ставки НДС можно протестировать преобразование. Для этого выполните следующие действия, но не забудьте снять флажки Выполнить преобразование и Инструмент изменения ставки НДС завершен . Во время тестового преобразования Converted 9Поле 0342 в таблице Запись журнала изменения ставки НДС очищено, а поле Дата преобразования в таблице Запись журнала изменения ставки НДС пусто. После завершения преобразования выберите Записи в журнале изменения ставки НДС , чтобы просмотреть результаты тестового преобразования. Проверяйте каждую запись перед выполнением преобразования. В частности, проверьте транзакции, в которых используется старая ставка НДС.

Для этого выполните следующие действия, но не забудьте снять флажки Выполнить преобразование и Инструмент изменения ставки НДС завершен . Во время тестового преобразования Converted 9Поле 0342 в таблице Запись журнала изменения ставки НДС очищено, а поле Дата преобразования в таблице Запись журнала изменения ставки НДС пусто. После завершения преобразования выберите Записи в журнале изменения ставки НДС , чтобы просмотреть результаты тестового преобразования. Проверяйте каждую запись перед выполнением преобразования. В частности, проверьте транзакции, в которых используется старая ставка НДС.

Выберите значок, введите Изменение ставки НДС и выберите Настройка изменения ставки НДС ссылка.

Убедитесь, что вы уже настроили преобразование группы учета продуктов НДС или преобразование общей группы учета продуктов.

Документы о перечислении налогов могут быть проведены через транзакцию J3RFUM26 (приложение Fiori «Вторичные события»). Чтобы просмотреть входящие счета, связанные с экспортным счетом, выберите соответствующую строку и нажмите кнопку «Связанные счета»:

Код целевого налога для входящих счетов будет взят из представления J_3RTSE_CODE_EXV.

Во время одного прогона J3RFUM26 могут быть проведены несколько документов о перечислении налога:

- Документ о перечислении налога для экспортной накладной (для получения более подробной информации см.

Подтверждение экспорта на WIKI) экспорт

Подтверждение экспорта на WIKI) экспорт

Ниже представлены документы о перечислении налогов, размещенные для входящих счетов, связанных с экспортным счетом с неподтвержденным экспортом. Поле «Номер справочного документа» (БКПФ-XBLNR) заполняется номером и годом приходной накладной и буквой: Z – 0% операций:

Полученный входящий НДС по экспортным операциям может быть вычтен и отражен в декларации по НДС.

После оформления Экспортной таможенной декларации или Уведомления об импорте на экспорт, который ранее не подтверждался, может быть создано вторичное событие 08 «Экспорт подтвержден с опозданием» (для создания такого типа вторичного события используйте Транзакцию J3RSCONFIRMEXPORT (отчет J_3RS_EXPORT_CONF) / Приложение Fiori «Экспорт Подтверждение (Россия)» (подробнее см. SAP WIKI: Подтверждение экспорта)

Затем документы о переносе налога можно разнести с помощью транзакции J3RFUM26 (отчет J_3RFUM26) / приложения Fiori «Вторичные события». Код целевого налога для входящих счетов-фактур будет браться из представления J_3RTSE_CODE_EXV для события «Экспорт подтвержден с опозданием» для соответствующей Балансовой единицы, кода исходящего налога (который использовался в счете-фактуре экспорта) и кода входящего налога (который использовался во входящих счетах-фактурах). :

Код целевого налога для входящих счетов-фактур будет браться из представления J_3RTSE_CODE_EXV для события «Экспорт подтвержден с опозданием» для соответствующей Балансовой единицы, кода исходящего налога (который использовался в счете-фактуре экспорта) и кода входящего налога (который использовался во входящих счетах-фактурах). :

Во время одного прогона J3RFUM26 можно провести несколько документов переноса налога:

- Документ о перечислении налога для экспортной накладной (более подробную информацию см. в WIKI Export Confirmation)

- Документы о перечислении налога для входящих счетов, связанных с экспортом, подтвержденным с опозданием

экспорт подтвержден поздно. Поле «Номер ссылочного документа» (БКПФ-ХБЛНР) заполняется номером и годом приходной накладной и буквой: Z – 0% операции:

Полученный входящий НДС по экспортным операциям может быть вычтен и отражен в декларации по НДС .

Возврат НДС, проведенного ранее

Для сторнирования всех документов, проведенных для Раздельного учета НДС, может быть рекомендована операция J3RFSEPVAT_MASSREV. Эта транзакция позволяет выбрать все документы переноса налога, связанные с идентификатором отдельного прогона НДС. Кроме того, эта транзакция в непроизводительном режиме может быть полезна для просмотра документов о перечислении налогов, размещенных для отдельного идентификатора прогона НДС.

Эта транзакция позволяет выбрать все документы переноса налога, связанные с идентификатором отдельного прогона НДС. Кроме того, эта транзакция в непроизводительном режиме может быть полезна для просмотра документов о перечислении налогов, размещенных для отдельного идентификатора прогона НДС.

Справка SAP: Подтверждение экспортных операций

Справка SAP: Раздельный учет НДС

SAP WIKI: Подтверждение экспорта

Старая версия WIKI: Подтверждение экспорта и отдельный учет НДС

Примечание SAP: 2847009: Новый отчет о подтверждении экспорта : новая схема проводки для позднего подтверждения экспорта

KBA: 2212900: SAP RU-FI: как обрабатывать входящие кредит-ноты в отдельной программе НДС

Управление изменениями ставки НДС — Business Central

Редактировать

Твиттер LinkedIn Фейсбук Электронная почта

- Статья

- 6 минут на чтение

Ставки НДС могут меняться в зависимости от местного законодательства. Любое изменение НДС влияет на ваши данные в Business Central независимо от того, снижена, повышена или удалена ставка НДС. НДС связан со многими объектами в Business Central, такими как клиенты, поставщики, товары, ресурсы, расходы на товары и счета главной книги. Изменения в ставках НДС обычно происходят в определенную дату, после чего вам нужно будет изменить настройку НДС, группы учета и т. д., чтобы убедиться, что новые заказы на продажу и заказы на покупку создаются с новой ставкой НДС.

Изменение ставок НДС

Оптимальный подход к управлению изменением ставки НДС — полностью разнести и закрыть открытые заказы и другие документы до даты изменения ставки НДС, чтобы убедиться, что изменение не повлияет на них. Это самый чистый подход, позволяющий запускать новые заказы и документы с новой ставкой НДС.

Для управления изменением ставки НДС предлагается следующий подход.

- Полностью разнести и закрыть открытые заказы, журналы и другие документы до даты переключения. Вы можете подождать после даты переключения, если вы не добавляете новые строки и убедитесь, что дата вступления в силу будет раньше даты переключения.

- Создайте новую настройку НДС.

- Включите переключение НДС на объекты (соответствующие клиенты, поставщики, товары и т. д.).

- В дату смены ставки НДС вы создаете новые документы, в которых будет использоваться новая ставка.

Примечание

В настоящее время мы обновляем инструмент изменения ставки НДС. Упомянутые ниже функции могут не совпадать с функциями вашей среды. Обновление произойдет до 1 июля 2020 года и не будет регулярным ежемесячным обновлением. Вместо этого все среды будут обновлены автоматически (исправление). Когда это обновление будет завершено, это сообщение больше не будет появляться.

Инструмент изменения ставки НДС

Инструмент изменения ставки НДС может в некоторой степени помочь с преобразованием ставок НДС в основных данных, журналах и заказах. Это полезно, если вы хотите упростить преобразование НДС по основным данным или если у вас есть заказы, которые вы не можете закрыть до даты переключения и которые будут обрабатываться в течение более длительного периода времени, пересекая дату переключения ставки НДС. В инструменте изменения ставки НДС действуют определенные ограничения и ограничения.

Это полезно, если вы хотите упростить преобразование НДС по основным данным или если у вас есть заказы, которые вы не можете закрыть до даты переключения и которые будут обрабатываться в течение более длительного периода времени, пересекая дату переключения ставки НДС. В инструменте изменения ставки НДС действуют определенные ограничения и ограничения.

Понимание процесса преобразования ставки НДС и ограничений

Инструмент изменения ставки НДС выполняет преобразование ставки НДС для основных данных, журналов и заказов различными способами. Выбранные основные данные и журналы будут обновлены новой общей группой учета продукта или группой учета продукта НДС. Если заказ был полностью или частично отгружен, отгруженные товары сохранят текущую общую группу учета товаров или группу учета товаров с НДС. Для неотгруженных товаров будет создана новая строка заказа, которая будет обновлена для согласования текущих и новых групп учета НДС или общих продуктов. Кроме того, будут соответствующим образом обновлены назначения сборов по номенклатурам, шаблоны конфигурации для номенклатур, резервирование и информация об отслеживании номенклатур.

В строках заказа цена за единицу будет обновлена для всех строк типа Товар и Ресурс, если используются цены вкл. НДС за товар. Для других типов строк можно решить, следует ли обновлять цену за единицу.

Есть несколько вещей, которые инструмент не преобразует:

- Заказы на продажу или покупку и счета-фактуры, в которых были разнесены отгрузки. Эти документы проводятся с использованием текущей ставки НДС.

- Документы, в которых разнесены счета на предоплату. Например, вы произвели или получили предоплату по счетам, которые не были завершены до использования инструмента изменения ставки НДС. В этом случае будет разница между подлежащим уплате НДС и НДС, уплаченным в качестве предоплаты при заполнении счета-фактуры. Инструмент изменения ставки НДС пропустит эти документы, и вам придется обновлять их вручную.

- Заказы на продажу или покупку с интеграцией склада, если они частично отгружены или получены.

- Прямые поставки.

- Специальные заказы.

- Заказы на сборку.

- Сервисные контракты.

- Кредит-ноты.

- Возврат заказов.

- Цены на товары (основные данные)

- Цены по ценам продажи (основные данные)

- Группы деловых проводок по клиентам и поставщикам.

Для подготовки конвертации изменения ставки НДС

Перед настройкой инструмента изменения ставки НДС необходимо выполнить следующие приготовления.

- Если у вас есть транзакции, использующие разные ставки, их необходимо разделить на разные группы либо путем создания новых счетов главной книги для каждой ставки, либо с помощью фильтров данных для группировки транзакций в соответствии с ставкой.

- Если вы создаете новые счета главной книги, вы должны создать новые группы учета общей книги.

- Чтобы уменьшить количество конвертируемых документов, разнесите как можно больше документов и сведите количество неразнесенных документов к минимуму.

- Резервное копирование данных.

Чтобы настроить инструмент изменения ставки НДС

- Выберите значок, введите Настройка изменения ставки НДС , а затем выберите соответствующую ссылку.

- На экспресс-вкладках Основные данные , Журналы и Документы выберите значение группы учета из списка параметров для необходимых полей. Для каждой группы можно выбрать, следует ли преобразовывать группы учета продуктов НДС или общие группы учета продуктов или преобразовывать оба значения, если они доступны в элементе основных данных. Для некоторых областей вы также можете установить фильтр для преобразования только подмножества значений, например, основных счетов.

- На Цены вкл. НДС FastTab, выберите типы строк в заказах, для которых вы хотите обновить цены за единицу. Цены за единицу в строках типа «Предмет» и «Ресурс» всегда будут обновляться.

Чтобы настроить преобразование группы учета продуктов

- Выберите значок, введите Настройка изменения ставки НДС , а затем выберите соответствующую ссылку.

- На странице Настройка изменения ставки НДС выберите либо НДС Продукт. Публикация группы конв. или Gen Prod. Публикация группы конв. действия.

- В поле Из кода введите текущую учетную группу.

- В поле К коду введите новую учетную группу.

Для выполнения преобразования изменения ставки НДС

Инструмент изменения ставки НДС используется для управления изменениями стандартной ставки НДС. Вы выполняете преобразование НДС и общих групп разноски, чтобы изменить ставки НДС и поддерживать точную отчетность по НДС. В зависимости от вашей настройки вносятся следующие изменения:

- Преобразуются группы НДС и общие проводки.

- Изменения вносятся в счета главной книги, клиентов, поставщиков, открытые документы, строки журнала и т. д.

Важно

Перед выполнением преобразования изменения ставки НДС можно протестировать преобразование. Для этого выполните следующие действия, но не забудьте снять флажки Выполнить преобразование и Инструмент изменения ставки НДС завершен . Во время тестового преобразования Converted 9Поле 0342 в таблице Запись журнала изменения ставки НДС очищено, а поле Дата преобразования в таблице Запись журнала изменения ставки НДС пусто. После завершения преобразования выберите Записи в журнале изменения ставки НДС , чтобы просмотреть результаты тестового преобразования. Проверяйте каждую запись перед выполнением преобразования. В частности, проверьте транзакции, в которых используется старая ставка НДС.

Для этого выполните следующие действия, но не забудьте снять флажки Выполнить преобразование и Инструмент изменения ставки НДС завершен . Во время тестового преобразования Converted 9Поле 0342 в таблице Запись журнала изменения ставки НДС очищено, а поле Дата преобразования в таблице Запись журнала изменения ставки НДС пусто. После завершения преобразования выберите Записи в журнале изменения ставки НДС , чтобы просмотреть результаты тестового преобразования. Проверяйте каждую запись перед выполнением преобразования. В частности, проверьте транзакции, в которых используется старая ставка НДС.

Выберите значок, введите Изменение ставки НДС и выберите Настройка изменения ставки НДС ссылка.

Убедитесь, что вы уже настроили преобразование группы учета продуктов НДС или преобразование общей группы учета продуктов.